Рейтинг: 4.7/5.0 (1823 проголосовавших)

Рейтинг: 4.7/5.0 (1823 проголосовавших)Категория: Бланки/Образцы

Корректировочный счет-фактура при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг) выставляется не всегда. Порядок оформления документов при необходимости внесения исправлений уточнен в комментируемом письме. (ПИСЬМО МИНИСТЕРСТВА ФИНАНСОВ РФ от 23.08.12 № 03-07-09/125)

ДЛЯ ИЗМЕНЕНИЯ ТРЕБУЕТСЯ СОГЛАСИЕ ПОКУПАТЕЛЯ

В настоящее время Налоговым кодексом предусмотрено два способа изменения сумм налога на добавленную стоимость, предъявленных продавцом покупателю, – это выписка корректировочного счета-фактуры и внесение исправлений в выставленный ранее счет-фактуру без оформления корректировочного счета-фактуры. В чем же разница между корректировкой и исправлением?

Корректировочный счет-фактуру выставляет продавец покупателю, если была изменена стоимость от-груженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав (п. 3 ст. 168 НК РФ). В том числе:

– при изменении цены или тарифа;

– при уточнении количества (объема) отгруженных товаров.

В комментируемом письме подчеркнуто, что обязательным условием составления корректировочного счета-фактуры является наличие любого документа (договора, соглашения, иного первичного документа), подтверждающего согласие (факт уведомления) покупателя на изменение стоимости. То есть, прежде чем выписать корректировочный документ, продавец должен уведомить покупателя об изменении стоимости отгруженных товаров, а еще лучше – заключить соответствующее соглашение или договор (п. 13 ст. 171, п. 10 ст. 172 НК РФ). Без оформления такого документа обоснованность составления корректировочного счета-фактуры будет поставлена под сомнение.

Согласовав с покупателем изменение стоимости (или уведомив его об изменении), в течение пяти календарных дней считая со дня составления соответствующих документов продавец должен выставить покупателю корректировочный счет-фактуру.

При этом продавцу необходимо помнить, что в случае изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг) в сторону увеличения разницу он обязан учесть в том периоде, когда была осуществлена отгрузка товаров (выполнены работы, оказаны услуги). Такое требование содержится в пункте 10 статьи 154 НК РФ.

Значит, если корректировка стоимости в сторону увеличения производится в последующем налоговом периоде, продавцу нужно подать уточненную декларацию по НДС и доплатить налог.

Покупатель принимает разницу к вычету на основании полученного корректировочного счета-фактуры.

Продавец в случае уменьшения стоимости ранее исчисленную базу по налогу не исправляет, а на основании составленного им корректировочного счета-фактуры принимает налог к вычету в размере образовавшейся разницы (п. 1 ст. 169, п. 13 ст. 171 НК РФ).

Покупателю же не следует забывать о такой особенности: согласно подпункту 4 пункта 3 статьи 170 НК РФ, он должен восстановить разницу по сумме НДС, принятой к вычету, на наиболее раннюю из дат:

–либо на дату получения документов (соглашения, договора и пр.) на изменение в сторону уменьшения стоимости приобретенных товаров, выполненных работ, оказанных услуг, полученных имущественных прав;

–либо на дату получения корректировочного счета-фактуры*.

* Данный подход подтвержден в письме ФНС России от 18.09.12 № ЕД-4-3/15464, в котором приведено для сведения и использования в работе письмо Минфина России от 03.09.12 № 03-07-15/120.

ПРИ ОБНАРУЖЕНИИ ОШИБОК ВНОСЯТСЯ ИСПРАВЛЕНИЯ

Если в первоначальном счете-фактуре выявлена техническая ошибка, которая не позволяет достоверно определить поставщика или покупателя, наименование проданных товаров (работ, услуг), их количество, ставку налога, или же счетная ошибка в цифровых значениях цены, стоимости товаров (работ, услуг) и суммы НДС, то корректировочный счет-фактуру составлять не нужно. В этом случае в первоначальный счет-фактуру вносятся исправления в порядке, установленном пунктом 7 Правил заполнения счета-фактуры… (разд. II приложения 1 к постановлению Правительства РФ от 26.12.11 № 1137). То есть составляется исправленный счет-фактура. В нем приводятся номер и дата первоначального документа (строка 1), номер и дата исправления (строка 1а) и остальные показатели – новые (которые раньше не указывались) либо уточненные.

ФОРМА ИМЕЕТ ЗНАЧЕНИЕ

В комментируемом письме Минфина России также обращено внимание на то, что форма корректировочного счета-фактуры, применявшаяся организацией до принятия постановления Правительства РФ от 26.12.11 № 1137 (то есть до появления официально утвержденной формы), должна соответствовать требованиям к корректировочному счету-фактуре, предусмотренным в пунктах 5.2 и 6 статьи 169 НК РФ.

Чиновники указали на то, что невыполнение установленных требований при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг) в сторону уменьшения является основанием для отказа в принятии к вычету продавцом суммы налога на добавленную стоимость. Иными словами, если корректировочный счет-фактура не содержит всех предусмотренных Налоговым кодексом реквизитов (данных), то и права на вычет НДС по такому счету-фактуре продавец не имеет.

Отметим, что возможность состав-ления корректировочных счетов-фактур появилась у плательщиков НДС с 1 октября 2011 года**.

** Понятие «корректировочный счет-фактура» введено Федеральным законом от 19.07.11 № 245-ФЗ.

До утверждения формы корректировочного счета-фактуры ФНС России в письме от 28.09.11 № ЕД-4-3/15927 привела разработанную ею рекомендованную форму (с официально утвержденной формой она не совпадает).

Поскольку письмо налогового ведомства не является нормативным актом, обязательным к применению, налогоплательщики были вправе использовать форму корректировочного счета-фактуры, разработанную ими самостоятельно, содержащую все предусмотренные Налоговым кодексом реквизиты. Этот корректировочный счет-фактура признавался надлежащим основанием для налоговых вычетов по НДС до начала применения официально утвержденной формы.

Таким образом, мы считаем, что организациям-продавцам целесообразно проверить ранее выставленные корректировочные счета-фактуры на предмет соответствия указанным требованиям и при необходимости переоформить их (заменив и экземпляры, выданные покупателям).

Статья напечатана в журнале "Документы и комментарии" №19, октябрь 2012 г.

заместитель директора по проектам ООО АКФ «Экспертный центр “Партнеры”»

Дмитрий Матвеев

12.1.5. КАКИЕ НАРУШЕНИЯ В ОФОРМЛЕНИИ НОВОГО СЧЕТА-ФАКТУРЫ, В ТОМ ЧИСЛЕ КОРРЕКТИРОВОЧНОГО (ПО ФОРМАМ, УТВЕРЖДЕННЫМ ПОСТАНОВЛЕНИЕМ ПРАВИТЕЛЬСТВА РФ N 1137), ЯВЛЯЮТСЯ СУЩЕСТВЕННЫМИ И МОГУТ ПОВЛЕЧЬ ОТКАЗ В ВЫЧЕТЕ НДС Обратите внимание! ФНС.

Василина Федорова

Комментарий в правом верхнем углу счета-фактуры, содержащий, в частности, информацию о документе, которым была утверждена его форма, не является обязательным реквизитом, отсутствие которого считается основанием для отказа в принятия.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Дмитрий Матвеев

по необходимости. Так Вы хотя разъяснения почитайте! В Пост..там понапишут. И почему в крайних. Есть необходимость?!- делают! Это не преступление. и исправление элементарное ( корректировка) Вот мнение: прочтите- Как заполнять.

Василина Федорова

еще надо помнить одну вещь нарушения делятся на 2 вида: а) повлекшие занижение базы (ст. 122 и 120 п. 3) б) не повлекшие занижение базы (ст. 120 п. 1-2). ляпать конечно не хорошо - читать надо внимательно. и если все объяснимо -.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Дмитрий Матвеев

В соответствии с пунктом 16 статьи 2 Федерального закона от 19 июля 2011 г. N 245-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и.

Василина Федорова

Если вы отпустили допустим товар,но покупатель в последствии часть товара не принимает из -за некачественности товара,то на разницу стоимости вы обязаны высставить корректировочный счет-фактуры.Почитайте Приказ Минфина о приенении.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Дмитрий Матвеев

у вас в Моске все не так, как везде - обзвоните знакомых юристов и узнайте примерные расценки у них. у нас так вот за составление договора (если юрист не в штате) берут от 1 до 3 т.р. за корректировку примерно половину от стоимости.

Василина Федорова

Те, кто пользуются типовыми договорами и их распечатывает, обычно работают по найму за зарплату. И отдельно оплачивать их "работу" по распечатыванию некого типового договора нет никакой надобности. у нас к примеру составление одного.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Дмитрий Матвеев

Как всегда отсылка к тому, что без ответчиков ясно, никакой практической помощи.

Василина Федорова

Корректировки и исправления В Правилах, утвержденных комментируемым постановлением № 1137, четко разграничены два понятия: внесение корректировок и исправление ошибок. Корректировки – это изменение первоначальной стоимости, или.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

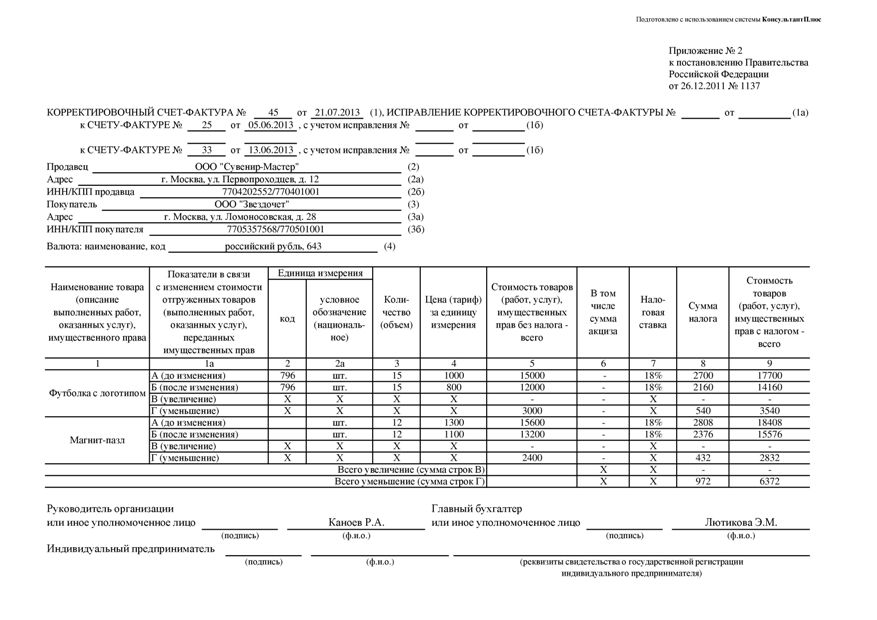

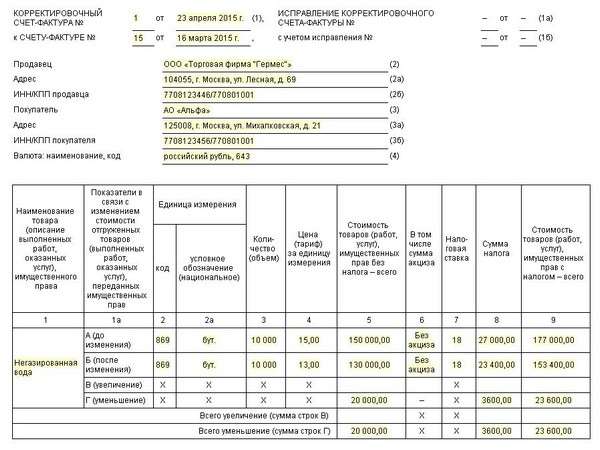

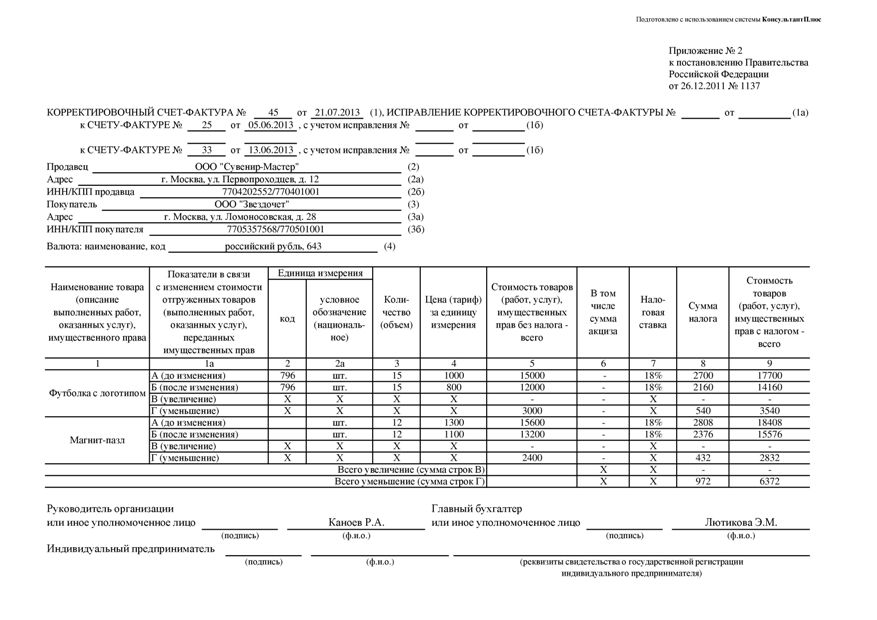

Образец заполнения корректировочного счета-фактуры (2015)

Отправить на почту

Счета-фактуры: стандартные, исправленные, корректировочные — разбираемся в определениях

Корректировочные счета-фактуры. Изучаем особенности и порядок их выставления

Есть корректирующая информация — нужен корректировочный счет-фактура

В гр. 3 «Количество (объем)» корректировочного счет-фактуры он отразил по строкам А и Б одинаковую информацию (80 кг), т.к. при изменении стоимости количество товара не изменилось. В гр. 4 «Цена (тариф) за единицу измерения» по строке А указал первоначальную цену (625 руб./кг), а по строке Б — цену товара после изменения (562,50 руб./кг). В гр. 5 «Стоимость товаров (работ, услуг) без налога» вписал:

Как облегчить процесс заполнения корректировочного счета-фактуры

Введете ли вы в строку поисковика общую фразу типа «корректировочная счет фактура образец заполнения» (вариант неправильный, т.к. слово «счет-фактура» мужского рода, но распространенный) или более точную «корректировочный счет фактура образец заполнения 2015» — не факт, что даже файлы, гордо именуемые «Образец корректировочного счета-фактуры 2015», полученные в результате, будут достоверными. В результате процесс заполнения корректировочного счета-фактуры может затянуться.

Корректировочный счет-фактура: образец и пример заполнения

Возможность составлять единые корректировочные счета-фактуры появилась у компаний еще с 1 июля 2013 года. Но правила, утвержденные. чиновники поменяли только сейчас. Они уточнили название в форме "корректировочный счет-фактура". Теперь четко видно, что его можно выписать сразу к нескольким счетам-фактурам. Казалось бы, формальное изменение. Но мы рекомендуем использовать только обновленный бланк. Чтобы инспекторы не отказали в вычете по корректировочному счету, составленному по неутвержденной форме.

В учтена еще одна поправка: корректировочный счет-фактура на увеличение цены или количества товаров поставщик регистрирует в книге продаж за квартал, в котором компании подписали соглашение об изменении стоимости. Так что теперь любые корректировочные счета — как на увеличение стоимости, так и на уменьшение — надо учитывать в текущем квартале, а не в периоде отгрузки.

Но по-прежнему не ясно, можно ли суммировать данные по нескольким поставкам в едином корректировочном счете-фактуре. Речь идет о ситуации, когда поставщик отгрузил несколько партий одинаковых товаров, а потом предоставил по ним скидку. Недавно чиновники заявили, что ничего складывать нельзя ().

Например, одна партия товаров называется «ручки для письма», вторая— «ручки шариковые синие». При изменении цен нестоит суммировать количество товара ведином корректировочном счете-фактуре. Ведь формально продукция разная. Надо заполнить отдельные строки Аи Бсводного счета-фактуры покаждому наименованию товара, цена покоторому изменилась. Иначе инспекторы могут отказать ввычетах продавцу (при снижении цены) или покупателю (при увеличении цены).

Название товара одинаковое, ноцена меняется по-разному

Кроме того, если поодним товарам цена увеличилась, аподругим уменьшилась, нельзя складывать или вычитать итоговые показатели корректировочного счета-фактуры построкам Ви Г. Встроке В надо посчитать, насколько увеличилась цена. Австроке Г— накакую сумму снизилась стоимость (письмо ФНС России от12.03.12 №ЕД-4-3/4143@).

Когда корректировочный счет-фактура не нужен

Корректировочный счет фактура от поставщика. Поставщик вправе не составлять счета-фактуры, если реализует товары компаниям, освобожденным от НДС. Достаточно подписать соглашение об отказе от счетов-фактур (подп. 1 п. 3 ст. 169 НК РФ). Но при изменении стоимости отгруженных товаров новой реализации не происходит, а поставщик должен или начислить НДС (при росте цены), или заявить (при снижении цены).

При изменении стоимости товаров в книгах можно регистрировать не корректировочный счет-фактуру на уменьшение или увеличение, а первичку.

Корректировочный счет-фактура - это первичный хозяйственный документ. Выставляется поставщиком или исполнителем в случае изменения цены или количества отгруженных товаров (оказанных услуг). Обязательное условие - это получение согласия покупателя на данные изменения, т.е. заключение предварительного договора или соглашения. Форма корректировочного счета установлена нормативными актами РФ.

Способ заполнения предусмотрен как машиночитаемым способом, так и вручную. Если первоначально по каждому виду товаров выставлялся отдельный и произошли изменения стоимости сразу нескольких партий, то можно оформить единый корректировочный счет. Выставляется данный документ в течение 5 дней со дня составления соглашения (договора), в котором подтверждается согласие на изменение стоимости отгруженных товаров (выполненных работ, предоставленных услуг).

При заполнении формы, необходимо указать наименование документа, его номер регистрации и дату. Внести данные о названии продавца и покупателя, их коды ОКПО (или ИНН), адреса, вписать код и наименование валюты. Далее следует таблица, в которой перечисляются наименования и показатели, по которым произошли изменения товаров или услуг, работ, имущественных прав. Заполняется единица измерения, количество, цена и стоимость без НДС до и после.

Подтверждением даты получения может являться конверт с проставленным на нем штемпелем почтового отделения, через которое он доставлен (письмо Минфина РФ от 29 декабря 2012 г. № 03-07-09/168).

Единый корректировочный счет-фактура

Поскольку в корректировочном счете-фактуре указывается наименование, адрес и ИНН покупателя, а не покупателей, единый корректировочный документ оформляется только в отношении счетов-фактур, выставленных в адрес одного и того же покупателя (пп. 3 п. 5.2 ст. 169 НК РФ). При этом можно указывать суммарное количество товаров (работ, услуг), имущественных прав, имеющих одинаковое наименование (описание) и цену (тариф) в счетах-фактурах, к которым составляется единый корректировочный счет-фактура (письмо Минфина России от 8 сентября 2014 г. № 03-07-15/44970).

Корректировочный счет-фактура при пересортице

Может случиться так, что покупатель, получив партию товаров, выявляет пересортицу. То есть, одновременный излишек и недостачу товаров одного наименования, но разного сорта. И, как следствие, обнаруживает товар, не указанный в счете-фактуре, который получил от продавца. В такой ситуации Минфин России в письме от 16 марта 2015 г. № 03-07-09/13813 предлагает поступать следующим образом.

Регистрация корректировочных счетов-фактур продавцом

На основании корректировочного счета-фактуры продавец принимает к вычету разницу между суммой НДС в первоначальном счете-фактуре и новой (более низкой) суммой налога.

При отсутствии показателей ставится прочерк; в) в графе 3 - количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения (при возможности их указания). При отсутствии показателя ставится прочерк; г) в графе 4 - цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога. При отсутствии показателя ставится прочерк; д) в графе 5 - стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость. В случаях, предусмотренных пунктами 3, 4 и 5.1 статьи 154 и пунктами 1 - 4 статьи 155 Налогового кодекса Российской Федерации, указывается налоговая база, определенная в порядке, установленном пунктами 3, 4 и 5.1 статьи 154 и пунктами 1 - 4 статьи 155 Налогового кодекса Российской Федерации; е) в графе 6 - сумма акциза по подакцизным товарам.

При этом судьи сослались на то, что такая правовая позиция соответствует сложившейся судебно-арбитражной практике, нашедшей свое подтверждение в постановлениях Президиума ВАС РФ от 03.06.2008 № 615/08 и от 07.06.2005 № 1321/05, согласно которым налоговые вычеты, в том числе предъявляемые налогоплательщиком по исправленным счетам-фактурам, должны заявляться в рамках того налогового периода, к которому относятся операции и выплаты по ним.

Аналогичные решения можно найти и в практике ФАС других округов (см. например, постановление ФАС Московского округа от 26.01.2011 № КА-А40/17450-10).

Однако нужно учитывать, что Минфин России продолжает настаивать на том, что вычет по исправленному счету-фактуре должен быть перенесен на тот период, когда счет-фактура был исправлен.

В письме Минфина России от 01.09.2011 № 03-07-11/236 указано, что при внесении продавцом изменений в счет-фактуру исправленный счет-фактура регистрируется покупателем в книге покупок, и, соответственно, суммы налога на добавленную стоимость предъявляются покупателем к вычету в том налоговом периоде, в котором исправленный счет-фактура получен.

В письме Минфина от 26.07.2011 № 03-07-11/196 уточняется, что если покупатель товаров до внесения продавцом исправлений в счет-фактуру зарегистрировал его в книге покупок и принял сумму НДС к вычету, то ему следует внести соответствующие изменения в книгу покупок.

10 ст. 154, пп. 4 п. 3 ст. 170, п. 13 ст. 171, п. 10 ст. 172 НК РФ). 2. Единые корректировочные счета-фактуры не предусматривают сведений по нескольким покупателям, но можно включить сведения об изменениях стоимости по счетам-фактурам с одним покупателем, но с разными грузополучателями и (или) грузоотправителями. Так как сведения о грузополучателе и грузоотправителе в корректировочном счете-фактуре не отражаются (пп. 1 - 13 п. 5.2 ст. 169 НК РФ). В приложении 11 к разделу 12.1 "Порядок выставления счетов-фактур по новой форме, утвержденной Постановлением Правительства РФ N 1137. Заполнение книг покупок и книг продаж. Ведение журналов учета полученных и выставленных счетов-фактур" можно ознакомиться с образцом заполнения единого корректировочного счета-фактуры: - в ситуации, когда данные нескольких счетов-фактур указываются раздельно в разных строках единого корректировочного счета-фактуры; - в ситуации, когда данные нескольких счетов-фактур в едином корректировочном счете-фактуре объединяются и указываются суммарно в одной строке. 3. В едином корректировочном счете-фактуре необходимо указывать информацию обо всех счетах-фактурах, по которым осуществляется изменение стоимости товаров (работ, услуг, имущественных прав) (пп.

Приотсутствии показателя ставится прочерк. В«повторном» корректировочном счете-фактуре встроке Аставится количество (объем) изстроки Б предыдущего корректировочного счета-фактуры (письмо Минфина России ,письмо ФНС России ). Ведином корректировочном счете-фактуре, составленном кнескольким «исходным» счетам-фатурам, количество (объем) товаров содинаковым наименованием иценой можно указать суммарно (письмо ФНС России ). строка Б (после изменения) Количество (объем) после уточнения (вслучае единого корректировочного счета-фактуры - внескольких «исходных» счетах-фактурах). Если количество (объем) неизменилось, ставится цифра, указанная в«исходном» счете-фактуре. 4 Цена (тариф) заединицу измерения строка А(доизменения) Цена (тариф), указанный в«исходном» счете-фактуре. Приотсутствии показателя ставится прочерк. В«повторном» корректировочном счете-фактуре встроке Аставится цена (тариф) изстоки Б предыдущего корректировочного счета-фактуры (письмо Минфина России. письмо ФНС России ). строка Б (после изменения) Цена (тариф) после изменения. Если цена (тариф) неизменилась, ставится цифра, указанная в«исходном» счете-фактуре. 5

Стоимость товаров (работ, услуг), имущественных прав безналога— всего строка А(доизменения) Стоимость безНДС, указанная в«исходном» счете-фактуре (вслучае единого корректировочного счета-фактуры - внескольких «исходных» счетах-фактурах). В«повторном» корректировочном счете-фактуре встроке Аставится стоимость безНДСизстоки Б предыдущего корректировочного счета-фактуры (письмо Минфина России. письмо ФНС России ).

Скидка – это хорошо! А заполнение корректировочного счета-фактуры?

Хорошее дело скидки, получить их от поставщика при закупке товаров так приятно. Однако такая радость приятна всем, кроме бухгалтера, поскольку дополнительные скидки ему не приносят ничего, кроме дополнительных проблем. Особенно если продавец решил «осчастливить» скидкой уже после отгрузки и составления всей первичной документации.

До недавнего времени вообще было не понятно, что делать с такими скидками. Поэтому действовали все, кто во что горазд: вносили исправления, оформляли отрицательные счета-фактуры и т.п. что приводило к постоянным спорам с налоговыми органами. К счастью в 2011 году были, наконец, внесены поправки в Налоговый кодекс (Федеральный закон от 19 июля 2011 г. № 245-ФЗ). Как же сейчас поступать в случае корректировок?

Для случаев, когда меняется цена или количество товара, теперь предусмотрено заполнение корректировочного счета-фактуры. Его выписывают только в следующих случаях:

- меняется стоимость отгруженных товаров (корректировка цены – повышение или понижение, изменение качества продукции, пересортица);

- меняется количество отгруженной продукции (недостача).

Не применяется корректировочный счет-фактура для исправления ошибок, которые не связаны со стоимостью товаров:

- неправильные данные контрагентов;

- неправильный расчет НДС;

- бонусы без изменения цены;

- возврат бракованного товара.

Корректировочный счет-фактура должен содержать ссылку на первоначальный документ.

Автор: Канбекова Э. А. ,старший бухгалтер, Acsour

С 1 июля 2013 г. вступили в силу изменения к гл. 21 НК РФ, согласно которым налогоплательщику предоставлено право выставлять единый корректировочный счет-фактуру при изменении стоимости товаров (работ, услуг, имущественных прав), отраженных в нескольких выставленных им ранее счетах-фактурах (ст. 163, п. 5.2 ст. 169 НК РФ, абз. 3 пп. "д" п. 2 ст. 1, ч. 2 ст. 5 Федерального закона от 05.04.2013 N 39-ФЗ (далее - Закон N 39-ФЗ)).

Перед тем как анализировать данное нововведение, напомним, что такое корректировочный счет-фактура, и в каких случаях он выставляется.

Корректировочный счет-фактуру составляет поставщик (подрядчик, исполнитель) в случаях, когда:

а) изменяется цена (стоимость) отгруженных товаров (выполненных работ, оказанных услуг);

б) (и/или) изменяется количество (объем) поставленных товаров (выполненных работ).

Обязательным условием для выставления корректировочного счета-фактуры является наличие договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя (заказчика) на изменение стоимости отгруженных товаров (работ, услуг), переданных имущественных прав.

Срок выставления счета-фактуры не позднее 5 календарных дней со дня составления вышеизложенных документов.

В настоящее время форма корректировочного счета-фактуры и порядок его заполнения утверждены Постановлением Правительства РФ от 26.12.2011 № 1137.

Также отметим, что в случае, если в первоначальном счете-фактуре были ошибки, то корректировочный документ не составляется, а корректируется первичный.

Что касается премий или скидок, предоставляемых поставщиком покупателю за определенный объем приобретенных им товаров, то согласно п. 2.1 ст. 154 Налогового кодекса Российской Федерации (в ред. Федерального закона от 05.04.2013 N 39-ФЗ) с 1 июля 2013 г. выплата (предоставление) продавцом товаров (работ, услуг) их покупателю премии (поощрительной выплаты) за выполнение покупателем определенных условий договора поставки товаров (выполнения работ, оказания услуг), включая приобретение определенного объема товаров (работ, услуг), не уменьшает для целей исчисления налоговой базы продавцом товаров (работ, услуг) (и применяемых налоговых вычетов их покупателем) стоимость отгруженных товаров (выполненных работ, оказанных услуг), за исключением случаев, когда уменьшение стоимости отгруженных товаров (выполненных работ, оказанных услуг) на сумму выплачиваемой (предоставляемой) премии (поощрительной выплаты) предусмотрено указанным договором.

Корректировочные счета-фактуры до 01 июля 2013 можно было выставлять отдельно к каждому первичному счету-фактуре, но с начала июля появилась возможность и право выставлять единый корректировочный документ.

В связи с данным нововведением, изменения в Постановление Правительства №1137 не вносились, таким образом, возникает двоякая ситуация: право возникло, а форма и особенности выставления не утверждены. Существует два противоположных мнения: одни считают, что лучше не рисковать и, пока не внесены изменения в Постановление, продолжать оформлять корректировочные счета-фактуры к одному отгрузочному документу, а не к нескольким. Другие же напротив считают, что поскольку такое право предоставили, то им можно пользоваться.

Существует еще один нюанс: как поступать, если изменение стоимости произошло до 1 июля 2013? Может ли поставщик выставить единый корректировочный счет-фактуру в данной ситуации? Согласно 21 главе НК РФ, это не запрещено. Об этом же говорят Положения Закона №39-ФЗ. Но все-таки рекомендуется дождаться разъяснений Минфина или ФНС России по этому поводу.

Итак, основные вводные моменты разобрали. Перейдем непосредственно к правилам заполнения единого корректировочного счета-фактуры.

Согласно п. 5.2 ст. 169 НК РФ в корректировочном счете-фактуре необходимо обязательно указать:

Что касается подписей, то в случае выставления документа:

- на бумажном носителе, счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации (п. 6 ст. 169 НК РФ).

- в электронной форме, счет-фактура подписывается одной электронной цифровой подписью (ЭЦП) руководителя или уполномоченного лица. Поле «Главный бухгалтер или иное уполномоченное лицо» не формируется.

Это общие правила для корректировочных счетов-фактур. Для единого есть ряд дополнений:

1. Если наименование, цена и налоговая ставка товаров в исходных счетах-фактурах одинаковые, а также цена товаров после изменения, то в едином корректировочном счете-фактуре можно отразить изменение стоимости товаров суммарно в одной строке.

В случае если по одной и той же позиции (виду товаров, работ, услуг, имущественных прав) изменения происходят как в сторону увеличения стоимости, так и в сторону ее уменьшения, отражать такие изменения в едином корректировочном счете-фактуре лучше в отдельных строках или в различных корректировочных счетах-фактурах. Это связано с тем, что для целей налогообложения подобные изменения и у продавца, и у покупателя могут учитываться в разных налоговых периодах (п. 10 ст. 154, пп. 4 п. 3 ст. 170, п. 13 ст. 171, п. 10 ст. 172 НК РФ).

2. Единые корректировочные счета-фактуры не предусматривают сведений по нескольким покупателям, но можно включить сведения об изменениях стоимости по счетам-фактурам с одним покупателем, но с разными грузополучателями и (или) грузоотправителями. Так как сведения о грузополучателе и грузоотправителе в корректировочном счете-фактуре не отражаются (пп. 1 - 13 п. 5.2 ст. 169 НК РФ).

В приложении 11 к разделу 12.1 "Порядок выставления счетов-фактур по новой форме, утвержденной Постановлением Правительства РФ N 1137. Заполнение книг покупок и книг продаж. Ведение журналов учета полученных и выставленных счетов-фактур" можно ознакомиться с образцом заполнения единого корректировочного счета-фактуры .

- в ситуации, когда данные нескольких счетов-фактур указываются раздельно в разных строках единого корректировочного счета-фактуры;

- в ситуации, когда данные нескольких счетов-фактур в едином корректировочном счете-фактуре объединяются и указываются суммарно в одной строке.

3. В едином корректировочном счете-фактуре необходимо указывать информацию обо всех счетах-фактурах, по которым осуществляется изменение стоимости товаров (работ, услуг, имущественных прав) (пп. 2 п. 5.2 ст. 169 НК РФ, пп. "а" п. 2 ст. 1, ч. 2 ст. 5 Закона N 39-ФЗ).

Есть несколько вариантов, как это можно сделать:

- продублировать строку 1б, чтобы отразить сведения обо всех счетах-фактурах, данные которых вы корректируете.

- добавить в таблицу дополнительную графу 10, где будут указываться реквизиты счетов-фактур.

- также возможно указание реквизитов счета-фактуры в графе 1 после наименования товара.

Все эти варианты приемлемы, так как на данный момент, как уже упоминалось выше, не утверждена форма единого корректировочного счета-фактуры.

4. Единый корректировочный счет-фактуру можно оформить к счетам-фактурам, выставленным в разных налоговых периодах. Правила гл. 21 НК РФ этого не запрещают.

5. В едином корректировочном счете-фактуре не следует объединять изменения по счетам-фактурам, выставленным в разной валюте. Такой вывод можно сделать, в частности, из пп. 6 п. 5.2 ст. 169 НК РФ, который не предполагает указания различных видов валют.

Специальных сроков для выставления единого корректировочного счета-фактуры Налоговый кодекс РФ не устанавливает. Следовательно, такой счет-фактуру необходимо выставить в течение пяти календарных дней с даты составления первичных документов (документа), подтверждающих согласие (уведомление) покупателя с изменением стоимости (абз. 3 п. 3 ст. 168, п. 10 ст. 172 НК РФ).

Возможно, этих первичных документов будет несколько, и они оформлены не в один день. Правил, запрещающих отражать все изменения в едином корректировочном счете-фактуре, нет. В случае формирования такого счета-фактуры, необходимо учесть следующее:

Во-первых, отсчитывать срок на выставление единого корректировочного счета-фактуры следует с самой ранней даты составления первичного документа или соглашения.

Во-вторых, при формировании единого корректировочного счета-фактуры рекомендуется учитывать, в каком налоговом периоде должно отражаться то или иное изменение стоимости (п. 10 ст. 154, пп. 4 п. 3 ст. 170, п. 13 ст. 171, п. 10 ст. 172, п. 1 ст. 173 НК РФ). Объединять изменения, которые для целей налогообложения продавцу или покупателю придется отражать в разных кварталах, нежелательно. Это связано с тем, что обобщенные данные такого счета-фактуры (например, сумму в строке "Всего увеличение (сумма строк В)") придется разделить по соответствующим налоговым периодам. Проведенное распределение сумм налога по налоговым периодам вам (или вашему покупателю) необходимо будет обосновывать и в ходе налоговой проверки. А сопоставить данные единого корректировочного счета-фактуры с показателями налоговых регистров в этом случае может оказаться затруднительно.

Стоимость товаров может измениться как в наименьшую, так и в наибольшую сторону.

1. Если в сторону уменьшения, то у продавца вычетам подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров до и после такого уменьшения.

У покупателя данная разница должна быть восстановлена (т.е. начислена в бюджет).

Продавец регистрирует корректировочные счета-фактуры в книге покупок на сумму разницы (п. 13 ст. 171 НК РФ). Графы книги покупок 2б, 2в, 7, 8а, 8б, 9а и 9б заполняются на основании данных корректировочного счета-фактуры. Уточненную декларацию по НДС за тот период, когда состоялась отгрузка, ему не нужно.

Покупатель регистрирует корректировочные счета-фактуры в книге продаж на сумму разницы и также не подает уточненные декларацию за прошлый период.

2. Если в сторону увеличения, то данная разница учитывается при исчислении налога за тот квартал, в котором были составлены документы, служащие основанием для выставления корректировочных счетов-фактур (п. 10 ст. 154, ст. 163 НК РФ, пп. "б" п. 1 ст. 1, ч. 2 ст. 5 Закона N 39-ФЗ).

Это очень важный момент, так как нет необходимости, как раньше подавать уточненную декларацию и уплачивать пени.

Если же изменение стоимости в сторону увеличения произошло до 1 июля 2013 г. то изменение стоимости следует отражать в периоде отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав) (п. 10 ст. 154 НК РФ). Если отгрузка произошла в истекшем квартале, то при увеличении стоимости будет необходимо подать уточненную налоговую декларацию за данный период, доплатить НДС и пени.

Во II квартале 2013 г. ООО "Сувенир-Мастер" (продавец) отгрузило ООО "Звездочет" (покупателю) две партии товаров.

Дата

отгрузки

партии

товара

21 июля ООО "Сувенир-Мастер" выставит покупателю единый корректировочный счет-фактуру, в котором отразит уменьшение стоимости обеих партий товаров.

В заключение отметим, что изменения, произошедшие с 1 июля 2013 года, принесли много положительных моментов. Большой вопрос остался относительно самого оформления единого корректировочного счета-фактуры. До тех пор, пока не будут даны какие-либо разъяснения и не внесены изменения в Постановление Правительства №1137 по данному вопросу, остается либо оформлять документы «по старинке» и ждать, либо начинать пользоваться предоставленным правом, но имея в виду все последствия.

Рекомендуйте статью коллегам: Последние статьи по теме:Отключить мобильную версию

[X] Пропустить рекламу

21 февраля 2013

Настоящий материал — это инструкция по заполнению новой формы корректировочного счета-фактуры (утверждена постановлением Правительства РФ от 26.12.11 № 1137 ). Инструкция составлена в виде таблицы и представляет собой пошаговое руководство к действию. Бухгалтер может использовать ее в качестве шпаргалки, где в краткой и доступной форме собрана актуальная информация, относящаяся к корректировочным счетам-фактурам. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — инструкция будет актуальной всегда. Аналогичную инструкцию по заполнению «обычных» счетов-фактур можно найти здесь: «Инструкция по заполнению счетов-фактур ».

Материалы по теме

С 1 августа для расчета процентов за пользование чужими денежными средствами нужно будет использовать ключевую ставку ЦБ РФ

Поправки в НК РФ: запрет на «внезапное» введение новых форм отчетности, обмен документами с инспекцией, блокировка счетов

В мае все желающие могут бесплатно посмотреть вебинары, посвященные НДС и профстандартам

Вводная информацияПорядок заполнения корректировочных счетов-фактур установлен Налоговым кодексом. Состав показателей и правила заполнения корректировочного счета-фактуры приведены в приложении № 2 к постановлению Правительства РФ от 26.12.11 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

Однако не все ситуации прописаны в этих документах достаточно четко. К тому же понятие корректировочного счета-фактуры появилось относительно недавно (с 1 октября 2011 года; введено Федеральным законом от 19.07.11 № 245-ФЗ ), и бухгалтеры еще не успели к нему привыкнуть.

Чтобы помочь разобраться, правильно ли заполнен корректировочный счет-фактура, и предотвратить возможные конфликты с проверяющими, мы составили инструкцию. В ней в удобной форме объединены требования законодательства, разъяснения чиновников, а также учтены судебные решения.

Для удобства счет-фактуру, который составлен при отгрузке товара (и к которому впоследствии оформлен корректировочный счет-фактура) станем называть «исходным» счетом-фактурой.

Счет-фактуру, в который внесены исправления, будет называть «исправленным» счетом-фактурой. Соответственно, корректировочный счет-фактуру с исправлениями назовем «исправленным» корректировочным счетом-фактурой.

Наконец, корректировочный счет-фактуру, выставленный при повторном изменении первоначальной стоимости поставки, обозначим как «повторный» корректировочный счет-фактуру.

Общие требования к оформлению корректировочных счетов-фактурВ каких случаях выставляется

При изменении задним числом стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе при изменении цены (тарифа) и (или) уточнении количества (объема) по обоюдному согласию поставщика и покупателя. Основание — п. 3 ст. 168 НК РФ.

Примеры: ретро-скидка. брак, недопоставка. Также выставляется поставщиком при возврате товара, не оприходованного покупателем (письмо Минфина России от 30.03.15 № 03-07-09/17466 ).

Допускается оформление корректировочного счета-фактуры в ситуации, когда отгрузка состоялась ранее 1 октября 2011 года (письмо Минфина России от 15.08.12 № 03-07-09/116 ).

Если стоимость изменилась из-за исправления технических или арифметических ошибок, корректировочный счет-фактура не выставляется (письмо Минфина России от 25.02.15 № 03-07-09/9433 ).

При обнаружении товаров, не указанных в «исходном» счете-фактуре (т.е. при пересортице), корректировочный счет-фактура не составляется (письмо Минфина России от 16.03.15 № 03-07-09/13813 ).

КОРРЕКТИРОВОЧНЫЙ СЧЕТ-ФАКТУРА №___ от_______________

Порядковый номер и дата выписки корректировочного счета-фактуры. Порядковые номера как простых, так и корректировочных счетов-фактур присваиваются в общем хронологическом порядке.

Обычно счета-фактуры нумеруют в порядке возрастания номеров в целом по организации в пределах одного года либо одного налогового периода. Возможно резервирование номеров по мере их выборки.

Составные номера с разделительной чертой и цифровым индексом возможны для обособленных подразделений, участников простого товарищества и доверительных управляющих. Основание: подп. «а» п. 1 правил заполнения корректировочного счета-фактуры.

При оформлении «исправленного» корректировочного счета-фактуры в сроке 1 ставится номер и дата «исходного» корректировочного счета-фактуры.

Дата выписки: не позднее пяти календарных дней с даты составления документов, подтверждающих согласие покупателя (или факт его уведомления) на изменение стоимости товара (работ, услуг).

Основание — п. 3 ст.168 НК РФ.

Если подтверждающий документ получен по почте, корректировочный счет-фактуру нужно оформить не позднее пяти календарных дней с даты, указанной на конверте (письмо Минфина России от 29.12.12 № 03-07-09/168 ).

Количество (объем), указанный в «исходном» счете-фактуре (в случае единого корректировочного счета-фактуры - в нескольких «исходных» счетах-фактурах).

При отсутствии показателя ставится прочерк.

В «повторном» корректировочном счете-фактуре в строке А ставится количество (объем) из строки Б предыдущего корректировочного счета-фактуры (письмо Минфина России от 26.05.15 № 03-07-09/30177. письмо ФНС России от 10.12.12 № ЕД-4-3/20872@ ).

В едином корректировочном счете-фактуре, составленном к нескольким «исходным» счетам-фатурам, количество (объем) товаров с одинаковым наименованием и ценой можно указать суммарно (письмо ФНС России от 17.09.14 № ГД-4-3/18758@ ).

строка Б (после изменения)

Количество (объем) после уточнения (в случае единого корректировочного счета-фактуры - в нескольких «исходных» счетах-фактурах).

Если количество (объем) не изменилось, ставится цифра, указанная в «исходном» счете-фактуре.

строка А (до изменения)

Стоимость с НДС, указанная в «исходном» счете-фактуре (в случае единого корректировочного счета-фактуры - в нескольких «исходных» счетах-фактурах).

При необлагаемых операциях и при освобождении от обязанностей налогоплательщика согласно ст. 145 НК РФ ставится цифра, указанная в строке А графы 5 данного счета-фактуры.

В «повторном» корректировочном счете-фактуре в строке А ставится стоимость с НДС из стоки Б предыдущего корректировочного счета-фактуры (письмо Минфина России от 26.05.15 № 03-07-09/30177. письмо ФНС России от 10.12.12 № ЕД-4-3/20872@ ).

строка Б (после изменения)

Стоимость с НДС после изменения.

При необлагаемых операциях и при освобождении от обязанностей налогоплательщика согласно ст. 145 НК РФ ставится цифра, указанная в строке Б графы 5 данного счета-фактуры.

строка В (увеличение)

Заполняется при увеличении стоимости.

Ставится разница между показателями строки А и строки Б данной графы.

Если разница отрицательная, ее нужно указать со знаком «плюс».

При необлагаемых операциях и при освобождении от обязанностей налогоплательщика согласно ст. 145 НК РФ ставится цифра, указанная в строке В графы 5 данного счета-фактуры.

строка Г (уменьшение)

Заполняется при уменьшении стоимости.

Ставится разница между показателями строки А и строки Б данной графы.

Если разница положительная, ее нужно указать со знаком «плюс».

При необлагаемых операциях и при освобождении от обязанностей налогоплательщика согласно ст. 145 НК РФ ставится цифра, указанная в строке Г графы 5 данного счета-фактуры.

Подписи в счете-фактуреСчет-фактура на бумажном носителе, выставленный от имени организации, подписывается:

руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации (п. 6 ст. 169 НК РФ).

Порядок подписания счета-фактуры уполномоченными на то сотрудниками организации

Необходимо указать фамилию и инициалы лица, подписавшего счет-фактуру по доверенности. Дополнительно можно указать и его должность (письмо Минфина России от 23.04.12 № 03-07-09/39 ).

Поля «Руководитель организации» и «Главный бухгалтер» — обязательные реквизиты, замена которых не допускается. Сведения об уполномоченном лице, подписавшем счет-фактуру, размещаются в этих полях.

Счет-фактура на бумажном носителе, выставленный от имени ИП, подписывается:

индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя (п. 6 ст. 169 НК РФ).

Одной электронной цифровой подписью (ЭЦП ) – руководителя или уполномоченного лица.

Поле «Главный бухгалтер или иное уполномоченное лицо» не формируется.