Рейтинг: 4.1/5.0 (1585 проголосовавших)

Рейтинг: 4.1/5.0 (1585 проголосовавших)Категория: Бланки/Образцы

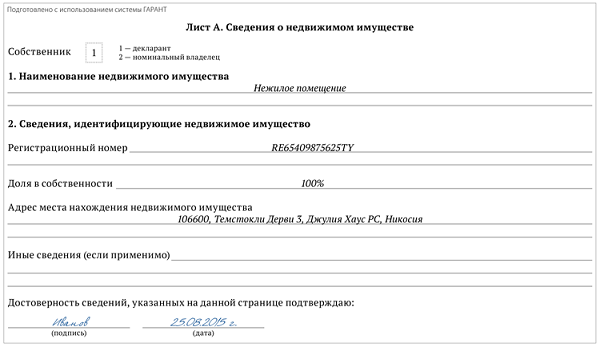

С 01.07.2015 налоговые органы начали принимать от граждан специальные налоговые декларации в рамках кампании по амнистии капитала и деофшоризации. Это связано с вступлением в силу Федерального закона от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации».

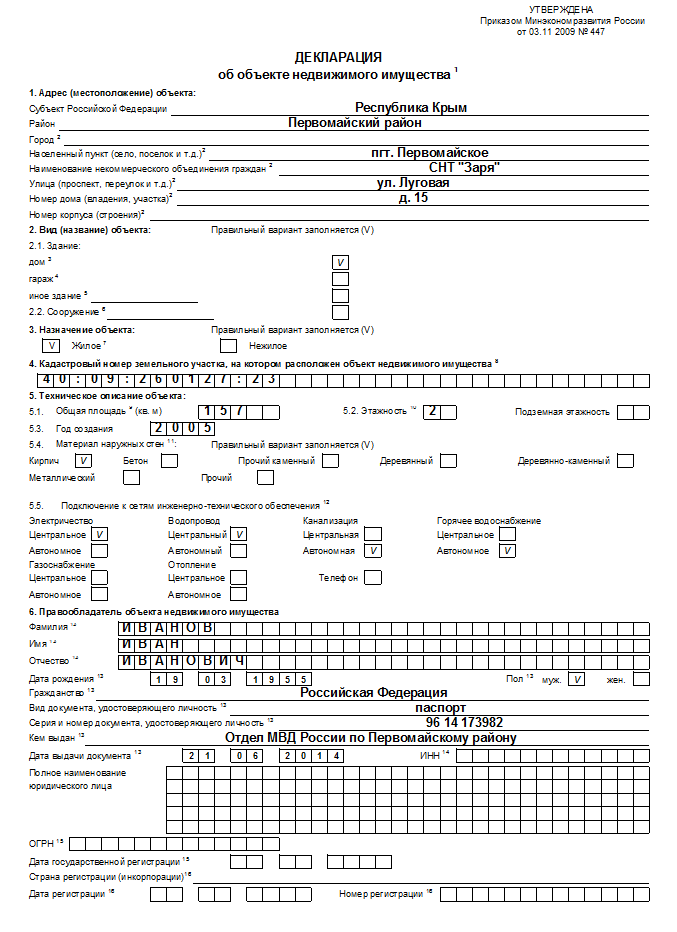

Представить декларацию в налоговый орган плательщики вправе в период с 1 июля по 31 декабря 2015 года. В нее могут быть включены сведения об имуществе (объекты недвижимости, ценные бумаги, доли в уставных капиталах организаций).

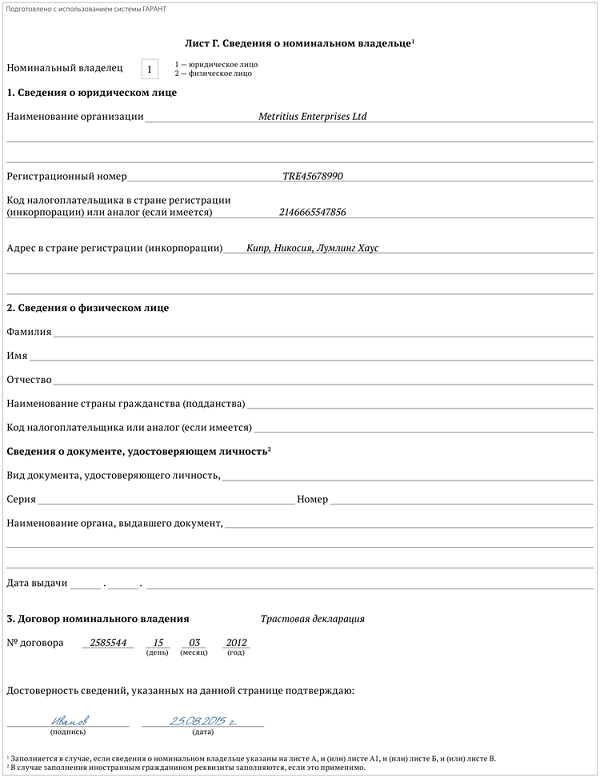

Помимо этого декларант может представить информацию о контролируемых иностранных компаниях, где он признается контролирующим лицом, о счетах в зарубежных банках, а также о счетах и активах, по которым он является бенефициаром. В этом одна из принципиальных особенностей закона - с номинальных владельцев (то есть зицпредседателей компаний-прокладок) счета, имущество и капиталы, в том числе и в России, можно перевести на фактического собственника без риска уголовного и/или административного преследования по самым "популярным" профильным статьям УК РФ (например, ст.198-198.2. – уклонение от уплаты налогов).

На раскрытую информацию распространяется режим налоговой тайны. Декларант освобождается от ответственности в случае, если противоправные деяния по указанным в законе статьям были совершены до 1 января 2015 года. Важное обстоятельство - с лица, подавшего декларацию, снимается обязанность возместить в федеральный бюджет причиненный ущерб, однако исключительно в пределах указанных в ней активов. Форма специальной декларации утверждена Федеральным законом от 08.06.2015 № 140-ФЗ, в нем же содержится и описание порядка ее заполнения.

Напоминаем, что специальная декларация в 2-х экземплярах представляется в налоговый орган по месту жительства (месту пребывания в случае отсутствия места жительства в РФ) декларанта либо в Центральный аппарат ФНС России – по выбору декларанта.

Важным условием является однократность представления специальной декларации, повторное ее представление, в том числе и в другой налоговый орган, а также представление уточненных деклараций не допускается.

Также не предусмотрено и представление декларации в электронном виде или посредством направления почтовой связью. Декларация может быть представлена только лично декларантом или его официальным представителем, чьи полномочия заверены нотариально.

Все специальные декларации и прилагаемые к ним документы, представленные гражданами в территориальные налоговые органы, передаются по специальным каналам связи на централизованное хранение в центральный аппарат ФНС России.

Сведения, содержащиеся в декларации, и прилагаемые к ней документы признаются налоговой тайной в соответствии с законодательством о налогах и сборах. Режим хранения таких сведений предусматривает исключение возможности доступа к ним всем другим государственным органам и организациям.

Отдел новостей ИА "Клерк.Ру".

Согласно пункта 323.1 Налогового кодекса плательщиками сбора за специальное использование воды являются:

Декларация по сбору за специальное использование воды подается в налоговую службу в течение 40 календарных дней, следующих за последним днем ??календарного квартала (пункт 49.18.2 НКУ). Отчетным периодом для плательщиков спецводосбора является календарный квартал (статья 328 НКУ). Отчет заполняется нарастающим итогом с начала года.

Сбор за специальное использование воды уплачивается в сроки, установленные для квартального налогового периода, то есть в течение 10 календарных дней, следующих за последним днем ??соответствующего предельного срока подачи налоговой декларации. Фактически срок составляет 50 календарных дней, следующих за последним днем ??отчетного квартала.

написал 377 статей в своем блоге.

Приветствую всех читателей на своем блоге. Меня зовут Алексей Аблицов и я пишу о налогообложении, бухгалтерском учете и отчетности в Украине. Вы можете задать мне вопросы в комментариях к моим статьям или в специальном разделе сайта http://byhgalter.com/answers/.

Также вам будет интересно почитать

С 1 июля 2015 года Федеральная налоговая служба начала принимать специальные декларации. В этой статье собраны самые популярные вопросы и ответы по декларации.

Представление специальных деклараций предусмотрено Федеральным законом от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации».

Зачем нужна специальная декларация?Специальная декларация предназначена для добровольного декларирования физическими лицами своих активов и счетов в банках. За подачу такой декларации они освобождаются от уголовной, административной и налоговой ответственности в пределах, определяемых законодательством РФ (ст. 4 Федерального закона от 08.06.2015 № 140-ФЗ).

Кто подает специальную декларацию?Специальную декларацию представляют физические лица (декларант), являющиеся гражданами РФ, иностранными гражданами, а также не имеющие гражданства.

Какие сведения содержатся в специальной декларации 2015?В специальной декларации содержатся данные:

1) об имуществе, а также долях участия и паях в уставных капиталах российских и иностранных организаций, собственником или фактическим владельцем которого на дату представления декларации является декларант;

2) о контролируемых иностранных компаниях, в отношении которых декларант на дату представления декларации является контролирующим лицом;

3) об открытых счетах и вкладах в банках, расположенных за пределами Российской Федерации;

4) о счетах (вкладах) в банках, в отношении которых декларант признается бенефициарным владельцем (ст. 3 федерального законом от 08.06.2015 № 140-ФЗ).

Когда и куда необходимо представить специальную декларацию?Специальную декларацию 2015 можно подать до 31.12.2015 в ИФНС по месту жительства или по месту пребывания, либо в ФНС России. Специальная декларация представляется однократно. Повторное представление декларации (кроме случая представления декларации после получения письменного отказа в приеме ранее представленной декларации), представление уточненной декларации не допускаются.

Как представляется декларация?Декларация представляется в налоговый орган лично на бумажном носителе. Представление декларации по почте и в электронной форме с ЭЦП не допускается.

Как заполняется специальная декларация?Специальная декларация подается в бумажной форме и заполняется от руки – печатными прописными буквами. Документ можно распечатать на принтере с использованием чернил синего или черного цвета. Обратите внимание, что двусторонняя печать не допускается. Также нельзя делать исправления в документе.

Кроме того, декларацию можно заполнить с помощью специального программного обеспечения, скачать которое можно с сайта ФНС России.

Специальная декларация представляется в двух экземплярах, каждый из которых должен быть подписан.

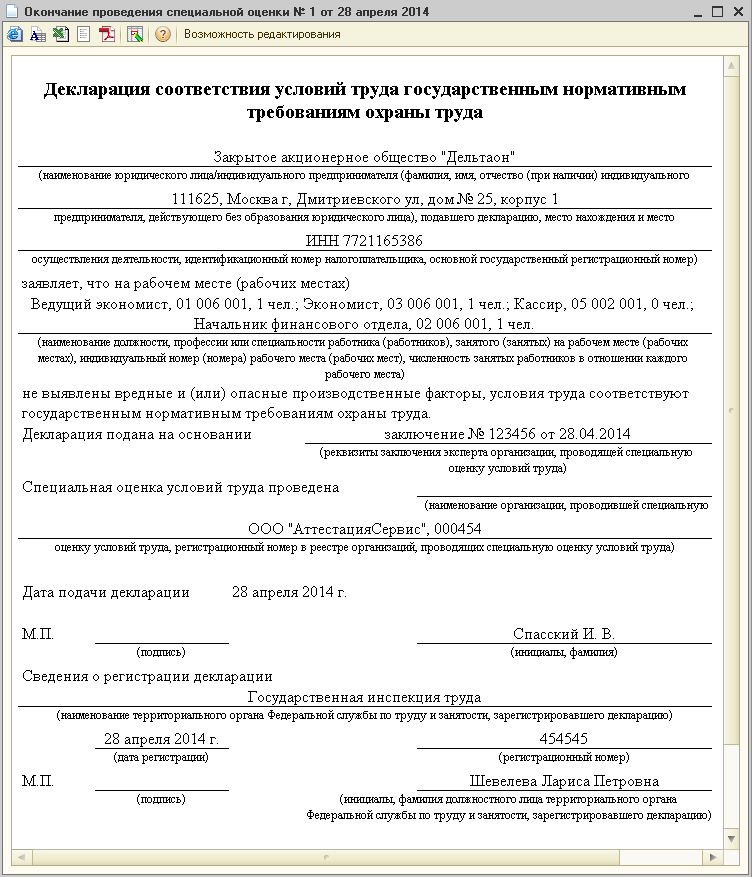

Бланк специальной декларации (фрагмент)

Бланк специальной декларации доступен авторизованным пользователям.

Вам также могут пригодиться статьи:

Подготовлено по материалам ФНС России

Право

Право

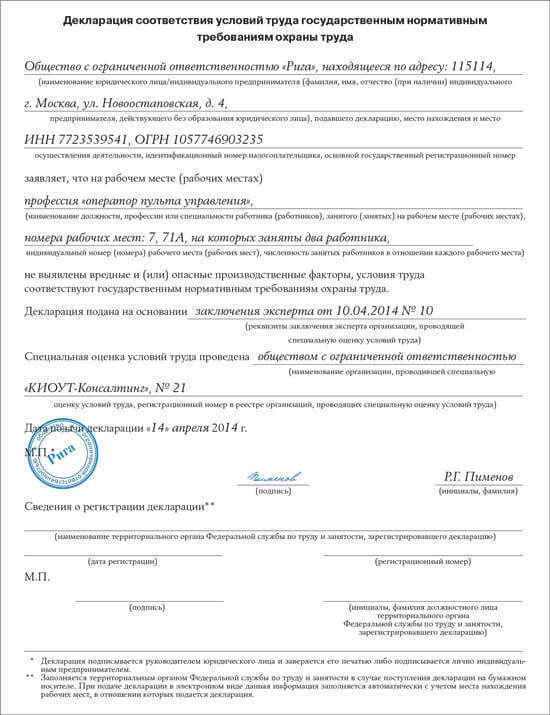

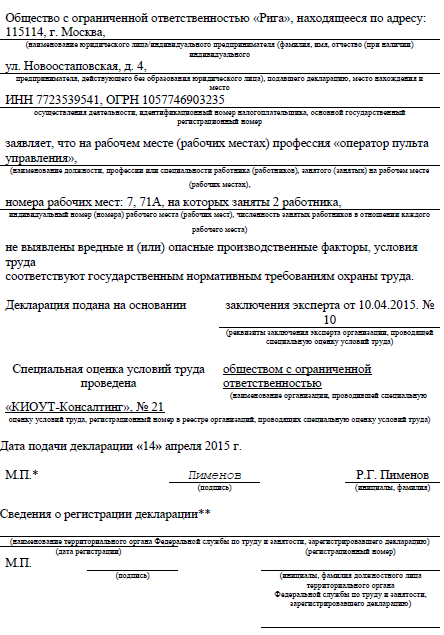

Если компания не имеет службы охраны труда, то к организации специальной оценки условий труда руководство зачастую привлекает работников бухгалтерии. Тем более что по результатам «спецоценочного» мероприятия в инспекцию труда предстоит подать особую декларацию. Поэтому ознакомиться с письмом Министерства труда и социальной защиты РФ от 23.06.2014 № 15-1/В-724 бухгалтерам по крайней мере не повредит.

Провели спецоценку? Не забудьте подать «спецдекларацию»!Если компания не имеет службы охраны труда (ст. 217 ТК РФ ), то к организации специальной оценки условий труда руководство зачастую привлекает работников бухгалтерии. Тем более что по результатам «спецоценочного» мероприятия в инспекцию труда предстоит подать особую декларацию (ст. 11 Федерального закона от 28.12.2013 № 426-ФЗ «О специальной оценке условий труда» ). К работе с декларациями бухгалтерам не привыкать. Как ее заполнить – поясняет письмо Министерства труда и социальной защиты РФ от 23.06.2014 № 15-1/В-724. Хотя нужно признать: чиновники справились с этой задачей не слишком успешно.

Для справки: условия труда признаются оптимальными и относятся к 1 классу, если воздействие на работника вредных и (или) опасных производственных факторов отсутствует или уровни воздействия таких факторов укладываются в гигиенические нормативы, принятые в качестве безопасных для человека (п. 2 ст. 14 Закона № 426-ФЗ).

Выявление безопасных рабочих местОрганизация, выполнившая специальную оценку условий труда, передает работодателю Отчет о ее проведении по форме, утвержденной приказом Минтруда России от 24.01.2014 № 33н. Отчет должен включать (п. 1 ст. 15 Закона № 426-ФЗ):

В отношении каждого рабочего места, на котором вредные и (или) опасные факторы не выявлены, работодатель подает декларацию соответствия условий труда государственным нормативным требованиям охраны труда (пункты 6 – 8 приложения № 1 к Методике проведения специальной оценки условий труда, утв. приказом Минтруда России от 24.01.2014 № 33н). Подобные рабочие места относятся к 1 классу.

Декларация о безопасных условиях трудаДекларация заполняется исключительно по данным Отчета.

Форма и порядок подачи декларации утверждены приказом Минтруда России от 07.02.2014 № 80н (далее – Приказ № 80н). Непосредственно из формы декларации следует, что каждая группа аналогичных безопасных рабочих мест (п. 6 ст. 9 Закона № 426-ФЗ) декларируется отдельно. Хотя это все-таки предположение, поскольку на нормативном уровне порядок заполнения декларации установлен не был. Но его подтверждает формулировка пункта 5 статьи 11 Закона № 426-ФЗ.

Как уже сказано, официальных указаний по заполнению декларации не имеется. Комментируемое письмо призвано восполнить этот пробел, однако содержащиеся в нем рекомендации порождают ряд вопросов.

Вообще говоря, в отсутствие прямых предписаний заполнять декларацию можно по своему усмотрению. Главное – соблюсти форму и срок представления. Декларация подается работодателем в срок не позднее тридцати рабочих дней со дня утверждения Отчета о проведении специальной оценки условий труда на рабочих местах, в отношении которых подается декларация (п. 5 приложения № 2 к приказу № 80н).

Основанием для отказа в принятии декларации является ее несоответствие утвержденной форме. Отказ в принятии декларации по иным основаниям не допускается. При наличии указанного основания для отказа в принятии декларации, поданной на бумажном носителе, государственная инспекция труда в субъекте Российской Федерации в течение не более десяти рабочих дней со дня поступления декларации возвращает ее работодателю посредством почтовой связи с указанием причин возврата. В таком случае декларацию следует подать повторно (пункты 7 – 9 приложения № 2 к приказу № 80н).

В частности, «втиснуть» в одну декларацию сведения о нескольких неаналогичных рабочих местах без изменения ее формы невозможно.

Содержание реквизитов формыРекомендации по содержанию отдельных реквизитов декларации, заполнение которых может вызвать затруднения, мы сгруппировали в таблице (см. таблицу). Согласитесь, для практического применения так удобнее.

Фактический адрес в соответствии с уставными документами, независимо от наличия представительств (филиалов)

Вообще говоря, местом осуществления деятельности работодателя также являются обособленные подразделения. А в них спецоценку могли производить другие организации. В итоге на разные Отчеты представляются отдельные декларации.

Но все они представляются в государственную инспекцию труда того субъекта федерации, в котором находится исполнительный орган юридического лица - работодателя.

Иными словами, указывается адрес юридического лица, содержащийся в ЕРГЮЛ (п. 3 ст. 54 ГК РФ)

Наименование должности, профессии или специальности работника (работников), занятого (занятых) на рабочем месте (рабочих местах)

Указываются согласно Карте специальной оценки условий труда данного рабочего места

Закон № 426-ФЗ не обязывает организацию, проворящую спецоценку, составлять Карты на рабочие места, на которых вредные и (или) опасные производственные факторы не идентифицированы. Карты наличествуют, если такие факторы идентифицированы, но по результатам измерений их влияние не превышает государственные нормативы

Численность занятых работников в отношении каждого рабочего места

Индивидуальный номер (номера) рабочего места (рабочих мест)

Указывается в соответствии с графой 1 Перечня рабочих мест, на которых проводилась специальная оценка условий труда.

При наличии аналогичных декларируемых рабочих мест указываются их порядковые номера с добавлением прописной буквы “А” в соответствии с данными графы 4 Перечня

В случае подачи декларации в отношении хотя бы одного аналогичного рабочего места, признанного таковыми в соответствии с законодательством о специальной оценке условий труда, в декларацию включаются сведения обо всех рабочих местах, аналогичных данному рабочему месту (п. 6 приложения № 2 к Приказу № 80н).

Например: номер по графе 1 Перечня - 356; номера по графе 4 Перечня - 357А, 358А, 359А (3 аналогичных рабочих места)

- фамилию и инициалы эксперта, выполнившего идентификацию потенциально вредных и (или) опасных производственных факторов на декларируемом рабочем месте;

- дату и номер заключения указанного эксперта, на основании которого принято решение о декларировании

Минтруд России ведет реестр экспертов организаций, проводящих специальную оценку условий труда (ст. 21 Закона № 426-ФЗ). Универсальная форма для заключения эксперта не установлена.

В отношении рабочих мест, на которых вредные и (или) опасные производственные факторы не идентифицированы, в Отчете о проведении спецоценки приводятся заключения эксперта (пп. 9 п. 1, п. 4 ст. 15 Закона № 426-ФЗ).

Если же исследования и измерения таких факторов проводились (п. 1 ст. 12 Закона № 426-ФЗ), то в Карте в отношении экспертов указываются только № реестре, ФИО и дата подписи Карты (пп. 12 п. 5 приложения № 4 к Методике, утв. приказом Минтруда России от 24.01.2014 № 33н)

В отношении рабочих мест, на которых вредные и (или) опасные производственные факторы не были идентифицированы в принципе, в Отчете приводятся перечень таких рабочих мест и заключения экспертов (п. 4 ст. 15 Закона № 426-ФЗ, письмо Минтруда России от 21.03.2014 № 15-1/В-298).

Обратите внимание: на такие рабочие места Карты спецоценки не составляются.

Добавим, что в комментируемом письме приведено и ненадлежащее наименование приказа № 80н. Его официальное наименование, зарегистрированное Минюстом, – «О форме и порядке подачи декларации соответствия условий труда государственным нормативным требованиям охраны труда, Порядке формирования и ведения реестра». Чиновники же сослались на наименование проекта. В процессе госрегистрации приказа «проектное» наименование было изменено. Возможно, при подготовке комментируемого письма чиновники использовали и неактуальный текст приказа.

Сведения о принятых декларациях заносятся в Реестр, который размещается на официальном сайте Федеральной службы по труду и занятости в сети «Интернет». Они являются открытыми и общедоступными (п. 8 приложения № 3 к приказу № 80н).

Декларация действительна в течение пяти лет со дня утверждения Отчета о проведении спецоценки. Если в период действия декларации с работником, занятым на рабочем месте, в отношении которого принята данная декларация, произошел несчастный случай на производстве (за исключением несчастного случая на производстве, произошедшего по вине третьих лиц) или у него выявлено профессиональное заболевание, причиной которых явилось воздействие на работника вредных и (или) опасных производственных факторов, в отношении этого рабочего места действие данной декларации прекращается. При таких обстоятельствах на данном рабочем месте проводится внеплановая спецоценка условий труда. Если же указанных обстоятельств не возникает, то срок действия декларации считается продленным на следующие пять лет (пункты 4 – 7 ст. 11 Закона № 426-ФЗ).

Такой порядок стимулирует нас объединять в одной декларации лишь аналогичные рабочие места.

Впрочем, приказ № 80н (п. 6 приложения № 3) устанавливает еще одно основание для прекращения действия декларации. Это выявление факта недостоверности указанных в ней сведений. В таких случаях Федеральная служба по труду и занятости или ее территориальный орган в течение пяти рабочих дней с момента выявления недостоверных сведений обеспечивает внесение в Реестр записи о прекращении действия декларации.

Штрафные санкцииПо обыкновению, бухгалтеров интересуют санкции за непредставление декларации в установленный срок. В данном случае нужно ожидать применения статьи 5.27 Кодекса об административных правонарушениях РФ .

Однако с 1 января 2015 года вступает в силу статья 5.27.1 данного Кодекса. Она вводит ответственность за нарушение государственных нормативных требований охраны труда, содержащихся в федеральных законах и иных нормативных правовых актах Российской Федерации (ст. 211 ТК РФ ). Ее применение влечет предупреждение или наложение административного штрафа: на должностных лиц – в размере от двух до пяти тысяч рублей, на юридических лиц – от 50 до 80 тысяч рублей. Предупреждение устанавливается за впервые совершенные административные правонарушения при отсутствии причинения вреда или возникновения угрозы причинения вреда жизни и здоровью людей, безопасности государства, угрозы чрезвычайных ситуаций природного и техногенного характера, а также при отсутствии имущественного ущерба (п. 2 ст. 3.4 КоАП РФ ).

Одновременно формулировка статьи 5.27 Кодекса об административных правонарушениях РФ изменится, и по ней наказать за нарушения в области охраны труда (раздел Х «Охрана труда» ТК РФ) будет уже нельзя. Получается, что в 2014 году санкции могут оказаться более жесткими (предупреждение не предусмотрено).

Е.Ю. Диркова. для журнала «Нормативные акты для бухгалтера»

Для тех, кто не может отказать себе в удовольствии полистать свежий журнал, почитать проверенные экспертами качественно сверстанные статьи. Выбрать журнал >>

Если у Вас есть вопрос - задайте его здесь >> Читайте также по теме: Степан ЛеонтьевичВ соответствии с методикой проведения специальной оценки условий труда (33-н) на данный момент не возможно декларирование. Измерение и оценка например на офисных местах освещенности (работа на компьютере и работа с бумагами) является в соответствии с СанПиН 2.2.1/2.1.1.1278-03

работой высокой и очень высокой точности (прецензионными) с объектом различения мене 0,5 мм. Более того необходимо оценить тяжесть трудового процесса. итог. Если проводятся исследования, составляется протокол по выявленным факторам, то декларация вне закона. Те, те кто оформляют декларацию нарушают порядок проведения СОУТ и подлежат административной ответственности ст. 5.27.1. КОАП = 100000 руб.

В соответствии с методикой проведения специальной оценки условий труда (33-н) на данный момент не возможно декларирование. Измерение и оценка например на офисных местах освещенности (работа на компьютере и работа с бумагами) является в соответствии с СанПиН 2.2.1/2.1.1.1278-03 работой высокой и очень высокой точности (прецензионными) с объектом различения мене 0,5 мм. Более того необходимо оценить тяжесть трудового процесса. итог. Если проводятся исследования, составляется протокол по выявленным факторам, то декларация вне закона. Те, те кто оформляют декларацию нарушают порядок проведения СОУТ и подлежат административной ответственности ст. 5.27.1. КОАП = 100000 руб.

Оставить комментарийВот разъяснение Минтруда

МИНИСТЕРСТВО ТРУДА И СОЦИАЛЬНОЙ ЗАЩИТЫ

ПИСЬМО

от 17 сентября 2014 года № 15-1/В-1157

Департамент условий и охраны труда

рассмотрел обращение по вопросу декларирования соответствия условий труда

государственным нормативным требованиям охраны труда и сообщает.

Согласно части 1 статьи 11 Федерального закона от 28 декабря 2014 г. № 426-ФЗ «О специальной оценке условий труда» только в отношении рабочих мест, на которых вредные и (или) опасные производственные факторы по результатам осуществления идентификации не выявлены, работодателем подается в территориальный орган федерального органа исполнительной власти, уполномоченного на проведение федерального государственного надзора за соблюдением трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, по месту своего нахождения декларация соответствия условий труда государственным нормативных требованиям охраны труда.

Учитывая изложенное, при установлении по результатам проведения исследований (испытаний) и измерений вредных и (или) опасных производственных факторов на рабочих местах оптимальных и допустимых условий труда (1 и 2 класс соответственно) декларирование соответствия условий труда государственным нормативным требованиям не осуществляется.

Директор департамента

условий и охраны труда В.А. Корж

То есть, если замеры проводились и по их результатам выявлен класс 1 и 2, то декларация не нужна. Но штраф то по какой статье КОАП вам предъявили?

зарегистрированное средство массовой информации, свидетельство Эл № ФС77-39732 от 06.05.2010 г.

ВНИМАНИЕ! При любом использовании (цитировании) материалов сайта ссылка на Ohranatruda.ru обязательна (для интернет-проектов индексируемая гиперссылка 'hyperlink').

Любое коммерческое использование материалов сайта и их публикация в печатных изданиях допускается только с письменного согласия администрации портала.

Использование Пользователем сервисов и контента сайта возможно только на условиях, предусмотренных Пользовательским Соглашением .

На сайте функционирует система коррекции ошибок. Обнаружив любого рода ошибку, а также информацию, не соответствующую нормам морали, нарушающую права третьих лиц или законодательство РФ, пожалуйста, выделите ее и нажмите Shift+Enter .

Чтобы любую страницу сайта отправить в "Мои закладки" нажмите Ctrl+Z. После этого ссылка на выбранную страницу будет у Вас всегда под рукой в разделе "Мои закладки". Сервис доступен только для авторизованных пользователей.

Закон № 140-ФЗ направлен на создание простого, понятного и необременительного с экономической точки зрения механизма добровольного декларирования имущества и счетов (вкладов ) в банках, обеспечение правовых гарантий сохранности капитала и имущества физических лиц. защиту их имущественных интересов, в том числе за пределами Российской Федерации.

Закон № 140-ФЗ направлен на создание простого, понятного и необременительного с экономической точки зрения механизма добровольного декларирования имущества и счетов (вкладов ) в банках, обеспечение правовых гарантий сохранности капитала и имущества физических лиц. защиту их имущественных интересов, в том числе за пределами Российской Федерации.

Закон предусматривает решение следующих задач:

снижение рисков, связанных с возможными ограничениями использования российских капиталов, которые находятся в иностранных государствах, а также с переходом Российской Федерации к автоматическому обмену налоговой информацией с иностранными государствами (планируется - с 01.01.2018);

создание в законодательстве РФ правовых оснований для передачи имущества, принадлежащего на праве собственности лицам, которые владеют, пользуются и распоряжаются этим имуществом в чужом интересе, в пользу фактических владельцев этого имущества, без возникновения обязанности по уплате налогов в связи с такой передачей;

создание стимулов для добросовестного исполнения физическими лицами обязанностей, установленных законодательством о налогах и сборах, законодательством о валютном регулировании и валютном контроле, таможенным законодательством;

определение гарантий правовой защиты имущественных интересов физических лиц, участвующих в добровольном декларировании имущества и счетов (вкладов) в банках, конфиденциальности полученной информации, освобождения таких физических лиц от уголовной, административной ответственности и ответственности за налоговые правонарушения.

Закон предполагает добровольное декларирование физическими лицами своего имущества и счетов (вкладов) в банках за пределами Российской Федерации путем представления в налоговый орган декларации. которая будет представляться в налоговый орган или в центральный аппарат ФНС (по выбору физического лица). На такую декларацию будет распространяться режим налоговой тайны. Сведения, содержащиеся в такой декларации, не могут передаваться никаким государственным органам. Они могут быть переданы исключительно самому декларанту для подтверждения факта декларирования для того, чтобы избежать любых претензий после получения ФНС России в автоматическом режиме информации от иностранных государств .

Важными нововведениями закона являются:

создание механизма передачи права собственности на имущество от номинального владельца его фактическому владельцу;

предоставление возможности фактическому владельцу заявить о своем имуществе в декларации .

Закон предусматривает следующие гарантии:

освобождение от уголовной, административной и налоговой ответственности в пределах, определяемых законом и в отношении деяний, совершенных до 1 января 2014 г. если совершенные ими правонарушения были связаны с формированием (приобретением) задекларированных объектов, имущества или с операциями, связанными с приобретением этого имущества;

невозможность использовать данные, содержащиеся в декларации, как основание для возбуждения уголовного дела или как доказательство в рамках уголовного дела;

невозможность использовать данные декларации как основание для проведения налоговой проверки или для доначисления налогов в рамках налоговой проверки;

освобождение от налогообложения дохода, возникающего в связи с передачей имущества от номинального владельца фактическому владельцу, а также дохода в виде получения имущества ликвидируемых офшорных компаний;

гарантии признания и регистрации прав собственности на имущество, передаваемое от номинального фактическому собственнику.

Положения закона не могут рассматриваться как ограничение права пользования, владения и распоряжения имуществом, указанным в декларации.

Закон содержит специальные положения о том, что он никаким образом не затрагивает, не ограничивает и не предусматривает никаких исключений в отношении обязательств Российской Федерации, предусмотренных международными договорами Российской Федерации, включая обязательства в сфере противодействия отмыванию преступных доходов и финансированию терроризма.

26.03.2015 Правительство РФ внесло в Госдуму РФ Законопроект № 754388-6 "О добровольном декларировании физическими лицами имущества и счетов (вкладов) в банках" (зарегистрирован в Госдуме 27.03.2015). 22.05.2015 Госдума приняла закон в 3 чтении, а 08.06.2015 Президент РФ подписал Закон № 140-ФЗ следующего содержания:

Закон от 08.06.2015 № 140-ФЗ "О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках" Статья 1. Цели настоящего Федерального законаНастоящий Федеральный закон направлен на создание правового механизма добровольного декларирования активов и счетов (вкладов) в банках, обеспечение правовых гарантий сохранности капитала и имущества физических лиц, защиту их имущественных интересов, в том числе за пределами Российской Федерации, снижение рисков, связанных с возможными ограничениями использования российских капиталов, которые находятся в иностранных государствах, а также с переходом Российской Федерации к автоматическому обмену налоговой информацией с иностранными государствами.

Статья 2. Основные понятия, используемые в настоящем Федеральном законеДля целей настоящего Федерального закона используются следующие основные понятия:

1) декларант - физическое лицо. представившее специальную декларацию (далее - декларация) в соответствии с настоящим Федеральным законом, являющееся гражданином Российской Федерации, иностранным гражданином или лицом без гражданства ;

2) договор номинального владения имуществом - договор. который заключен в соответствии с законодательством иностранного государства и на основании которого права собственника имущества, принадлежащего физическому лицу, передаются иному лицу, осуществляющему эти права в интересах и (или) по поручению данного физического лица ;

3) номинальный владелец имущества - лицо, осуществляющее права собственника имущества в интересах и (или) по поручению физического лица на основании договора номинального владения имуществом ;

4) фактический владелец имущества - физическое лицо, в интересах и (или) по поручению которого номинальный владелец имущества осуществляет права собственника этого имущества на основании договора номинального владения имуществом.

Понятия гражданского законодательства, законодательства Российской Федерации о налогах и сборах и других отраслей законодательства Российской Федерации, используемые в настоящем Федеральном законе, применяются в том значении, в каком используются в этих отраслях законодательства, если иное не предусмотрено настоящим Федеральным законом.

Статья 3. Порядок и условия представления декларацииФизическое лицо в срок, установленный статьей 5 настоящего Федерального закона, вправе представить декларацию. содержащую следующие сведения:

1) об имуществе (земельных участках, других объектах недвижимости, транспортных средствах, ценных бумагах. в том числе акциях, а также долях участия и паях в уставных (складочных) капиталах российских и (или) иностранных организаций), собственником или фактическим владельцем которого на дату представления декларации является декларант;

2) о контролируемых иностранных компаниях. в отношении которых декларант на дату представления декларации является контролирующим лицом (в случае, если основания для признания иностранной организации или иностранной структуры без образования юридического лица контролируемой иностранной компанией не связаны с прямым участием физического лица в капитале путем владения акциями, долями и (или) паями в уставных (складочных) капиталах таких компаний);

3) об открытых физическим лицом на дату представления декларации счетах (вкладах) в банках. расположенных за пределами Российской Федерации, об открытии и изменении реквизитов которых физические лица обязаны уведомлять налоговые органы по месту своего учета в соответствии с Федеральным законом от 10 декабря 2003 года № 173-ФЗ "О валютном регулировании и валютном контроле";

4) о счетах (вкладах) в банках, если в отношении владельца счета (вклада) декларант на дату представления декларации признается бенефициарным владельцем в соответствии с Федеральным законом от 7 августа 2001 года № 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма", и описание оснований для признания этого физического лица бенефициарным владельцем.

Декларация представляется в налоговый орган декларантом лично либо через своего уполномоченного представителя, действующего на основании нотариально заверенной доверенности.

Форма декларации устанавливается приложением 1 к настоящему Федеральному закону. Порядок заполнения декларации устанавливается приложением 2 к настоящему Федеральному закону.

Декларация представляется в двух экземплярах, каждый из которых должен быть подписан декларантом.

К декларации прилагаются следующие документы и (или) сведения, подтверждающие информацию, содержащуюся в декларации:

1) нотариально заверенная копия каждого из договоров номинального владения имуществом (в случае, если декларант указывает в декларации сведения об имуществе, фактическим владельцем которого он является);

2) иные документы и (или) сведения, прилагаемые к декларации по желанию декларанта, подтверждающие информацию, содержащуюся в декларации;

3) опись документов и (или) сведений, прилагаемых к декларации, составленная в произвольной форме в двух экземплярах и содержащая краткое описание признаков и реквизиты указанных документов, позволяющие их идентифицировать.

Декларант вправе в произвольной форме раскрыть информацию об источниках приобретения (способах формирования источников приобретения) объектов имущества, указанных в декларации, источниках денежных средств, зачисленных на счета (вклады), указанные в декларации, а также представить документы, подтверждающие права декларанта и (или) номинального владельца в отношении объектов имущества, указанных в декларации.

Документы и (или) сведения, прилагаемые к декларации, должны быть оформлены на русском языке или иметь нотариально удостоверенный перевод на русский язык .

Декларация представляется каждым декларантом однократно. Повторное представление декларации (кроме случая представления декларации после получения письменного отказа в приеме ранее представленной декларации), представление уточненной декларации не допускаются.

Декларация представляется в налоговый орган по месту жительства (месту пребывания в случае отсутствия места жительства на территории Российской Федерации) декларанта либо в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, по выбору декларанта. В случае, если декларант не состоит на учете в налоговых органах по месту жительства (месту пребывания в случае отсутствия места жительства на территории Российской Федерации), декларация представляется в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов.

Налоговый орган либо федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, не вправе отказать декларанту в принятии декларации и документов и (или) сведений, прилагаемых к декларации, при одновременном соблюдении всех следующих условий:

1) декларантом соблюдены требования к форме и порядку представления декларации, установленные настоящим Федеральным законом;

2) опись документов и (или) сведений, прилагаемых к декларации, соответствует фактическому наличию и реквизитам документов, прилагаемых к декларации;

3) лицом, подающим декларацию, представлен документ, удостоверяющий его личность. а в случае представления декларации через уполномоченного представителя также документы, подтверждающие в установленном порядке полномочия уполномоченного представителя декларанта;

4) каждый лист декларации подписан декларантом;

5) декларация представлена в налоговый орган по месту жительства (месту пребывания в случае отсутствия места жительства на территории Российской Федерации) декларанта либо в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов.

При соблюдении всех условий, указанных в части 10 настоящей статьи, принимающее декларацию должностное лицо налогового органа либо федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, подписывает каждый лист экземпляра декларации и описи документов и (или) сведений, прилагаемых к декларации, и проставляет отметку о принятии декларации с указанием даты и времени приема и с оттиском штампа "Принята". Экземпляр декларации с отметкой о принятии и описи документов и (или) сведений, прилагаемых к декларации, возвращается лицу, подавшему декларацию.

При несоблюдении хотя бы одного из условий, указанных в части 10 настоящей статьи, принимающее декларацию должностное лицо налогового органа либо федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, выдает письменный отказ в приеме декларации с указанием причины отказа.

Для обеспечения предусмотренных настоящим Федеральным законом гарантий конфиденциальности содержащихся в декларации сведений федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, осуществляет централизованное хранение деклараций и документов и (или) сведений, прилагаемых к декларациям. Декларации и документы и (или) сведения, прилагаемые к декларациям, представленные в налоговые органы по месту жительства декларантов, передаются на централизованное хранение в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов.

В случае необходимости подтверждения факта представления в налоговый орган декларации и документов и (или) сведений, прилагаемых к декларации, и достоверности содержащихся в них сведений должностное лицо органа государственной власти или банка, которому в качестве основания для предоставления гарантий, предусмотренных настоящим Федеральным законом, была представлена копия декларации с отметкой налогового органа о ее принятии, вправе направить копию декларации в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, для сверки с оригиналом декларации, находящейся на централизованном хранении. Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, в пятидневный срок после получения такой копии декларации направляет ответное уведомление о том, соответствует либо не соответствует полученная копия декларации оригиналу.

При этом в случае обнаружения в федеральном органе исполнительной власти, уполномоченном по контролю и надзору в области налогов и сборов, более одной декларации, представленной одним декларантом, проверка достоверности сведений, предусмотренная частью 14 настоящей статьи, проводится в отношении декларации, которая была представлена таким декларантом первой.

Статья 4. Гарантии, предоставляемые настоящим Федеральным закономЕсли иное не установлено частью 8 настоящей статьи, декларант и лицо, информация о котором содержится в декларации, освобождаются:

1) от уголовной ответственности при наличии оснований, предусмотренных частью третьей статьи 76 1 Уголовного кодекса Российской Федерации. если они совершили деяния, содержащие признаки составов преступлений, предусмотренных статьей 193, частями первой и второй статьи 194, статьями 198, 199, 199 1. 199 2 Уголовного кодекса Российской Федерации, при условии, если эти деяния связаны с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в декларации, и (или) с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в декларации;

2) от административной ответственности при наличии оснований, предусмотренных статьей 14.1 Кодекса Российской Федерации об административных правонарушениях. в случае выявления факта нарушения законодательства Российской Федерации при приобретении (формировании источников приобретения), использовании либо распоряжении имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в декларации, а также при совершении валютных операций и (или) зачислении денежных средств на счета (вклады), информация о которых содержится в декларации;

3) от ответственности за налоговые правонарушения при условии, если эти правонарушения связаны с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в декларации, и (или) с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в декларации.

В случае указания в декларации сведений об участии юридического лица в процессе приобретения (формирования источников приобретения), использования либо распоряжения имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в декларации, и (или) открытия и (или) зачисления денежных средств на счета (вклады), информация о которых содержится в декларации, гарантии, предусмотренные пунктами 1 и 2 части 1 настоящей статьи, распространяются на лиц, которые в соответствии с распорядительными документами указанной организации выполняли организационно-распорядительные или административно-хозяйственные функции.

Факт представления декларации и документов и (или) сведений, прилагаемых к декларации, а также сведения, содержащиеся в декларации и документах и (или) сведениях, прилагаемых к декларации, не могут быть использованы в качестве основания для возбуждения уголовного дела, производства по делу об административном и (или) налоговом правонарушении в отношении декларанта и (или) номинального владельца имущества.

Факт представления декларации и документов и (или) сведений, прилагаемых к декларации, а также сведения, содержащиеся в декларации и документах и (или) сведениях, прилагаемых к декларации, не могут быть использованы в качестве доказательства в рамках уголовного дела, дела об административном и (или) налоговом правонарушении, если иное не предусмотрено частью 5 настоящей статьи.

Декларант вправе представлять копию декларации и документов и (или) сведений, прилагаемых к декларации, для приобщения их к уголовному делу в качестве доказательств. Отказ в приобщении этих доказательств не допускается.

Сведения, содержащиеся в декларации и документах и (или) сведениях, прилагаемых к декларации, признаются налоговой тайной в соответствии с законодательством Российской Федерации о налогах и сборах. Режим хранения таких сведений и документов и доступа к ним обеспечивают исключительно налоговые органы. Иные государственные или негосударственные органы и организации не вправе получать доступ к таким сведениям и документам. Такие сведения и документы могут быть истребованы только по запросу самого декларанта. Декларант вправе в любое время получить копию своей декларации, поданной в соответствии с настоящим Федеральным законом.

Операции по передаче имущества его номинальным владельцем фактическому владельцу имущества освобождаются от налогообложения в соответствии с законодательством Российской Федерации о налогах и сборах.

Гарантии, установленные частями 1 - 7 настоящей статьи, предоставляются в части освобождения лица от ответственности за совершение конкретного деяния, содержащего признаки преступления (правонарушения), если на дату представления декларации в отношении лица соответственно:

1) не было возбуждено уголовное дело в связи с совершением соответствующего преступления, освобождение от ответственности за которое предусмотрено пунктом 1 части 1 настоящей статьи;

2) не начато производство по делу об административном правонарушении в связи с совершением соответствующего административного правонарушения, освобождение от ответственности за которое предусмотрено пунктом 2 части 1 настоящей статьи;

3) не начато производство по делу о соответствующем налоговом правонарушении, освобождение от ответственности за которое предусмотрено пунктом 3 части 1 настоящей статьи, и (или) не была начата выездная налоговая проверка (проверка полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами).

Предоставление гарантий, предусмотренных настоящим Федеральным законом, не зависит от того, представлены ли декларантом все сведения, перечисленные в части 1 статьи 3 настоящего Федерального закона, или только их часть.

Гарантии, предусмотренные настоящим Федеральным законом, предоставляются исключительно в пределах указанного в декларации имущества (контролируемых иностранных компаний, счетов (вкладов) и (или) операций по приобретению (способов и механизмов формирования источников приобретения), использованию либо распоряжению таким имуществом (контролируемыми иностранными компаниями), открытию и (или) зачислению денежных средств на такие счета (вклады).

Гарантии распространяются на декларанта и лиц, информация о которых содержится в декларации, с момента представления декларации в налоговый орган (федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов). Факт представления декларации подтверждается экземпляром декларации с отметкой налогового органа либо федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, о принятии декларации и заверенной описью документов и (или) сведений, прилагаемых к декларации, представленных декларантом в соответствии со статьей 3 настоящего Федерального закона.

Ошибки в декларации и документах, прилагаемых к декларации, не препятствующие идентификации декларанта, а также указанных в декларации номинальных владельцев имущества, имущества контролируемых иностранных компаний, счетов (вкладов), не являются основанием для отказа в предоставлении декларанту гарантий, предусмотренных настоящей статьей.

Гарантии, предусмотренные пунктами 1 - 3 части 1 настоящей статьи, предоставляются в отношении деяний, совершенных декларантом и (или) номинальным владельцем имущества до 1 января 2015 года.

Декларантам и лицам, информация о которых содержится в декларации, законодательством Российской Федерации в связи с принятием настоящего Федерального закона могут быть предоставлены иные гарантии.

Статья 5. Срок представления декларацииДекларация может быть представлена в налоговый орган либо федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, в срок с 1 июля по 31 декабря 2015 года .

Статья 6. Репатриация имуществаПредоставление гарантий, предусмотренных настоящим Федеральным законом, не зависит от факта возврата имущества, сведения о котором содержатся в декларации, на территорию Российской Федерации, за исключением случаев, если соответствующее движимое имущество на дату представления декларации находится:

1) в государстве (на территории), включенном в список ФАТФ;

2) в государстве (на территории), которое не обеспечивает обмен информацией для целей налогообложения с Российской Федерацией.

Статья 7. Особенности валютного регулирования и валютного контроля при реализации настоящего Федерального законаВ случае, если в декларации содержатся сведения об открытых декларантом по состоянию на 1 января 2015 года счетах (вкладах) в банках, расположенных за пределами Российской Федерации, об открытии и изменении реквизитов которых физические лица обязаны уведомлять налоговые органы по месту своего учета в соответствии с Федеральным законом от 10 декабря 2003 года № 173-ФЗ "О валютном регулировании и валютном контроле" и уведомление о которых не было представлено декларантом на дату представления декларации, декларант уведомляет налоговый орган, в который он представляет декларацию, в установленной форме об открытии и изменении реквизитов соответствующего счета (вклада), а налоговый орган проставляет на указанном уведомлении отметку о его принятии.

Представленное в соответствии с частью 1 настоящей статьи уведомление не считается представленным с нарушением срока, установленного частью 2 статьи 12 Федерального закона от 10 декабря 2003 года № 173-ФЗ "О валютном регулировании и валютном контроле".

Денежные средства, зачисленные на указанные в декларации счета (вклады), открытые в банках, расположенных за пределами Российской Федерации, по состоянию на 1 января 2015 года признаются зачисленными на эти счета (вклады), открытые в банках, расположенных за пределами Российской Федерации, в соответствии с Федеральным законом от 10 декабря 2003 года № 173-ФЗ "О валютном регулировании и валютном контроле".

Валютные операции (в том числе зачисление денежных средств), совершенные до 1 января 2015 года по счетам (вкладам), указанным в декларации и открытым в банках, расположенных за пределами Российской Федерации, признаются совершенными без нарушения Федерального закона от 10 декабря 2003 года № 173-ФЗ "О валютном регулировании и валютном контроле".

Статья 8. Специальные положенияПоложения статей 1 - 7 настоящего Федерального закона не могут рассматриваться как ограничение прав пользования, владения и распоряжения указанными в декларации активами и (или) счетами (вкладами).

Положения статей 1 - 7 настоящего Федерального закона никаким образом не предусматривают никаких исключений, не затрагивают и не ограничивают обязательства Российской Федерации, предусмотренные международными договорами Российской Федерации, включая обязательства в сфере противодействия отмыванию преступных доходов и финансированию терроризма, а также положения Федерального закона от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и принятых в соответствии с ним иных нормативных правовых актов.

Статья 9. О внесении изменения в Уголовный кодекс Российской ФедерацииСтатью 76 1 Уголовного кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1996, № 25, ст. 2954; 2011, № 50, ст. 7362) дополнить частью третьей следующего содержания:

"3. Лицо освобождается от уголовной ответственности при выявлении факта совершения им до 1 января 2015 года деяний, содержащих признаки составов преступлений, предусмотренных статьей 193, частями первой и второй статьи 194, статьями 198, 199, 199 1. 199 2 настоящего Кодекса, при условии, если это лицо является декларантом или лицом, информация о котором содержится в специальной декларации, поданной в соответствии с Федеральным законом "О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации", и если такие деяния связаны с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в специальной декларации, и (или) с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в специальной декларации. В этом случае не применяются положения частей первой и второй настоящей статьи в части возмещения ущерба, перечисления в федеральный бюджет денежного возмещения и полученного дохода.".

Статья 10. О внесении изменений в Уголовно-процессуальный кодекс Российской ФедерацииВнести в Уголовно-процессуальный кодекс Российской Федерации (Собрание законодательства Российской Федерации, 2001, № 52, ст. 4921; 2003, № 27, ст. 2706; 2007, № 24, ст. 2830; 2010, № 1, ст. 4; 2011, № 50, ст. 7362; 2014, № 43, ст. 5792) следующие изменения:

1) в статье 28 1 :

а) дополнить частью третьей 1 следующего содержания:

"3 1. Суд, а также следователь с согласия руководителя следственного органа прекращает уголовное преследование в отношении лица, подозреваемого или обвиняемого в совершении преступления, предусмотренного статьей 193, частями первой и второй статьи 194, статьями 198 - 199 2 Уголовного кодекса Российской Федерации, при наличии оснований, предусмотренных частью третьей статьи 76 1 Уголовного кодекса Российской Федерации.";

б) дополнить частью третьей 2 следующего содержания:

"3 2. В случае несогласия руководителя следственного органа с прекращением уголовного преследования в соответствии с частью третьей 1 настоящей статьи им выносится мотивированное постановление об отказе в прекращении уголовного преследования и о принятом решении незамедлительно уведомляются лицо, в отношении которого возбуждено уголовное дело, Генеральный прокурор Российской Федерации и Уполномоченный при Президенте Российской Федерации по защите прав предпринимателей.";

в) в части четвертой слова «первой и третьей» заменить словами "первой, третьей и третьей 1 ";

г) в части пятой слова «первой и третьей» заменить словами "первой, третьей и третьей 1 ";

2) часть третью статьи 56 дополнить пунктом 6 следующего содержания:

"6) должностное лицо налогового органа - об обстоятельствах, которые стали ему известны в связи с предоставленными сведениями, содержащимися в специальной декларации, представленной в соответствии с Федеральным законом "О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации", и (или) прилагаемых к ней документах и (или) сведениях.".

Статья 11. О внесении изменений в Кодекс Российской Федерации об административных правонарушенияхВнести в Кодекс Российской Федерации об административных правонарушениях (Собрание законодательства Российской Федерации, 2002, № 1, ст. 1; 2005, № 27, ст. 2719; 2006, № 50, ст. 5281; 2007, № 26, ст. 3089; 2010, № 31, ст. 4208; 2014, № 42, ст. 5615) следующие изменения:

а) примечание признать утратившим силу;

б) дополнить примечаниями следующего содержания:

"П р и м е ч а н и я:

Понятие грубого нарушения устанавливается Правительством Российской Федерации в отношении конкретного лицензируемого вида деятельности.

Лицо освобождается от административной ответственности при выявлении факта совершения им действий (бездействия), содержащих признаки состава административного правонарушения, предусмотренного настоящей статьей или статьями 15.1, 15.3 - 15.6, 15.11, 15.25 настоящего Кодекса, при условии, если это лицо является декларантом или лицом, информация о котором содержится в специальной декларации, поданной в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», и если такие действия (бездействие) связаны с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями и (или) с совершением валютных операций и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в специальной декларации.";

2) часть 1 статьи 24.5 дополнить пунктом 9 следующего содержания:

"9) иные предусмотренные настоящим Кодексом обстоятельства, при наличии которых лицо, совершившее действия (бездействие), содержащие признаки состава административного правонарушения, освобождается от административной ответственности.".

Статья 12. О внесении изменения в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»Подпункт 11 пункта 1 статьи 7 Федерального закона от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (Собрание законодательства Российской Федерации, 2001, № 33, ст. 3418; 2002, № 44, ст. 4296; 2004, № 31, ст. 3224; 2006, № 31, ст. 3446; 2007, № 16, ст. 1831; № 49, ст. 6036; 2009, № 23, ст. 2776; 2010, № 30, ст. 4007; 2011, № 27, ст. 3873; № 46, ст. 6406; 2013, № 26, ст. 3207; № 52, ст. 6968; 2014, № 19, ст. 2315; № 23, ст. 2934; № 30, ст. 4219; 2015, № 1, ст. 37; № 18, ст. 2614) изложить в следующей редакции:

"11) при приеме на обслуживание и обслуживании клиентов получать информацию о целях установления и предполагаемом характере их деловых отношений с данной организацией, осуществляющей операции с денежными средствами и иным имуществом, на регулярной основе принимать обоснованные и доступные в сложившихся обстоятельствах меры по определению целей финансово-хозяйственной деятельности, финансового положения и деловой репутации клиентов, а также вправе принимать обоснованные и доступные в сложившихся обстоятельствах меры по определению источников происхождения денежных средств и (или) иного имущества клиентов;".

Статья 13. О признании утратившим силу подпункта «б» пункта 4 статьи 3 Федерального закона «О внесении изменений в Федеральный закон «О лицензировании отдельных видов деятельности», Федеральный закон «О защите прав юридических лиц и индивидуальных предпринимателей при проведении государственного контроля (надзора)» и Кодекс Российской Федерации об административных правонарушениях»Подпункт "б" пункта 4 статьи 3 Федерального закона от 2 июля 2005 года № 80-ФЗ "О внесении изменений в Федеральный закон "О лицензировании отдельных видов деятельности», Федеральный закон "О защите прав юридических лиц и индивидуальных предпринимателей при проведении государственного контроля (надзора)" и Кодекс Российской Федерации об административных правонарушениях" (Собрание законодательства Российской Федерации, 2005, № 27, ст. 2719) признать утратившим силу.

Статья 14. Вступление в силу настоящего Федерального законаНастоящий Федеральный закон вступает в силу со дня его официального опубликования.

Методические рекомендации по приему и учету специальных деклараций (Письмо ФНС России от 25.06.2015 № ОА-4-17/11035) 1. Общие положения1.1. Настоящие Методические рекомендации разработаны в целях реализации статьи 3 Федерального закона от 08.06.2015 N 140-ФЗ "О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации" (далее - закон N 140-ФЗ).

1.2. В настоящих Методических рекомендациях используются следующие термины и определения:

декларант - физическое лицо, представившее специальную декларацию в соответствии с законом N 140-ФЗ, являющееся гражданином Российской Федерации, иностранным гражданином или лицом без гражданства;

декларация - специальная декларация, предусмотренная Федеральным законом от 08.06.2015 N 140-ФЗ;

прилагаемые документы - документы и (или) сведения, прилагаемые к декларации в соответствии с пунктом 5 статьи 3 Федерального закона от 08.06.2015 N 140-ФЗ;

ФНС России - центральный аппарат Федеральной налоговой службы;

ИФНС - инспекция Федеральной налоговой службы по району, району в городе, городу без районного деления, инспекция Федеральной налоговой службы межрайонного уровня;

должностное лицо - должностное лицо ФНС России или ИФНС, осуществляющее прием и регистрацию специальных деклараций в порядке, определяемом настоящими Методическими рекомендациями;

подразделение ДОУ - структурное подразделение ФНС России или ИФНС, в функции которого входит документационное обеспечение управления;

ИР "Журнал учета специальных деклараций" - информационный ресурс федерального уровня, предназначенный для ввода и хранения сведений о приеме, перемещении и архивном хранении декларации.

1.3. Методические рекомендации устанавливают единый порядок приема и учета специальных деклараций в ФНС России и ИФНС.

1.4. Декларация представляется каждым декларантом однократно.

Повторное представление декларации (кроме случая представления декларации после получения письменного отказа в приеме ранее представленной декларации), представление уточненной декларации не допускаются.

1.5. Декларация представляется в ИФНС по месту жительства или месту пребывания (в случае отсутствия места жительства на территории Российской Федерации) декларанта либо в ФНС России (далее - налоговый орган).

1.6. Декларация представляется в налоговый орган декларантом лично либо через своего уполномоченного представителя, действующего на основании нотариально заверенной доверенности .

1.7. Декларация должна соответствовать форме, установленной приложением N 1 к закону N 140-ФЗ, и заполнена в соответствии с порядком заполнения декларации, установленным приложением N 2 к закону N 140-ФЗ:

1) Форма декларации на бумажном носителе заполняется от руки либо распечатывается на принтере с использованием чернил синего или черного цвета. Двусторонняя печать декларации на бумажном носителе не допускается.

2) Декларация может подготавливаться с использованием программного обеспечения.

3) В верхней части каждой заполняемой страницы формы декларации проставляются фамилия и инициалы декларанта прописными буквами (за исключением страницы 001). Для иностранных граждан допускается при написании фамилии, имени и отчества (здесь и далее отчество указывается при наличии) использование букв латинского алфавита.

4) В нижней части каждой заполняемой страницы формы декларации, за исключением страницы 001, в поле "Достоверность сведений, указанных на данной странице, подтверждаю" проставляются подпись декларанта и дата подписания.

5) Исправления в декларации не допускаются.

6) Не допускается утрата сведений на листах декларации при скреплении листов декларации механическими канцелярскими средствами.

001. Порядковый номер указывается в верхней части страницы в поле "Стр.".

8) Особенности рукописного способа заполнения декларации:

- заполнение полей значениями текстовых, числовых, кодовых показателей осуществляется слева направо;

- заполнение текстовых полей осуществляется прописными печатными буквами;

- в случае отсутствия данных для заполнения показателя или в случае неполного заполнения поля ставится прочерк. При этом прочерк представляет собой прямую линию, проведенную над полем.

9) При распечатке на принтере декларации, заполненной с использованием программного обеспечения, допускается отсутствие прочерков для незаполненных полей. Печать знаков должна выполняться шрифтом Courier New высотой 12 - 14 пунктов.

10) В случае, если при заполнении декларации сведения, подлежащие отражению на листах декларации, не помещаются на одной странице, заполняется необходимое количество страниц соответствующего листа.

1.8. Декларация представляется в двух экземплярах, каждый из которых должен быть подписан декларантом.

К декларации прилагаются документы, подтверждающие информацию, содержащуюся в декларации:

1) нотариально заверенная копия каждого из договоров номинального владения имуществом (в случае, если декларант указывает в декларации сведения об имуществе, фактическим владельцем которого он является);

2) иные документы и (или) сведения, прилагаемые к декларации по желанию декларанта, подтверждающие информацию, содержащуюся в декларации;

3) опись прилагаемых документов, составленная в произвольной форме в двух экземплярах и содержащая краткое описание признаков, и реквизиты указанных документов, позволяющие их идентифицировать.

1.9. Налоговый орган не вправе отказать декларанту в принятии декларации и прилагаемых документов, при соблюдении всех следующих условий:

1) декларантом соблюдены общие требования к заполнению и порядку представления декларации, указанные в п. п. 1.7 - 1.8 настоящих Методических рекомендаций;

2) опись прилагаемых документов соответствует фактическому наличию и реквизитам документов, прилагаемых к декларации;

3) лицом, подающим декларацию, представлен документ, удостоверяющий его личность, а в случае представления декларации через уполномоченного представителя также документы, подтверждающие в установленном порядке полномочия уполномоченного представителя декларанта;

4) каждый лист декларации подписан декларантом;

5) декларация представлена в ИФНС по месту жительства (месту пребывания в случае отсутствия места жительства на территории Российской Федерации) декларанта либо в ФНС России.

2.1. Должностное лицо при приеме декларации проверяет наличие ИР "Журнал учета специальных деклараций" сведений о декларации, поданной декларантом или его уполномоченным представителем (далее - лицо, подавшее декларацию).

В случае, если в ИР "Журнал учета специальных деклараций" содержится соответствующая запись, должностное лицо выдает лицу, подавшему декларацию, письменный отказ в ее приеме с указанием причины отказа.

Рекомендуемая форма отказа в приеме специальной декларации приведена в приложении N 1 к настоящим Методическим рекомендациям.

2.2. В случае отсутствия в ИР "Журнал учета специальных деклараций" сведений о представленной декларации должностное лицо далее проверяет соблюдение всех условий, указанных в пункте 1.9 настоящих Методических рекомендаций.

В частности, проверяется наличие в декларации следующих реквизитов:

а) фамилии, имени, отчества (при наличии) декларанта;

б) ИНН (при наличии);

в) подписи декларанта в нижней части каждой заполненной страницы формы декларации (за исключением страницы 001) в поле "Достоверность сведений, указанных на данной странице, подтверждаю" и даты подписания.

При наличии хотя бы одного из оснований, указанных в пункте 1.9 настоящих Методических рекомендаций, должностное лицо информирует лицо, подавшее декларацию, что она не может быть принята, и выдает ему письменный отказ в ее приеме с указанием причины отказа.

2.3. В случаях, если в декларации нечетко (неправильно) заполнены отдельные реквизиты, что влечет невозможность их однозначного прочтения, должностное лицо информирует лицо, подавшее декларацию, о выявленных недостатках, а также предлагает устранить допущенные недостатки немедленно.

В случае, если лицо, подавшее декларацию, отказывается устранить указанные недостатки немедленно или их устранение в настоящий момент невозможно, должностное лицо выдает ему письменный отказ в приеме декларации с указанием причины отказа.

2.4. При отсутствии оснований для отказа в приеме декларации, указанных в п. п. 2.1 - 2.3 настоящих Методических рекомендаций, должностное лицо принимает декларацию, проверяет соответствие фактического количества страниц декларации и листов прилагаемых документов и (или) их копий сведениям, указанным на странице 001 декларации, и делает запись в строке "Сведения о представлении декларации", а также на втором экземпляре декларации.

Должностное лицо регистрирует декларацию в ИР "Журнал учета специальных деклараций" и проставляет регистрационный номер на странице 001 декларации, а также на втором экземпляре декларации.

Должностное лицо подписывает каждый лист двух экземпляров декларации и описи прилагаемых документов и проставляет отметку о принятии декларации с указанием даты и времени приема и с оттиском штампа "Принята".

Один экземпляр декларации с отметкой о принятии и описи прилагаемых документов возвращается лицу, подавшему декларацию.

2.5. Зарегистрированные декларации должностное лицо не позднее 10-00 следующего рабочего дня по реестру передачи, форма которого утверждена приказом ФНС России "Об утверждении Порядка передачи, централизованного хранения специальных деклараций и доступа к ним", передает в подразделение ДОУ. Указанные выше реестры хранятся в структурном подразделении ИФНС, осуществляющем прием и регистрацию специальных деклараций.

Статья написана и размещена 27 марта 2015 года. Дополнена - 23.05.2015, 26.08.2015