Рейтинг: 4.9/5.0 (1894 проголосовавших)

Рейтинг: 4.9/5.0 (1894 проголосовавших)Категория: Бланки/Образцы

Кто получил доход (кроме зарплаты) в обязательном порядке должны сдавать декларацию 3-ндфл. Скачать форму и порядок заполнения 3-ндфл смотрите приказ фнс россии от 24.

Подробно про налоговую декларацию по форме 3-ндфл в 2014 и 2015 годах. Скачать бесплатно бланк и образец заполнения.

Ниже вы можете скачать образы (примеры) налоговых деклараций 3-ндфл за 2012, 2013 и 2014 годы (для 2015 года). Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или.

Очень многие, заполняя декларацию, разумно, казалось бы, пытаются взять правильный пример или образец и, используя его. Самые простые программы для заполнения декларации 3ндфл - это программа декларация 2014.

Образец нулевой декларации 3-ндфл как заполнить нулевую отчетность 3-ндфл? Инструкция. Новая форма для 2015 года (утверждена в декабре 2014(30.

В категории: Образец заполнения | Дата: 20.07.2016, 01:58 | Просмотров: 941

Как заполнить декларацию 3-ндфл для получения вычета при покупке. Или другое жилье в 2014 году, то заполнить и подать 3-ндфл для получения.

Лист 3 формы декларации (дальше - лист 3) употребляется для расчета налоговой базы данных по операциям с ценными бумагами и финансовыми инструментами срочных сделок. Значения характеристик сумм налога наименее 50 копеек отбрасываются, а суммы 50 копеек и наиболее округляются до полного рубля. Вам даже не нужно знать, где ваша инспекция. Посмотрите, пожалуйста, как заполнить декларацию в програмке налогия. Программа сама подсчитает итоговые характеристики, подберет разные сложные коды, к примеру, кбк и код по октмо. Те же, кто подают декларацию для возврата налога, могут это делать и после апреля - в хоть какое время года. Но этот последний срок - не для всех.

Кто хочет получить вычеты по ндфл. Как правильно заполнить декларацию 3-ндфл. Образцы деклараций 3-ндфл за 2014 год.

В настоящей статье мы представим образец заполнения 3-ндфл при покупке жилья. Письмо фнс россии от 25.

Сроки и штрафы нулевая декларация 3-ндфл для ип. Образец нулевой декларации 3-ндфл как заполнить нулевую отчетность 3-ндфл? Инструкция. Подробно про налоговую декларацию по форме 3-ндфл в 2014 и 2015 годах. Скачать бесплатно бланк и образец заполнения. Также в декларации надо указать ваши коды (например, код по отмо именно для вашего места жительства), а не брать из образца.

Похожие посты Комментарии

Елена Перегудова Ученик (143), закрыт 5 лет назад

Дмитрий Филяков Гений (73476) 5 лет назад

СКАЧАТЬ ОБРАЗЕЦ БЛАНКА НАЛОГОВОЙ ДЕКЛАРАЦИИ 3-НДФЛ в MS EXCEL

Образец бланка новой декларации НДФЛ 3 в формате MS Excel можно скачать по ссылке:

Скачать образец формы 2010 в MS Excel.

Данный образец бланка декларации 3-НДФЛ программа БухСофт: Предприниматель заполняет автоматически по данным из книги доходов и расходов.

НОВОЕ В ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ (форма 3-НДФЛ) за 2010 год

Форма налоговой декларации 3-НДФЛ, а также Порядок ее заполнения утверждены Приказом ФНС РФ от 25.11.2010 N ММВ-7-3/654@.

Отчитаться по налогу на доходы физических лиц за налоговый период 2010 года необходимо уже в соответствии с новой формой декларации.

В новой форме 3-НДФЛ 2010 сокращено количество листов (по сравнению с 2009 г.).

Лист Д и Е объеденены;

Лист Ж1 и Ж2 объеденены в Лист Е;

Лист К3 и К4 объеденены в Листе Ж3;

Лист З, продолжение Листа З, Лист И, продолжение Листа И объеденены в Лист З и Продолжение Листа З;

Лист Л перешел в Лист И.

ДЕКЛАРАЦИЯ ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ (форма 3-НДФЛ) за 2009 год

Форма налоговой декларации 3-НДФЛ, а также Порядок ее заполнения утверждены Приказом Минфина РФ от 29.12.2009 N 145н. "Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) и Порядка ее заполнения".

Зарегистрировано в Минюсте РФ 29.01.2010 N 16142.

Предыдущая форма была утверждена Приказом Минфина РФ от 31 декабря 2008 г. N 153н.

Отчитаться по налогу на доходы физических лиц за налоговый период 2009 года необходимо уже в соответствии с новой формой декларации.

В ней учтены изменения налогового законодательства, касающиеся порядка налогообложения НДФЛ за указанный налоговый период:

- скорректирован порядок предоставления налоговых вычетов,

- расширен перечень не облагаемых НДФЛ доходов,

- налогоплательщики освобождены от обязанности указывать в налоговой декларации доходы, не подлежащие налогообложению, а также доходы, при получении которых налог полностью удержан налоговыми агентами.

СКАЧАТЬ НОВЫЙ ПОРЯДОК ЗАПОЛНЕНИЯ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ (форма 3-НДФЛ) за 2010 год.

Порядок заполнения новой декларации 3-НДФЛ 2010 можно скачать по ссылке:

Скачать порядок заполнения в MS Word!

ПОРЯДОК ЗАПОЛНЕНИЯ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ (форма 3-НДФЛ) за 2009 год

Порядок заполнения новой декларации 3-НДФЛ 2009 можно скачать по ссылке:

Скачать порядок заполнения в MS Word!

КТО И КОГДА ДОЛЖЕН ПОДАВАТЬ ДЕКЛАРАЦИЮ 3-НДФЛ

Порядок представления налоговой декларации физическими лицами предусмотрен ст. 229 НК РФ.

Представлять налоговую декларацию по итогам 2010 года обязаны:

- физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица (индивидуальные предприниматели) ;

- частные нотариусы, а также лица, занимающиеся частной практикой;

- физические лица, получающие доходы согласно гражданско-правовым договорам от физических лиц, не являющихся налоговыми агентами (то есть не удерживающих НДФЛ) ;

- физические лица - налоговые резиденты Российской Федерации, получающие доходы из-за рубежа;

- физические лица, получающие другие доходы, при получении которых не был удержан НДФЛ налоговыми агентами.

Все остальные граждане Российской Федерации (физические лица) вправе представлять налоговую декларацию по собственному желанию, например для получения имущественных и социальных вычетов. Срок представления налоговой декларации о доходах за 2010 год - до 1 мая. При предоставлении декларации для целей получения вычетов - в течение года.

Источник: Образец бланка декларации 3-НДФЛ >>

В раздел: Формы и бланки налоговых деклараций за 2010 год >>

В раздел: Бланки, бухгалтерские документы, унифицированные формы >>

Даниил Бакулин Знаток (377) 5 месяцев назад

Я недавно её заполнял это просто огромная проблема, которую поверьте далеко не легко делать. В общем смотрите сами конечно же сами, так как выбор за вами, но я настоятельно вам рекомендовал сюда обратится: http://nalog812.ru/ .

Образец заполнения 3-НДФЛ Лист А_9

Категории граждан, которые обязаны задекларировать доходы, полученные в ушедшем году, перечислены в статьях 227 и 228 Налогового кодекса.В соответствии с пунктом 4 статьи 80 Налогового кодекса декларацию можно представить на бумажном носителе (лично или через уполномоченного представителя, а также по почте) или в электронном виде (по телекоммуникационным каналам связи).

Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). А налог нужно уплатить до 15 июля текущего года (п. 4 ст. 228 НК РФ).

Но из этого правила есть исключения. Так, если предпринимательская деятельность (частная практика) или выплаты, указанные в статье 228 Налогового кодекса, прекращены до окончания налогового периода, декларация должна быть представлена в течение пяти дней со дня прекращения деятельности или выплат. Это касается граждан России. А вот иностранцы, собирающиеся покинуть территорию России, должны отчитаться не позднее чем за один месяц до выезда за пределы страны. Об этом сказано в пункте 3 статьи 229 Налогового кодекса. Заплатить налог и тем и другим нужно не позднее чем через 15 календарных дней с момента подачи такой декларации (п. 3 ст. 229 НК РФ).

За каждый месяц непредставления декларации предусмотрен штраф в размере 5% от суммы налога (п. 1 ст. 119 НК РФ). Непредставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5 процентов суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 000 руб. (п. 1 ст. 119 НК РФ).При этом нижний предел штрафа равен 100 руб. а верхний не может превышать 30% от суммы налога. Правда, такое правило действует, если декларация сдана с опозданием на срок до 180 дней.

Если опоздать с отчетом более чем на 180 дней, размер штрафа увеличится. Он составит 30% от суммы налога плюс 10% за каждый месяц задержки (п. 2 ст. 119 НК РФ).

Заполнение декларацииОбщие правила. Плательщик налога указывает в декларации все полученные в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных авансовых платежей, суммы налога, подлежащие уплате (доплате) в бюджет или возврату из бюджета (п. 4 ст. 229 НК РФ).

Декларация, подаваемая на бумажном носителе, заполняется шариковой или перьевой ручкой черного или синего цвета. Возможна также распечатка заполненной формы декларации на принтере. Но обратите внимание, что не допускается двусторонняя печать. Об этом сказано в пункте 1.1 раздела 1 Порядка заполнения формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), утвержденного приказом ФНС России от 10.11.2011 № ММВ-7-3/760@ (далее — Порядок).

Исправления в декларации не допускаются! В каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия показателей, предусмотренных декларацией, в соответствующей строке ставится прочерк. Все стоимостные показатели приводятся в рублях и копейках, кроме сумм НДФЛ, которые рассчитываются и показываются в полных рублях.

Если доходы или расходы плательщика налога выражены в иностранной валюте, их необходимо пересчитать в рубли по курсу Центрального банка РФ. Сделать это нужно на дату фактического получения доходов или фактического осуществления расходов.

При заполнении декларации от руки обратите внимание на следующее.

Текстовые поля декларации заполняйте заглавными печатными символами.

В случае если для указания какого-либо показателя не требуется заполнения всех ячеек соответствующего поля, в незаполненных ячейках в правой части поля проставляется прочерк.

ПримерПри указании десятизначного ИНН организации 5024002119 в поле ИНН из двенадцати ячеек показатель заполняется следующим образом: "5024002119--".

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если ячеек для указания дробной части больше, чем цифр, то в свободных ячейках соответствующего поля ставится прочерк.

ПримерЕсли показатель "доля в праве собственности" имеет значение 1/3, то данный показатель указывается в двух полях по три ячейки каждое следующим образом: "1--" - в первом поле, знак "/" или "." между полями и "3--" - во втором поле.

Если же декларацию заполняете на компьютере, то значения числовых показателей выравнивайте по правому (последнему) знакоместу. А при распечатке на принтере допускается отсутствие обрамления ячеек и прочерков для незаполненных ячеек. Печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

Плательщик налога в верхней части каждой заполняемой страницы декларации должен указать ИНН (при его наличии), а также свою фамилию и инициалы, а в нижней части, в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» поставить дату заполнения и подпись.

Что касается нумерации страниц, то она должна быть сквозной (п. 1.14 разд. 1 Порядка).

Структура декларации. Декларация по форме 3-НДФЛ состоит из титульного листа, шести разделов и 13 дополнительных листов - А, Б, В, Г1, Г2, Г3, Д, Е, Ж1, Ж2, Ж3, З, И. Правда, плательщики налога заполняют и представляют не все разделы и листы, а лишь те, которые отражают показатели по осуществляемым ими операциям. При этом титульный лист и раздел 6 декларации обязательны для заполнения всеми (п. 2.1 разд. 2 Порядка).

При заполнении декларации все значения показателей берутся из справок о доходах и удержанных суммах налогов, выдаваемых налоговыми агентами, расчетных, платежных и иных документов, имеющихся в распоряжении налогоплательщика, а также из произведенных на основании указанных документов расчетов. Поэтому советуем заранее запросить в бухгалтерии справку по форме 2-НДФЛ за прошлый год.

Налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со ст. 217 Налогового кодекса, а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов, предусмотренных ст. 218 - 221 Налогового кодекса.

Листы А, Б, В, Г1, Г2, Г3, Д, Е, Ж1, Ж2, Ж3, З, И используются для исчисления налоговой базы и сумм налога при заполнении разделов 1, 2, 3, 4 и 5 формы декларации и заполняются по необходимости.

Лист А заполняется по налогооблагаемым доходам, полученным от источников в РФ, за исключением доходов от предпринимательской деятельности, адвокатской деятельности и частной практики.

Лист Б заполняется по налогооблагаемым доходам, полученным от источников за пределами РФ, за исключением доходов от предпринимательской деятельности, адвокатской деятельности и частной практики.

Лист В заполняется по всем доходам, полученным от осуществления предпринимательской деятельности, адвокатской деятельности и частной практики.

Лист Г1 используется для расчета и отражения сумм доходов, не подлежащих налогообложению в соответствии с абз. 7 п. 8 и п. 28, 33 и 43 ст. 217 Налогового кодекса (за исключением доходов в виде стоимости выигрышей и призов, полученных в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ и услуг).

Лист Г2 используется для расчета и отражения сумм доходов, не подлежащих налогообложению в соответствии с п. 28 ст. 217 Налогового кодекса в виде стоимости выигрышей и призов, полученных в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ и услуг).

Лист Г3 используется для расчета суммы удержанного налога с доходов, освобождаемых от налогообложения в соответствии с пп. 1 п. 1 ст. 212 Налогового кодекса.

Лист Д используется для расчета профессиональных налоговых вычетов по авторским вознаграждениям, установленных п. 3 ст. 221 Налогового кодекса, по договорам гражданско-правового характера, установленных п. 2 ст. 221 Налогового кодекса, а также налоговых вычетов по доходам от продажи доли в уставном капитале организации, при уступке прав требования по договору участия в долевом строительстве, установленных абз. 2 пп. 1 п. 1 ст. 220 Налогового кодекса.

Лист Е используется для расчета имущественных налоговых вычетов по доходам от продажи имущества, от изъятия имущества для государственных или муниципальных нужд, установленных пп. 1 и 11 п. 1 ст. 220 Налогового кодекса.

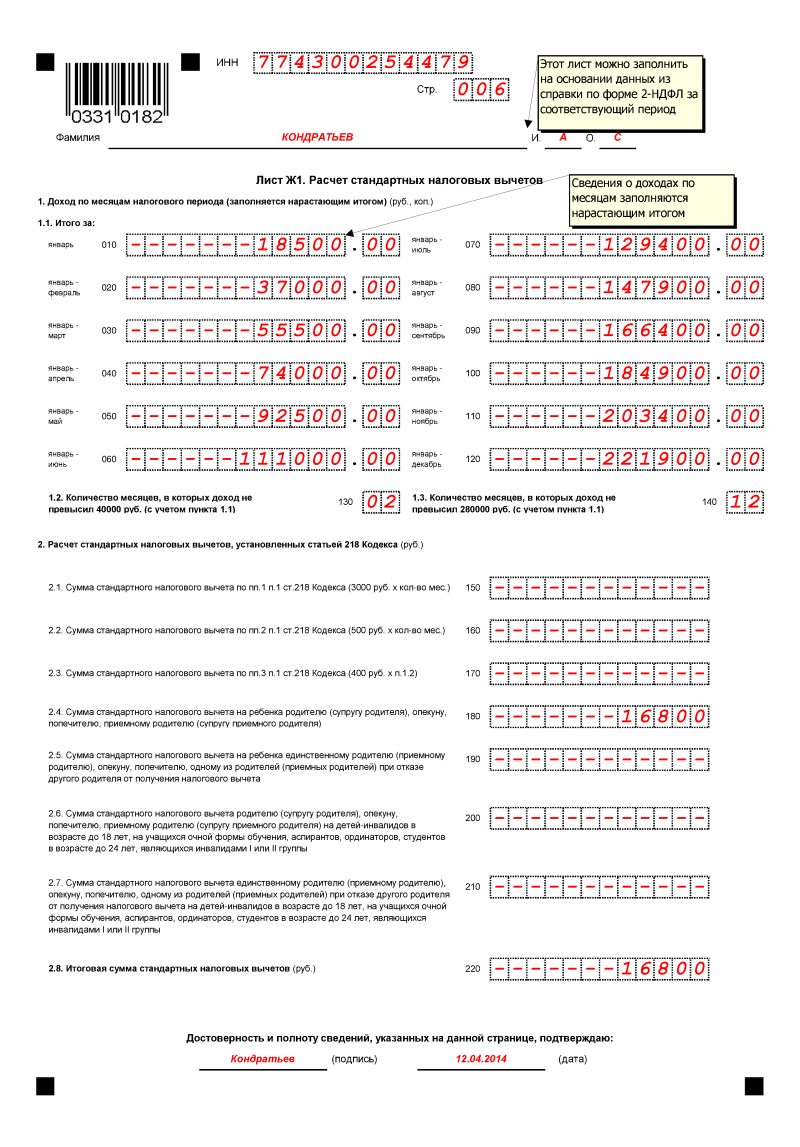

Лист Ж1 используется для расчета стандартных налоговых вычетов, установленных ст. 218 Налогового кодекса.

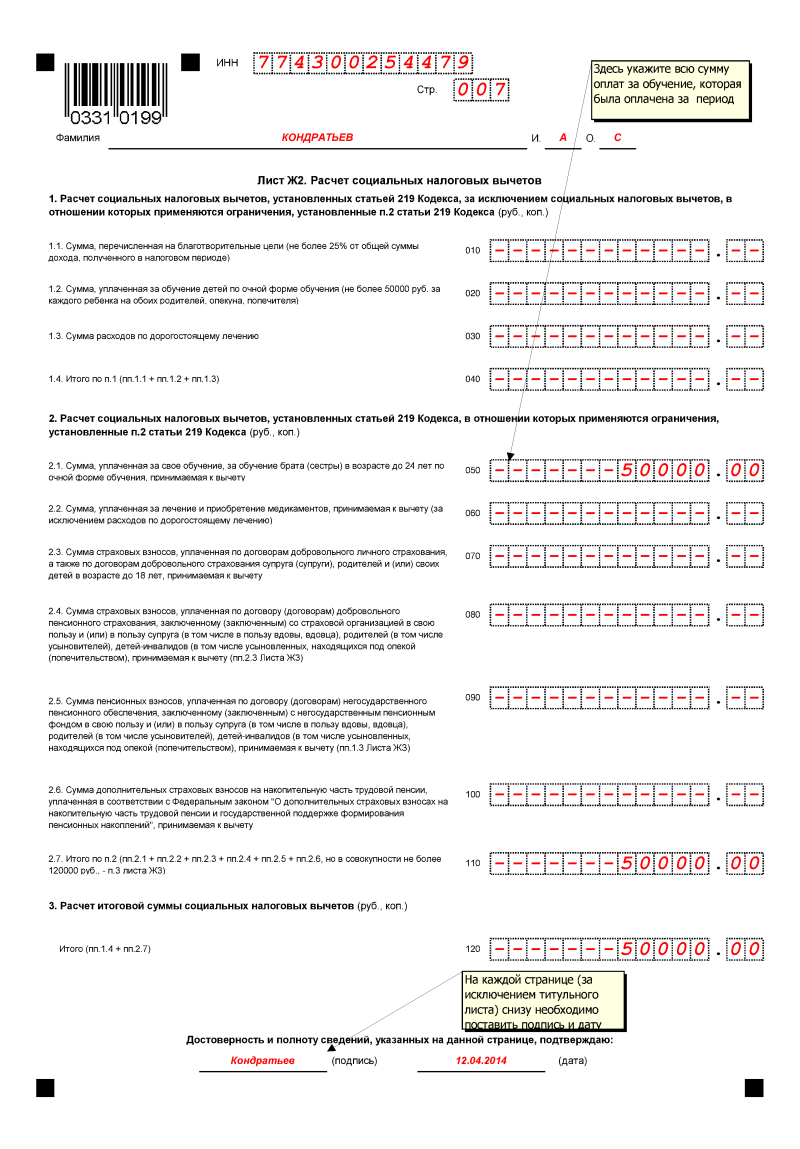

Лист Ж2 используется для расчета социальных налоговых вычетов, установленных ст. 219 Налогового кодекса.

Лист Ж3 используется для расчета социальных налоговых вычетов, установленных пп. 4 п. 1 ст. 219 Налогового кодекса.

Лист З используется для расчёта налоговой базы по операциям с ценными бумагами и финансовыми инструментами срочных сделок.

Лист И используется для расчета имущественных налоговых вычетов при приобретении имущества, установленных пп. 2 п. 1 ст. 220 Налогового кодекса.

03 Октября 2016

Работодатели, заключая с физическими лицами договоры гражданско-правового характера, довольно часто прописывают в них условия, позволяющие потом контролирующим органам квалифицировать данные договоры как трудовые. А как известно, от правовой природы взаимоотношений между страхователем и физическим лицом зависят наступающие в связи с этим последствия, в частности возникновение обязанности по уплате взносов в ФСС.

В некоторых компаниях сотрудники часто пользуются услугами платных парковок, например, при разъездном характере работы. Компании, в свою очередь, компенсируют понесенные расходы. Рассмотрим, каким образом отразить в бухгалтерском и налоговом учете расходы на компенсацию сотруднику оплаты парковки.

В Письме от 14.06.2016 № 03‑03‑06/1/34531 чиновниками Минфина снова был рассмотрен вопрос о порядке обложения НДФЛ и налогом на прибыль сумм возмещения организацией расходов на аренду квартиры работника, переехавшего в связи с работой в другой местности. Правда, на этот раз выводы чиновников в части налога на прибыль едва ли порадуют налогоплательщиков. Впрочем, и из данной ситуации они могут извлечь определенную выгоду. Какую именно, поясним далее, вначале проанализируем нынешнюю позицию финансистов.

29 Сентября 2016

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

СеминарыС ней может столкнуться каждый. Декларация 3-НДФЛ с первого взгляда кажется внушительной и непонятной – 23 страницы таблиц и строк, в которых нужно отразить свой доход за прошедший год! Но после ознакомления с нашей инструкцией вы поймете, что на самом деле все не так уж и страшно. Мы подробно разберем все разделы, и у вас уже не возникнет трудностей при заполнении 3-НДФЛ.

Декларация 3-НДФЛ: общая информация

В отчет включается информация о полученных физическим лицом доходах о прошедший год, о причитающихся льготах и вычетах. Представляется декларация в налоговую по месту жительства.

Отчетная кампания по 3-НДФЛ длится с 1 января по 30 апреля года, следующего за отчетным. Т.е. за 2011 год нужно отчитаться с 1 января по 30 апреля 2012 года.

Заполнить декларацию можно вручную или на компьютере. Не допускается печать документа сразу с двух сторон листа. При заполнении декларации используются синие или черные чернила. Исправления в документе также не желательны. Если вам приходится что-то подправить, аккуратно зачеркните цифру и поставьте сверху правильные данные. Затем заверьте исправление своей подписью и печатью (при наличии).

Кто же обязан представить этот отчет? Это все физические лица, получившие в прошедшем году следующие виды доходов:

· вознаграждение (включая проценты и дивиденды) по различным гражданско-правовым договорам (аренды, услуг, наем квартиры и прочие виды), полученное от другого физического лица или организации, которые не являлись при этом налоговыми агентами

· доход от продажи имущества (квартиры, машины, ценных бумаг и прочего имущества)

· доход от источника за пределами Российской Федерации (стипендии и прочие виды доходов из-за границы)

· выигрыш в лотерею, на тотализаторе и в других играх, основанных на риске (в том числе и при игре на игровом автомате)

· доход-вознаграждение, полученное в качестве наследника

· страховые выплаты, полученные при наступлении страхового случая

· доход, полученный в ходе использования авторского или иного смежного права

· прочие виды доходов, при получении которых не был удержан налог на доходы физических лиц

Также декларацию по 3-НДФЛ представляют индивидуальные предприниматели, осуществляющие свою деятельность на общем режиме налогообложения и лица, занимающиеся частной практикой – адвокаты, нотариусы и другие.

Разберем подробно заполнение этой декларации на примере индивидуального предпринимателя, находящегося на традиционной системе налогообложения и уплачивающего НДФЛ по ставке 13%.

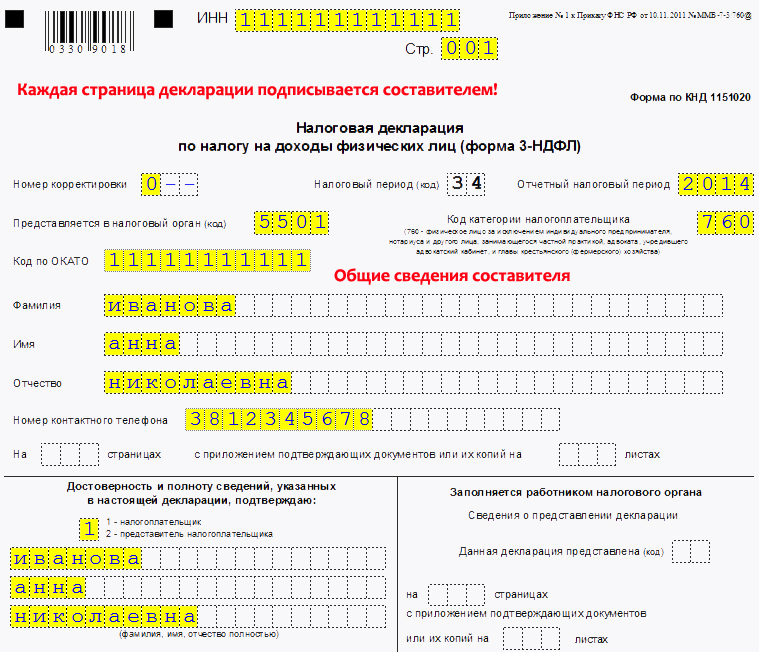

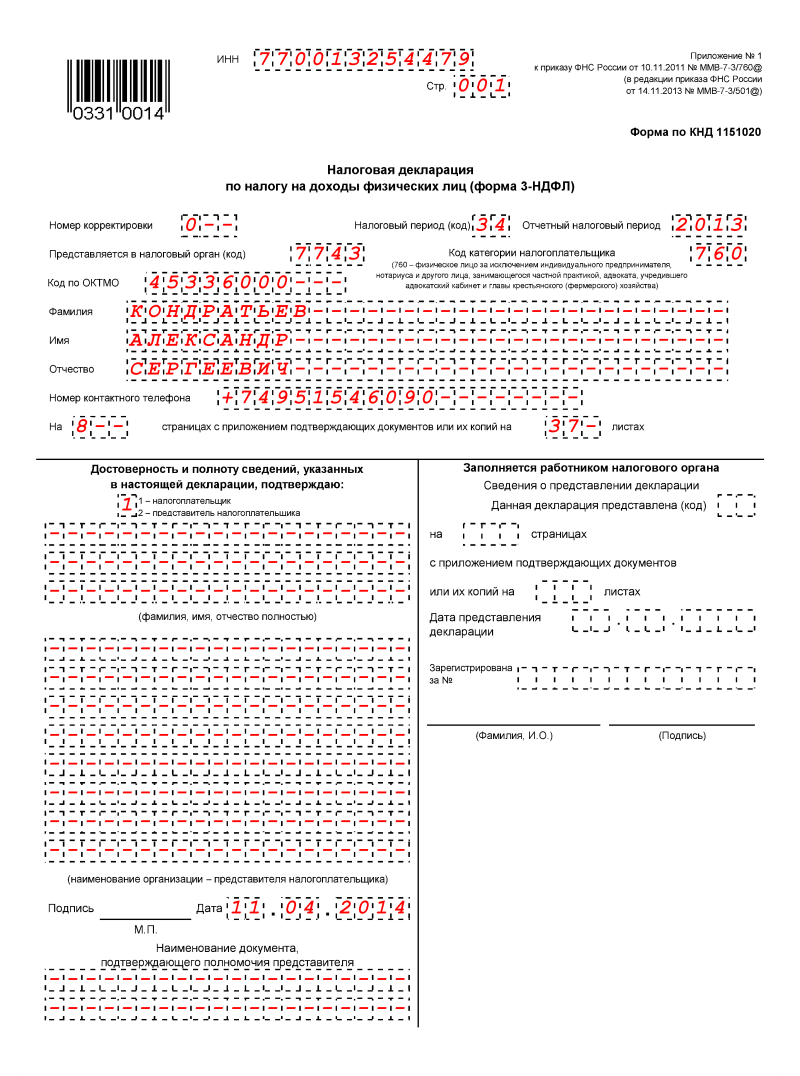

Декларация 3-НДФЛ: титульный лист

На титульном листе отображается общая информация о налогоплательщике. Этот лист состоит из 001 и 002 страницы, которые заполняет сам отчитывающийся (кроме раздела под названием «Заполняется работником налогового органа»).

В строке «номер корректировки» указывается «0 - -», если декларация подается впервые. Если вы подаете исправленную версию, то указываете порядковый номер такого корректировочного отчета, начиная с «1 - -».

Не забудьте, что в пустых графах, клетках и строках проставляются прочерки.

Код налогового периода автоматически проставляется «34», поскольку он все время составляет календарный год.

В строке «отчетный налоговый период» нужно указать год, за который представляется налоговая декларация. А в строке «код налогового органа» - код вашей инспекции, который можно подсмотреть в регистрационных документах.

Определить свою принадлежность к определенной категории налогоплательщика можно в специальном справочнике. Для индивидуального предпринимателя код налогоплательщика – 720. Его и проставляем в соответствующей графе.

ОКАТО – это код объекта административно-территориального деления, определяется в соответствии с единым классификатором по месту вашего жительства. Маленькая подсказка – этот код обычно указывается в информационном письме из органов Росстата, которое вы должны были получить после регистрации в качестве предпринимателя.

Затем указываем полностью свою фамилию, имя и отчество, номер контактного телефона, чтобы с вами могли связаться, если у инспектора возникнут вопросы, количество страниц, на которых будет представлена сама декларация и листов подтверждающих расходы и доходы документов или их копий (обычно эти данные легче заполнить после оформления всего отчета).

Внизу листа вы подтверждаете достоверность и полноту сведений, указанных в данной декларации, повторив свои ФИО полностью, расписавшись и поставив дату. Не забудьте поставить «1» в самом начале раздела, если вы поедете сдавать декларацию лично. Если у вас есть представитель, которые поедет вместо вас по доверенности, то следует проставить «2», затем указать полностью ФИО представителя или наименование, если это организация, а также указать название документа, который подтвердит полномочия вашего представителя.

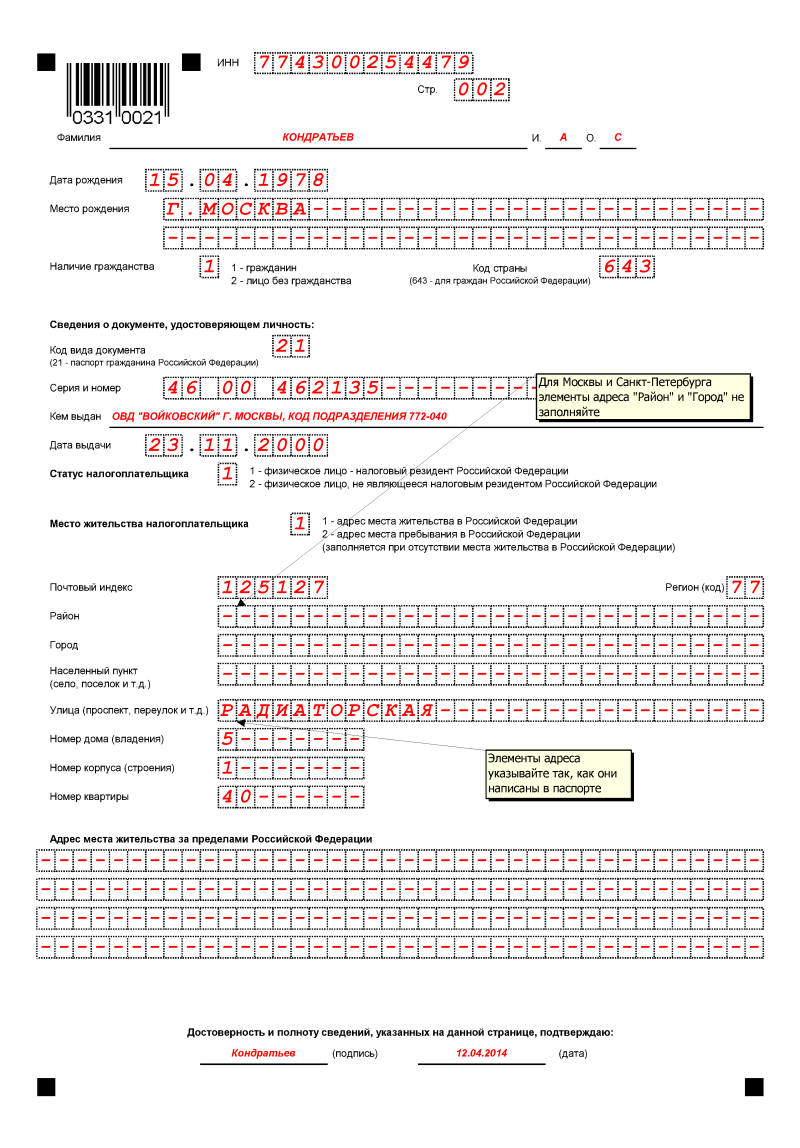

Страница 002 заполняется подробно в том случае, если налогоплательщик – физическое лицо, не имеющее свой ИНН. Поскольку индивидуальному предпринимателю в любом случае при регистрации в налоговом органе ИНН присваивается, эти сведения он не заполняет.

Оформляя остальные листы, не забудьте на каждом проставить свой ИНН, порядковый номер страницы, фамилию и инициалы, а также свою подпись, подтверждающую указанные сведения, и дату составления отчета.

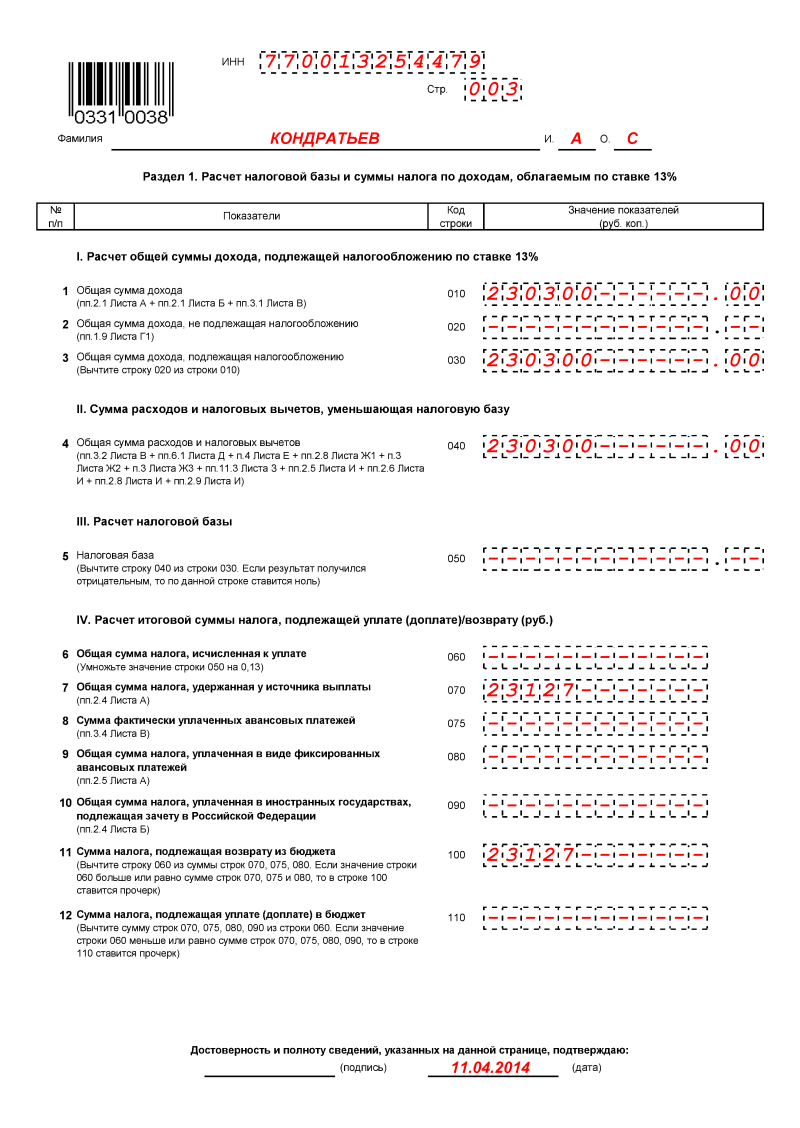

Декларация 3-НДФЛ: Раздел 1

Название радела: «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 13%». По ставке 13% облагаются все доходы, кроме тех, для которых Налоговый кодекс специально устанавливает другие ставки (доход от долевого участия, доход, получаемый нерезидентом РФ и некоторые другие виды доходов).

Учтите, что все суммы в декларации проставляются без учета НДС!

Общая сумма дохода отчитывающегося лица, указанная в этом разделе, будет сложена из общих сумм доходов, указанных на листах А, Б (в части сумм, облагаемых 13%) и листа В. Получившееся значение указывается в строке 010.

Данные для строки 020 «общая сумма доходов, не подлежащих налогообложению», берутся из листа Г1.

Чтобы подсчитать доходы, которые будут облагаться 13%, нужно из строки 010 вычесть строку 020. Полученный результат записываем в строку 030.

Как вам известно, налогооблагаемая база по НДФЛ может быть уменьшена за счет вычетов. Индивидуальный предприниматель может воспользоваться профессиональными и стандартными вычетами (на детей). Данные по этим вычетам указываются: на листах Г и В (профессиональные) и на листе Ж1(стандартные).

Положенные налогоплательщику вычеты суммируются вместе с произведенными и подтвержденными расходами за отчетный период и затем указываются в разделе 1 в строке 040.

Окончательная налоговая база подсчитывается путем вычитания значения по строке 040 из значения по строке 030. Если результат получится отрицательным, то в строке 050 проставляете «ноль». Если положительным – полученную сумму умножаете на ставку налога (13%) и заносите данные в строку 060. Так вы определите сумму налога, подлежащую уплате за прошедший год.

Полученная сумма уменьшается на сумму удержанного налога у источника выплаты дохода (строка 070), на сумму по факту уплаченных авансовых платежей (строка 075), на сумму уплаченного налога за пределами РФ, если она подлежит зачету (строка 090). Если у вас при этом получится положительное значение, то значение ставится в строку 110 и эту сумму следует перечислить в бюджет. Если отрицательная – то заполняете строчку 100, вам причитается возврат переплаченного налога из бюджета.

В оставшиеся пустыми строчки проставьте прочерки.

Разделы декларации 2, 3, 4 и 5 заполняются в том случае, если вы получили доходы, облагаемые, соответственно, следующими ставками: 30, 35, 9 и 15%%.

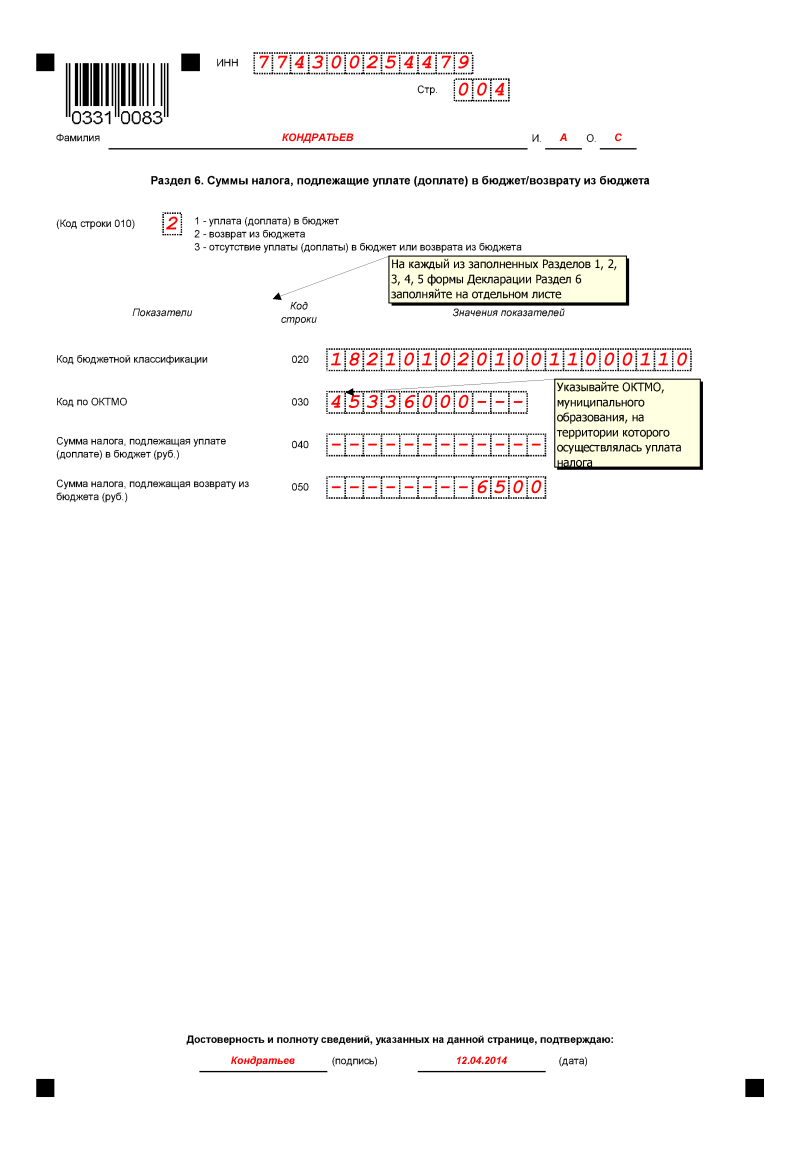

Мы перейдем сразу к разделу 6.

Декларация 3-НДФЛ: раздел 6

Данный раздел формы заполняется уже после оформления разделов с 1 по 5. В нем нужно отметить, что у вас получилось – доплата в бюджет, возврат из бюджета или отсутствие и того и другого. Проставляете соответствующий код строки, затем нужно указать код бюджетной классификации НДФЛ, и сумму уплаты или возврата налога.

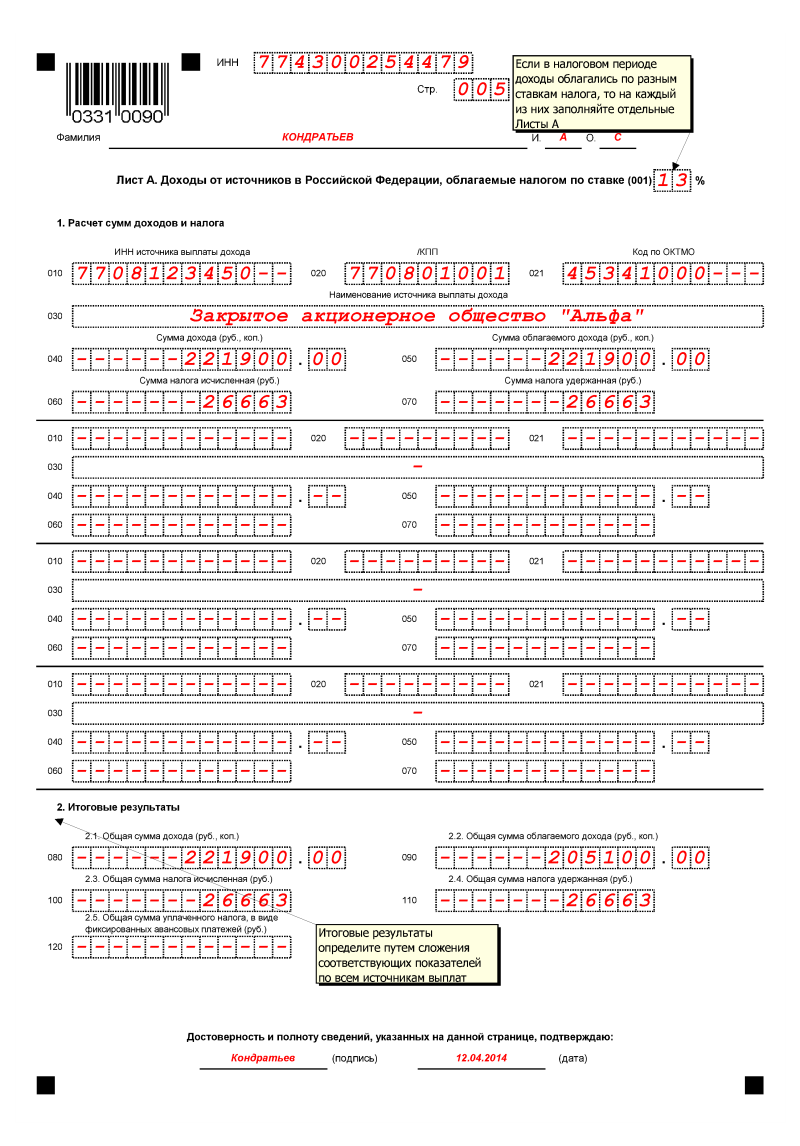

Декларация 3-НДФЛ: лист А и Б

Листы А и Б заполняются по тем видам доходов, которые облагаются определенной ставкой. На листе А отображаются доходы, полученные внутри страны, на листе Б – доходы от источников за пределами РФ.

Если вы получили за прошедший год доходы, облагающиеся по разным ставкам, вы должны заполнить несколько листов А или Б. Например, вы получили доход от предпринимательской деятельности и от долевого участия в российской компании. Вам следует заполнить два листа А по ставкам 13% и 9%.

Заполняя лист А, обратите внимание, что вам надо проставить ставку налога, написать реквизиты организации, выплатившей вам доход (ИНН, КПП, ОКАТО), а также ее полное наименование, сумму полученного и подлежащего налогообложению дохода, начисленного и удержанного налога. Если источников было несколько, заполняете последовательно графы, приведенные ниже. Внизу листа нужно подсчитать общие показатели дохода и удержанного налога.

Лист Б заполняется по тому же принципу, только вам еще понадобится заполнить числовой код страны по классификатору ОКСМ, привести курс иностранной валюты на дату получения дохода, перевести суммы в рубли. Внизу также подсчитываете итоговые результаты.

Декларация 3-НДФЛ: лист В

Лист В заполняют предприниматели, адвокаты и другие лица, занимающиеся частной практикой, чтобы отчитаться по полученным в ходе своей деятельности доходам и расходам.

Для начала следует указать код вида деятельности – индивидуальный предприниматель проставляет «1». Далее заполняете графу с кодом вида деятельности, это ваш основной ОКВЭД, значение которого можно подсмотреть в информационном письме из Росстата. Если вы осуществляете сразу несколько видов деятельности, лист В заполняется отдельно для каждого.

Во втором разделе листа вы указываете суммы полученного дохода, суммы расходов (материальные, на амортизацию, на выплаты физическим лицам и т.д.).

В третьем разделе в строке 110 указываете общую сумму дохода (при нескольких видах деятельности ее значение будет равно сумме значений строк 030 всех заполненных листов В). Далее следует заполнить строки о вычетах и начисленных и уплаченных авансовых платежах.

Если вы не можете доказать произведенные расходы или они слишком малы, вы можете использовать норматив – 20% от суммы доходов и учесть его при расчете налога. В таком случае, вам следует обратить внимание на строку 100 в пункте 2.3, рассчитать и проставить там сумму профессионального вычета. Не забудьте написать и приложить к декларации заявление на предоставление этого вычета.

Листы Г1, Г2, и Г3 заполняются в случае получения освобожденных от налогообложения доходов.

Лист Д заполняется в случае, если вам положен профессиональный вычет. На листе Е указывается имущественный вычет, который предоставляется в случае продажи имущества. На листах Ж2 и Ж3 производится расчет социального вычета, положенного при обучении или лечении, а мы подробнее остановимся на стандартном вычете, для указания которого предназначен лист Ж1.

Декларация 3-НДФЛ: лист Ж1

Стандартный вычет налогоплательщику положен в размере 1000 рублей за каждого несовершеннолетнего ребенка до того момента, как доход отчитывающегося лица не превысит 280 тысяч рублей. Вычет предоставляется на каждый месяц прошедшего налогового периода ровно до того месяца, в котором общая сумма дохода с начала года превысит установленный лимит.

В декларации следует указать сумму дохода в каждый месяц прошедшего года. Внизу подсчитываем количество месяцев, когда применялся вычет на ребенка и проставляем значение в соответствующей графе (140). В строке 2.4 ставим итоговую сумму вычета, полученную за прошедший год. В 220 строку переносим итог, если больше никаких стандартных вычетов вам не положено. В противном случае, надо заполнить и остальные графы.

Лист З декларации предназначен для расчета дохода, полученного от операций с ценными бумагами, а лист И – для расчета имущественного вычета. В нашем примере мы в этих листах оставили прочерки.

Декларация 3-НДФЛ: дополнительные рекомендации

Мы советуем заполнять декларацию 3-НДФЛ «с конца», оформив разделы с вычетами, с определением суммы доходов и расходов. А уже затем приступать к разделам в начале отчета. Таким образом, вы не запутаетесь в цифрах и все рассчитаете верно.

Как уже говорилось выше, декларация 3-НДФЛ состоит из 23 листов, но далеко не все из них требуют обязательного заполнения. Вы должны заполнить только те разделы, в которых отражается именно ваши источники доходов, вычеты или льготы.

К декларации при сдаче в налоговый орган необходимо приложить реестр доходов, реестр расходов, заявления на вычеты. Печать на декларации ставить необязательно, но если вы проставите ее везде, где расписались, лишней она не будет.

Удачной отчетной кампании!

Как правильно заполнить декларацию 3-НДФЛКто может получать имущественный налоговый вычет для возмещения себе на счет до 13% затраченных денежных средств на приобретение жилья (как квартиры, так и дома), а также земельного участка?

Любой из нас, кто имеет доходы, попадающие под обложение налогом на доходы по ставке,составляющей 13%.

При каких вложениях в недвижимость можно рассчитывать на получение имущественного вычета.

Имеются ли ограничения по имущественному налоговому вычету.

Во-первых, купив недвижимость, вы можете рассчитывать на максимальное возмещение из бюджета 260 000 рублей, при условии, что вы отдали за него более 2 млн. рублей.

Если меньше, то стоимость покупки умножаете на 13%, это и будет вашим вычетом.

Во-вторых, из суммы, указанной в первом пункте, можно вернуть за год не более той суммы, которая начислена и удержана с вашего дохода работодателем.

Остаток переходит на следующие годы (их предел не установлен).

Третья, довольно приятная новость, связана с отменой ограничения по получению вычета лишь по одному объекту единственный раз в жизни.

То есть, ограничение по сумме в 2 млн. руб. осталось, но ее можно теперь собрать по нескольким объектам (не касается ипотеки, там все без изменений).

Для примера: вы купили одну квартиру стоимостью 1 млн. руб. вторую за 900 тыс. руб. а третью за 500 тыс. руб. значит, сможете суммировать эти три покупки до 2 млн. руб.

Раньше же вы смогли бы претендовать на возмещение исключительно по одному из объектов.

Однако есть условие: свидетельство о праве собственности должно быть получено после 01.01.2014 года.

Заполняем налоговую декларацию 3-НДФЛДекларация состоит из 23 листов, для подтверждения имущественного налогового вычета все листы сдавать и заполнять необязательно.

Нам потребуется заполнить следующие листы:

Заполнение 1 и 2 страниц не должно вызвать затруднений. ИНН указываем собственный, который берем из свидетельства и присвоении ИНН.

Номер корректировки 000, код налогового периода проставлен 34, год тот, за который претендуем на вычет.

Код налогового органа и ОКТМО можно спросить в налоговом органе или узнать на сайте, категория налогоплательщика-760.

Достоверность сведение подтверждает:

Далее ставим подпись и проставляем дату сдачи.

Второй лист декларации заполняем на основании паспортных данных.

Затем берем справку 2-НДФЛ, полученную у своего работодателя, и начинаем заполнять лист А.

Заполняем лист АПроставляем ставку 13% и пишем ИНН, КПП, ОКТМО и наименование источника выплаты - своего работодателя, которые указаны в справке.

Для примера Иванова З.И. за 2013 год получила доход в сумме 300 000 руб. начислен и удержан налог на доходы 39 000 руб.

Если за отчетный год вы успели поработать в нескольких организациях, то в листе А надо будет отразить данные по всем справкам 2-НДФЛ от работодателей.

Затем суммируем все цифры (в случае нескольких мест работы) или просто переносим (если место работы за год не менялось) и получаем итоговые данные.

Заполняем лист ИДля заполнения данного листа потребуются данные из свидетельства о праве собственности.

Исходя из нашего примера значения строк 010, 030 и 040 будут равны 300 000 рублей (читаем порядок расчета, какие подпункты берутся, из каких листов, и проставляем данные, которые у нас уже заполнены).

Налоговая база и общая сумма налога, исчисленная к уплате (строки 050 и 060) будут равны 0, сумма налога, удержанная (070) 39 000 рублей.

Надеемся, что данные рекомендации помогут вам быстро и безошибочно заполнить декларацию 3-НДФЛ, пройти проверку в налоговой инспекции и получить от государства приятный бонус в виде имущественного налогового вычета.

3-ндфл - пример и образец заполнения декларации 3-ндфл 2013Как отразить стандартные вычеты в декларации 3-ндфл продолжим пример 1. Рекомендуем подписаться на новостную рассылку журнала главбух, чтобы следить за всеми изменениями в работе бухгалтеров. Подробный пример и образец заполнения декларации 3-ндфл за 2013 год для получения имущественного налогового вычета, находившейся в собственности менее трех лет при заполнении декларации 3-ндфл за 2013 год для получения имущественного квартиры или другого имущества, находившегося в собственности менее трех лет заполнение начинается с подавать декларацию 3-ндфл при продаже старых авто, квартир, дач, земельных участков и т.

Если вы подаете декларацию 3-ндфл для получения имущественного налогового вычета по расходам на покупку квартиры и получали (например, если вы работаете на основном месте работы и по совместительству) с, то для каждого кода октмо необходимо заполнять отдельный. Также в декларации надо указать ваши коды (например, код по отмо именно для вашего места жительства), а не брать из образца. Какие листы декларации 3-ндфл нужно заполнять и в каком порядке? В приведенных примерах показано, какие листы декларации 3-ндфл и в какой последовательности нужно заполнять в различных случаях.

Если детей трое или более, вполе число детей неизменялось исоставило поставьте двойку. Ниже вы можете скачать образы (примеры) налоговых деклараций 3-ндфл за 2011, 2012 и 2013 годы, подготовленные при помощи программы налогия. Все предельно просто выполучаете наруки зарплату идругие доходы уже завычетом этого налога.

Специально для нашего сайта были подготовлены примеры и образец заполнения декларации 3-ндфл 2013 образец 3-ндфл 2013 по доходам, полученным от продажи имущества - квартиры, находившейся в собственности обратите внимание на то, что, если имущество (квартира или автомобиль) находились в собственности 3-х лет, то заполнять декларацию в этом случае при их продаже не нужно. Вычет равен сумме расходов напокупку или строительство (лимит 2000000руб. Стандартные вычеты пондфл насамого работника сэтого года остались лишь льготные 500или 3000руб. Он для тех, кто обязан отчитаться, например, по продаже автомашины. Подробный пример и образец заполнения декларации 3-ндфл за 2013 год для доходов, полученных от какие листы и в какой последовательности нужно заполнять в декларации 3-ндфл за 2013 год для получения социального налогового вычета по расходам на при заполнении 3-ндфл за 2013 год для получения заполнение формы декларации начинается с декларации 3-ндфл, в котором указывается сумма полученного за год дохода. Ипоследовательно перейдите кразделам электронные услуги программные средства для юридических ифизических лиц программные средства для физических лиц есть отдельная программа.

Декларация 3-НДФЛ: образец заполнения и бланкНалоги – неотъемлемая часть жизни практически любого человека. Об уплате некоторых их видов заботятся работодатели (в Пенсионный фонд, единый социальный, подоходный), о некоторых своевременно напоминают местные налоговые органы, присылая квитанции (на собственность, автомобиль).

А есть такие, которые граждане обязаны самостоятельно рассчитывать и оплачивать. Это налог, который физические лица оплачивают, получая доходы от самостоятельной деятельности. Их, как правило, получают:

Более подробный и развернутый список источников дохода приведен в Российском Налоговом Кодексе. Также в нем указаны все процентные ставки в каждом конкретном случае.

Для правильного расчета и оформления налога на доходы используется налоговая декларация 3-НДФЛ.

Что же это за бумага? Декларация 3-НДФЛ – финансовый документ, при заполнении которого рассчитывается сумма налога, которым облагаются некоторые виды доходов физических лиц. В незаполненном виде – это бланк, состоящий из нескольких страниц (включает 6 разделов и дополнительные листы, имеющие буквенные обозначения).

Обязательным к заполнению при любом конкретном случае является титульный лист (здесь необходимо заполнить две страницы), где налогоплательщик указывает основные данные о себе: фамилию, имя, отчество, период, за который исчисляется налог, и номер налоговой, в которую сдаются документы. Сведения из шестого раздела являются итоговыми, поэтому заполняются в любом случае.

В остальных разделах необходимо заполнить все соответствующие графы (согласно имеющимся справкам о доходах и оплатах) и сделать расчет всех необходимых сумм. Самостоятельно оформленная декларация 3-НДФЛ, образец заполнения которой предоставлен здесь же, сдается в налоговую по месту жительства.

Еще одна функция, которую выполняет данная декларация (наиболее привлекательная для граждан), - возможность расчета для дальнейшего получения социальных налоговых вычетов. В НК РФ предусмотрен ряд случаев, когда подоходный налог (только если он исчисляется по ставке 13%), взимаемый с каждого работающего, возвращается государством. Другой вариант реализации этого права – уменьшение налогооблагаемой базы на сумму, потраченную на обучение, лечение, приобретение жилья и др.

Продажа автомобиляВ обязательном порядке подается декларация 3-НДФЛ при продаже автомобиля, если он находился в собственности гражданина сроком до 3 лет. В данном случае учитывается стоимость продажи. Налог взиматься не будет, если:

При оплате налога в декларации заполняются разделы 1, 6, листы А, Е.

Законодательством предусмотрен налоговый вычет на собственное обучение и детей. В каждом отдельном случае на такой вычет можно претендовать только единожды. Обратиться за его получением надо в году, следующем за оплаченным периодом обучения. Вместе с заполненной декларацией необходимо предоставить следующий пакет документов:

Данный социальный вычет оформляется не более чем на 120 тысяч рублей в год. Заполняется декларация 3-НДФЛ в данном случае так: разделы 1, 5 на листах А, Ж1, Ж2.

Этот вычет возможно получить при оплате своего лечения, супруга, родителей, ребенка до 18 лет. Список случаев, оплата которых будет возвращена, определен постановлением правительства № 201 от 19.03.2001. При этом понадобятся следующие документы:

В отдельных случаях, предусмотренных НК РФ, предоставляются: надлежащим образом оформленный рецептурный бланк, корешок путевки (при прохождении санаторно-курортного лечения).

Надо обязательно учесть, как заполняется декларация 3-НДФЛ в этом случае: раздел 1, листы А, Е, Ж1.

Налоговый вычет на приобретение жилья

Граждане РФ до 2014 г. имели право один раз получить имущественный вычет при покупке жилья. Максимальная сумма для его расчета – 2 млн рублей. Если вся сумма не была выплачена за 1 год, то декларация должна была предоставляться до тех пор, пока вычет не будет погашен полностью. С 1 января 2014 г. этот вычет есть возможность получить несколько раз, но не выше означенной суммы.

В случае ошибочного указания суммы приобретенного жилья необходима уточненная декларация 3-НДФЛ, которая дополнительно сдается в налоговую инспекцию.

Обязательно понадобятся документы:

Заполняются все основные разделы и листы А, Ж1, И.

Налоговым кодексом определяются случаи, когда физическое лицо может получить социальный вычет при оказании материальной помощи ряду организаций (полный список приводится в НК РФ). При этом размер вычета не должен превышать 25% от полученных доходов.

При обращении в налоговую инспекцию, помимо заполненной декларации, справки с места работы о начисленных налогах (2-НДФЛ), необходимо предоставить имеющиеся документы, подтверждающие факт перечисления средств (квитанции, выписки из банка, платежные поручения), и договор, согласно которому оказывалась материальная помощь на благотворительные цели.

Как подать декларациюДекларация 3-НДФЛ может подаваться как написанная от руки (все необходимые для заполнения разделы бланка можно получить в любой налоговой инспекции бесплатно или распечатать с официального сайта), так и заполненная в соответствующей программе (ее можно бесплатно скачать в свой компьютер), так и распечатанная. Возможна подача в электронном виде через Интернет.

Налогоплательщик может лично принести пакет документов и декларацию, а может за него сделать это его представитель.

Если гражданин проживает на значительном удалении от места прописки, то декларация 3-НДФЛ отправляется по почте с обязательным приложением описи отправляемых документов. Дата подачи будет определяться по штемпелю на отправлении.

При подаче копий документов налогоплательщик должен иметь при себе их оригиналы для сверки (за исключением лицензии учреждения, предоставляющего услуги, она, как правило, должна заверяться гербовой печатью синего цвета).

Сроки под ачи декларацииСроки, когда подается декларация 3-НДФЛ, установлены НК РФ:

В принятии декларации может быть отказано, если:

В соответствии со статьёй 216 НК РФ налоговым периодом по налогу на доходы физических лиц (НДФЛ) признается календарный год. Поэтому в 2015 году некоторым категориям налогоплательщиков - физических лиц, нужно представить в налоговую инспекцию декларацию по форме 3-НДФЛ за 2014 год .

Сдать декларацию необходимо не позднее 30 апреля 2015 года (п.1 ст.229 НК РФ ), если предоставление декларации 3-НДФЛ является обязательным.

Граждане, претендующие на получение стандартных вычетов. социальных и имущественных налоговых вычетов. могут представить декларации по форме 3-НДФЛ (с приложением необходимых документов) в налоговый орган в течение всего года.

Разобраны и дана информация про стандартные, социальные и имущественные налоговые вычеты

Кто должен заполнить декларацию по форме 3-НДФЛ обязательно ?На основании требований п.1 ст.229 НК РФ. 3-НДФЛ сдается налогоплательщиками, указанными в статьях 227, 227.1 и 228 Налогового кодекса.

На основании этих положений о своих доходах (полученных от предпринимательской деятельности) должны отчитаться:

Вышеуказанные налогоплательщики самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет, в порядке, установленном статьей 225 Налогового кодекса .

НДФЛ за 2014 год, уплачивается по месту учета налогоплательщика: в срок не позднее 15 июля 2015 года .

В соответствии со статьей 227.1 НК РФ. в некоторых случаях. декларацию 3-НДФЛ должны предоставить :

Примечание. Выданного в соответствии с законом от 25.07.2002г. №115-ФЗ «О правовом положении иностранных граждан в РФ».

В соответствии с п. 6 ст.227.1. иностранные граждане освобождаются от представления декларации 3-НДФЛ, за исключением случаев, если:

На основании с п.3 ст.228 НК РФ. декларацию обязаны представить налогоплательщики - физические лица. исчисляющие и уплачивающие НДФЛ:

1. С полученных вознаграждений (на основе заключенных трудовых договоров и договоров ГПХ, включая доходы по договорам найма, аренды любого имущества): от физических лиц и организаций, не являющихся налоговыми агентами.

2. С доходов, полученных от продажи принадлежащего им имущества, и имущественных прав, за исключением (п.17.1 ст.217 НК РФ :

Доходов, полученных налоговыми резидентами РФ от продажи :

Примечание. Доходы от продажи ценных бумаг и доходы от продажи имущества, непосредственно используемого ИП в предпринимательской деятельности не подпадают под не облагаемые доходы.

3. С доходов. полученных налоговыми резидентами РФ (за исключением российских военнослужащих проходящих службу за границей), от источников, находящихся за пределами РФ .

4. С других доходов, при получении которых не был удержан НДФЛ налоговыми агентами.

5. С выигрышей. выплачиваемых организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов).

6. С вознаграждений, выплачиваемых наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов.

7. С доходов. полученных от физических лиц, не являющихся ИП, в порядке дарения :

Исключение составляют не подлежащие налогообложению в соответствии с п.18.1 ст.217 НК РФ доходы, полученные в порядке дарения вышеуказанного имущества, в случае, если даритель и одаряемый являются членами семьи, близкими родственниками в соответствии с Семейным кодексом. супругами, родителями, детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой, внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Примечание. Письмо ФНС России от 10.07.2012г. №ЕД-4-3/11325@

8. С доходов в виде денежного эквивалента: недвижимого имущества, ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30.12.2006г. №275-ФЗ за исключением случаев, предусмотренных абзацем 3 п.52 ст.217 НК РФ :

В случае, если на дату передачи недвижимого имущества оно находилось в собственности налогоплательщика-жертвователя три и более года, то при возврате денежного эквивалента такого имущества от налогообложения освобождается полученный жертвователем доход в полном объеме.

Порядок заполнения налоговой декларации 3-НДФЛ 2015Старая форма декларации 3-НДФЛ 2013 и Порядок ее заполнения утверждены Приказом ФНС РФ от 10.11.2011г. №ММВ-7-3/760@ .

Декларацию 3-НДФЛ можно распечатать на принтере, либо заполнить от руки, с использованием чернил синего или черного цвета. Присутствие различных помарок и исправлений в Декларации не допускается.

Форма декларации по НДФЛ 2015 измениласьПоэтому ИП на ОСНО, а также граждане, которым либо надо отчитаться перед налоговиками о своих прошлогодних доходах, либо хочется заявить свое право на налоговый вычет, должны сдать декларацию за 2014г. уже по новой форме.

Примечание. Скачать форму и порядок заполнения 3-НДФЛ смотрите Приказ ФНС России от 24.12.2014 N ММВ-7-11/671

Каких-то кардинальных изменений декларация не претерпела: некоторые листы поменялись местами либо были объединены в один (стандартные и социальные вычеты теперь отражаются в одном листе) устранены неточности, связанные с изменением законодательства (например, теперь не предусмотрены строки для стандартного вычета «на себя») добавлено поле, дающее налоговикам возможность понять, что вычет заявлен пенсионером и т.п.

Имейте в виду, что если вы уже отчитались за прошлый год по старой форме, то пересдавать вам ничего не нужно.