Рейтинг: 4.7/5.0 (1891 проголосовавших)

Рейтинг: 4.7/5.0 (1891 проголосовавших)Категория: Бланки/Образцы

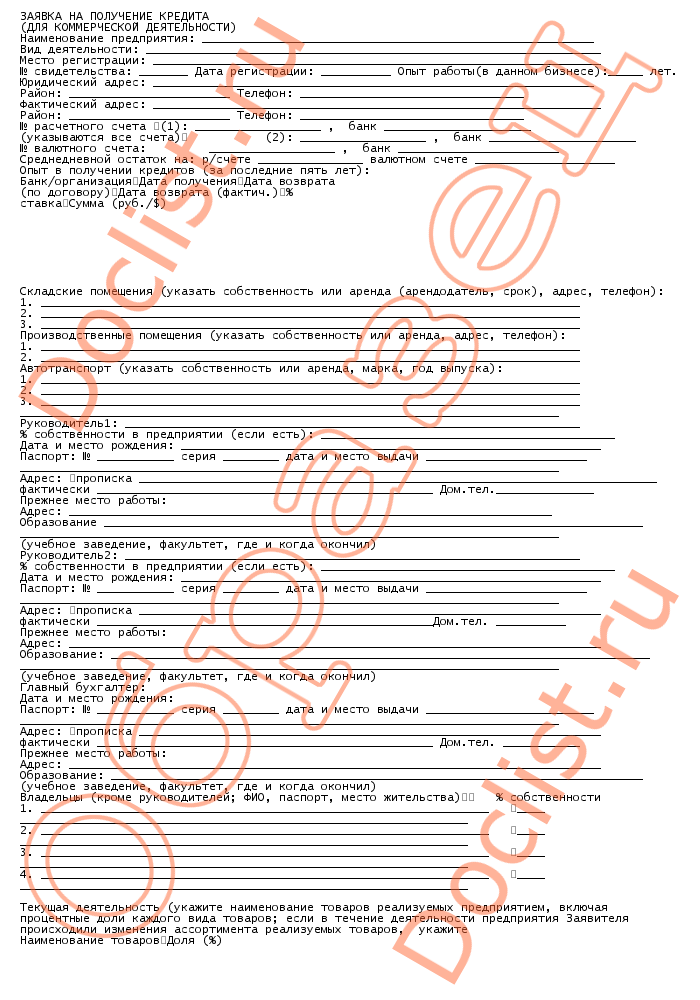

на получение займа

Прошу предоставить мне заем на сумму ______ (_____________) рублей сроком на ____ (___________)дней для целей _____________________________________ при процентной ставке ____% (_________ процентов) годовых.

Обязуюсь предоставить залог и поручительство двух дееспособных граждан Российской Федерации в обеспечение выдаваемого займа.

В случае нецелевого использования займа либо несвоевременного его погашения и процентов по нему обязуюсь возместить реальные убытки Займодавца, возникшие в результате моих действий.

В случае моего увольнения от Займодавца обязуюсь досрочно погасить заем и проценты по нему.

С порядком предоставления займов ознакомлен, он мне ясен, выражаю свое с ним согласие.

Подтверждаю, что я не имею каких-либо других обязательств по погашению займа и процентов.

Дата ________________ Подпись ________________________

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Документы, которые также Вас могут заинтересовать:

Одно из главных преимуществ кредита – возможность реализации своей мечты здесь и сейчас. Если жизнь кажется вам однообразной, значит необходимо что-то менять. Кредит позволит воплотить в жизнь даже самые дерзкие желания. Вы сможете порадовать себя, не обременяя при этом дополнительными заботами близких образец заявления сотрудника на выдачу займа.

Хотите порадовать близких, а лишних средств на подарки нет? В таком случае вам стоит взять кредит. Эта финансовая услуга позволяет радовать близких, не нанося при этом ущерб собственному бюджету. Одно из главных преимуществ такого рода услуг возможность пользоваться деньгами сразу же.

Превосходный праздник, новая техника, банк зенит краснодар военная ипотека мечты об отдыхе – все это реальность при оформлении кредита. При желании вы сможете получить средства с минимальным количеством документов. Благодаря оформлению кредита вы воплотите в жизнь даже самые смелые свои мечты.

А как же образец заявления сотрудника на выдачу займа?Деньги нужны всегда и везде, однако, мало кто знает, как правильно их использовать. Для того чтобы ваши сбережения всегда были в целости и сохранности стоит взять кредит. Вы можете оформить эту финансовую услугу на любые нужды и при этом сохранить свои сбережения.

Идеальный отпуск – то о чем мечтает каждый. Однако, для того чтобы провести действительно запоминающийся отдых придется потратить немаленькую сумму. Для того что, хорошо отдохнуть и выгодное жилье в рассрочку при этом сохранить свои сбережения стоит взять кредит. Эта уникальная финансовая услуга поможет вам хорошо провести время.

Займы – одна из самых популярных и востребованных услуг. Это связано с тем, что большинство людей не хотят тратить свои сбережения на повседневные нужды. Оформление быстрого займа поможет вам что представляет собой кредитное досье решить финансовые трудности и сохранить свои сбережения.

© 2016, cred.tw1.ru - самые вкусные кредиты

в Москве, Санкт-Петербурге, Киеве, Минске, Новосибирске, Алматы, Алма-Ате, Харькове, Екатеринбурге, Нижнем Новгороде, Казани, Самаре, Омске, Челябинске, Ростове-на-Дону, Уфе, Донецке, Волгограде, Красноярске, Перми, Воронеже, Одессе, Запорожье, Саратове, Астане, Львове, Краснодаре, Тольятти, Кривом Роге, Шымкенте, Ижевске, Барнауле, Ульяновске, Тюмени, Иркутске, Владивостоке, Ярославле, Хабаровске, Махачкале, Оренбурге, Новокузнецке, Кемерово, Томске, Рязани, Астрахани, Пензе, Набережных Челнах, Гомеле, Липецке, Николаеве, Туле, Мариуполе, Караганде, Кирове, Луганске, Чебоксарах, Калининграде, Курске, Улан-Удэ, Ставрополе, Брянске, Магнитогорске, Иваново, Твери, Виннице, Макеевке, Актобе, Белгороде, Могилёве, Сочи, Витебске, Херсоне, Севастополе, Нижнем Тагиле, Гродно, Архангельске, Таразе, Владимире, Симферополе, Павлодаре, Калуге, Чите, Смоленске, Бресте, Усть-Каменогорске, Кургане, Волжском, Сургуте, Полтаве, Орле, Горловке, Череповце, Семее, Чернигове, Черкассах, Кызылорде, Владикавказе, Вологде, Мурманске, Сумы, Житомире, Саранске, Якутске, Тамбове, Уральске, Днепродзержинске, Грозном, Стерлитамаке, Костроме, Петрозаводске, Кировограде, Нижневартовске, Черновцах, Хмельницком, Комсомольске-на-Амуре, Йошкар-Оле, Таганроге, Новороссийске, Ровно, Братске, Сыктывкаре, Нальчике, Дзержинске, Шахтах, Ивано-Франковске, Орске, Нижнекамске, Тернополе, Кременчуге, Ангарске, Зеленограде, Костынае, Балашихе, Химках, Старом Осколе, Великом Новгороде, Луцке, Бобруйске, Атырау, Белой Церкови, Прокопьевске, Подольске, Пскове, Петропавловске, Бийске, Энгельсе, Балаково, Южно-Сахалинске, Рыбинске, Краматорске, Армавире, Северодвинске, Королёве, Актау, Петропавловске-Камчатском, Темиртау, Сызрани, Мытищах, Норильске, Барановичах, Каменске-Уральском, Златоусте, Новочеркасске, Мелитополе, Люберцах, Керчи, Волгодонске, Абакане, Уссурийске, Находке, Электростали, Салавате, Кокшетау, Никополе, Туркестане, Березниках, Копейске, Миассе, Альметьевске, Рубцовске, Пятигорске, Борисов, Коломне, Майкопе, Коврове, Колпино, Одинцово, Экибастузе, Нефтеюганске, Пинске, Лисичанске, Железнодорожном, Бердянске, Хасавюрте, Талдыкоргане, Павлограде, Северодонецке, Славянске, Кисловодске, Новомосковске, Рудном, Ужгороде, Серпухове, Черкесске, Первоуральске, Новочебоксарске, Нефтекамске, Алчевске, Димитровграде, Орехово-Зуево, Дербенте, Невинномысске, Красногорске, Камышине, Орше, Северске, Батайске, Евпатории, Кызыле, Муроме, Новом Уренгое, Мозыре, Октябрьском, Енакиево, Щелково, Новошахтинске, Сергиевом Посаде, Новокуйбышевске, Каменец-Подольском, Ачинске, Ноябрьске, Ельце, Жуковском, Обнинске, Арзамасе, Солигорске, Пушкино, Домодедово, Элисте, Жанаозене, Каспийске, Назрани, Артеме, Ессентуках, Ногинске, Новополоцке, Ленинске-Кузнецком, Сарапуле, Бердске, Тобольске, Константиновке, Лиде, Междуреченске, Красном Луче, Ухте, Серове, Раменском, Стаханове, Мичуринске, Воткинске, Зеленодольске, Великих Луках, Конотопе, Александрии, Киселевске, Железногорске, Соликамске, Магадане, Каменске-Шахтинском, Шостке, Глазове, Измаиле, Новотроицке, Молодечно, Гатчине, Сарове, Бердичеве, Пушкине, Долгопрудном, Воскресенске, Умани, Канске, Реутове, Ялте, Торезе, Кузнецке, Губкине, Мукачево.

Многие крупные компании используют беспроцентные займы для сотрудников с ситуации, когда последние нуждаются в финансовой помощи. Такой тип договоров позволяет работнику получить помощь на безвозмездной основе, а компании удержать необходимого специалиста. Важно понимать, что такой вид займов имеет свои особенности.

Пишем заявлениеЗаконы России говорят о том, что выдача любых типов займов не является исключительной прерогативой кредитных организаций. Ничто не мешает компании выдать беспроцентный займ сотруднику. Делается это обычно в случаях, когда денежные средства работнику потребовались на приобретение жилья, лечение близкого родственника или другие траты.

Организация вправе выдать заем фактически с любой процентной ставкой. На практике к такому виду кредитования прибегают в ситуациях, когда необходимо поддержать работника, который является ценным специалистом или входит в число заслуженных или руководящих сотрудников.

Договор займа с сотрудником заключается обычно в произвольной форме, при этом решение о возможности выдаче денег в долг принимается на основании заявления, оформляемого в свободной форме.

Рассмотрим основные пункты, которые должно содержать заявление работника:

В некоторых случаях дополнительно необходимо предоставить данные поручителей или информацию о возможном залоге, который будет выступать обеспечением, а также ответы на ряд дополнительных вопросов.

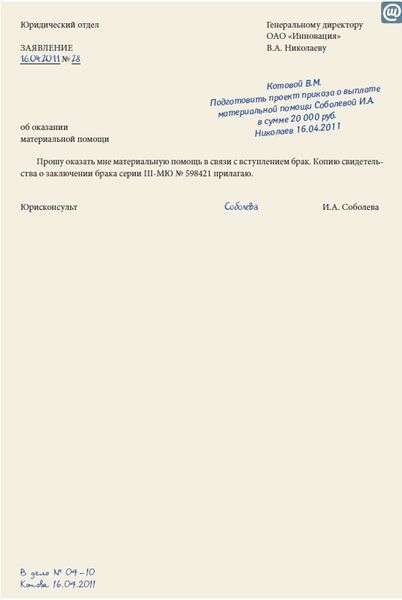

Само заявление можно подать в бухгалтерию организации, которая после его рассмотрения при необходимости передаст его руководителю для принятия окончательного решения.

Важно! При больших суммах займа руководитель может быть обязан выносить обсуждение вопроса на общее собрание учредителей или передавать для согласования в вышестоящую инстанцию.

После рассмотрения заявления с сотрудником будет согласован и подписан договор. Только затем возможна выдача займа.

Видео: Деньги от компании в долг Требования к сотрудникуЗаконодательство РФ не устанавливает каких-либо особых требований к сотруднику или самой фирме для выдачи займа. Единственным ограничением является возраст. Заключить соглашение о предоставлении ссуды можно только с совершеннолетним сотрудником.

Работодатель вправе по своему усмотрению вводить дополнительные требования, которые могут касаться стажа работы, должности и т. д.

Важно! Организация не обязана предоставлять заем каждому. Идут на такие поощрения руководители только в случае необходимости дополнительной мотивации работников и наличия у фирмы собственных финансовых возможностей.

Часто беспроцентные займы от фирмы получают ее учредители, при этом они не обязаны входить в число сотрудников, и имеют на это право, если иные условия неоговорены в Уставе организации.

Рассмотрим наиболее частые требования к сотруднику компании для получения беспроцентного займа в следующей таблице.

В первую очередь получите от сотрудника письмо с просьбой предоставить займ. Здесь он должен указать не только сумму, но и причину. Заявка на получение денежных средств может звучать следующим образом: «Прошу предоставить мне займ для приобретения недвижимого имущества в размере 1000000 рублей сроком на пять лет. При моем увольнении обязуюсь досрочно погасить займ, и все проценты по нему. С порядком предоставления денежных средств ознакомлен и согласен». Также в этом заявлении можно указать реквизиты, по которым следует перечислить сумму займа.

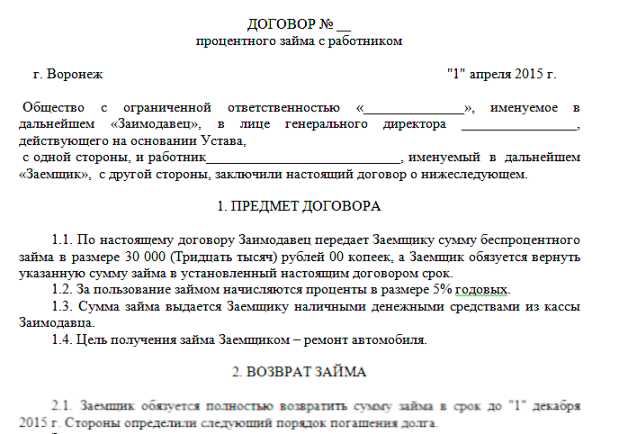

При утвердительном ответе на вышенаписанную заявку оформите договор. Здесь укажите размер займа, целевое назначение, форму выдачи и возврата (то есть наличными деньгами или посредством расчетного счета), срок возврата. Вы также можете составить график платежей. Если вы хотите удерживать платежи из зарплаты сотрудника, пропишите это в договоре займа. Подписать договор должны обе стороны, после этого он скрепляется синим оттиском печати организации.

Также вы можете составить приложение к договору. Оно будет звучать следующим образом: «Обязательство заемщика». Здесь сотрудник должен подтвердить, что займ он будет использовать по целевому назначению. Обязуйте его представить вам все подтверждающие документы.

Затем издайте приказ о выдаче займа. Основанием составления распорядительного документа будет служить заявка сотрудника. Здесь укажите данные сотрудника, сумму займа, срок возврата, размер процентов (если договор беспроцентный – это условие опускаете). Приказ подпишите и отдайте на ознакомление сотруднику.

Передайте приказ в отдел бухгалтерии для дальнейшего учета в бухгалтерском и налоговом учете. Бухгалтер должен сделать следующие проводки:Д 73 субсчет «Расчеты по предоставленным займам», К 50 или 51 – выдан займ сотруднику;Д 73 субсчет «Расчеты по предоставленным займам», К 98 – начислены проценты по договору займа;Д 98, К 91 - проценты зачислены на финансовый результат;Д 70, К 68 субсчет «НДФЛ» - отражен НДФЛ с материальной выгоды (35%);Д 50 или 51, К 73 субсчет «Расчеты по предоставленным займам» - возвращен займ.

Совет 2: Как оформить займ работникуЛюбые отношения займа регулирует Гражданский кодекс РФ. В соответствии с главой 42 ГК РФ предприятие имеет право выдавать заемные средства своим сотрудникам. При выдаче денежных средств необходимо все оформить в соответствии с требованиями закона.

Если сотрудник подал заявление с просьбой получить заемные денежные средства, то в нем он обязан указать цель получения займа, сумму и сроки, на которые сотрудник рассчитывает взять заемные денежные средства.

Руководитель предприятия должен поставить под заявлением свою резолюцию в форме «Утверждаю» или «Отказано». Это зависит от материальных возможностей предприятия на момент подачи заявления.

Как и любой займ выдача денежных средств сотруднику при положительном решении руководства оформляется договором, который можно заключить в простой письменной форме (статья 808 ГК РФ). При составлении договора обязаны присутствовать два свидетеля из числа лиц, работающих в организации. Свидетели обязаны иметь общегражданский паспорт РФ, чтобы под договором займа указать его данные и поставить свои подписи.

В договоре укажите все условия, на которых выдан займ, а также проценты, которые можно включить в общую сумму, предоставляемую сотруднику, написать отдельной строкой или не указывать совсем. В случае спорных вопросов по возврату выданных денежных средств суд будет исходить из процентной ставки рефинансирования ЦБ РФ на момент рассмотрения дела.

Под договором должны поставить подписи присутствующие свидетели, заемщик и займодатель в лице руководителя предприятия или уполномоченного лица.

После составления договора работодатель обязан выпустить приказ о выдаче займа. Унифицированной формы данного документа нет, поэтому составляйте приказ в свободной форме, указав в нем выдачу займа, сроки и сумму.

Подайте уведомление в бухгалтерию о выдаче заемных денежных средств и порядке их удержания из заработной платы сотрудника. Удержание можно проводить в процентном соотношении от суммы заработка, но не более 50% от доходов, если сотрудник не имеет других долговых обязательств перед третьими лицами или в твердой денежной сумме, которую вы будете ежемесячно высчитывать с дохода заемщика до момента полного погашения долга.

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Как правильно оформить предоставление заемных средств работникам.

2. Каков порядок налогообложения и бухгалтерского учета займов работникам.

3. Какие последствия влечет прощение долга сотрудника по займу.

По законодательству РФ выдача займов не является исключительным правом кредитных организаций, поэтому ничто не мешает работодателям «поддержать» своих сотрудников заемными средствами. Условия предоставления займов по месту работы могут существенно отличаться от банковских: меньшая или даже нулевая процентная ставка, более длительный срок возврата или бессрочный заем (до востребования) и т.д. Таким образом, для работников выгода от получения таких займов очевидна. Однако и для работодателя предоставление займов сотрудникам имеет свои плюсы, например, повышение лояльности и дополнительная мотивация сотрудников, способ удержать хороших специалистов. Поэтому работодатели, располагающие достаточными финансовыми возможностями, как правило, не отказывают своим работникам в выдаче займа. О том, что нужно знать бухгалтеру (и не только) о займах сотрудникам, — читайте в статье.

Договор займа с работникомПредоставление заемных средств сотруднику оформляется договором, в соответствии с которым заимодавец (работодатель) предает в собственность заемщику (работнику) определенную денежную сумму, а последний обязуется ее вернуть. При составлении договора займа с сотрудником необходимо учитывать следующие важные условия:

. Обратите внимание: Если в договоре процентная ставка не установлена, по умолчанию она считается равной ставке рефинансирования, действующей на момент возврата займа (части займа) (п. 1 ст. 809 ГК РФ). Для того чтобы заем являлся беспроцентным, в договоре необходимо прописать условие о неначислении процентов, например: «проценты за пользование заемными денежными средствами по настоящему договору не начисляются».

Договор займа с сотрудником составляется в произвольной форме, как правило, на основании заявления работника. Помимо перечисленных условий в договоре займа необходимо прописать срок, на который выдается заем, способ передачи суммы займы (из кассы организации, перечислением на счет работника), способ возврата займа (удержанием из заработной платы, перечислением на расчетный счет организации, внесением в кассу), а также цель получения займа работником. Особенно важно подробно и четко прописать цель получения займа сотрудником, если она связана с приобретением жилья, а также земельных участков под строительство жилья. От цели займа зависит порядок налогообложения НДФЛ материальной выгоды при использовании заемных средств, о чем речь пойдет далее.

НДФЛ при предоставлении займа работникуПравильно составить договор займа с сотрудником – это полдела: самое «интересное» для бухгалтера начинается после фактической выдачи займа. Прежде всего, необходимо определить, возникает ли у сотрудника материальная выгода от экономии на процентах за пользование заемными средствами. Доход в виде материальной выгоды появляется в том случае, когда процентная ставка по договору займа меньше 2/3 ставки рефинансирования, действующей на дату получения дохода. Сумму материальной выгоды можно рассчитать по следующей формуле:

МВ = СЗ х (2/3 ст. реф. – ст. з.) / 365 (366) х t. где

Материальная выгода, полученная сотрудником при использовании заемных средств, облагается НДФЛ по ставке35%. НДФЛ необходимо удержать в день получения работником дохода в виде материальной выгоды, а именно:

Чтобы лучше понять, каким образом рассчитывается материальная выгода и НДФЛ с нее при предоставлении займа сотруднику, предлагаю воспользоваться примером.

Пример расчета материальной выгоды по договору займа с сотрудником

Организация ООО «Омега» заключила договор займа со своим сотрудником Егоровым А.Н. По условиям договора заем в сумме 30 000 руб. выдан 01.09.2014 года на 3 месяца под 5% годовых *. Погашение займа производится ежемесячно равными частями (по 10 000 руб.), проценты также погашаются ежемесячно.

Работник вносил деньги в погашение займа через кассу в последнее число каждого месяца. Ставка рефинансирования на 30.09.14, 31.10.14, 30.11.14 составляла 8,25%, то есть 2/3 ставки рефинансирования — 5,5%.

* Если бы сотруднику предоставлялся беспроцентный заем, то при расчете материальной выгоды сумму займу нужно было умножать на 2/3 ставки рефинансирования, а не на разницу процентных ставок. Например, материальная выгода за сентябрь составила: 30 000 х 5,5% / 365 х 30 = 135,62 руб.

НДФЛ, начисленный с материальной выгоды, удерживается из любых ближайших выплат в пользу сотрудника (например, из заработной платы).

. Обратите внимание:Не облагается НДФЛ материальная выгода. полученная от экономии на процентах за пользование заемными средствами, если заем выдавался сотруднику на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них, а также земельных участков под индивидуальное жилищное строительство, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них (абз. 3 пп. 1 п. 1 ст. 212 НК РФ). Для этого необходимо выполнение следующих условий:

Денежные средства, выданные сотруднику в качестве займа, не относятся к расходам, учитываемым при расчете налога на прибыль и единого налога при УСН. Соответственно, и возврат займа не является доходом ни на общей, ни на упрощенной системе налогообложения.

Однако в том случае, если сотруднику предоставляется процентный заем, сумма начисленных процентов включается в состав внереализационных доходов и подлежит налогообложению (абз. 2 п. 4 ст. 328, п. 6 ст. 250, п. 6 ст. 271 НК РФ).

Прощение долга сотрудника по договору займаВ некоторых случаях работодатель может пойти навстречу сотруднику и простить ему долг по договору займа, например, в связи с тяжелым материальным положением. Существует, как минимум, два варианта оформления такого решения: через соглашение сторон о прощении долга либо по договору дарения.

Если прощение долга оформляется соглашением:

Если невозвращенная сумма займа оформляется договором дарения:

Таким образом, выгоднее и для работодателя и для работника прекратить обязательства по договору займа через договор дарения. Подробнее о том, как правильно оформить подарок сотруднику и на что обратить внимание – Вы можете прочитать в статье Подарки сотрудникам: оформление, налогообложение, учет .

Бухгалтерский учет займов сотрудникамОперации по предоставлению займов работникам учитываются на счете 73 «Расчеты с персоналом по прочим операциям» на субсчете 1 «Расчеты по предоставленным займам». При этом порядок учетного отражения займов сотрудникам зависит от конкретных условий, установленных договором: способ предоставления и погашения, является заем процентным или беспроцентным и т.д.

Организация выдала займ сотрудникам 22 июля 2015 года сроком на 1 год:

1) Иванову беспроцентный займ

2) Петрову под 5,0% годовых с уплатой процентов в день возвращения займа.

Вопросы:

1) Как рассчитать материальную выгоду при беспроцентном займе Иванову, какую дату брать для определения ставки рефинансирования: дату выдачи займа или дату погашения займа?

2)Как начислять в бухучетие организации проценты по займу Петрову: ежемесячно или в день возврата займа?

1) Матвыгода определяется на основании ставки рефинансирования, действующей на дату получения дохода в виде материальной выгоды.

С 01.01. 2016 дата фактического получения дохода в виде матвыгоды от экономии на процентах при получении заемных (кредитных) средств, определяется как последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства (независимо от вида займа, процентный/ беспроцентный, и сроков уплаты процентов) (пп. 7 п. 1 ст. 223 НК РФ).

2) В соответствии с п. 16 ПБУ 9/99 проценты по займу в бухгалтерском учете начисляются ежемесячно вне зависимости от порядка их выплаты, установленного договором.

Вы являетесь работником и хотите взять определенную сумму денег у своего работодателя в долг, что отражается в соответствующем заявлении.

Содержание Заявления работника на выдачу займа

Получите консультацию от профессионального юриста онлайн

Наши клиенты о нас

Ярковская Вера 16.03.2015

Благодарю за быстрый отклик и за помощь не медля. Желаю Вам всем фееричного зеленого света во всем, а самое главное в вашей сфере деятельности. Всего доброго

"Отдел кадров коммерческой организации", 2012, N 3

ВЫДАЕМ ЗАЕМ СОТРУДНИКУ ОРГАНИЗАЦИИ

Отношения сторон при заключении договора займа регулируются гл. 42 ГК РФ. Обычно основанием для рассмотрения и принятия решения о предоставлении займа является соответствующее заявление работника. На принятие решения в первую очередь влияет финансовое положение организации, а также ее заинтересованность в мотивации работника к долгосрочному сотрудничеству. Как оформить выдачу работнику займа? Какие проценты указать в договоре? Что делать, если работник увольняется до момента полного расчета по договору займа? Каковы налоговые последствия предоставления займов? На эти и другие вопросы мы ответили в представленном материале.

Правовое регулирование и документальное оформление займов

Как оформить выдачу работнику займа? Согласно п. 1 ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей.

При выдаче займа сотруднику организация должна заключить с ним договор в письменной форме. Отметим, что по правилам п. 1 ст. 808 ГК РФ заключение такого договора обязательно, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда, а в случае, когда заимодавцем является юридическое лицо, - независимо от суммы.

Сумма займа, указанная в договоре, может быть выражена в иностранной валюте, при этом заем должен предоставляться в рублях: согласно ст. 9 Федерального закона от 10.12.2003 N 173-ФЗ "О валютном регулировании и валютном контроле" выдавать займы в иностранной валюте предприниматели и российские организации, не являющиеся кредитными, не вправе.

Обратите внимание! В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющий передачу ему заимодавцем определенной денежной суммы или определенного количества вещей. Законодательство для сделок данного вида не требует нотариально заверять расписку.

Договор займа не может содержать оговорок, согласно которым взамен предоставленных денежных средств возвращаются иные вещи и наоборот, поскольку такая сделка будет квалифицироваться как договор купли-продажи.

Если договором предусмотрен целевой заем, то есть указано назначение займа, необходимо применять правила ст. 814 ГК РФ.

Какие проценты указать в договоре? На основании п. 1 ст. 809 ГК РФ заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства заимодавца (а если заимодавцем является юридическое лицо - в месте его нахождения) ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его части.

Законодательство не запрещает организациям предоставлять своим сотрудникам беспроцентные займы. При этом в п. 3 ст. 809 ГК РФ указано, что договор займа считается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда:

- договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

- по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

Каков порядок выплаты процентов по договору займа? При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа (п. 2 ст. 809 ГК РФ). На практике необходимо разработать график выплат и согласовать его с работником - получателем займа.

Федеральным законом N 284-ФЗ <1> ст. 809 ГК РФ был дополнен п. 4, согласно которому в случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с п. 2 ст. 810 ГК РФ, заимодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части. Действие данного пункта распространяется на отношения, возникшие из договоров займа, заключенных до дня вступления в силу указанного Закона.

<1> Федеральный закон от 19.10.2011 N 284-ФЗ "О внесении изменений в статьи 809 и 810 части второй Гражданского кодекса Российской Федерации".

Каков порядок возврата займа? Заемщик обязан возвратить заимодавцу полученную сумму в срок и в порядке, которые предусмотрены договором займа (п. 1 ст. 810 ГК РФ). В случаях, когда срок возврата договором не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение 30 дней со дня предъявления заимодавцем требования об этом, если иное не предусмотрено договором.

Возврат займа и уплата процентов по нему осуществляются, как правило, либо внесением денежных средств в кассу организации, либо посредством удержания суммы займа и процентов из заработной платы работника. Последний способ является наиболее удобным. При этом соответствующие условия о погашении нужно прописать или в договоре, или в дополнительном соглашении к нему. В случае удержания денег из зарплаты следует помнить о правиле ст. 138 ТК РФ: общий объем удержаний не может превышать 20% начисленной зарплаты.

К сведению. Удержания, производимые по распоряжению работника, не уменьшают налоговую базу по НДФЛ (п. 1 ст. 210 НК РФ). Это означает, что сначала необходимо исчислить с зарплаты НДФЛ, а затем произвести удержание процентов и платежа за пользование займом.

Имейте в виду, что даже если работник - получатель займа настаивает на удержании из зарплаты сумм, превышающих названные 20%, работодатель не вправе это сделать. В таком случае суммы, превышающие установленный размер, работник вносит наличными деньгами в кассу.

Для отражения операции по удержанию ежемесячных платежей по займу из зарплаты в целях ведения налогового учета составляется акт о взаимозачете. Форма такого акта не установлена, но в нем следует указать:

- информацию о периоде, за который начисляется зарплата, и ее размере;

- сумму платежа по займу;

- остаток долга работника.

Можно ли вернуть заем досрочно? Заемщик может досрочно возвратить сумму беспроцентного займа, если иное не предусмотрено договором займа.

Пунктом 2 ст. 810 ГК РФ в редакции Федерального закона N 284-ФЗ установлено следующее: сумма займа, предоставленного под проценты заемщику-гражданину для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, может быть возвращена заемщиком-гражданином досрочно полностью или по частям при условии уведомления об этом заимодавца не менее чем за 30 дней до дня такого возврата. Сумма займа, предоставленного под проценты в иных случаях, может быть возвращена досрочно с согласия заимодавца.

Обратите внимание! Договором займа может быть установлен более короткий срок уведомления заимодавца о намерении заемщика возвратить денежные средства досрочно.

Сумма займа считается возвращенной в момент передачи ее заимодавцу или зачисления соответствующих денежных средств на его банковский счет.

Каковы последствия нарушения заемщиком договора займа? В случаях, когда заемщик не возвращает в срок сумму займа, на эту сумму начисляются подлежащие уплате проценты в размере, предусмотренном п. 1 ст. 395 ГК РФ, со дня, когда она должна была быть возвращена, до дня ее возврата заимодавцу (независимо от уплаты процентов, предусмотренных п. 1 ст. 809 ГК РФ).

К сведению. В п. 1 ст. 395 "Ответственность за неисполнение денежного обязательства" ГК РФ установлено, что за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств. Размер процентов определяется существующей в месте жительства кредитора (а если кредитором является юридическое лицо - в месте его нахождения) учетной ставкой банковского процента на день исполнения денежного обязательства или его соответствующей части. При взыскании долга в судебном порядке суд может удовлетворить требование кредитора, исходя из учетной ставки банковского процента на день предъявления иска или на день вынесения решения. Эти правила применяются, если иной размер процентов не установлен законом или договором.

Если договором займа предусмотрено его возвращение по частям (в рассрочку), то при нарушении заемщиком срока, установленного для возврата очередной части займа, заимодавец вправе потребовать досрочного возврата всей оставшейся суммы займа вместе с причитающимися процентами.

Что делать, если работник увольняется до момента полного расчета по договору займа? Такую ситуацию желательно предусмотреть на этапе составления договора займа. В частности, можно установить обязанность досрочно погасить заем при увольнении.

Если работник не выполнит требование, у компании будет основание для того, чтобы обратиться в суд. Уточним, что исковое заявление работодатель подает в суд по месту жительства сотрудника-должника (ст. 28 ГПК РФ). Срок подачи заявления - три года со дня, следующего за днем, когда заемщик должен был вернуть сумму займа (ст. ст. 196, 200 ГК РФ). Если срок пропущен, его можно восстановить, подав в суд соответствующее ходатайство с указанием уважительной причины, из-за которой обращение в суд не было произведено своевременно (ст. 205 ГК РФ).

К другим обеспечительным мерам относятся залог и поручительство третьих лиц. В таком случае при невыполнении обязательств по договору займа работодатель обращает взыскание на заложенное имущество или требует погашения долга от поручителей.

Налоговые последствия предоставления займов сотрудникам

Влияют или нет суммы выданных займов на налог на прибыль? Выданные работникам займы не учитываются в составе расходов в целях исчисления прибыли на основании п. 12 ст. 270 НК РФ. Сумма займа, возвращенная работником, также не влияет на налогооблагаемую базу, поскольку не включается в доходы организации.

Если сумма займа выражена в иностранной валюте, то ее пересчет в рубли и исчисление суммы процентов производятся по курсу этой валюты, устанавливаемому ЦБ РФ на дату его выдачи (начисления процентов), отчетные даты и на момент возврата займа (получения процентов) (п. п. 1, 5, 7 ПБУ 3/2006 <2>). При таком пересчете могут возникать курсовые разницы. Отрицательные курсовые разницы признаются прочими расходами, а положительные - прочими доходами (п. п. 3, 11 - 13 ПБУ 3/2006, п. 11 ПБУ 10/99 <3>, п. 7 ПБУ 9/99 <4>).

<2> Положение по бухгалтерскому учету "Учет активов и обязательств, стоимость которых выражена в иностранной валюте" (ПБУ 3/2006), утв. Приказом Минфина России от 27.11.2006 N 154н.

<3> Положение по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утв. Приказом Минфина России от 06.05.1999 N 33н.

<4> Положение по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утв. Приказом Минфина России от 06.05.1999 N 32н.

Что касается процентов за пользование займами, причитающимися к получению, они подлежат включению в состав внереализационных доходов (абз. 2 п. 4 ст. 328, п. 6 ст. 250, п. 6 ст. 271 НК РФ).

При этом следует отметить, что в соответствии с п. 24.1 ст. 255 НК РФ организации вправе учитывать в целях налогообложения прибыли суммы возмещения работникам затрат по уплате процентов по займам (кредитам) на приобретение или строительство жилого помещения. Такое возмещение учитывается в размере, не превышающем 3% суммы расходов на оплату труда.

Учитываются ли займы в расходах организаций, применяющих УСНО? Выдача займов работникам не является для "упрощенцев" расходом (п. 1 ст. 346.16 НК РФ), а возврат денег заемщиком, как и в случае с налогом на прибыль, - доходом (пп. 10 п. 1 ст. 251, пп. 1 п. 1.1 ст. 346.15 НК РФ). Позиция контролирующих органов по данному вопросу представлена в Письме Минфина России от 29.06.2011 N 03-11-11/104.

Когда у работника - получателя займа возникает материальная выгода, подлежащая обложению НДФЛ? Сумма займа не может быть включена в налогооблагаемый доход работника, поскольку носит возвратный характер. Однако при определении налоговой базы учитываются все доходы налогоплательщика, которые были им получены в денежной или в натуральной форме либо право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, под которой, в частности, понимают выгоду, полученную от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей (п. 1 ст. 210, ст. 212 НК РФ).

Напомним, что в ст. 41 НК РФ доход определяется как экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая для физических лиц в соответствии с гл. 23 НК РФ.

Материальная выгода от экономии на процентах за пользование заемными средствами является доходом работника, который необходимо учитывать в его налоговой базе по НДФЛ. Облагаемый доход в виде такой выгоды возникает у заемщика в следующих случаях:

- по условиям договора займа предусмотрена уплата процентов по ставке, составляющей менее 2/3 ставки рефинансирования ЦБ РФ;

- выданный заем является беспроцентным.

Приведем формулу расчета материальной выгоды в случае предоставления беспроцентного займа, выданного в рублях:

Материальная выгода Сумма рефинансирования 365 Количество

по беспроцентному = займа x на дату возврата / (366) x календарных дней

займу займа дней пользования займом

Если заем предоставлен под проценты, ставка которых ниже ставки ЦБ РФ, то материальная выгода рассчитывается по следующей формуле:

2/3 ставки Количество

Материальная Сумма рефинансирования 365 календарных дней

выгода = займа x на дату возврата / (366) x в периоде, за

займа - ставка дней который начисляются

по договору проценты

Ставка НДФЛ по материальной выгоде составляет 35% (п. 2 ст. 224 НК РФ). На основании п. 2 ст. 212 НК РФ организация как налоговый агент обязана определить базу по НДФЛ, исчислить налог и заплатить его в бюджет.

Фактической датой получения доходов в виде материальной выгоды следует считать соответствующую дату возврата заемных средств (Письма Минфина России от 23.09.2011 N 03-04-06/6-236, от 25.07.2011 N 03-04-05/6-531, от 16.05.2011 N 03-04-05/6-350).

Отметим, что при ежемесячном погашении займа посредством удержаний из заработной платы датой возврата займа признается последний день месяца, за который работнику начислен доход за выполненные трудовые обязанности. Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых им налогоплательщику (абз. 2 п. 4 ст. 226 НК РФ), но не ранее даты фактического получения дохода. Перечислить в бюджет сумму исчисленного и удержанного налога с доходов, полученных налогоплательщиком в виде материальной выгоды, налоговый агент обязан не позднее дня, следующего за днем фактического удержания НДФЛ (абз. 2 п. 6 ст. 226).

Облагаются ли выданные займы страховыми взносами? Объектом обложения страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством для плательщиков страховых взносов - организаций признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц, в частности, в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг (ч. 1 ст. 7 Федерального закона N 212-ФЗ <5>). При этом в соответствии с ч. 3 ст. 7 Федерального закона N 212-ФЗ не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на произведения науки, литературы, искусства, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования произведения науки, литературы, искусства.

<5> Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования".

Как было отмечено выше, договор займа признается гражданско-правовым, по которому одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. То есть по данному договору передаются права собственности на деньги либо вещи, определенные родовыми признаками, а не на выполненные работы или оказанные услуги.

Соответственно, выплаты по договору займа и проценты по нему на основании п. 1 ст. 807 ГК РФ и ч. 3 ст. 7 Федерального закона N 212-ФЗ не относятся к объектам обложения страховыми взносами. Позиция чиновников по данному вопросу представлена в Письме Минздравсоцразвития России от 19.05.2010 N 1239-19.

Начисляются ли страховые взносы на сумму материальной выгоды в случае предоставления работнику беспроцентного займа? Материальная выгода, возникающая у работника при получении им беспроцентного займа от работодателя, не является выплатой, начисленной в пользу работника в рамках трудовых или гражданско-правовых отношений, предметом которых является выполнение работ или оказание услуг, следовательно, не признается объектом обложения страховыми взносами в соответствии с ч. 1 ст. 7 Федерального закона N 212-ФЗ.

Какие налоги и сборы следует заплатить, если работодатель не настаивает на возврате работником займа? Если работодатель простит работнику сумму долга по договору займа полностью или частично, то на такую сумму необходимо начислить страховые взносы. Соответствующие разъяснения Минздравсоцразвития представлены в Письмах от 21.05.2010 N 1283-19, от 17.05.2010 N 1212-19. Датой получения дохода в этом случае будет день подписания соглашения о прощении долга. Если прощение долга оформлено как дарение, то страховые взносы не начисляются. К таким выводам пришло Минздравсоцразвития в Письме от 27.02.2010 N 406-19.

Кроме того, в случае прощения долга у работника возникает доход, облагаемый НДФЛ по ставке 13% (ст. 41, п. 1 ст. 210, п. 1 ст. 224 НК РФ). При этом датой получения дохода работником будет день подписания соглашения о прощении долга.

Подписано в печать