Рейтинг: 4.0/5.0 (1873 проголосовавших)

Рейтинг: 4.0/5.0 (1873 проголосовавших)Категория: Бланки/Образцы

Межрайонная инспекция ФНС России по крупнейшим налогоплательщикам Тульской области напоминает порядок заполнения декларации по НДС при экспорте товаров.

Межрайонная инспекция ФНС России по крупнейшим налогоплательщикам Тульской области напоминает порядок заполнения декларации по НДС при экспорте товаров.

Продажа товаров на экспорт облагается НДС по ставке 0%. Право применение нулевой ставки необходимо подтвердить документами (Подпункт 1 п. 1 ст. 164, ст. 165 НК РФ). На сбор документов дается 180 дней с даты помещения товаров под таможенные процедуры экспорта. Дата определяется по отметке на таможенной декларации "Выпуск разрешен" (Пункт 9 ст. 165 НК РФ; ст. 204 Таможенного кодекса Таможенного союза). Порядок заполнения декларации по НДС, а также порядок исчисления налога зависит от того, в какой срок собраны документы - до истечения 180 календарных дней или после.

В связи с этим экспортеры в декларации заполняют специальные разделы. раздел 4 «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена», раздел 5 «Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)», раздел 6 «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена».

Заполнение раздела 4 Декларации

Раздел 4 Декларации заполняете за тот квартал, в котором собран полный комплект документов, подтверждающих экспорт. В данном разделе отражается выручка от реализации товаров на экспорт и заявляется вычет по НДС. Обратите внимание, что суммы входного НДС по товарам (работам, услугам), которые используются для экспортных операций, следует учитывать отдельно от входного НДС по операциям, облагаемым НДС по другим ставкам (Пункт 1 ст. 153, п. 6 ст. 166, п. 1 ст. 173, п. 3 ст. 172 НК РФ). Порядок ведения раздельного учета Налоговым кодексом РФ не установлен, поэтому определяется налогоплательщиками самостоятельно и отражается в учетной политике (Пункт 10 ст. 165 НК РФ). Документы, подтверждающие продажу товара на экспорт, представляются одновременно с декларацией по НДС (Пункт 7 ст. 169 НК РФ).

Рассмотрим ситуации подбора подтверждающих документов:

1. Если срок подачи документов истек раньше, чем срок сдачи декларации. В соответствии с пунктом 9 ст.167 НК РФ налоговая база по экспортным операциям определяется на последнее число квартала, в котором собран полный комплект документов. Заявить право на применение ставки 0% можно после окончания этого квартала, представив декларацию по НДС с заполненными соответствующими разделами (Статья 163 НК РФ). Так как декларацию налогоплательщик не может представить в налоговый орган ранее, чем истечет соответствующий налоговый период, то документы представляются одновременно с декларацией по НДС, то есть до 20-го числа месяца, следующего за истекшим кварталом"(Пункт 10 ст. 165 НК РФ).

2. Если собраны документы после окончания квартала, но до сдачи декларации. В данном случае показывается экспорт не ранее, чем в декларации за следующий квартал. Если срок сбора документов пропущен, заполняется раздел 6 декларации. Если подтверждающие документы в срок не собраны, с экспортной выручки исчисляется НДС по ставке 10% или 18% в зависимости от вида товара. Исчисленный налог отражается в разделе 6 декларации за тот квартал, когда была отгрузка товара, то есть подается уточненная декларация, так как в первоначальной декларации имеет место "неотражение или неполнота отражения сведений", приведшие к "занижению суммы налога, подлежащей уплате". В соответствии с п. 1 ст. 81 НК РФ за налоговый период, на который приходится дата отгрузки экспортируемых товаров, следует представить уточненную налоговую декларацию. Обязанность уплатить НДС возникает только на 181-й день.

Если документы собраны после установленного срока, снова заполняется раздел 4 Декларации

НДС, уплаченный с неподтвержденной экспортной выручки, можно вернуть после сбора всех подтверждающих документов. В соответствии с п.9 ст.165 НК РФ, п. 2 ст. 173 НК РФ; п. 3 Порядка заполнения декларации следует представить данные документы вместе с декларацией по НДС до истечения 3 лет с периода, в котором произошла отгрузка.

Заполнение раздела 5 Декларации

Если документы, подтверждающие налоговые вычеты по экспорту (например, счета-фактуры от поставщиков), получены позднее, чем подтверждена ставка 0% по этим операциям, то заполняется раздел 5 для отражения "запоздавших" вычетов, которые следует заполнить в декларации за тот период, в котором эти вычеты возникли. При этом указывается год и код того квартала, в котором ранее заявлен экспорт.

Заполнение строки 100 раздела 3 декларации по НДС

Строка 100 "Суммы налога, подлежащие восстановлению при совершении операций, облагаемых по налоговой ставке 0 процентов" заполняется, если по ранее приобретенным товарам (работам, услугам) приняты НДС к вычету, а в истекшем квартале эти товары реализованы на экспорт и не подтверждены в том же квартале (Пункт 38.6 Порядка заполнения декларации). В соответствии с разъяснениями Минфина России, отраженным в письме от 28.04.2008 N 03-07-08/103, НДС в этом случае следует восстановить и уплатить в бюджет. Например. в I квартале налог на добавленную стоимость был принят к вычету по приобретенному товару и отражен по строке 130 разд. 3 декларации по НДС за I квартал. Во II квартале этот товар отгружен на экспорт. Следовательно сумму НДС, относящуюся к экспортной сделке и отраженную ранее по строке 130, следует восстановить, и отразить по строке 100 разд. 3. Налог восстанавливается в период отгрузки товаров на экспорт (Письмо Минфина России от 28.04.2008 N 03-07-08/103).

Межрайонная инспекция ФНС России по крупнейшим налогоплательщикам Тульской области

Порядок заполнения декларации по НДС экспортерами зависит от того, собраны ли в срок документы, подтверждающие нулевую ставку.

Ситуация 1. Документы, подтверждающие ставку 0%, собраны в срок

В таком случае экспортные операции отражайте в разд. 4 декларации за квартал, в котором собраны документы.

Если в этом квартале вы отчитываетесь только по экспортным операциям, то помимо разд. 4 нужно заполнить и сдать в ИФНС:

Если кроме экспортных у вас в истекшем квартале были и другие операции, которые должны быть отражены в декларации по НДС, просто включите разд. 4 в свою декларацию.

Раздел 4 содержит четыре блока строк 010 - 050. В одном блоке суммарно отражаются операции, относящиеся к одному коду из разд. III Приложения 1 к Порядку заполнения декларации. Если надо отразить операции более чем по четырем кодам, заполните дополнительный лист разд. 4.

При заполнении разд. 4 укажите:

- в строке 010 - код операции;

- в строке 020 - стоимость отгруженных на экспорт товаров;

- в строке 030 - сумму "входного" НДС, относящегося к товарам, стоимость которых отражена в строке 020, и принимаемого к вычету по экспортным операциям.

В строке 120 укажите общую сумму всех строк 030. Если у вас несколько листов разд. 4, то строка 120 заполняется на первом листе.

Строку 130 не заполняйте.

Строки 070 - 080 оставьте пустыми. Их надо заполнять только при корректировке налоговой базы и вычетов из-за возврата экспортированных товаров покупателем.

Строки 100 и 110 также оставьте пустыми. Они заполняются только при увеличении или уменьшении стоимости отгруженных на экспорт товаров (п. п. 41.6, 41.7 Порядка заполнения декларации).

Пример заполнения декларации по экспортным операциям (документы собраны в срок)

ООО "Цемент-Экспорт" в III квартале 2015 г. экспортировало в Болгарию цемент, общая стоимость которого составила на дату отгрузки 6 600 200 руб. Цемент был приобретен в III квартале 2015 г. у российского поставщика за 2 353 445 руб. в т.ч. НДС 359 000 руб.

В IV квартале 2015 г. ООО "Цемент-Экспорт" собрало документы, подтверждающие ставку 0%. Сумма НДС по общехозяйственным расходам, приходящимся на подтвержденные экспортные операции, составила 1 000 руб. Общая сумма налога, принимаемого к вычету, - 360 000 руб. (359 000 руб. + 1 000 руб.). Других операций по реализации и приобретению товаров (работ, услуг) у организации в этом квартале не было.

Разделы 1 и 4 декларации за IV квартал 2015 г. сформированные в электронной форме, в распечатанном виде будут выглядеть так (приводятся только необходимые для иллюстрации примера строки).

Ситуация 2. Документы, подтверждающие ставку 0%, не собраны в срок

В таком случае надо сдать уточненную декларацию за квартал, в котором была произведена экспортная отгрузка. Для подготовки этой декларации оформите дополнительные листы книги покупок и книги продаж.

В уточненной декларации должны быть заполнены:

- раздел 6, где нужно отразить начисление НДС по неподтвержденным экспортным операциям по обычной ставке (10% или 18%);

- Приложение 1 к разд. 8;

- Приложение 1 к разд. 9;

- разделы, заполненные и сданные в ИФНС в составе первоначальной декларации (п. 2 Порядка заполнения декларации).

Раздел 6 включает в себя два блока строк 010 - 040. В каждом из них суммарно отражаются операции, относящиеся к одному коду. Эти коды вы найдете в Приложении N 1 к Порядку заполнения декларации.

При заполнении разд. 6 укажите:

- в строке 010 - код операции;

- в строке 020 - стоимость экспортированных товаров (без НДС), документы по которым не собраны в срок;

- в строке 030 - сумму НДС, исчисленного со стоимости экспортированного товара по ставке 10% или 18%;

- в строке 040 - сумму вычетов по товарам (работам, услугам), приобретенным для экспортных операций, отраженных по строке 020;

- в строке 050 - общую сумму налога, исчисленную со всех операций, по которым ставка 0% не подтверждена в срок (сумму строк 030 по каждому коду операции в разд. 6). Если у вас заполнено несколько страниц разд. 6, то строку 050 надо заполнить только на первой странице;

- в строке 060 - общую сумму вычетов по неподтвержденным экспортным операциям (сумма строк 040 по каждому коду операции в разд. 6). Если вы заполнили несколько страниц разд. 6, то строку 060 надо заполнить только на первой странице.

Строки 080 - 100 оставьте пустыми. Их надо заполнять только при корректировке налоговой базы и суммы вычетов, проводимой из-за возврата покупателем экспортированных товаров.

Строки 120 - 150 также оставьте пустыми. Они заполняются только при увеличении или уменьшении стоимости отгруженных товаров (п. п. 43.7, 43.8 Порядка заполнения декларации).

На первой странице разд. 6 отразите итоги расчета налога по этому разделу (п. п. 43.9, 43.10 Порядка заполнения декларации):

- если сумма по строке 050 больше суммы по строке 060, то в строке 160 укажите сумму налога к уплате (разницу между суммой по строке 050 и суммой по строке 060),

- если сумма по строке 050 меньше суммы по строке 060, то в строке 170 укажите сумму налога к возмещению (разницу между суммой по строке 060 и суммой по строке 050).

Все остальные разделы, ранее заполненные в первоначально составленной декларации и не требующие других исправлений, оставьте без изменений (п. 2 Порядка заполнения декларации).

Пример заполнения декларации по НДС по неподтвержденной нулевой ставке

В I квартале 2016 г. ООО "Цемент-Экспорт" экспортировало в Болгарию цемент, общая стоимость которого составила на дату отгрузки 10 000 000 руб. Цемент был приобретен организацией в IV квартале 2015 г. у российского поставщика за 5 900 000 руб. в т.ч. НДС 900 000 руб. Документы, подтверждающие нулевую ставку, в течение 180 дней со дня помещения товаров под таможенную процедуру экспорта не были собраны и представлены в ИФНС.

При этом в декларации по НДС за I квартал 2016 г. организация исчислила налог к уплате в сумме 250 000 руб. (заполнена строка 040 разд. 1 декларации).

Таким образом, ООО "Цемент-Экспорт" нужно:

- начислить НДС со стоимости экспортированных в I квартале товаров в сумме 1 800 000 руб. (10 000 000 руб. x 18%);

- принять к вычету НДС, относящийся к данной операции, в сумме 900 000 руб.

По этим операциям сумма НДС к уплате равна 900 000 руб. (1 800 000 руб. - 900 000 руб.). С учетом начисленного в первоначальной декларации налога к уплате (250 000 руб.) общая сумма налога к уплате за I квартал 2016 г. составит 1 150 000 руб. (250 000 руб. + 900 000 руб.).

Разделы 1 и 6 уточненной декларации по НДС за I квартал 2016 г. сформированные в бухгалтерской программе в электронной форме, в распечатанном виде будут выглядеть так (приводятся только необходимые для иллюстрации примера строки).

Юридическая практика в области налогообложения показывает, что российские компании до сих пор сталкиваются с безосновательными отказами в возмещении НДС. Это всё еще является одной из основных проблем в проведении внешнеторговых операций. Принимая налоговые декларации, где указан возврат НДС при экспорте товаров, налоговая инспекция, к сожалению, опирается на презумпцию виновности налогоплательщиков и изыскивает малейшую возможность для отказа. Сложившаяся ситуация вынуждает организации не решать налоговые споры (в т.ч. в части НДС) самостоятельно, а привлекать для этого независимых юристов. Услуги по возмещению НДС при экспорте весьма востребованы, что обуславливает их высокое предложение на правовом рынке. Это дело не быстрое и потребует очень серьезного подхода.

Когда возможен возврат НДС при экспорте из России?Коммерческая деятельность тесно взаимосвязана с экспортными операциями. Отчасти это приносит пользу государству, которое стремиться развивать внешнеэкономическую деятельность. И это понятно: страна постепенно наполняется валютой и её платежный баланс растёт. Поэтому государство всегда будет поддерживать экспортную политику и поощрять фирмы, поставляющие товары и услуги за рубеж.

Налоговое законодательстве РФ предусматривает одну немаловажную льготу – нулевую ставку НДС, что позволяет очень выгодно проводить экспортные операции. Судите сами, насколько выгодны продажи за рубеж, если ставка равна 0%? Да ещё можно вычитать входной НДС! В общем, сплошные преимущества!

Действительно, со стороны налогообложения экспортные продажи очень выгодны коммерсантам, однако большинство из них всё же продолжают торговать в России. Это объясняется присутствием в налоговом праве множества несогласованных нюансов, которые минимизируют эффект от нулевой ставки для ряда предпринимателей.

Право на 0% ставку имеют только экспортные операции, подтверждаемые самим фактом экспорта и реального пересечения товарами российской границы. Лишь эта категория налогоплательщиков может рассчитывать на возврат НДС при экспорте из России. Факт вывоза товаров из России заверяется таможенной службой в виде специальной отметки на копии таможенной декларации.

При получении налоговым органом пакета документов на возврат НДС ему полагается на протяжении 90 дней провести обычную камеральную проверку и вернуть сумму налога, уплаченного за вывоз товар или отказать налогоплательщику. Иначе говоря, принять положительное либо отрицательное решение.

Для компании, предоставившей положенную документацию, сумма возврата может входить в её долговые выплаты (пени, штрафы, счета, недоимки по налогам), если таковые имеются. В противном случае средства от возврата НДС при экспорте будут перечислены на банковский счет организации. После принятия положительного решения указанная сумма возвращается налогоплательщику уполномоченными органами в течение 14 дней. При нарушении этого срока на возвращаемую сумму дополнительно начисляются проценты.

Нулевое налогообложение вступает в силу, когда реализуются:

товары (за исключением нефти, природного газа и газового конденсата), экспортируемые на территорию СНГ и оформленные экспортным таможенным режимом при условии передачи в налоговую инспекцию документов, упомянутых в ст.165 НК;

услуги (работы), напрямую связанные с изготовлением и реализацией товаров.

Таким образом, компании-экспортёры вправе применять 0% ставку для любых товаров, отправляемых ими на экспорт. Исключения из этих правил, указанные выше (нефть, природный газ и газовый конденсат), облагаются 20% налогом НДС.

Что же касается услуг (работ), попадающих под 0% ставку, к ним относятся сопровождение, транспортировка, погрузка (перегрузка) товаров, вывозимых за рубеж. Эти и аналогичные услуги (работы) должны предоставляться рабочими и служащими из России. В случае, когда задействован иностранный перевозчик, НДМ взымается полностью.

Как можно вернуть НДС при экспорте: 2 вариантаИмея главной задачей возврат НДС при экспорте, знайте, что успех любого предприятия во многом зависит от опыта и квалификации юриста. Он должен не только понимать экономическую сущность этого процесса и обладать весомым багажом знаний о налогообложении хозяйственных операций, но и просчитывать реакцию налоговой на свои аргументы и действия.

Для российских компаний есть два способа возвращения НДС из бюджета:

перечисление суммы уплаченного ранее НДС на расчетный счет;

зачтение истраченной суммы в будущие налоговые платежи.

Какой из вариантов станет оптимальным для вашей компании, покажут сложившиеся обстоятельства, а также меры, принятые налоговым юристом. На практике вопросы возврата НДС обычно разбираются в суде, и снова всё зависит от реакции вашего юриста.

Так как подавляющее большинство дел решается в судебном порядке, налоговый юрист, который отстаивает ваше право на возврат НДС при экспорте, своими знаниями и способностью убеждать должен превзойти юристов ИФНС. Он должен максимально доходчиво изложить свою позицию суду, используя общепринятую судебную терминологию. Короче говоря, вам нужен профессионал высокого класса, способный решать сложнейшие задачи. Иначе возврат НДС при экспорте, равно как и в другой сфере деятельности будет крайне затруднителен и даже невозможен.

Именно по этой причине ежегодно десятки клиентов, вкусивших суровых реалий российского Налогового кодекса, пользуются услугами узкопрофильных юристов-экспертов с громадным опытом решения налоговых споров. Такие специалисты владеют бесценным багажом знаний и навыков, накопленным за долгие годы. Они всегда в курсе малейших нюансов и последних изменений налогового права и для каждого отдельного случая выбирают самую эффективную стратегию.

Как произвести расчет возврата НДС при экспорте?Рассмотрим, какое преимущество даёт продажа товаров за границу РФ. К примеру, товар куплен или произведён в России, и его себестоимость составляет порядка 118 рублей. Тогда в бюджет будет уплачен НДС равный 18 руб.

Продавая его в России, допустим, за 125 руб. (при этом НДС= 19,07р.), вы получите маржу в пределах 7 руб. из них в бюджет перечислите 1,07 руб. НДС (разницу между 19,07р. и 18р.) и вам останется 5,93 руб.

Когда вы продаете данный товар на экспорт, ситуация изменяется кардинально. Берём тот же товар по себестоимости 118 руб. (НДС=18р. ) и экспортируем его за 125 руб. При нулевой экспортной ставке НДС будет равен 0 руб. В итоге маржа составит 7 руб. (125р. минус 118р.).

Вы уплачиваете в бюджет 18 руб. налога, но реально экспортный НДС у вас 0 руб. т.е. бюджет должен вам 18 руб. В результате размер общей маржи составит 25 руб. (7р. + 18р.) вместо предыдущих 5,93 руб.

Теперь представьте, что товар, экспортируемый за пределы России, стоит 1 000 000руб. За счёт экспортного НДС ваша маржа возрастает на 152 000 руб. или 15,2%.

Какие нужны документы для возврата НДС при экспорте?Чтобы налоговая ставка при экспортных операциях обнулилась, следует подать в налоговую службу все полагающиеся документы и справки. К ним относятся:

договор с иностранным лицом об организации товарных поставок за пределы РФ;

банковская выписка, подтверждающая поступление выручки (прибыли) от юридического лица другой страны;

грузовая таможенная декларация (можно копию) с пометкой таможни;

Если же экспортные операции проводятся через агента, поверенного или человека, который берет комиссию, то документы нужны следующие:

договор комиссии (поручения, агента) налогоплательщика с уполномоченным лицом или агентом;

контракт (или копия) между лицом, экспортирующим товары за рубеж по поручению налогоплательщика, с иностранной компанией (юр. лицом) о поставке российских товаров за границу;

банковская выписка (или копия) о поступлении денег от иностранного лица на счет налогоплательщика (агента) в российском банке;

грузовая таможенная декларация (можно копию);

Можно подвести итог в том, что для применения налоговой ставки 0%, нужно подтвердить документально только следующие факты:

наличие отношений по договору об экспортной поставке товаров или услуг (работ);

зачисление денежных средств по экспортному договору на счет налогоплательщика;

вывоз товара за территорию России.

Дополнительно должно выполняться одно общее требование законодательств по вычету НДС – оплата со стороны российских поставщиков товара, в дальнейшем экспортируемого за рубеж.

На практике налогоплательщики и контролирующие органы относятся к соблюдению данных требований по-разному. Очевидно, что налоговые службы, стремясь исключить случаи лжеэкспорта, иногда перегибают палку. Это вызывает арбитражные разбирательства, которые в основном выигрывают организации и ИП.

Сплошь и рядом идут споры о подтверждении поступления денег за продажу экспортных товаров на счета налогоплательщиков в российских банках. Налоговые органы отстаивают мнение, что оплата экспортной продукции за покупателя третьим лицом не даёт право на 0% ставку и возврат НДС при экспорте. Здесь нужны документальные подтверждения действительной оплаты экспортных товаров покупателем.

Каков порядок возврата НДС при экспорте?Шаг 1. Заключаем контракт с иностранным контрагентом. Этот этап позволяет бухгалтеру проверить основные положения контракта, связанные с порядком оплаты – фактическая (при отгрузке) или предоплата. Если в роли плательщика выступает третье лицо, его реквизиты должны быть внесены в контракт.

Шаг 2. Оформляем паспорт сделки. Это можно сделать в любом банке, следуя предложенному перечню необходимых документов. Не забывайте, что при отгрузке продукции на полную сумму контракта, нужно закрыть паспорт сделки.

Шаг 3. Получаем аванс на р/с. На этой стадии начинается непосредственное взаимодействие с банком. При поступлении денег на расчетный счет, в течение 14 дней (срок зависит от даты обращения в банк, но не сокращается) следует составить Справку о валютных операциях с указанием целей получения вами данных средств. Такая справка используется банком для контроля валютных операций по вашему счёту. За её несвоевременное оформление может налагаться штраф до 40 000 руб.

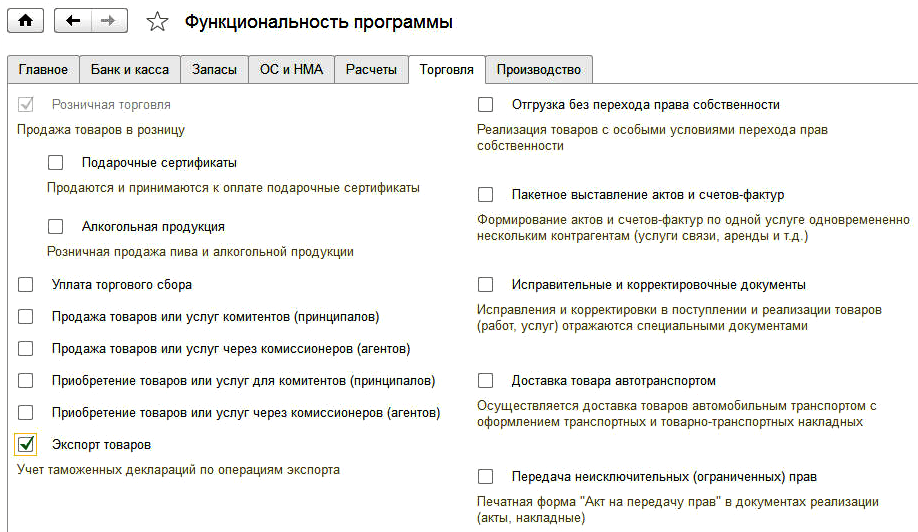

Шаг 4. Формируем отгрузку. используя бухгалтерскую программу (чаще всего 1С), где ставка НДС вносится как 0% с учётом её документального подтверждения.

Шаг 5. Формируем и сдаем ежемесячную отчетность. которую принимает статистический отдел Таможенного управления. По объему это довольно сложная работа, предполагающая знание набора кодов ТНВЭД на отправленный вами товар. Бланки отчетности со сроками её сдачи можно скачать на официальном сайте отдела таможенной статистики.

Шаг 6. Если продукция на сумму аванса от иностранного контрагента отгружена вами на протяжении квартала, необходимо снова посетить банк и оформить Справку о подтверждающих документах. Это своего рода отчёт перед банком о закрытии суммы аванса. Обратите внимание! Задержка в оформлении данного документа (14 дней с момента последней отгрузки + поправка на дату обращения в банк) чревата штрафными санкциями до 40 000 руб.

Шаг 7. Перед подачей декларации по НДС в налоговую, необходимо сформировать заявление на подтверждение ставки НДС 0% с полным пакетом документов. указанных в ст.165 НК РФ. Заявление пишется на официальном бланке организации в свободной форме. Следует подчеркнуть, что 0% ставки могут подтвердить только экспортные продажи, сопровождаемые подачей Заявления о ввозе продукции от зарубежного покупателя (документ с пометкой казахским ИФНС об оплате НДС иностранным покупателем в пределах Казахстана). Важно, чтобы эта пометка была проставлена не позднее завершающего дня налогового периода, где вы отражаете сведения о реализации и подтверждаете нулевую ставку, подразумевающую возврат НДС при экспорте. К тому же, вы должны иметь CMR утвержденного образца (разрешение на международную транспортировку товара) с тремя отметками – вашей компании, перевозчика и зарубежного покупателя о получении груза.

Шаг 8. Формируем декларацию по НДС. К заполнению электронных книг покупок и продаж в налоговом периоде нужно подходить очень внимательно. Книга продаж содержит только экспортные реализации, подкреплённые заявлениями о ввозе продукции от зарубежного покупателя. При несовпадении даты штампа ИФНС Казахстана с вашим налоговым периодом эту реализацию следует вносить в книгу продаж следующего отчётного периода. Книга покупок включает лишь поступления товара, по которому был запрос подтверждения нулевой ставки НДС. По результатам заполнения обеих книг формируются разделы 4 или 6 налоговой декларации по НДС с обязательным указанием кодов экспортных операций.

При этом нужно воспользоваться кодами:

Декларация подаётся поквартально и отражает пакет документов, собранный в отчётный период.

Шаг 9. Вносим данные в программу ПИК-НДС. отражающую все сведения о документации, суммах и контрагентах. Она формируется в электронном виде и подаётся в ИФНС на флэш-накопителях либо отправляется по доступным электронным каналам. Воспользоваться онлайн программой в бесплатном режиме можно на официальном сайте ИФНС.

Шаг 10. Вслед за сдачей декларации по НДС и документов, подтверждающих нулевую ставку налога, из ИФНС поступает Требование о предоставлении документации для камеральной проверки в срок до 10-ти календарных дней от даты его получения. Камеральная проверка проводится на протяжении трёх месяцев от даты подачи декларации. В случае предоставления корректирующей декларации срок проверки заново отсчитывается от даты её подачи. По завершении проверки ИФНС отводится 10 дней на принятие решения о возврате НДС при экспорте товаров. При благоприятном исходе на ваш расчётный счёт поступят средства, компенсирующие уплаченный НДС при вывозе товаров за рубеж.

Re: раздел 4 декларации по НДС 0% (Экспорт в РБ)

По пункту 1 разобралась.

Сумма НДС предъявленные поставщиком по товарам реализованным со ставкой НДС 0% могут быть приняты к вычету после предоставления документов, подтверждающих правомерность использования нулевой ставки. В случае если на 181-й день с момента реализации не подтверждена ставка 0%, на сумму реализации должен быть начислен и уплачен в бюджет НДС по обычной ставке. При этом также можно применить налоговый вычет. Подтверждение и неподтверждение правомерности применения ставки 0% отражается документом «Подтверждение нулевой ставки НДС». Т.о. у меня эти данные попадут в книгу продаж и покупок только в следующем квартале. Даже картинку нашла )

[IMG]  [/IMG]

[/IMG]

По второму пункту тоже вроде теперь понятно. В текущем квартале я не имею права фиксировать в 4 разделе,это право появится после получения подтверждения ставки 0%.

Как правильно должна быть заполнена декларация по НДС при экспорте? Мы рассмотрели две ситуации: когда подтверждение нулевой ставки задержалось, а также - как заполняется отчетность, если было восстановление НДС при экспорте.

Некоторые компании продают товары как в России, так и за рубеж. В такой ситуации НДС при экспорте вызывает вопросы по восстановлению налога. По одним товарам компания не заявляет вычет до подтверждения нулевой ставки. По товарам для внутреннего рынка вычет заявляют в момент покупки. Но если потом отгружают товары на экспорт, то компания проводит воссстановление НДС при экспорте и заявляет вычет по НДС после подтверждения нулевой ставки.

НДС при экспорте при восстановлении налогаКакие коды вида операции записать в декларации по НДС при экспорте и книгах покупки и продаж в обоих случаях?

Если компания не восстанавливает НДС при экспорте, а заявляет вычеты в момент подтверждения нулевой ставки, то в графе 2 книга продаж покажет код 01. По сути, это обычная покупка. Федеральня налоговая служба не предусмотрела уникального кода, который компания может прописывать для вычета НДС с товаров, использованных для экспортных операций. Про коды говорит письмо ФНС России от 26.06.2015 № ГД-4-3/11145@.

Восстановление НДС при экспорте: отражение в декларацииЕсли же организация восстанавливает налог при отгрузке на экспорт и опять заявляет НДС к вычету, то сумму восстановленного НДС отразит книга продаж с кодом 21, а сумму вычета — с кодом 25 книга покупок. Декларация по НДС при экспорте покажет все эти данные в разделах 8-9.

Заполнение документов, если было позднее подтверждение нулевой ставкиПредположим, у компании было несколько экспортных отгрузок в первом квартале. Подтверждение нулевой ставки было только во втором квартале. Как правильно отразить вычет в декларации по НДС при экспорте?

Нулевая ставка НДС используется при вывозе товаров с территории нашей страны за рубеж. Это прямо предусматривает подпункт 1 пункта 1 статьи 164 НК РФ.

Компания-экспортер должна иметь все бумаги на подтверждение нулевой ставки НДС при экспорте. Главных документа два: это контракт по сделке и товаросопроводительные бумаги. И уже после того, как все это на руках, компания вносит данные счета-фактуры в книгу продаж в последний день квартала. Сразу появляется право на вычет НДС (п. 3 ст. 172 НК РФ).

Счета-фактуры по ушедшей на экспорт продукции регистрируют в книге покупок, чтобы заявить вычет. Оттуда сведения переносят в раздел 8 декларации по НДС при экспорте. Сумма вычетов пойдет по строке 030 раздела 4 декларации. Строка 040 раздела 1 заполняется с учетом этого значения.

Еще раз указывать вычеты по товарам, реализованным за границу, в разделе 3 декларации не требуется.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

В данной статье мы разберем как осуществляется учет и восстановление НДС при экспорте товаров.

Учет НДС при экспорте товаровСделки при продаже товарно-материальных ценностей иностранным контрагентам облагаются НДС по «нулевой» процентной ставке. Такое право закреплено п.1 ст. 164 НК РФ.Нов течение полугода его нужно подтвердить. В случае просрочки, компания обязана рассчитать и уплатить НДС.Кроме того, налоговики насчитают пени весь за период просрочки.

Также организации необходимо сдать в инспекцию пакет бумаг для проверки:

Данный список представлен в общем. Для каждого вида продукции, а также условий доставки ст. 165 НК РФ предусмотрен более развернутый перечень документов.

При выполнении вышеперечисленных условий, все собранные бумаги следует подать в ФНС для проведения инспекторами камеральной проверки. К пакету необходимо приложить декларацию (п. 9 ст. 167 НК РФ).В 3 месячный срок налоговики должны решить, правомерно ли заявлена «нулевая» процентная ставка или нет.

Восстановление НДС при экспорте

Рассмотрим, как проходил процесс исчисления (восстановления) и расчета налога до 01.01.2015 г. НДС, который был представлен к вычету, при экспортной реализации необходимо было восстановить, то есть исчислить. Процедура включала в себя 3 шага:

Такой порядок был регламентирован п.3пп.5 ст. 170 НК РФ.

Но данная норма была упразднена ФЗ от 24.11.2014 № 366-ФЗ.

Из этого следует, по мнению многих налогоплательщиков, что восстанавливать заявленный ранее к вычету НДС больше нет необходимости.

Однако позиция чиновников в данном случае весьма однозначна: фирма обязана рассчитать ивосстановить к уплате входной НДС. Причем данную процедуру следует провести в тот налоговый период (квартал), когдаТМЦ прошли таможенные процедуры. (Письмо Минфина от 28.08.2015 г. № 03-07-08/49710).

В разъяснениях Минфин опирается на нормы п.3 ст. 172 НК РФ: при продажах ТМЦ на экспорт,НДС, уплаченный поставщику, подлежит вычету на дату определения базы для налогообложения, а именнона дату выпуска товаров, указанную вдекларации, выданной таможенными органами (ст. 167 НК РФ).

Бухгалтерские проводки. Пример №1Для удобства расчётов все примеры приведены в рублях.

Фирма ООО «Ромашка» 23.11.2015 г. приобрела товар стоимостной оценкой 1 950 000 руб. (в т.ч. НДС 297 457,63 руб.).14.12.2015г. был подписан контракт с итальянской компанией о продаже ТМЦ в размере2 450 000 руб.21.12.2015г. покупатель оплатил предоплату в размере 35% на сумму 857 500 руб. 13.01.2016г. фирма «Перевозка» доставила ТМЦ до морского порта. За свои услуги фирма предъявила счет-фактуру и акт выполненных работ стоимостной оценкой 380 000 руб. (в т.ч. НДС 57 966,10 руб.) Тогда же право владенияТМЦ переходит покупателю. 08.02.2016г.итальянский контрагент доплатил остаток долга в размере 1 592 500 руб.

К 25.03.2016г. все документы по поставке были собраны. 19.04.2016г. бухгалтер подал декларацию и собранный пакет документов на камеральную проверку в ФНС.

16.05.2016г. ФНС вынесла решение о правомерности экспортного НДС.

В бухучете необходимо провести следующие записи

Экспорт не подтвержденЕсли плательщик НДС не сдалв инспекцию ФНС полный пакет бумаг, то на следующий после окончания срока день он обязан исчислить и перечислить в органы ФНС НДС в размере 10 или 18% (учитывая номенклатуру продаваемого товара). Помимо оплаты плательщик налогов должен подать «уточненку» с указанием расчетных сумм налога.

Так как налог оплачивается спустя полгода от указанной в уточняющей декларации даты, налоговики исчисляют пени в размере 1/300 ключевой ставки ЦБ РФ (п. 4 ст. 75 НК РФ). Расчет пеней происходит с 21 числа, после отчетного месяца(письмо Минфинаот 28.07.2006 N 03-04-15/140).

Однако судьи считают, что исчислять пени необходимо начиная с 181 дняот даты таможенного оформления (Постановление Президиума ВАС от 16.05.2006 N 15326/05).

Помимо пеней на организацию могут быть наложены штрафы, предусмотренные ст. 122 НК РФ. Позиции судей по данному делу расходятся. Некоторые полагают, что наложение штрафа неправомерно, в связи с тем, что на сбор бумаг для подтверждение экспортного НДС у налогоплательщика есть 3 года. То есть на 181 день он оплачивает НДС, а после в течение 3 лет может предъявить его возмещению (Постановление Президиума Вас от 11.11.2008 N 6031/08).

Но есть примеры противоположных решений (Постановления ФАС Восточно-Сибирского округа от 19.02.2009 N А10-1614/08-Ф02-344/09).

Бухгалтерские проводки. Пример №2

Для упрощения примера данные приводятся в рублях.

12.01.2015г. компания ООО «Стелла» заключила контракт с иностранным контрагентом ценой 3 550 000 руб. ТМЦ были приобретены 10.12.2014 г. за 2 750 000 руб. (в т.ч. НДС 419 491,53 руб.). 26.01.2015г. ТМЦ прошлитаможенный контроль. 16.02.2015г. покупатель перечислил оплату.

В течение полугода документы собраны не были, и компания оплатила НДС 25.07.2015г. в размере 639 000 руб. (3 550 000 ?18%)

18.11.2015г. пакет бумаг, которые подтверждают экспорт, был собран и 19.01.2016г. передан вместе с декларацией в органы ФНС. 29.02.2016г. Инспекция приняла решение о правомерности применения заявленной «0» процентной ставки.

Для экспортеров в декларации по НДС предусмотрено три специальных раздела:

Указанные разделы, предусмотренные для экспортных операций, сдаются в ИФНС по местонахождению компании в составе общей налоговой декларации Напомним, форма и порядок ее заполнения утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558. И применяется она, начиная с отчетности за I квартал 2015 года.

А вот за какой именно период необходимо заполнять эти специальные разделы, мы рассказали ниже, отдельно по каждому разделу.

Способ подачи декларации – только в электронном виде по телекоммуникационным каналам связи через спецоператора (п. 5 ст. 174 и п. 3 ст. 80 НК РФ).

Внимание: экспорт товаров в страны – участницы Таможенного союза (республики Беларусь, Казахстан и Армения) имеет свои особенности. Тем не менее об экспорте в такие государства нужно отчитываться в тех же разделах, о которых мы упомянули выше.

Имейте в виду: для целей расчета НДС у российских организаций к экспорту товаров приравнивается:

Декларация заполняется по общим правилам оформления налоговой отчетности Так, суммы указывайте в рублях, без копеек. Значения показателей менее 50 коп. отбрасывайте, а 50 коп. и более округляйте до полного рубля.

Суммы НДС к уплате (уменьшению), отраженные в разделе 4-6, нужно учитывать при заполнении раздела 1 декларации по НДС.

Также не забывайте про разделы 8 и 9. В раздел 8 вносите сведения из книги покупок по тем операциям, по которым право на вычет возникло в отчетном квартале. А в разделе 9 декларации укажите сведения из книги продаж. При этом если в книгу покупок или в книгу продаж вносились изменения, нужно заполнить приложения 1 к разделам 8 и 9.

Раздел 4 декларации по НДСДанный раздел заполняют в декларации за тот квартал, в котором организация собрала документы, подтверждающие право на применение нулевой налоговой ставки (п. 5 ст. 174 НК РФ).

Напомним, для сбора документов, подтверждающих право на применение нулевой ставки НДС, организации отводится 180 календарных дней. Срок отсчитывается с даты отгрузки – при поставках товаров в страны – участницы Таможенного союза) (п. 5 приложения 18 к договору о Евразийском экономическом союзе). И со дня помещения товаров под таможенную процедуру экспорта – при поставках во все другие страны (п. 9 ст. 165 НК РФ). В отношении работ (услуг), связанных с вывозом товаров (ввозом товаров в Россию), порядок определения 180-дневного срока зависит от вида работ (услуг).

Внимание: окончание 180-дневного срока связано не с периодом, в котором истекает срок подачи декларации, а с налоговым периодом, за который подается декларация.

К форме нужно приложить документы, подтверждающие право организации на применение нулевой налоговой ставки. Перечень необходимых бумаг дан в пункте 10 статьи 165 НК РФ. Основными документами являются контракт (копия контракта); таможенные декларации (их копии или реестры); копии транспортных, товаросопроводительных и (или) иных документов с отметками соответствующих таможенных органов. Внимание: документы, которые нужно представить при экспорте товаров (предметов лизинга) в страны – участницы Таможенного союза, перечислены в другом месте – в пункте 4 приложения 18 к договору о Евразийском экономическом союзе.

В разделе показывайте экспортные операции, по которым подтверждено право на применение нулевой ставки. Информацию приводите по каждой операции отдельно. При этом код операции указывайте по строке 010. Напомним, что берут коды из приложения № 1 к порядку заполнения декларации. Далее, по каждому коду операции вписывают следующие сведения:

Строки 040 и 050 заполняются, если ранее организация не смогла вовремя подтвердить экспорт.

Строки 070 и 080 заполняют в случае возврата товаров, по которым не подтвердили право на применение нулевой ставки. По строке 070 отражают сумму корректировки налоговой базы, а по строке 080 – сумму корректировки налоговых вычетов. Указанные строки надо заполнить в том налоговом периоде, в котором организация-экспортер признала возврат товаров. То есть когда стороны согласовали возврат.

Если цена экспортированных товаров, по которым подтвердили нулевую ставку, изменилась, соответствующие суммы корректировки укажите по строкам 100 (при увеличении) либо 110 (при уменьшении). Корректировку отражайте в том налоговом периоде, в котором организация-экспортер признала изменение цен.

По строке 120 показывают сумму налога к возмещению. Значение для строки рассчитывают по формуле:

Строка 120 Раздел 5 декларации по НДСРаздел 5 нужен в декларации того периода, когда возникает право на вычет НДС по экспортным операциям (ранее подтвержденным и не подтвержденным).

Заполнение раздела начните со строки 010. По ней укажите год, в котором была сдана декларация, где отражались операции по реализации товаров. По строке 020 поставьте код налогового периода согласно приложению № 3 к порядку заполнения декларации. Раздел 5 заполните отдельно по каждому налоговому периоду, сведения о котором отражены по строкам 010 и 020. Так вот по каждому налоговому периоду нужно привести информацию отдельно по каждой операции. При этом код операции указывайте по строке 030. Далее, по каждому коду операции вписывают следующие сведения:

По строке 080 отражается сумма налога, исчисленная к возмещению по разделу 5 декларации. Сумма налога определяется по всем отчетным годам и налоговым периодам, отраженным по строкам 010 и 020 раздела 5 декларации, как сумма подтвержденных величин, отраженных по строкам 050 по каждому коду операции.

По строке 090 отражается также сумма налога, исчисленная к возмещению по разделу 5 декларации. При этом сумма налога определяется по всем отчетным годам и налоговым периодам, отраженным по строкам 010 и 020 раздела 5 декларации, как сумма не подтвержденных величин, отраженных по строкам 070 по каждому коду операции.

Раздел 6 декларации по НДСЗаполняйте раздел 6, если ваша компания совершала операции, по которым уже истек 180-дневный срок для подачи документов, подтверждающих право применения нулевой ставки НДС.

По строкам 010 раздела укажите код таких операций. Далее по каждому коду операции заполняйте строки 020–040, указав в них соответственно:

По строке 050 отразите общую сумму НДС (сумма всех строк 030 по каждому коду операции). По строке 060 – суммированный показатель строк 040 по каждому коду операции. Эти строки заполняют только на первой странице. На остальных ставятся прочерки.

Если часть товаров покупатель вернул экспортеру, заполняются строки 080–100. А именно указываются:

При увеличении или уменьшении цены заполните строки 110–150. А именно указываются:

И для двух последних строк раздела 6 – строки 160 (налог к уплате) и строки 170 (сумма возмещения НДС) – используйте формулы:

Строка 160