Рейтинг: 4.8/5.0 (1828 проголосовавших)

Рейтинг: 4.8/5.0 (1828 проголосовавших)Категория: Бланки/Образцы

В середине июня 1995 года Министерством финансов было выпущено распоряжение, которое по сей день считается важнейшим нормативно-правовым документом. Цель этого документа – регламентация деятельности, связанной с инвентаризацией и другими мероприятиями, которые производятся на территории нашей страны. В данном приказе есть инструкция, которая регулирует инвентаризации, проводимые по плану в организациях для того, чтобы выявить несоответствия между фактическими и материальными ценностями. Также эти мероприятия осуществляются с целью контроля финансовой деятельности предприятий.

Если во время инвентаризации обнаружена недостача, что делать в таких случаях?При выявленной недостаче стоит знать, что за нее будет отвечать материальным взысканием человек, виновный в этом ущербе.

Из-за недостачи с виновных происходит удержание денег в следующих случаях:

А) При существовании юридически аргументированного или документально засвидетельствованного факта вины с точки зрения закона.

Б) Если сотрудник признался в том, что он причинил ущерб, и согласен отдавать за него деньги. При этом виновная сторона должна подписать заявление, где будут указаны причины и мотивы причинения финансового вреда компании.

В) Если виновный отказывается в том, что нанес урон организации, то собирается комиссия для того, чтобы провести внутреннее расследование и проверку причастности должностного лица к тому, что при инвентаризации была обнаружена недостача. Необходимо составить акт об отказе сотрудников погашать недостающую сумму. После чего этот документ отдается начальству, которое рассмотрит его и примет решение об обязательном взыскании причиненного вреда.

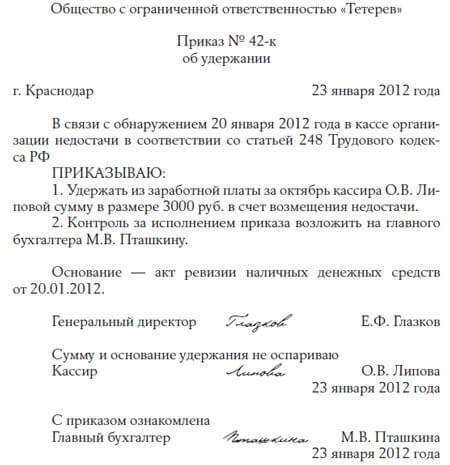

Г) После того, как будет подписан приказ об удержании денег из зарплаты виновного сотрудника, бухгалтерия производит нужные вычеты.

Об юридических особенностях погашения вредаРуководители организаций должны знать, что с виновного лица можно законно взимать деньги за причиненный им ущерб только в том случае, если с этим сотрудником заключен договор о полной материальной ответственности. Причем работником должна быть поставлена подпись, свидетельствующая о том, что он был ознакомлен с этим договором.

Материальная ответственность может носить частичный характер, так и полный, что во втором случае требует всей компенсации нанесенного вреда.

О взыскании недостачи через судВ суд обращаются для того, чтобы сотрудник компенсировал причиненный вред, который был выявлен во время проверки. Такое обращение в суд происходит в таких случаях, когда сотрудник выражает нежелание выплачивать деньги, и вообще он не согласен с тем, что виноват в ущербе. Также если виновный сотрудник больше не работает там, и соответственно из его зарплаты нельзя высчитывать долг перед компанией за причиненный вред. Но на такого человека можно подать в суд. Срок подачи заявления на него должен быть не больше года с того времени, как была обнаружена недостача.

Актуальность статьи: 24.08.2013 21:31:07

Удержание зарплаты в счет недосдачи по инвентаризации

Здравствуйте,

необходима помощь юриста.

Непростая ситуация сложилась у моей сестры, которая работает в аптеке - работодатель дважды удержал зарплату, сославшись на недосдачу, по итогам проведенной инвентаризации(это аптека с открытой выкладкой товара). первый раз это было где-то полгода назад, и та аптека закрылась(это сеть аптек), и вот такой же случай повторился и в этой на этой неделе, на карту вместо з/п пришли какие-то копейки. расчетный лист, или хотя бы какую-то отписку от бухгалтерии в качестве доказательств для подач иска в суд на работодателя требовали, но они не выдают ничего. видимо предусмотрительно не выдают.

Что делать в такой ситуации?

Можно ли не выходить на работу прямо с завтрашнего дня? не сыграет ли увольнение против нее в суде? просто работать за бесплатно никто не хочет, это понятно. и как тогда оформить это увольнение?

как собрать доказательную базу?

Ни с чем подобнм никогда не сталкивались и не знаем как себя вести.

Последний раз редактировалось bukavak; 11.06.2014 в 09:48.

Ущерб можно взыскать с работника как без обращения в суд (по приказу руководителя), так и в судебном порядке. Если ущерб не превышает среднемесячного заработка работника, он может быть взыскан с него без обращения в суд.

Расчетным периодом для исчисления среднего заработка для взыскания ущерба с работника являются 12 месяцев, предшествующих месяцу причинения ущерба или 12 месяцев, предшествующих месяцу обнаружения ущерба.

Для взыскания ущерба среднемесячный заработок определяется: сумма фактически начисленной заработной платы за расчетный период делится на 12.

Если работник не согласен с привлечением его к материальной ответственности, ждать, пока он обжалует это решение в суде (этот срок составляет 3 месяца), не надо. Можно начинать процедуру взыскания сразу. Но если работник суд выиграет, удержанные денежные средства необходимо вернуть.

Если работник согласен возместить ущерб добровольно, то он должен написать письменное обязательство возместить его деньгами, предоставить взамен аналогичное имущество, отремонтировать старое и указать срок, в течение которого он выполнит это обязательство.

Если с момента причинения ущерба истек месяц или размер ущерба превышает среднемесячный заработок работника, а вопрос не урегулирован, работодатель может обратиться с исковым заявлением о привлечении работника к материальной ответственности в суд в течение срока исковой давности - одного года (ст. 392 Трудового кодекса РФ).

Договор о полной индивидуальной материальной ответственности можно заключать и с совместителями, поскольку никаких ограничений в этом отношении Трудовой кодекс РФ не содержит.

В случае, когда виновные лица не установлены, списание с бюджетного учета недостач основных средств возможно только на основании документов, полученных от органов внутренних дел.

Обобщение данных о конкретном физическом или юридическом лице, которое обязано возместить недостачу, необходимо осуществлять в Карточке учета средств и расчетов по каждому виновному лицу с указанием фамилии, имени и отчества, должности, даты возникновения задолженности и суммы недостачи.

Учет результатов инвентаризацииПри наличии выявленных в процессе инвентаризации недостач или излишков имущества руководитель учреждения издает приказ, в котором указываются следующие сведения:

- суммы недостач, относимые на виновных лиц;

- суммы, подлежащие списанию на результаты деятельности учреждения в пределах предоставленных руководителю полномочий;

- о назначении расследования в случае утраты имущества или невозможности установления виновных в недостаче имущества лиц;

- о постановке на бюджетный учет по соответствующим счетам выявленных излишков имущества.

Результаты инвентаризации должны быть отражены в бюджетном учете и отчетности того месяца, в котором была закончена инвентаризация, а по годовой инвентаризации - в бюджетной отчетности за текущий финансовый год.

Типовые записи по отражению в бюджетном учете результатов инвентаризации приведены в табл. 9.2.

Таблица 9.2. Отражение в учете результатов инвентаризации

Инвентаризация. Излишки и недостачи: отражаем правильно

Порядок проведения инвентаризации в бюджетных учреждениях регулируется Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина РФ от 13.06.1995 N 49 (далее - Методические указания). Инвентаризации подлежит все имущество (независимо от его местонахождения), все виды финансовых активов и обязательств. Кроме того, инвентаризация проводится в отношении других видов имущества, не принадлежащих учреждению, но числящихся в учете (аренде). В процессе ее проведения нередко обнаруживаются такие нарушения, как недостача или излишки. Рассмотрим особенности проведения инвентаризации нефинансовых активов, а также порядок возмещения выявленного при инвентаризации ущерба и принятия к учету обнаруженных в ходе ее проведения излишков.

Общие положения по проведению инвентаризации

Помимо Методических указаний нормативными документами, регулирующими порядок проведения, а также правильность отражения результатов инвентаризации нефинансовых и финансовых активов в бюджетных учреждениях, являются ТК РФ, Федеральный закон от 21.11.1996 N 129-ФЗ “О бухгалтерском учете“, Приказ Минфина РФ от 10.02.2006 N 25н “Об утверждении Инструкции по бюджетному учету“.

Как установлено ст. 12 Федерального закона N 129-ФЗ, порядок и сроки проведения инвентаризации определяются руководителем учреждения, за исключением случаев, когда ее проведение обязательно. Согласно п. 1.5 Методических указаний проведение инвентаризации обязательно:

- при передаче имущества организации в аренду, выкупе, продаже, а также в случаях, предусмотренных законодательством при преобразовании государственного или муниципального унитарного предприятия;

- перед составлением годовой бухгалтерской отчетности, кроме имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года. Инвентаризация основных средств может проводиться один раз в три года, а библиотечных фондов - один раз в пять лет.

В районах, расположенных на Крайнем Севере, и приравненных к ним местностях инвентаризация товаров, сырья и материалов может проводиться в период их наименьших остатков;

- при смене материально ответственных лиц (на день приемки-передачи дел);

- при установлении фактов хищений или злоупотреблений, а также порчи ценностей;

- в случае стихийных бедствий, пожара, аварий или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при ликвидации (реорганизации) организации перед составлением ликвидационного (разделительного) баланса и в других случаях, предусматриваемых законодательством РФ или нормативными актами Минфина.

Как известно, за сохранность имущества отвечают материально ответственные лица. С каждым из них в соответствии с Постановлением Минтруда РФ от 31.12.2002 N 85 “Об утверждении Перечней должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовых форм договоров о полной материальной ответственности“ (далее - Постановление Минтруда РФ N 85) заключается договор о полной материальной ответственности.

Порядок проведения инвентаризации

Перед тем как начать проводить инвентаризацию, порядок ее проведения необходимо закрепить в учетной политике. Что именно следует в ней указать? Во-первых, отражаются сроки проведения инвентаризации, во-вторых, случаи ее проведения, в-третьих, состав инвентаризационной комиссии, в-четвертых, типовые проводки при обнаружении излишков или недостач.

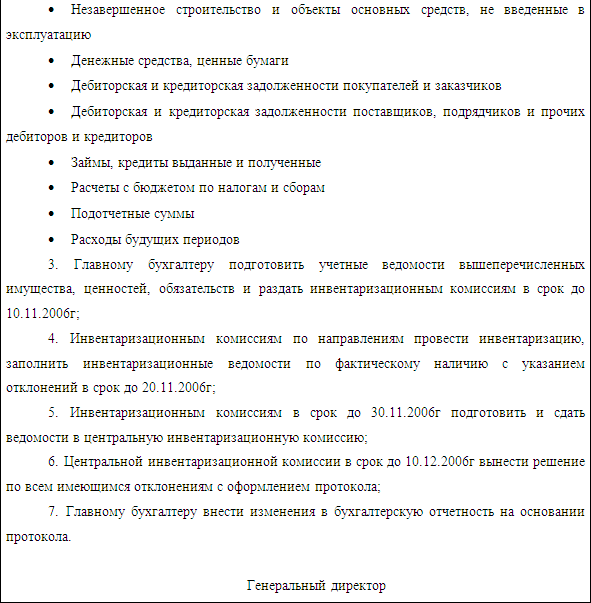

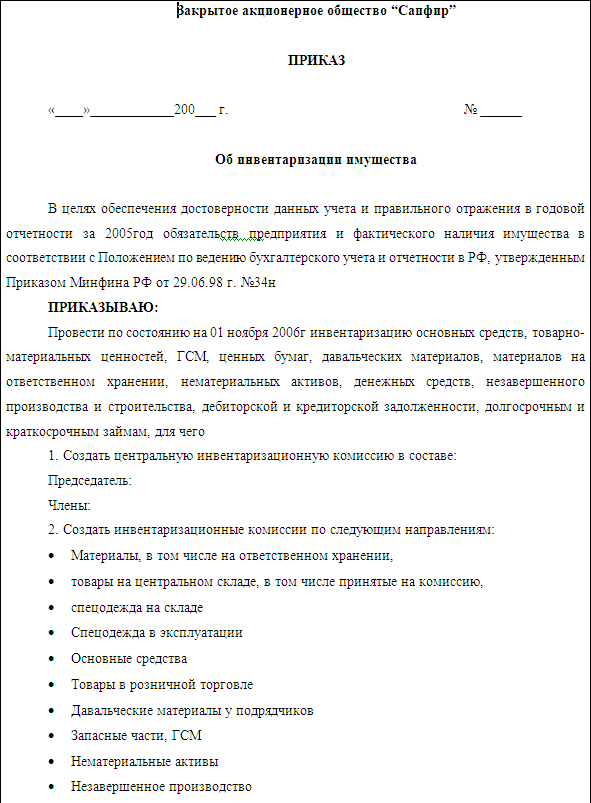

Перед началом инвентаризации руководитель бюджетного учреждения издает приказ. В нем указывается состав инвентаризационной комиссии, срок проведения инвентаризации, имущество, подлежащее проверке.

Отдельно остановимся на составе инвентаризационной комиссии. Учитывая, что при инвентаризации проводится не только подсчет имущества (наличные денежные средства, транспортные средства, компьютеры и др.), взвешивание (продукты питания, гвозди и др.) или обмер (тканевые полотна, кабели и др.), но и иной анализ имущества и финансовых обязательств, целесообразно включить в состав комиссии работников бухгалтерии, а также других представителей учреждения, знания и квалификация которых необходимы при проведении инвентаризации.

В состав инвентаризационной комиссии не включаются материально ответственные лица, в подотчете у которых находятся ценности, подлежащие инвентаризации.

Инвентаризация может проводиться как сплошным, так и выборочным методом. При сплошном проверяется все имущество и все виды финансовых обязательств учреждений, при выборочном - отдельный вид имущества, например только продукты питания или транспортные средства.

Оформление результатов инвентаризации осуществляется по формам регистров бюджетного учета, утвержденным Приказом Минфина РФ от 23.09.2005 N 123н “Об утверждении форм регистров бюджетного учета“:

- Инвентаризационная опись ценных бумаг (ф. 0504081);

- Инвентаризационная опись остатков на счетах учета денежных средств (ф. 0504082);

- Инвентаризационная опись задолженности по бюджетным ссудам (кредитам) (ф. 0504083);

- Инвентаризационная опись (сличительная ведомость) бланков строгой отчетности, денежных документов (ф. 0504086);

- Инвентаризационная опись (сличительная ведомость) по объектам нефинансовых активов (ф. 0504087);

- Инвентаризационная опись наличных денежных средств (ф. 0504088);

- Инвентаризационная опись расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. 0504089);

- Инвентаризационная опись расчетов по доходам (ф. 0504091);

- Ведомость расхождений по результатам инвентаризации (ф. 0504092).

По объектам, находящимся в аренде, инвентаризационная опись составляется отдельно.

Инвентаризационная комиссия производит осмотр объектов основных средств и заносит в инвентаризационную опись их полное наименование, инвентарные номера, единицу измерения; сведения о фактическом наличии (цена, количество); сведения по данным бюджетного учета (количество, сумма); сведения о результатах инвентаризации (по недостаче и излишкам - количество и сумма).

При инвентаризации зданий, сооружений и другой недвижимости комиссия проверяет наличие документов, подтверждающих нахождение указанных объектов на балансе бюджетного учреждения. Проверяется также наличие документов на земельные участки и другие объекты природных ресурсов, находящиеся в оперативном управлении бюджетного учреждения. Данные по земельным участкам, находящимся в оперативном управлении, должны сверяться с данными государственного кадастрового учета: выписок из государственного земельного кадастра, а также в предусмотренных законом случаях копий хранящихся в кадастровом деле документов.

При выявлении объектов, не принятых на учет, а также объектов, по которым в регистрах бюджетного учета отсутствуют или указаны неправильные данные, характеризующие их, комиссия должна включить в опись правильные сведения и технические показатели по этим объектам.

Основные средства вносятся в инвентаризационную опись по наименованиям в соответствии с прямым назначением объекта. Если объект подвергся восстановлению, реконструкции, расширению или переоборудованию и вследствие этого изменилось его основное назначение, он вносится в опись под наименованием, соответствующим новому назначению. Если комиссией установлено, что работы капитального характера (надстройка этажей, пристройка новых помещений и др.) или частичная ликвидация строений и сооружений (слом отдельных конструктивных элементов) не отражены в бюджетном учете, необходимо по соответствующим документам определить сумму увеличения или снижения балансовой стоимости объекта и привести в описи данные о произведенных изменениях.

Машины, оборудование и транспортные средства заносятся в описи индивидуально с указанием заводского инвентарного номера по техническому паспорту организации-изготовителя, года выпуска, назначения, мощности и т.д.

Однотипные предметы хозяйственного инвентаря, инструменты и т.д. одинаковой стоимости, поступившие одновременно в одно из структурных подразделений бюджетного учреждения и учитываемые на типовой инвентарной карточке группового учета, отражаются в описях по наименованиям с указанием их количества.

Основные средства, которые в момент инвентаризации находятся вне места нахождения учреждения (автомашины; отправленные в капитальный ремонт машины и оборудование и т.п.), инвентаризуются до момента их временного выбытия.

На основные средства, непригодные к эксплуатации и не подлежащие восстановлению, инвентаризационная комиссия составляет отдельную опись с указанием времени ввода в эксплуатацию и причин, приведших эти объекты к непригодности (порча, полный износ и т.п.).

Следующий этап - сравнение фактических остатков нефинансовых активов, выявленных при проверке, с данными бухгалтерского учета. Для этого оформленные инвентаризационные описи передаются в бухгалтерию учреждения. Если в ходе инвентаризации обнаружены расхождения, они указываются в ведомости расхождений.

Выявленные при инвентаризации недостачи и хищения подлежат отражению в регистрах бюджетного учета. Для этого необходимо провести проверку с целью установления размера причиненного ущерба и причины его возникновения (ст. 247 ТК РФ).

Как установлено ст. 246 ТК РФ, размер ущерба, причиненного работодателю при утрате и порче имущества, определяется по фактическим потерям исходя из рыночных цен, действующих в данной местности на день причинения ущерба. Однако эта стоимость не должна быть ниже стоимости имущества по данным бухгалтерского учета исходя из степени износа этого имущества.

До принятия решения о возмещении ущерба конкретными работниками работодатель в силу требований ст. 247 ТК РФ обязан провести проверку для определения размера причиненного ущерба и причин его возникновения. С этой целью назначается комиссия с привлечением специалистов. В ходе проверки с соответствующих материально ответственных лиц требуются письменные объяснения. При оценке ущерба члены комиссии или иные уполномоченные работодателем лица руководствуются данными бухгалтерского учета, материалами контрагентов, а также сведениями о сложившемся уровне рыночных цен на соответствующие ценности.

По результатам работы комиссии оформляется акт, в котором подводятся итоги административного расследования, в частности раскрывается причиненный ущерб, обстоятельства его причинения и выявления, оценка по текущей рыночной стоимости на соответствующую дату, указываются виновные лица. Также отражаются рекомендации администрации организации о привлечении виновных лиц к материальной ответственности, оформлении обращения (иска) в судебные органы, а в случае необходимости и о передаче материалов работы комиссии в следственные или иные уполномоченные органы. В обязательном порядке к акту административного расследования прилагаются письменные объяснения работников, виновных в причинении ущерба, сведения о текущих рыночных ценах на соответствующие ценности.

Днем обнаружения ущерба следует считать день, когда администрации учреждения стало о нем известно, либо день подписания соответствующего акта или заключения. Именно на эти даты и принимаются цены на соответствующие или идентичные им материальные ценности (п. 24 Постановления Пленума Верховного суда СССР от 23.09.1977 N 15 “О применении судами законодательства, регулирующего материальную ответственность рабочих и служащих за ущерб, причиненный предприятию, учреждению, организации“).

Помимо недостачи или излишков при инвентаризации можно выявить случаи порчи материальных ценностей. Данные факты подтверждаются документально, например актами ГИБДД об аварии автотранспортных средств, актами пожарных или аварийных служб и др. Суммы потерь от порчи материальных ценностей подлежат отражению в бюджетном учете в том же порядке, что и недостача.

При выявлении недостачи (в случае необходимости) сначала следует установить убыль материальных ценностей в пределах норм, утвержденных в определенном законодательством порядке. При этом нормы убыли могут применяться лишь при обнаружении фактических недостач. Убыль в пределах норм определяется только после зачета недостачи ценностей излишками по пересортице. В случае если после зачета по пересортице все-таки была обнаружена недостача ценностей, нормы естественной убыли должны применяться только по тому наименованию ценностей, по которому установлена недостача. При отсутствии норм убыль рассматривается как недостача сверх норм. Бюджетные учреждения могут проводить зачет излишков и недостач, образовавшихся в результате пересортицы, только по ценностям, приобретенным за счет одного и того же источника финансирования.

В соответствии со ст. 248 ТК РФ с материально ответственных лиц может взыскиваться сумма причиненного ущерба в пределах среднего месячного заработка.

Говоря о полной материальной ответственности, стоит отметить, что она бывает индивидуальной или коллективной.

Индивидуальная ответственность устанавливается ст. 243 ТК РФ и наступает при выявлении недостачи вверенных материально ответственным лицам ценностей. Кроме того, согласно указанной статье материальная ответственность в полном размере причиненного ущерба также возлагается на работника в случаях:

- причинения ущерба работодателю при выполнении работником трудовых обязанностей;

- умышленного причинения ущерба;

- причинения ущерба в состоянии алкогольного, наркотического или токсического опьянения;

- причинения ущерба в результате административного проступка, если таковой установлен соответствующим государственным органом;

- разглашения сведений, составляющих охраняемую законом тайну (служебную или иную), в случаях, предусмотренных федеральными законами;

- причинения ущерба не при выполнении работником трудовых обязанностей;

- причинения ущерба в результате преступных действий работника, установленных приговором суда.

В соответствии со ст. 245 ТК РФ коллективная материальная ответственность вводится при совместном выполнении работниками отдельных видов работ, связанных с хранением, обработкой, продажей (отпуском), перевозкой, применением или иным использованием переданных им ценностей, когда невозможно разграничить ответственность каждого работника за причинение ущерба и заключить с ним договор о возмещении ущерба в полном размере. Перечень работ, при выполнении которых может вводиться полная коллективная (бригадная) материальная ответственность за недостачу вверенного работникам имущества, а также типовая форма договора о полной коллективной (бригадной) материальной ответственности утверждены Постановлением Минтруда РФ N 85.

Сумма недостачи, хищения или иного ущерба может быть взыскана с виновного лица. Порядок взыскания ущерба определен ст. 248 ТК РФ, согласно которой взыскание суммы причиненного ущерба, не превышающей среднего месячного заработка, определяемого в соответствии с Постановлением Правительства РФ от 24.12.2007 N 922 “Об особенностях порядка исчисления среднего заработка“, производится по распоряжению работодателя. При этом распоряжение должно быть издано в течение одного месяца со дня окончательного установления работодателем размера причиненного работником ущерба.

Если месячный срок истек или работник не согласен добровольно возместить причиненный работодателю ущерб, а сумма причиненного ущерба, подлежащая взысканию, превышает средний месячный заработок работника, то взыскание осуществляется в судебном порядке.

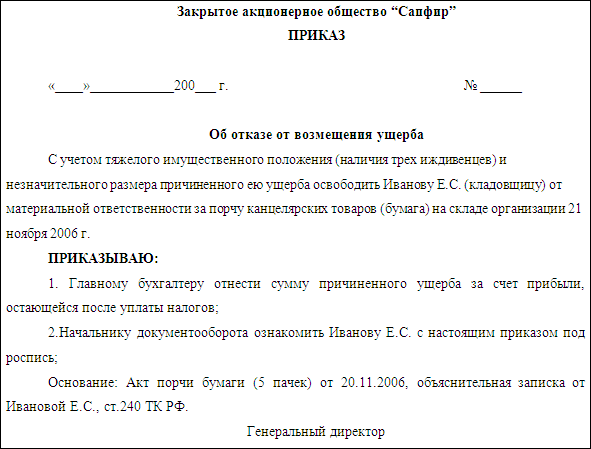

Кроме того, работнику предоставляется право обжаловать решение работодателя о взыскании ущерба в комиссии по трудовым спорам. Срок для обжалования составляет три месяца со дня, когда работник узнал или должен был узнать о нарушении своих прав (ст. 386 ТК РФ). При рассмотрении трудового спора, как определено ст. 250 ТК РФ, с учетом степени и формы вины, материального положения работника и других обстоятельств размер ущерба, взыскиваемого с работника, может быть снижен.

Снижение размера ущерба, подлежащего взысканию с работника, не производится, если ущерб причинен преступлением, совершенным в корыстных целях.

Стоит отметить, что при определении размеров удержаний необходимо руководствоваться положениями ст. 138 ТК РФ, устанавливающей ограничения в отношении размеров удержаний. В частности, общий размер всех удержаний при каждой выплате заработной платы не может превышать 20%, а в случаях, предусмотренных федеральными законами, - 50% заработной платы, причитающейся работнику.

Если удержания в рамках материальной ответственности по распоряжению администрации осуществляются одновременно с обязательными удержаниями по исполнительным документам, то удерживаемые суммы в общем итоге не должны превышать 50%. При этом указанные ограничения не распространяются на удержания из заработной платы при отбывании исправительных работ, взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного здоровью другого лица, возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца, и возмещении ущерба, причиненного преступлением. Размер удержаний из заработной платы в этих случаях не может превышать 70%.

Вместе с тем, если работник, виновный в причинении ущерба, согласен со своей виной, он может добровольно возместить его полностью или частично. По соглашению сторон трудового договора допускается возмещение ущерба с рассрочкой платежа. При этом работник представляет работодателю письменное обязательство о возмещении ущерба с указанием конкретных сроков платежей. В случае увольнения работника, который дал письменное обязательство о добровольном возмещении ущерба, но отказался возместить данный ущерб, непогашенная задолженность взыскивается в судебном порядке.

С согласия работодателя работник может передать ему для возмещения причиненного ущерба равноценное имущество или исправить поврежденное имущество.

В предыдущем номере мы проанализировали общепринятый порядок проведения инвентаризации, а также особенности возмещения ущерба, размер которого установлен комиссией, виновными лицами. В продолжение темы рассмотрим особенности налогового и бюджетного учета выявленных излишков и недостач исходя из разъяснений контролирующих органов и сложившейся арбитражной практики.

. в учете выявлены излишки

Как показывает практика проверок, отражение в бухгалтерском учете излишков трудностей не вызывает, поскольку оно осуществляется согласно Инструкции N 25н. В соответствии с п. 20, 57 данного нормативного документа излишки материальных ценностей, выявленные при инвентаризации, приходуются по текущей рыночной стоимости. При этом бухгалтер обязан сделать следующую запись:

Дебет счетов 101 00 000 “Основные средства“, 105 00 000 “Материальные запасы“

Кредит счета 401 01 180 “Прочие доходы“

Что следует понимать под текущей рыночной стоимостью? Согласно п. 159 Инструкции N 25н под ней понимается сумма денежных средств, которая может быть получена в результате продажи активов. Кроме того, ст. 246 ТК РФ содержит уточнение: но не ниже стоимости имущества по данным бухгалтерского учета исходя из степени износа этого имущества. Рыночная стоимость определяется специально созданной комиссией, утвержденной приказом руководителя учреждения.

Пример 1.

В результате инвентаризации на складе бюджетного учреждения выявлен не состоящий на бухгалтерском учете компьютер. Излишки оприходованы по рыночной стоимости на сумму 10 000 руб.

В бухгалтерском учете излишки будут отражены следующей проводкой:

Трудности вызывает отражение данной операции в налоговом учете. Возникает ли в такой ситуации у бюджетного учреждения обязанность по уплате налога на прибыль?

Ошибка! Типичной ошибкой является неправильное трактование норм Налогового кодекса. По мнению многих учреждений, суммы излишков, выявленных по бюджетной деятельности, не попадают под обложение налогом на прибыль.

Что говорит законодательство? В соответствии со ст. 247 НК РФ объектом обложения налогом на прибыль организаций признается прибыль, полученная налогоплательщиком. Для российских организаций прибылью являются полученные доходы, уменьшенные на величину произведенных расходов.

Особенности ведения налогового учета бюджетными учреждениями установлены ст. 321.1 НК РФ, в соответствии с которой налогоплательщики - бюджетные учреждения, финансируемые за счет средств бюджетов всех уровней, государственных внебюджетных фондов, выделяемых по смете доходов и расходов бюджетного учреждения, и получающие доходы от иных источников, в целях налогообложения обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования и за счет иных источников.

Согласно п. 20 ст. 250 НК РФ внереализационными доходами налогоплательщика признаются, в частности, доходы в виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации.

Стоимость материально-производственных запасов в виде излишков, выявленных в ходе инвентаризации, и (или) имущества, полученного при демонтаже или разборке выводимых из эксплуатации основных средств, определяется как сумма налога, исчисленная с дохода (п. 2 ст. 254 НК РФ).

Затраты, понесенные учреждением (оценка материальных ценностей) и не связанные с производством и реализацией, единовременно включаются в состав внереализационных расходов (пп. 20 п. 1 ст. 265 НК РФ) при условии, что они экономически обоснованны и документально подтверждены (п. 1 ст. 252 НК РФ).

Таким образом, учреждение вправе уменьшить доход на сумму расходов, определенную в соответствии с п. 2 ст. 254 НК РФ (Письмо Минфина РФ от 11.10.2006 N 03-03-04/1/687).

Минфин в Письме от 15.06.2007 N 03-03-05/161 рассмотрел порядок начисления и уплаты налога на прибыль при выявлении излишков в ходе инвентаризации. Воспользуемся рекомендациями финансистов, согласно которым нужно начислить налог на прибыль и уплатить его за счет средств бюджета, сделав при этом следующие бухгалтерские записи:

- начислен налог на прибыль:

Дебет счета 1 401 01 180 “Прочие доходы“

Кредит счета 1 303 03 730 “Увеличение кредиторской задолженности по налогу на прибыль“

- перечислен налог на прибыль в бюджет:

Дебет счета 1 303 03 830 “Уменьшение кредиторской задолженности по налогу на прибыль“

Кредит счета 1 304 05 290 “Расчеты по платежам из бюджета с органами, организующими исполнение бюджетов, по прочим расходам“

На практике возникает еще один вопрос: можно ли включать в состав расходов в целях исчисления налога на прибыль суммы начисленной амортизации по основным средствам, выявленным в результате инвентаризации как излишки?

Рассмотрим, каково мнение финансового ведомства по данному вопросу.

Разъяснение первое. В Письме от 15.02.2008 N 03-03-06/1/97 Минфин высказал следующую точку зрения. В соответствии с п. 1 ст. 256 НК РФ амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено гл. 25 НК РФ), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым является имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 руб. Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно, - как сумма, в которую оценено такое имущество в соответствии с п. 8 ст. 250 НК РФ), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением НДС и акцизов. Как уже говорилось выше, стоимость излишнего имущества учитывается в составе внереализационных доходов.

При этом выявленные в результате инвентаризации основные средства для целей налогообложения прибыли не признаются безвозмездно полученными. Кроме того, порядок определения первоначальной стоимости основных средств, выявленных при проведении инвентаризации, а также возможность амортизации таких основных средств Налоговым кодексом не установлены. То есть в указанном письме Минфин против начисления амортизации (см. также письма от 15.02.2008 N 03-03-06/1/97, от 15.02.2008 N 03-03-06/1/98, от 25.01.2008 N 03-03-06/1/47).

Позднее финансисты стали придерживаться противоположного мнения.

Разъяснение второе. В Письме от 06.06.2008 N 03-03-06/4/42 Минфин указал: выявленные по результатам инвентаризации основные средства учитываются по рыночной стоимости и относятся к амортизируемому имуществу. Данный вывод подтверждает судебное решение.

Так, ФАС ВСО в Постановлении от 16.04.2007 N А33-8921/06-Ф02-1794/07 рассмотрена кассационная жалоба налогоплательщика на решение налогового органа о доначислении налога на прибыль. По мнению налоговиков, доначисление налога на прибыль произведено в результате неправомерного начисления амортизации по выявленным излишкам основных средств, поскольку первоначальная стоимость излишков равна нулю.

Решение налогового органа в части доначисления налога на прибыль признано ФАС ВСО неправомерным. По мнению суда, первоначальная стоимость основного средства в случае, если оно получено безвозмездно, определяется исходя из рыночных цен (п. 1 ст. 257 НК РФ). При выявлении излишков основных средств в ходе инвентаризации налогоплательщик не несет расходов по их приобретению. Следовательно, их первоначальная стоимость может быть определена в том же порядке, что и по безвозмездно полученному имуществу, то есть исходя из рыночных цен. Поэтому налогоплательщик правомерно уменьшил доходы на сумму амортизационных отчислений.

Аналогичное мнение высказал ФАС ВСО в Постановлении от 11.08.2006 N А33-26560/04-С3-Ф02-3935/06-С1, А33-26560/04С3-Ф02-4272/06-С1, добавив, что начислять амортизацию по выявленным в ходе инвентаризации излишкам основных средств следует в порядке, установленном ст. 259 НК РФ, - с 1-го числа месяца, следующего за тем, в котором объект был введен в эксплуатацию.

Вывод! Ввиду спорности разрешения рассматриваемого вопроса предлагаем учреждениям самостоятельно принять решение с учетом изложенной информации. Обращаем внимание на то, что, выбирая тот или иной вариант, организация должна учитывать все последствия, в том числе и то, что свою правоту ей, возможно, придется доказывать в арбитражном суде.

. в учете выявлены недостачи

Расчеты по недостачам, а также хищениям материальных ценностей, суммы потерь от порчи материальных ценностей и другие суммы, подлежащие удержанию, списанию в установленном порядке, учитываются на счете 209 00 000 “Расчеты по недостачам“.

Аналитический учет по данному счету ведется в Карточке учета средств и расчетов (ф. 0504051), утвержденной Приказом Минфина РФ от 23.09.2005 N 123н, по каждому виновному лицу с указанием фамилии, имени и отчества, должности, даты возникновения задолженности и суммы недостачи.

Суммы выявленных недостач, хищений, потерь отражаются по рыночной стоимости по дебету соответствующих счетов аналитического учета счета 209 00 000 и кредиту счета 401 01 172 “Доходы от реализации активов“.

При списании с учета объектов основных средств необходимо сделать следующие проводки:

- на уменьшение начисленных амортизационных отчислений:

Дебет счета 104 00 410 “Уменьшение стоимости основных средств за счет амортизации“

Кредит счета 101 00 410 “Уменьшение стоимости основных средств“

- на списание остаточной стоимости объекта:

Дебет счета 401 01 172 “Доходы от реализации активов“

Кредит счета 101 00 410 “Уменьшение стоимости основных средств“

Рассмотрим на примере порядок отражения в бюджетном учете расчетов по недостачам.

Пример 2.

В связи с увольнением из бюджетного учреждения материально ответственного лица Николаева А.Н. на основании приказа руководителя учреждения проведена инвентаризация основных средств, находящихся в ведении материально ответственного лица, в результате которой выявлена недостача принтера балансовой стоимостью 10 000 руб. Сумма начисленной амортизации - 2 000 руб. Рыночная стоимость принтера составила 12 000 руб. Недостача в полном объеме возмещена материально ответственным лицом (денежные средства поступили в кассу бюджетного учреждения).

В бюджетном учете учреждения будут сделаны следующие проводки:

В случае неустановления виновных лиц списание сумм недостач с баланса отражается по кредиту соответствующих счетов аналитического учета счета 209 00 000 и дебету счета 401 01 172.

Пример 3.

В период проверки финансово-хозяйственной деятельности бюджетного учреждения главным распорядителем установлена недостача компьютера балансовой стоимостью 16 700 руб. (сумма начисленной амортизации - 5 000 руб.), приобретенного за счет бюджетных средств.

Рыночная стоимость утраченного компьютера равна 10 700 руб. (В данном примере рыночная стоимость материальных ценностей (компьютера) ниже балансовой стоимости, поэтому операции по учету недостач отражаются исходя из балансовой стоимости имущества.)

В отношении недостачи основного средства виновное лицо не установлено.

В бюджетном учете учреждения операции по учету расчетов по недостачам будут отражены следующим образом:

В случае образования недостачи в результате стихийных бедствий или чрезвычайных ситуаций списание недостач в бюджетном учете отражается с использованием счета 401 01 273 “Чрезвычайные расходы по операциям с активами“.

Пример 4.

В бюджетном учреждении вследствие обстоятельств непреодолимой силы (плохих погодных условий) произошло разрушение склада и порча хранившейся на нем готовой продукции, изготовленной за счет средств от приносящей доход деятельности. Балансовая стоимость склада, используемого в основной деятельности, равна 90 000 руб. сумма начисленной амортизации - 50 000 руб. стоимость испорченной готовой продукции - 20 000 руб.

В бюджетном учете учреждения списание разрушенного основного средства и утраченной продукции вследствие чрезвычайной ситуации будет отражено следующим образом:

При списании недостачи имущества в случае отсутствия виновных лиц возникают вопросы по отражению данных сумм в налоговом учете. В частности, можно ли учесть их в расходах при исчислении налога на прибыль?

В Письме Минфина РФ от 02.05.2006 N 03-03-04/1/412 даны следующие разъяснения. Согласно пп. 5 п. 2 ст. 265 НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности расходы в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли при отсутствии виновных лиц, а также убытки от хищений, виновники которых не установлены. В данных случаях факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти. То есть при наличии документального подтверждения отсутствия виновных лиц в хищении имущества органом государственной власти налогоплательщик в целях исчисления налога на прибыль может уменьшить полученные доходы на сумму внереализационных расходов в виде убытков от хищений.

По поводу того, кто и каким документом должен подтвердить факт неустановления виновных лиц, сказано следующее. Перечень органов государственной власти, уполномоченных в зависимости от рода преступления производить предварительное следствие, представлен в ст. 151 УПК РФ. При этом по хищениям имущества предварительное следствие производится следователями органов внутренних дел РФ (ст. 158 УК РФ). В случае неустановления виновного лица предварительное следствие приостанавливается и выносится соответствующее постановление.

Таким образом, налогоплательщик вправе включить убытки от хищения имущества в состав внереализационных расходов в соответствии с пп. 5 п. 2 ст. 265 НК РФ на основании копии постановления о приостановлении уголовного дела в связи с неустановлением лица, подлежащего привлечению в качестве обвиняемого. При этом указанные убытки учитываются в составе расходов того отчетного (налогового) периода, в котором вынесено постановление о приостановлении уголовного дела.

Данная точка зрения высказана в Постановлении ФАС ВВО от 29.08.2006 N А82-9850/2005-99. По результатам проверки налоговый орган указал на неправомерность включения налогоплательщиком в состав внереализационных расходов убытков от недостачи материальных ценностей. По мнению налоговиков, постановление об отказе в возбуждении уголовного дела не является документальным подтверждением факта отсутствия виновных лиц в недостаче материальных ценностей и не исключает возможности взыскания задолженности с виновных лиц в процессе гражданского судопроизводства.

Как следует из материалов дела, в связи с истечением сроков давности уголовного преследования ОВД вынесено постановление об отказе в возбуждении уголовного дела, согласно которому не представилось возможным установить точное время хищения, количество похищенного и виновных лиц. В связи с этим суд посчитал, что данный документ подтверждает факт отсутствия таких лиц, и признал правомерным отнесение убытков от недостачи к внереализационным расходам.

Однако несколько иная точка зрения высказана ФАС МО в Постановлении от 27.03.2006 N КА-А41/2031-06-П. В частности, арбитражный суд пришел к выводу о том, что УВД является органом государственной власти, оно вынесло постановление об отказе в возбуждении уголовного дела при отсутствии виновных в недостаче лиц и на основании пп. 5 п. 2 ст. 265 НК РФ убытки правомерно включены в расходы.

Однако кассационная инстанция с данными выводами не согласилась по следующим основаниям. Из текста постановления видно, что вывод о хищении носит предположительный характер: данная сумма недостачи могла образоваться из невыявленных хищений, совершенных неопределенным кругом лиц. Кроме того, постановлением об отказе в возбуждении уголовного дела установлено, что из материалов инвентаризации невозможно сделать вывод о фактической недостаче. Поэтому при отсутствии надлежащих доказательств образования недостачи в результате хищений и в связи с иными обстоятельствами ФАС МО не нашел оснований для отнесения убытков от недостачи к внереализационным расходам.

Возникновение недостач вызывает вопросы, связанные с исчислением налога на добавленную стоимость. В случае если виновное лицо установлено и имущество списывается, возникает ли у учреждения обязанность по исчислению и уплате НДС?

Воспользуемся разъяснениями финансового ведомства по данному вопросу (Письмо от 14.08.2007 N 03-07-15/120). Передача права собственности на товары одним лицом другому лицу является объектом обложения налогом на добавленную стоимость (п. 1 ст. 39 и п. 1 ст. 146 НК РФ). Следовательно, выбытие имущества в связи с хищением при выявлении виновных лиц следует рассматривать как реализацию товаров и, соответственно, как объект обложения НДС.

А если ситуация иная и виновное лицо не установлено: нужно ли восстанавливать НДС, ранее принятый к вычету?

По мнению финансистов, высказанному в Письме от 14.08.2007 N 03-07-15/120, суммы выбывшего вследствие недостачи имущества без выявления виновных лиц (в связи с потерей, порчей, боем, хищением, стихийным бедствием и др.) объектом налогообложения не являются. Поэтому ранее принятые к вычету суммы НДС по утраченному имуществу необходимо восстановить. При этом восстановление следует производить в том налоговом периоде, в котором недостающее имущество списывается с учета (см. также письма Минфина РФ от 15.05.2008 N 03-07-11/194, от 07.12.2007 N 03-07-11/617, от 22.11.2007 N 03-07-11/579).

Арбитражный суд придерживается противоположной позиции по поводу восстановления НДС. Так, ВАС в Решении от 23.10.2006 N 10652/06 рассмотрел заявление налогоплательщика о признании законодательного акта частично не действующим.

По мнению заявителя, содержащееся в оспариваемом абзаце акта указание о необходимости восстановления и уплаты в бюджет сумм НДС, ранее принятых к вычету, по товарам (работам, услугам), приобретенным для осуществления операций, признаваемых объектами НДС, но не использованным для указанных целей, не соответствует положениям гл. 21 НК РФ.

Государственный орган считает, что оспариваемый абзац нормативного акта касается случаев выявления при инвентаризации имущества недостач товаров. Кроме того, обязанность налогоплательщика в этой ситуации восстанавливать сумму НДС, принятую к вычету при приобретении товаров, вытекает из ст. 171 НК РФ. Поэтому в случае неиспользования таких товаров в операциях, признаваемых объектами обложения НДС, в том числе и при выявлении в ходе инвентаризации недостачи товаров, ранее принятые к вычету суммы НДС должны быть восстановлены и уплачены в бюджет.

По мнению ВАС, на налогоплательщика возложена обязанность уплачивать законно установленные налоги.

Перечень случаев, когда суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению, приведен в п. 3 ст. 170 НК РФ. При этом недостача товара в нем не поименована.

Таким образом, оспариваемый абзац нормативного акта содержит правило, возлагающее на налогоплательщиков обязанность по внесению в бюджет ранее принятых к зачету сумм НДС, не предусмотренную Налоговым кодексом.

В любом случае последнее слово - восстанавливать НДС или нет - остается за налогоплательщиком. Однако и в данном вопросе организации нужно быть готовой отстаивать свою позицию в судебном порядке.

. если в учете выявлена пересортица

В процессе инвентаризации может быть выявлена пересортица по инвентаризуемым объектам. Под пересортицей следует понимать появление излишков одного сорта и недостачи другого сорта материальных ценностей одного и того же наименования. Согласно п. 5.3 Приказа Минфина РФ от 13.06.1995 N 49 “Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств“ в случае выявления допущенной пересортицы материально ответственные лица представляют подробные объяснения инвентаризационной комиссии.

Взаимный зачет излишков и недостач в результате пересортицы может быть допущен только в виде исключения за один и тот же проверяемый период, у одного и того же проверяемого лица, в отношении товарно-материальных ценностей одного и того же наименования и в тождественных количествах.

Если при зачете недостач излишками по пересортице стоимость недостающих материальных ценностей выше стоимости материальных ценностей, оказавшихся в излишке, разница относится на виновных лиц.

При неустановлении виновных лиц по пересортице суммовые разницы рассматриваются как недостачи сверх норм убыли и списываются в бюджетных организациях на уменьшение финансирования.

Бюджетные учреждения зачет излишков и недостач, образовавшихся в результате пересортицы, могут проводить только по материальным ценностям, приобретенным за счет одного источника финансирования.

Инструкция N 25н не содержит порядка отражения в бухгалтерском учете пересортицы. В соответствии с Отраслевыми особенностями бюджетного учета в системе здравоохранения Российской Федерации, утвержденными Минздравсоцразвития РФ, отражение в бюджетном учете образовавшейся пересортицы необходимо осуществлять следующим образом:

---------------------------------------T---------------------------------T------------T------------¬

¦ Содержание операции ¦ Первичный документ ¦ Дебет ¦ Кредит ¦

+--------------------------------------+---------------------------------+------------+------------+

¦Списана сумма недостачи продуктов¦Инвентаризационная опись, решение¦1 401 01 172¦1 105 02 440¦

¦питания, выявленная после зачета¦руководителя учреждения о зачете¦ ¦ ¦

¦пересортицы ¦пересортицы ¦ ¦ ¦

+--------------------------------------+---------------------------------+------------+------------+

¦Отнесена за счет виновного лица сумма¦Инвентаризационная опись, решение¦1 209 04 560¦1 401 01 172¦

¦недостачи продуктов питания, выявлен-¦руководителя учреждения здраво-¦ ¦ ¦

¦ная после зачета пересортицы (по теку-¦охранения о зачете пересортицы ¦ ¦ ¦

¦щей рыночной стоимости), а также раз-¦ ¦ ¦ ¦

¦ница в ценах продуктов питания при за-¦ ¦ ¦ ¦

¦чете пересортицы ¦ ¦ ¦ ¦

+--------------------------------------+---------------------------------+------------+------------+

¦Списана норма естественной убыли¦Расчет норм естественной убыли,¦1 401 01 272¦1 105 02 440¦

¦продуктов питания ¦ведомость расхождений по резуль-¦ ¦ ¦

¦ ¦татам инвентаризации ¦ ¦ ¦

+--------------------------------------+---------------------------------+------------+------------+

¦Поступление в кассу учреждения здраво-¦Приходный кассовый ордер ¦1 201 04 560¦1 209 04 660¦

¦охранения сумм возмещения материально¦ ¦ ¦ ¦

¦ответственным лицом причиненного ущер-¦ ¦ ¦ ¦

¦ба (по текущей рыночной стоимости) ¦ ¦ ¦ ¦

L--------------------------------------+---------------------------------+------------+-------------

редактор журнала“Бюджетные организации: акты и комментарии

для бухгалтера“

“Бюджетные учреждения: ревизии и проверки финансово-хозяйственной деятельности“, N 11, 12, ноябрь, декабрь 2008 г.

ВНИМАНИЕ! Сообщения на сайте не проходят предварительную модерацию.

Если вы являетесь автором какого-либо материала - пишите на ящик ruman988@yandex.ru для восстановления законности!