Рейтинг: 4.3/5.0 (1812 проголосовавших)

Рейтинг: 4.3/5.0 (1812 проголосовавших)Категория: Бланки/Образцы

В законодательстве Российской Федерации существует отдельный закон по поводу того, чем может обернуться индивидуальному предпринимателю работа без кассового аппарата. Но, также этот же закон предусматривает отдельную категорию людей, которые могут без проблем осуществлять торговлю без данного аппарата.

Но, кто попадает в эту категорию? И кто может смело не платить деньги? Давайте вместе разберемся с этим вопросом, чтобы потом не попасть в неприятную ситуацию.

Согласно законам России, каждый предприниматель, который осуществляет продажу каких-либо товаров, обязан приобрести кассовый аппарат для того, чтобы принимать оплату за свой товар или услуг.

Притом совершенно неважным остается тот факт, как именно объект осуществлял оплату:

Главным остается факт – если объект принимает плату за свои товары или услуги, он должен иметь кассовый аппарат для фиксации данного действия.

Кроме того, важно знать, что данное правило действует:

Именно поэтому оно распространяется как на физических, так и на юридических лиц.

В Федеральном Законе, статьи 54 есть четкие ограничения и правила по-поводу того, как должен применяться кассовый аппарат. Так, согласно ему, все те, кто имеют дело с оплатой деньгами или же посредством карты должны иметь кассовый аппарат как подтверждение своих финансовых доходов.

Работа ИП без кассового аппаратаНесмотря на всю строгость закона, как и все правила. Оно имеет исключения. Так, согласно ему, без кассового аппарата могут работать следующие индивидуальные предприниматели:

Так, для того чтобы работать без кассового аппарата, вы обязательно должны попадать в одну из этих групп или же завести себе данный агрегат. Так, если при проверке выяснится, что ваша организации обязана иметь данную аппаратуру, но не имеет ее. Вам будет выписан штраф. Притом что если для индивидуального предпринимателя он составляет от 3 000 до 4 000 рублей, то для организации – от 30 000 до 40 000 рублей.

Но помните, что даже если вы попадете под один из этих пунктов, это только дает вам возможность отказаться от кассового аппарата, но совершенно не избавят вас от действий согласно кассового законодательства.

Согласно закону, который был принят в 2014 году, индивидуальные предприниматели смогут отказаться от входящих ордеров и ведении кассовых книг. Но, ее наличие останется обязательной в организациях и других структурах.

Регистрация кассового аппарата для ИПИтак, для того чтобы ваше использование кассового аппарата было законным, его необходимо зарегистрировать в налоговой службе и поставить там на учет. Для этого вам потребуется обратиться в организацию по месту прописки или же по месту регистрации организации, если речь идет о юридическом лице.

Данная регистрация имеет четко-унифицированную форму, которая прописана в законодательстве под названием «Положение о применении кассового аппарата для индивидуального предпринимателя». Но, на практике, речь в нем скорее идет об исправности и функционировании самого аппарата, чем его регистрация в налоговой службе.

Так, согласно закону, кассовый аппарат должен содержать следующие детали:

Но, для того чтобы заключить договор, вам понадобятся совершенно другие данные и документы:

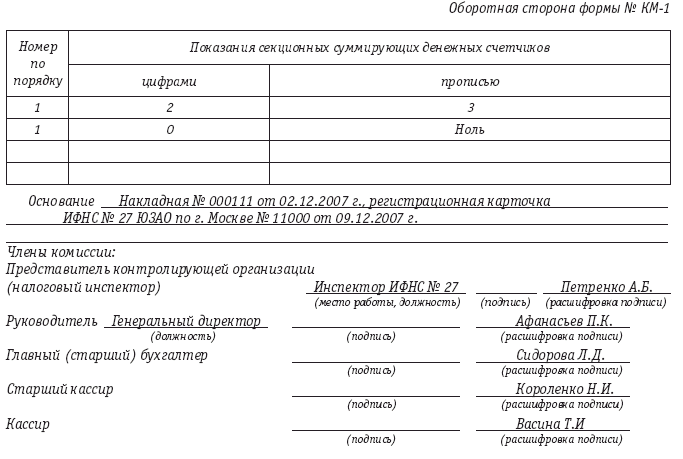

После этого, у налоговой службы будет 5 дней для того, чтобы решить ваш вопрос. После этого, вы должны будете прийти сюда же и забрать свои документы на аппарат и карточку регистрации. Но помните, что помимо основных документов, налоговая служба может потребовать у тебя что-то еще. Например, выписка из журнала кассира за тот период, который необходим.

Кто может работать без кассового аппарата?Кассовый аппарат является еще одним способом контролировать прибыль организации, а потому если она использует:

И в том, и в другом случае кассовый аппарат не является необходимым дополнением к организации и может быть куплен по желанию объекта.

Так, в этом случае, вам будет достаточно знать, что по требованию клиента вы должны будете предоставить:

Также сюда можно отнести билет, если речь идет о сеансе фильма, поездке куда-то на каком-либо транспорте и т. д.:

Так, важно знать, что данное правило запустили уже давно, а потому его правдивость можно смело судить, смотря на практику в некоторых организациях.

Бланки строгой отчетностиЕсли вы собираетесь работать без кассового аппарата, вы по-прежнему должны будете фиксировать свои расходы и, возможно, даже вести кассовую книгу. Для того чтобы формировать работу с наличными и любыми другими финансами вам понадобятся бланки строгой отчетности, куда вы будете вписывать всю необходимую информацию по доходам и расходам фирмы.

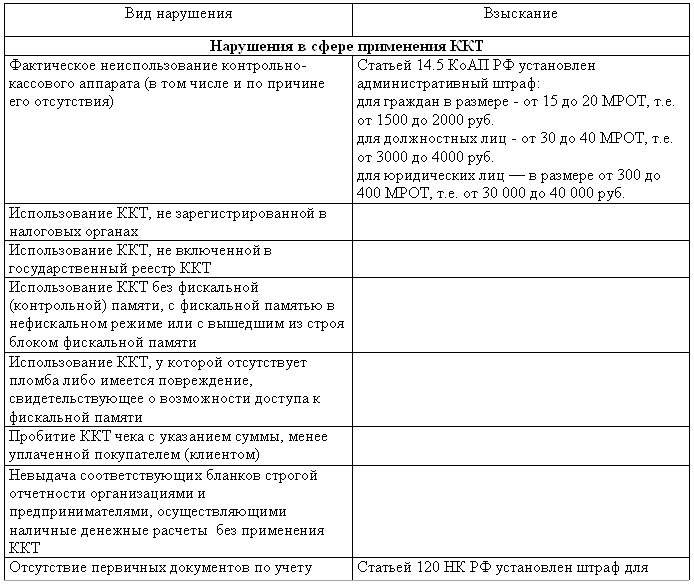

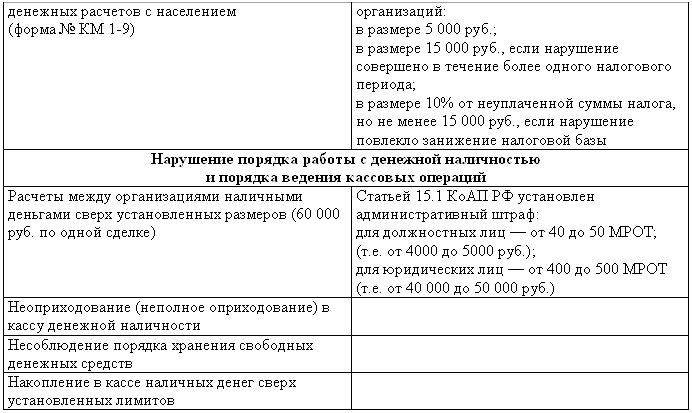

Ответственность за неприменение ККТСогласно закону, наказание за кассовый чек понесет не только тот, у кого его нет, но и тот, кто его неправильно использует. Так, например, существует несколько неверных действий, которые могут повлечь за собой наказание или даже штраф, которые к ним входят:

Так, данные нарушения для индивидуальных предприятий, идут по заниженной цене, а потому даже если ИП получит свой штраф, он не будет превышать 4 000 рублей, и не понесет за собой никаких дополненных проблем. Также важно, чтобы кассовый аппарат не просто был на организации, а содержал все необходимые и основные объекты для его правильной работы. Так, сюда могут входить: пломбы, наклейки, голограммы и другие вещи.

Но, важно знать, что несмотря на такую низкую систему штрафов, вы рискуете уйти в своей организации в минус и получить большие проблемы. Все дело в том, что если к вам буду приходить проверки, которые не будут пригодными для жизни, вам придется отказаться от данной идеи, чтобы сохранить в достаточность свою организацию или другую постройку.

Нужен ли кассовый аппарат интернет-магазинуКассовый аппарат является важным атрибутом почти каждой организации, а потому лучше поставить его чтобы потом не иметь проблем со всеми проверками. В случае с интернет-магазином кассовый аппарат также является важным атрибутов любого ИП, без него невозможно ведение бизнеса и торговли.

Практика по защите прав предпринимателей при проверках правоохранительными органами работы с наличными денежными средствами показывает, что достаточно часто бывает, что при проверках торговых точек проверяющими органами выявляются нарушения при применении контрольно-кассовых машин (ККМ).

Практика по защите прав предпринимателей при проверках правоохранительными органами работы с наличными денежными средствами показывает, что достаточно часто бывает, что при проверках торговых точек проверяющими органами выявляются нарушения при применении контрольно-кассовых машин (ККМ).

Устранение нарушений при применении контрольно-кассовых машин, безусловно, важно и для потребителей в целях защиты их прав, и для контроля над сбором налогов. В данной статье речь пойдет о неясностях, которые возникают у предпринимателей, и об ответственности, которая может грозить организации, его руководителю, продавцам.

Что же важно знать предпринимателям при применении ККМ?

неприменение в установленных федеральными законами случаях контрольно-кассовой техники. применение контрольно-кассовой техники, которая не соответствует установленным требованиям либо используется с нарушением установленного законодательством Российской Федерации порядка и условий ее регистрации и применения, а равно отказ в выдаче по требованию покупателя (клиента) в случае, предусмотренном федеральным законом, документа (товарного чека, квитанции или другого документа. подтверждающего прием денежных средств за соответствующий товар (работу, услугу), -

влечет предупреждение или наложение административного штрафа на граждан в размере от одной тысячи пятисот до двух тысяч рублей; на должностных лиц - от трех тысяч до четырех тысяч рублей; на юридических лиц - от тридцати тысяч до сорока тысяч рублей .

В настоящее время действует Федеральный закон от 22 мая 2003 г. № 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов" (далее - Закон о ККМ), в соответствии с пунктом 1 статьи 2 которого все хозяйствующие субъекты, при осуществлении предпринимательской деятельности производящие расчеты наличными денежными средствами или с использованием платежных карт, в обязательном порядке должны применять контрольно-кассовую технику (далее - ККТ),

Что такое "Неприменение ККМ (ККТ)"Что же с правовой точки зрения представляет собой неприменение ККМ (ККТ)?

В Законе о ККМ ответ на этот вопрос отсутствует.

Роль законодателя взял на себя Пленум ВАС РФ, в п. 1 Постановления № 16 установивший, что под неприменением ККМ наряду с фактическим их неиспользованием следует понимать:

Использование ККМ без фискальной памяти. с фискальной памятью в нефискальном режиме или с вышедшим из строя блоком фискальной памяти ;

Использование ККМ, у которых пломба отсутствует либо имеет повреждение, свидетельствующее о возможности доступа к фискальной памяти;

Пробитие ККМ чека с указанием суммы, менее уплаченной покупателем (клиентом).

Арбитражными судами данные разъяснения активно применяются на практике.

Когда можно законно работать без ККМ (ККТ): 1. При ЕНВДДля организаций и ИП, являющихся плательщиками единого налога на вмененный доход (далее - ЕНВД). в целях упрощения расчетов Закон о ККМ предусматривает возможность расчетов без применения ККТ. И это легко объяснимо - ведь ЕНВД от дохода не зависит, поэтому какой смысл контролировать процесс, если уже все посчитано, а ЕНВД предпринимателю уже вменен.

В случае если налогоплательщик применяет ЕНВД, он вправе не применять ККТ при условии, что по требованию он предоставляет покупателю (клиенту) документ, оформленный на бланке строгой отчетности, далее - БСО (товарный чек, квитанция или другой документ, подтверждающий прием денежных средств за соответствующий товар (работу, услугу)).

Важно также учитывать, что указанный документ на БСО должен выдаваться покупателю (клиенту) в момент оплаты услуги и должен содержать указанные в пункте 2.1 статьи 2 Закона о ККМ сведения.

Абзац 1 пункта 2 статьи 2 Закона о ККМ устанавливает возможность осуществления расчетов без применения ККТ. В данном случае следует обратить внимание на следующие условия:

Расчеты без применения ККТ могут осуществляться только при оказании услуг населению;

Расчеты должны производиться в соответствии с порядком, определяемым Правительством РФ;

При расчетах без применения ККТ в обязательном порядке должны использоваться бланки строгой отчетности (далее - БСО).

В данном случае речь идет о Положении об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники, утвержденном Постановлением Правительства РФ от 06.05.2008 № 359. Положение устанавливает порядок осуществления организациями и индивидуальными предпринимателями наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения ККТ в случае оказания услуг населению при условии выдачи документа, оформленного на БСО, приравненного к кассовому чеку, а также порядок утверждения, учета, хранения и уничтожения таких бланков.

Важно учитывать, что на бланках строгой отчетности оформляются предназначенные для осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения ККТ в случае оказания услуг населению квитанции, билеты, проездные документы, талоны, путевки, абонементы и другие документы, приравненные к кассовым чекам (далее - документы).

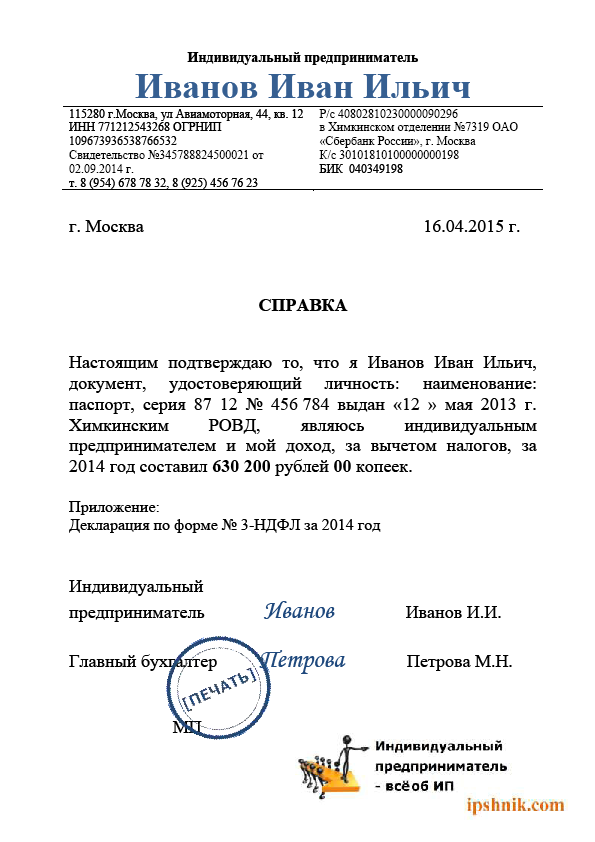

Необходимые реквизиты БСОЛюбой указанный документ является первичным документом и должен содержать следующие реквизиты :

Наименование документа, шестизначный номер и серия;

Наименование и организационно-правовая форма - для организации;

Место нахождения постоянно действующего исполнительного органа юридического лица (в случае отсутствия постоянно действующего исполнительного органа юридического лица - иного органа или лица, имеющих право действовать от имени юридического лица без доверенности );

Идентификационный номер налогоплательщика (ИНН). присвоенный организации (индивидуальному предпринимателю), выдавшей документ;

Стоимость услуги в денежном выражении;

Размер оплаты, осуществляемой наличными денежными средствами и (или) с использованием платежной карты;

Дата осуществления расчета и составления документа;

Должность, фамилия, имя и отчество лица, ответственного за совершение операции и правильность ее оформления, его личная подпись, печать организации (индивидуального предпринимателя);

Иные реквизиты, которые характеризуют специфику оказываемой услуги и которыми вправе дополнить документ организация (индивидуальный предприниматель).

БСО не могут изготавливаться исполнителем услуг самостоятельно. поскольку п. 4 Положения об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники прямо устанавливает, что бланк документа изготавливается типографским способом или формируется с использованием автоматизированных систем. Изготовленный типографским способом бланк документа должен содержать сведения об изготовителе бланка документа (сокращенное наименование, идентификационный номер налогоплательщика, место нахождения, номер заказа и год его выполнения, тираж), если иное не предусмотрено нормативными правовыми актами об утверждении форм бланков таких документов.

Пункт 3 статьи 2 Закона о ККМ предусматривает возможность не применять ККТ и не оформлять документы на БСО при осуществлении специфичных видов деятельности. или с учетом особенностей местонахождения исполнителя в следующих случаях:

Продажи газет и журналов, а также сопутствующих товаров в газетно-журнальных киосках при условии, если доля продажи газет и журналов в их товарообороте составляет не менее 50 % и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта Российской Федерации. Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно;

Продажи ценных бумаг;

Продажи лотерейных билетов;

Продажи проездных билетов и талонов для проезда в городском общественном транспорте;

Обеспечения питанием учащихся и работников общеобразовательных школ и приравненных к ним учебных заведений во время учебных занятий;

Торговли на рынках, ярмарках, в выставочных комплексах. а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест (помещений и автотранспортных средств, в том числе прицепов и полуприцепов), открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами;

Разносной мелкорозничной торговли продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи) с ручных тележек, корзин, лотков (в том числе защищенных от атмосферных осадков каркасами, обтянутыми полиэтиленовой пленкой, парусиной, брезентом);

Продажи в пассажирских вагонах поездов чайной продукции в ассортименте, утвержденном федеральным органом исполнительной власти в области железнодорожного транспорта;

Торговли в киосках мороженым и безалкогольными напитками в розлив ;

Торговли из цистерн пивом, квасом, молоком, растительным маслом, живой рыбой, керосином, вразвал овощами и бахчевыми культурами;

Приема от населения стеклопосуды и утильсырья. за исключением металлолома;

Реализации предметов религиозного культа и религиозной литературы, оказания услуг по проведению религиозных обрядов и церемоний в культовых зданиях и сооружениях и на относящихся к ним территориях, в иных местах, предоставленных религиозным организациям для этих целей, в учреждениях и на предприятиях религиозных организаций, зарегистрированных в порядке, установленном законодательством Российской Федерации;

Продажи по номинальной стоимости государственных знаков почтовой оплаты (почтовых марок и иных знаков, наносимых на почтовые отправления), подтверждающих оплату услуг почтовой связи.

При осуществлении данных видов деятельности оформление БСО нецелесообразно в силу типичности, простоты самой хозяйственной операции, которая легко поддается контролю и без бланкового учета.

Помимо указанных видов деятельности можно не применять ККТ, если товары, работы, услуги реализуются в отдаленных или труднодоступных местностях (за исключением городов, районных центров, поселков городского типа), указанных в перечне, утвержденном органом государственной власти субъекта Российской Федерации.

Но так было бы просто жить. Поэтому законодатель в пункте 4 статьи 2 Закона о ККТ ввел еще исключения из исключений. которые ограничивают перечень исполнителей, имеющих право не применять ККТ в случаях, указанных выше.

В частности, безусловная обязанность применять ККТ возложена на платежных агентов, осуществляющих деятельность по приему платежей физических лиц, а также на кредитные организации и банковских платежных агентов. осуществляющих деятельность в соответствии с законодательством о банках и банковской деятельности.

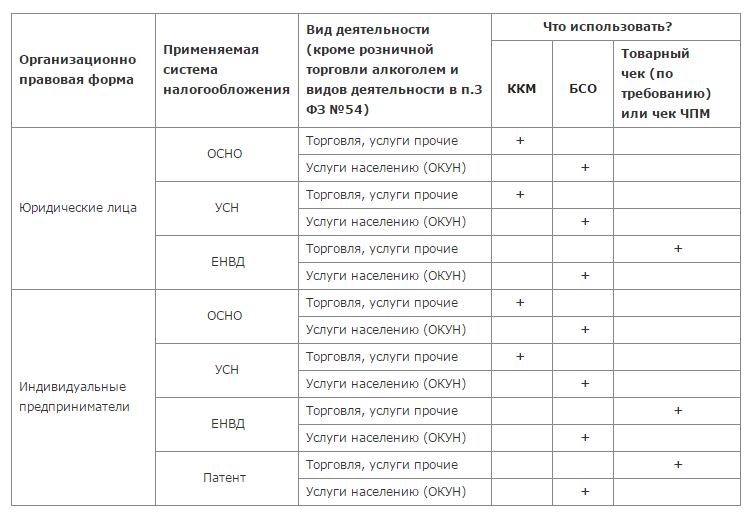

3. Работа без ККМ на ОСН и УСНОрганизации и ИП, применяющие УСН и ОСН могут принимать наличные с выдачей БСО физическим лицам при оказании услуг.

При розничной торговле выдавать БСО нельзя.

БСО не могут применять агенты недвижимости.

Итог всему сказанному можно выразить так:

Применение ККТ при патентной системе налогообложения

Применение ККТ при патентной системе налогообложения

Указанные налогоплательщики могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения ККТ при условии выдачи по требованию покупателя (клиента) документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу).

Когда нужно применять когда можно не применять ККТ (итоговая таблица)Подведем итоги изложенного на примере конкретных ситуаций:

Ситуация

Вопрос применения контрольно-кассовой техники (ККТ). контрольно-кассовых машин (ККМ) или, проще говоря, кассового аппарата или кассы является одним из наиболее актуальных. Он регулярно возникает как у начинающих бухгалтеров и предпринимателей, так и у опытных специалистов, которым приходится сталкиваться с новыми случаями из практики или менять сферу деятельности. Именно нюансам работы без кассы посвящена эта статья. Особенно хотелось бы отметить то, что лучше всего разобраться в вопросах бухгалтерского учета и налогообложения, а также тонких моментах ведения бизнеса и оптимизации налогового бремени и других процессов лучше всего помогут специальные тематичсекие бухгалтерские семинары. Вы уже можете выбрать интересующие вас мероприятие из расписания мероприятий ЦДО "АКАТО" .

Применение кассового аппарата является обязательным для всех предприятий разных сфер деятельности, осуществляющих расчеты с покупателями посредством наличных денег. Однако, в этом правиле использования ККМ, как и во всяком другом, есть исключения.

Во-первых, работать без применения ККТ могут индивидуальные предприниматели (ИП) и общества с ограниченной ответственностью (ООО), осуществляющие деятельность по оказанию услуг. При этом, не имеет значения, какую систему налогообложения они используют (например, можно применять УСН). Главное, чтобы при работе без кассы клиентам выдавались бланки строгой отчетности (товарные чеки). В таком случае можно осуществлять в том числе и расчеты в безналичной форме, без использования кассового аппарата.

Во-вторых, можно работать, не используя контрольно-кассовую технику при условии применения такого специального налогового режима, как Единый налог на вмененный доход (ЕНВД). Это правило действует для ИП и ООО, осуществляющих торговую деятельность. Причем, как и в первом случае, тут можно работать без кассы и с осуществлением безналичных расчетов. Некоторое время назад, торговые ООО и ИП на ЕНВД должны обязаны были иметь кассовый аппарат. Однако, 01.10.2009 письмом ФНС "О применении контрольно-кассовой техники плательщиками единого налога на вмененный доход" это правило было отменено. Таким образом, применение ККМ (кассы) при ЕНВД является не обязательным, но возможным на усмотрения предпринимателя. Кассовый аппарат может применяться, например, для повышения доверия со стороны покупателей. Обращаем ваше внимание на то, что в ближайшие годы ЕНВД может быть отменен .

Однако, если вы торгуете алкогольной или спиртосодержащей продукцией с содержанием этилового спирта более 15%, то даже ЕНВД не освобождает вас от обязанности использоваться ККТ.

В-третьих, кассовый аппарат не обязаны использовать предприниматели и организации, осуществляющие деятельность, попадающую под пункт 3 статьи 2 Федерального закона 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт" от 22.05.2003.

Таким образом, если ваша организация или вы, как ИП), в соответствии с перечисленными пунктами, освобождается от применения кассового аппарата, то, даже, если покупатель требует кассовый чек, вы не обязаные ему его выдавать, т.к. в соответствии с пунктом 2.1 ст. 2 Федерального закона 54-ФЗ, ваш товарный чек приравнивается к кассовому.

Интересные статьи по теме:

Автор: Не указан

Каким образом будет происходить розничная торговля без кассового оборудования? При каких условиях ИП имеет право работать и вести расчеты наличными деньгами с покупателем без ККМ? Когда можно работать на УСН или на ЕНВД без кассы? Все вышеперечисленные вопросы подробно рассмотрены в этой статье.

Работа без кассового аппарата (ККМ) в 2016 г. для предпринимателя возможна, если он:

Для крайнего случая работы без эксплуатации кассового оборудования имеются некоторые нюансы.

Чиновники областной администрации определяют степень отдаленности территории – населенного пункта, в котором ИП может торговать, и устанавливают специальный перечень таких пунктов. При этом ИП запрещено работать без кассового оборудования в городах, районных центах.

Торговля ИП без эксплуатации кассового оборудования в 2016 г.Список видов деятельности, по которым ИП имеет право торговать без использования кассового оборудования, является ограниченным.

ИП может не пользоваться кассовым оборудование в следующих случаях:

Перечень дополнительной товарной продукции, которой ИП имеет право торговать, определяют региональные власти;

ИП имеет право торговать без кассового оборудования на выставочных мероприятиях или на рынках. При этом, ИП запрещено заниматься реализацией продукции в контейнерах и павильонах.

Если ИП обладает автолавкой (тонаром), автомобильным магазином, автофургоном (прицепом), в этом случае надо ставить кассовое оборудование.

При осуществлении торговли яблоками с грузовой машины ИП может не использовать, но только после прохождения проверки ревизорами, этого грузовика на предмет сохранности товара.

Если ИП продает овощную продукцию, арбузы вразвал, то в этом он имеет право не эксплуатировать кассовое оборудование.

Без эксплуатации кассового оборудования ИП может торговать с лотков или корзинок, которая покрыты полиэтиленовой пленкой или брезентом. При этом, если ИП торгует с лотка технически сложными товарами, то он должен использовать ККМ.

Если ИП реализует товары, которые должен находиться в специальных условиях хранения, то в этом случае также надо использовать кассовое оборудование. Например, ИП имеет право продавать картофель без ККМ. Однако при реализации мороженой рыбы ИП должен использовать кассу.

ИП без кассового оборудования в 2016 г.Кроме этого, ИП может не применять кассовое оборудование, работая на патентной системе налогообложения. При работе на патенте ИП может, например, заниматься реализацией услуг в торговом зале, площадь которого равна 50 кв. м. максимум.

В то же время работать на патенте имеют право и ИП, которые торгуют в розницу.

В итоге без применения ККМ предприниматель может заниматься бизнесом в стационарной торговой точке, площадь торгового зала которой равна 50 кв. м. максимум или вообще нет торгового зала, а также в нестационарном помещении для торговли.

Если бизнесмен платит ЕНВД, то он также имеет право работать и вести расчеты наличными деньгами с покупателем без кассы. В этом случае ИП может заниматься реализацией продукции без эксплуатации кассы в павильоне, площадь торгового зала которого равна 150 кв. м. максимум.

Также бизнесмен может не эксплуатировать кассу в таких ситуациях:

Могут не применять кассу и ИП, владеющие общепитом, в котором нет торгового зала или его площадь равна 150 кв. м. максимум.

Кроме того, без эксплуатации кассового оборудования ИП может заниматься реализацией услуг населению, однако при этом осуществляя расчеты с клиентом, предприниматель должен пользоваться бланками строгой отчетности.

В итоге торгуя без кассового оборудования на ЕНВД, ИП по желанию покупателя должен выдать ему чек на товар, квитанцию или документ, по которому можно принимать от клиента наличные денежные средства за услугу или товар.

Расчеты с покупателем на УСН и ККМ: надо ли применять кассу в 2016 г ?

В федеральном законе № 54 от 22 мая 2003 г. отражены правила использования ККМ, на которой ИП ведет расчеты наличными денежными средствами или с применением карточки банка.

По закону, ИП должен эксплуатировать кассовое оборудование, если он при продаже товаров, осуществлении работы и оказании услуг рассчитывает с клиентом картой банка или наличными денежными средствами.

Однако, имеется несколько нюансов:

Однако в этом случае возникает вопрос: все ли покупатели ИП готовы к таким условиям оплаты, при которых нет возможности приобрести товар за наличные деньги. В частности, торговать с физическими лицами, используя безналичные расчеты, затруднительно;

Весь перечень отдельных видов деятельности можно прочитать в ст. 2 вышеуказанного закона.

В итоге получается то, что вид организационно-правовой формы, использование УСН можно не учитывать при решении вопроса о том, надо ли ИП использовать кассу. В этом случае следует обратить внимание на вид и место осуществления определенного рода деятельности;

Если ИП относится к одному из вышеперечисленных исключений, то покупать ККМ и официально оформлять нет необходимости. Для других ИП, работающих на УСН – это обязательное условие.

При работе в онлайн-магазине у ИП возникает несколько вопросов.

Некоторых предпринимателей, которые работают во всемирной паутине, смущает то, что клиент заказывает товар в онлайн-режиме. В этом случае ИП не может выбить чек на товар после того, как клиент перевел ему деньги.

Во-первых, заказ на товар в интернете не является безналичным расчетом, потому что клиент отдает наличные деньги ИП через банк. ИП может вести все товарные операции с покупателями с использованием банковских переводов, и тогда кассовое оборудование не нужно.

Во-вторых, ИП пробивает чек на товар до приема денежных средств наличными от клиента. В таком случае, перед тем, как принимать заказ, ИП передает наличные деньги курьеру. Здесь имеется определенная юридическая коллизия и несовпадение положении правовых актов.

Но и курьер не должен иметь при себе кассовое оборудование. В ином случае, на него нужно будет оформить отдельное кассовое оборудование аппарат и устроить на работу кассиром.

В итоге при торговле в онлайн-магазине используются наличные деньги, поэтому и в 2016 г. ИП должен будет использовать ККМ.

Хотя в некоторых исключительных случаях, индивидуальный предприниматель и может принимать наличные деньги без кассового аппарата, то есть, не фиксируя выручку, но это касается далеко не всех предпринимателей. Давайте разберемся, что представляет собой эта техника, нужна ли она при приеме наличности за покупку товаров или оказанных услуг?

При покупке товара, покупатель передает денежные средства продавцу, и этот факт должен каким-то образом фиксироваться. Для покупателя важно доказать то, что товар был приобретен именно в этой торговой точке, если впоследствии появятся претензии к качеству продукции. Да и продавец должен знать свою ежедневную выручку, это необходимо для определения налоговой базы.

Как раз для этих целей и используются контрольно-кассовые печатные машины, которые сокращенно называются ККМ.

На территории Российской Федерации установлен порядок применения кассовых аппаратов: во всех организациях и всеми индивидуальными предпринимателями, занимающихся торговой деятельностью или оказанием услуг населению, когда в расчетах используются наличные средства или банковские карты. Причем разрешено использовать только те контрольно-кассовые машины, которые значатся в общероссийском реестре.

Часто, покупая лотерейный билет или газету, продавец не выдает товарный чек покупателю. Получается, что он нарушает законодательство? Да нет, здесь нет никакого нарушения, просто в отдельных случаях, ИП может работать и без применения кассовой машины.

Но во всех этих случаях покупатель должен иметь подтверждение приобретения товаров или получения определенных услуг, то есть продавец обязан вместо кассового чека выдать на руки покупателю бланк строгой отчетности или другой платежный документ. Так требует Закон.

И порой предприниматели, зная свои права, не выдают платежный документ. Очень часто такие действия могут спровоцировать налоговые взыскания, а то и судебные разбирательства, по результатам которых, на предпринимателя накладываются большие штрафные санкции.

ИП может работать без применения кассовой машины, если он занимается:

Во всех видах этой деятельности использование ККМ отменено на законодательном уровне.

Требования законодательстваОснованием для применения контрольно-кассовых машин при расчетах с клиентами является ФЗ (№54-ФЗ от 22.05.2003) «Об использовании кассовых машин», в котором подробно разъяснены права и обязанности предпринимателей.

Так, например, те ИП, которые работают на патентной системе налогообложения, в соответствии со ст. 2.1, обязаны вместо чека выдавать другой платежный документ, подтверждающий факт покупки товара или получения услуги.

Даже при любом налогообложении можно не применять кассовую технику, если ИП занимается только оказанием услуг населению, но статья 2 ФЗ обязывает их опять же выдавать платежные документы о приеме наличных средств. Порядок определен ПП от 06.05.2008 года, к таким платежным документам могут относиться билет на транспорт, в кино, путевки в санаторий или на экскурсию.

Те предприниматели, которые занимаются реализацией алкогольной продукции, кроме пива, обязаны пользоваться контрольно-кассовыми машинами, это положение прописано в п.6 статьи 16 Федерального Закона №171.

Штрафы, ответственность Если деятельность предпринимателя не подпадает под установленный список, который определяет возможность работы без ККМ, то он во всех случаях приема наличных средств обязан пробивать кассовый чек покупателю. И если контролирующий орган заметит нарушение положений законодательства, то он вполне вероятно может наложить штрафные санкции.

Если деятельность предпринимателя не подпадает под установленный список, который определяет возможность работы без ККМ, то он во всех случаях приема наличных средств обязан пробивать кассовый чек покупателю. И если контролирующий орган заметит нарушение положений законодательства, то он вполне вероятно может наложить штрафные санкции.

Если это случилось впервые, то проверяющий может ограничиться и предупредительными мерами, но если чеки не пробиваются постоянно, или кассовая машина и вовсе отсутствует, то в этом случае предприниматель подпадает под статью 14.5 КоАП.

В ней определены основания для штрафных санкций:

Для индивидуального предпринимателя штрафные санкции во всех перечисленных случаях могут составлять 3000 – 4000 рублей.

Если нет аппарата, или его не используют при расчетах, или аппарат не отвечает нормам Закона, или в том случае, если нарушены положения о регистрации кассовой машины, то кассиру начислят штраф в размере 1,5- 2 тыс. рублей, а на предпринимателя – от 3 до 4 тысяч рублей, все положения регулируются частью 2 статьи 14. 5 КоАП РФ. Юридические лица могут заплатить 30-40 тысяч рублей за нарушение применения ККМ.

Регистрация аппаратаС собранными документами отправляются в местное отделение налоговой службы, в отдел по регистрации аппаратов. Приняв и изучив пакет документов, инспектор назначает дату постановки на учет, обычно срок не превышает 5 рабочих дней после подачи заявления.

Момент постановки на учет. Предприниматель приезжает в налоговое отделение в указанный срок, приносит с собой полностью готовый к работе кассовый аппарат: чековая лента заправлена, печатающая краска залита, и если есть необходимость, то и блок питания кассы. В процессе принимают участие: инспектор службы, специалист технической службы и предприниматель.

Технический сотрудник удостоверяется в целостности кассы, затем вводит программное обеспечение, например, на чеке будет отображена информация об ИНН предпринимателя, название компании, номер кассы.

Сотрудник инспекции устанавливает защиту от несанкционированного вмешательства, а техник ставит голографическую пломбу на аппарат, оформляет кассовую книгу и данные о кассе. По окончании регистрации, предпринимателю выдается унифицированная карточка на кассовый аппарат.

Скачать заявление на регистрацию кассового аппарата в налоговой инспекции в формате .exc

Требования к чекамВо избежание штрафов, кассовый чек должен отображать:

Есть несколько разновидностей кассовых аппаратов, которые подойдут для разных видов трудовой деятельности:

Настольный вариант

Такой аппарат может быть использован в небольших торговых точках, когда места для стандартного варианта не хватает.

Мобильный кассовый аппарат

В основном их используют в торговле интернет-магазинах, когда поставляется товар покупателю. ему пробивают кассовый чек и прикладывают его к накладной. Или в случае выездных торговых мероприятий.

Аппараты с наличием денежного ящика

Очень удобны для расчета с покупателями в больших торговых точках.

Индивидуальному предпринимателю, выбирая кассовую машину, следует узнать, с какой скоростью она печатает чеки, какая у нее клавиатура: удобно ли набирать информацию, присутствуют ли у нее дополнительные слоты для подключения дополнительного оборудования?

Лучше всего начать покупку аппарата с визита в налоговое отделение, где регистрировалось ИП. Инспектор выдаст вам список аппаратов, которые разрешены к применению, и обратит ваше внимание на то, что у него обязательно должна присутствовать защитная контрольная лента.

Узнав разрешенный аппарат, теперь можно посетить сертифицированный центр по техническому обслуживанию кассовых машин.

Персонал центра хорошо информирован о требованиях к кассовой техники, и сможет помочь в регистрации кассы:

Но если в нашем населенном пункте нет подобных центров, то можно обратиться к изготовителю напрямую, и уже там подписать договор на обслуживание. Если вы решили приобрести подержанную кассовую технику на рынке, то с техпаспортом придется все равно общаться в технический центр, чтобы поставить аппарат на учет и подписать договор о сервисном обслуживании.

Обратите внимание, подержанный аппарат должен быть снятым с налогового учета, это должно быть отражено в кассовой индивидуальной карточке.

Как зарегистрировать кассовый аппарат в налоговой инспекции

Порядок и правила ведения кассовых операций в Российской Федерации

Что такое БСО (Бланки строгой отчетности) для ИП и ООО? Применение и образец заполнения