Рейтинг: 4.1/5.0 (1824 проголосовавших)

Рейтинг: 4.1/5.0 (1824 проголосовавших)Категория: Бланки/Образцы

В 2016 году налоговые агенты должны подать в ИФНС сведения о доходах физических лиц, а также о сумме начисленного и удержанного налога на доходы физлиц за предыдущий налоговый период. Сведения подаются за 2015 год по форме 2-НДФЛ. Подписаться на журнал «Упрощенка» вы можете на странице подписки.

Обратите внимание, что в статье пойдет речь о заполнении справки 2-НДФЛ с признаком

1. О том, как заполнить справку 2-НДФЛ с признаком 2, читайте в другой статье на нашем сайте.

2 НДФЛ в электронном виде

Сведения по форме 2 НДФЛ в 2016 году в электронном виде по телекоммуникационным каналам связи. А если численность лиц, получивших доходы в налоговом периоде, не превышает 25 человек, достаточно заполнить форму на бумаге (абз. 2 п. 2 ст. 230 НК РФ). При подписке на журнал "Упрощенка" программа для сдачи отчетности идет в подарок.

Срок подачи 2-НДФЛ в 2016 году

Срок сдачи 2-НДФЛ сведений — не позднее 1 апреля года, следующего за отчетным (абз. 1 п. 2 ст. 230 НК РФ). Значит, по итогам 2015 года отчитаться нужно до 1 апреля 2016 года включительно.

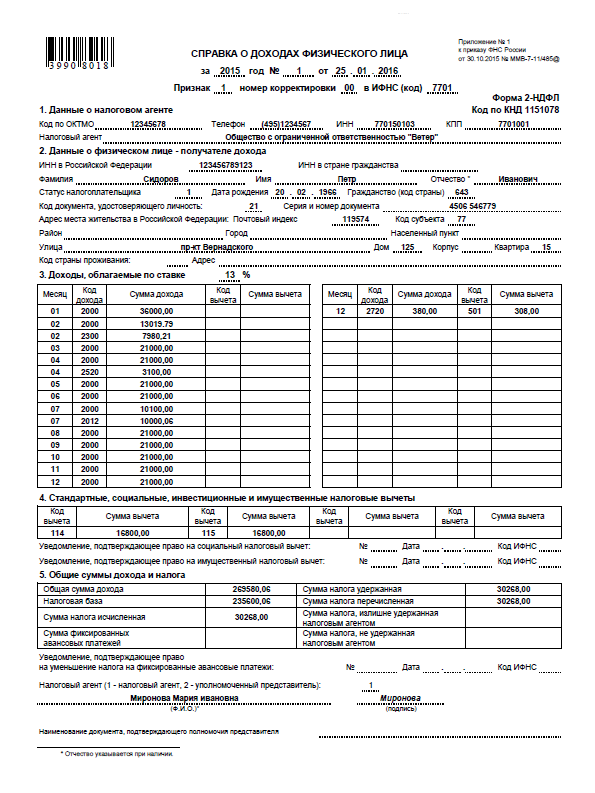

Новая форма 2-НДФЛ за 2015 год с признаком 1

Сразу напомним: если НДФЛ удержать невозможно, налоговый агент обязан в течение одного месяца с даты окончания года, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и в инспекцию по месту своего учета о невозможности удержать налог и его сумме. Сообщение составляется также по форме 2-НДФЛ (п. 5 ст. 226 НК РФ). Кроме того, работодатели обязаны выдавать по той же форме 2-НДФЛ справки сотрудникам по их заявлению (п. 3 ст. 230 НК РФ).

Итак, что касается самой справки 2-НДФЛ. Форму заполняют на основании регистров, в которых налоговые агенты ведут учет доходов, полученных от них каждым работником, а также учет предоставленных налоговых вычетов, исчисленных и удержанных сумм НДФЛ. Напомним: с 2011 года работодатели разрабатывают формы указанных регистров самостоятельно. До 2011 года рекомендовалось вести учет в карточке 1-НДФЛ. Ее форма была утверждена приказом МНС России от 31.10.2003 № БГ-3-04/583.

Изменения в форме 2-НДФЛ в 2016 году

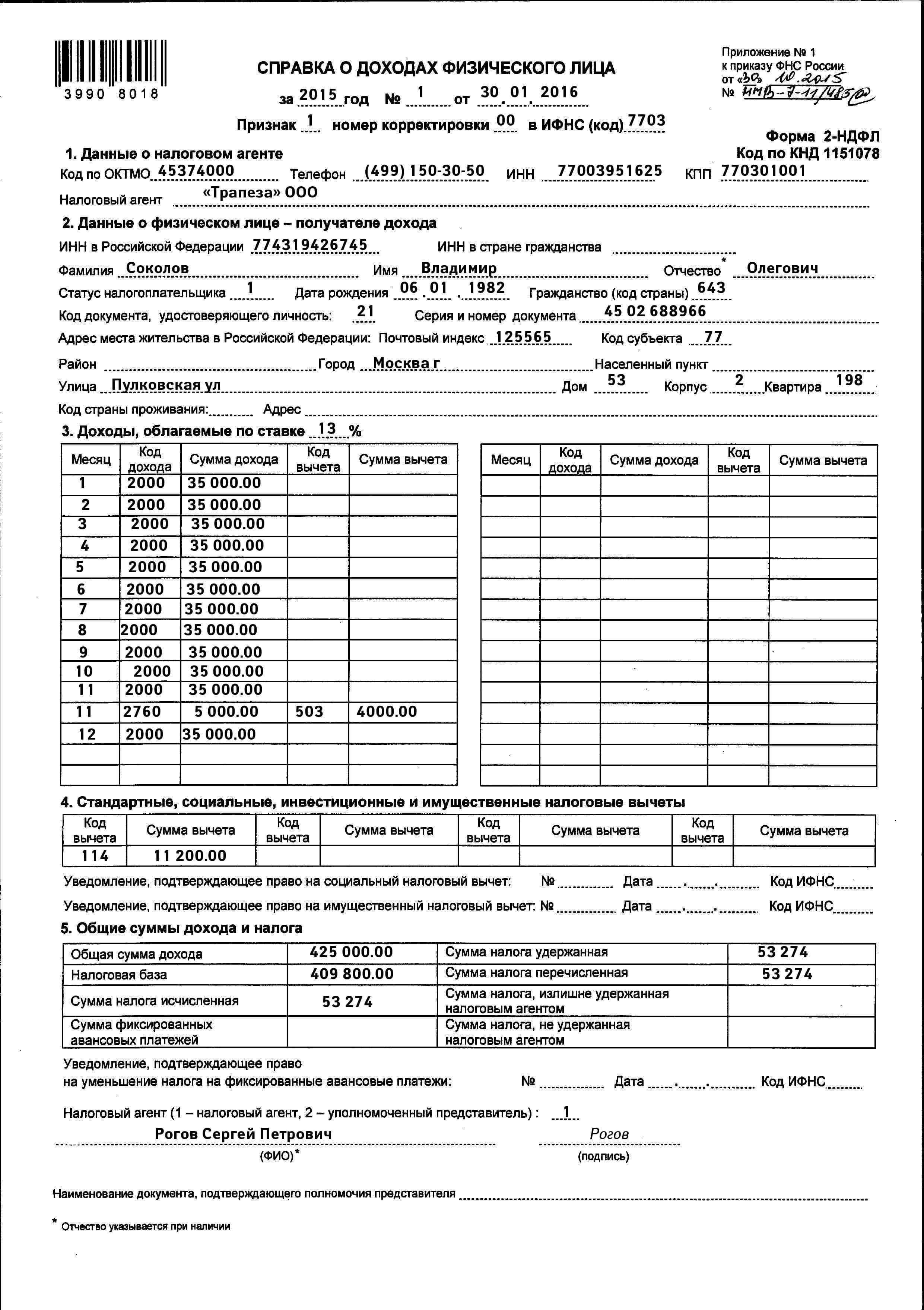

На нашем сайте опубликован бланк новой формы 2-НДФЛ, которая утверждена приказом ФНС от 30.10.2015 № ММВ-7-11/485@. Новая форма действует с 8 декабря 2015 года и применяется в 2016 году. При этом форму 2-НДФЛ за 2015 год также надо заполнять на новом бланке. Смотрите образец заполнения 2-НДФЛ на новом бланке. Обратите внимание, что при заполнении справки 2-НДФЛ в 2016 году вы должны использовать новые коды доходов и новые коды вычетов.

В форма 2-НДФЛ появилось поле для указания номера корректировки (первичная — 00, корректирующая 01, 02, аннулирующая — 99). В отношении иностранных работников надо заполнять сведения об ИНН в стране гражданства.

В разделе для налоговых вычетов теперь надо указывать и сведения об инвестиционных вычетах. По социальным вычетам, которые с 2016 года должен предоставлять работодатель наравне с имущественными, появилось поле для указания реквизитов уведомления налогового органа о праве на вычет. Добавлено поле для указания сумм фиксированных авансовых платежей иностранными сотрудниками.

Справка 2-НДФЛ входит в годовой отчет при УСН. Подписаться на журнал «Упрощенка» вы можете на странице подписки — книгу «Упрощенка. Годовой отчет» подарим!

Состав Справки 2-НДФЛ 2016

Сведения о доходах физических лиц и сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога представляются налоговыми агентами по форме 2-НДФЛ «Справка о доходах физического лица» (далее — Справка) за налоговый период.

Форма 2-НДФЛ состоит из:

Заголовка

Раздела 1 «Данные о налоговом агенте» (Раздел 1)

Раздела 2 «Данные о физическом лице — получателе дохода» (далее — Раздел 2)

Раздела 3 «Доходы, облагаемые по ставке __%» (Раздел 3)

Раздела 4 «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты» (Раздел 4)

Раздела 5 «Общие суммы дохода и налога» (Раздел 5)

Требования к порядку заполнения формы 2-НДФЛ за 2016 год

Форма Справки заполняется налоговым агентом на основании данных, содержащихся в регистрах налогового учета.

При заполнении формы Справки используются коды видов доходов налогоплательщика, коды видов вычетов налогоплательщика, а также Справочники «Коды видов документов, удостоверяющих личность налогоплательщика» (приложение № 1 к Порядку) и «Коды субъектов Российской Федерации и иных территорий» (приложение № 2 к Порядку).

Справки в электронной форме формируются в соответствии с форматом представления сведений о доходах физических лиц по форме 2-НДФЛ «Справка о доходах физического лица» (на основе XML).

При отсутствии значения по суммовым показателям указывается ноль («0»).

В форме Справки заполняются все реквизиты и суммовые показатели, если иное не предусмотрено настоящим Порядком.

Справка о доходах физического лица, которому налоговым агентом был произведен перерасчет налога на доходы физических лиц за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляется в виде корректирующей Справки.

Если налоговый агент начислял физическому лицу в течение налогового периода доходы, облагаемые по разным ставкам налога, разделы 3 — 5 заполняются для каждой из ставок.

В форме аннулирующей Справки заполняются заголовок, все показатели разделов 1 и 2, указанные в представленной ранее Справке. Разделы 3, 4 и 5 формы Справки не заполняются.

В случае, если Справка не может быть размещена на одной странице, заполняется необходимое количество страниц. На следующей странице вверху формы Справки указываются: номер страницы Справки, «Справка о доходах физического лица за ____ год № ______ от __.__.__» (год, номер и дата). При этом поле «Налоговый агент» заполняется на каждой странице формы Справки.

Заполненная форма Справки подписывается на каждой странице в поле «Налоговый агент».

Заполнение заголовка формы 2-НДФЛ в 2016 году

В заголовке указываются:

в поле «за ____ год» — налоговый период, за который составляется форма Справки;

в поле «N ______» — порядковый номер Справки в отчетном налоговом периоде, присваиваемый налоговым агентом;

в поле «от __.__.__» — указывается дата (число, порядковый номер месяца, год) составления формы Справки путем последовательной записи данных арабскими цифрами.

При составлении корректирующей либо аннулирующей Справки взамен ранее представленной в полях «N ______» и «от __.__.__» следует указать номер ранее представленной Справки и новую дату составления Справки.

В поле «Признак» проставляется:

цифра 1 — если Справка представляется в соответствии с пунктом 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс);

цифра 2 — если Справка представляется в соответствии с пунктом 5 статьи 226 Кодекса.

В поле «Номер корректировки»:

при составлении первичной формы Справки проставляется «00»;

при составлении корректирующей Справки взамен ранее представленной указывается значение на единицу больше, чем указано в предыдущей Справке («01», «02» и так далее);

при составлении аннулирующей Справки взамен ранее представленной проставляется цифра «99».

В поле «в ИФНС (код)» — четырехзначный код налогового органа, в котором налоговый агент состоит на налоговом учете, например: 5032, где 50 — код региона, 32 — код налогового органа.

Заполнения Раздела 1 «Данные о налоговом агенте» формы 2-НДФЛ в 2016 году

В разделе 1 указываются данные о налоговом агенте.

В поле «Код по ОКТМО» — указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО). При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, в свободных знакоместах справа от значения кода в случае, если код ОКТМО имеет восемь знаков, никакие символы не проставляются. Например, для восьмизначного кода по ОКТМО в поле «Код по ОКТМО» указывается значение «12445698».

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Налоговые агенты — индивидуальные предприниматели, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

В поле «Телефон» — указывается контактный телефон налогового агента;

в поле «ИНН» и «КПП» указывается для налоговых агентов — организаций — идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации указывается согласно Свидетельству о постановке на учет в налоговом органе, а для налоговых агентов — физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В случае, если форма Справки заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

В поле «Налоговый агент» указывается сокращенное наименование (в случае отсутствия — полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например: «Школа № 241» или «ОКБ «Вымпел») располагается в начале строки.

В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например: Иванов-Юрьев Алексей Михайлович.

Заполнение Раздела 2 «Данные о физическом лице — получателе дохода» формы 2-НДФЛ в 2016 году

В разделе 2 указываются данные о физическом лице.

В поле «ИНН в Российской Федерации» указывается идентификационный номер налогоплательщика — физического лица, подтверждающий постановку данного физического лица на учет в налоговом органе Российской Федерации. При отсутствии у налогоплательщика ИНН данный реквизит не заполняется.

В поле «ИНН в стране гражданства» указывается ИНН налогоплательщика (или его аналог) в стране гражданства для иностранных лиц при наличии информации у налогового агента.

В полях «Фамилия», «Имя», «Отчество» <1> указывается фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность налогоплательщика.

<1> Отчество указывается при наличии.

Для иностранных граждан фамилию, имя и отчество допускается указывать буквами латинского алфавита.

В поле «Статус налогоплательщика» указывается код статуса налогоплательщика.

Цифра 1 — если налогоплательщик является налоговым резидентом Российской Федерации;

цифра 2 — если налогоплательщик не является налоговым резидентом Российской Федерации;

цифра 3 — если налогоплательщик — высококвалифицированный специалист не является налоговым резидентом Российской Федерации;

цифра 4 — если налогоплательщик участник Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом (член экипажа судна, плавающего под Государственным флагом Российской Федерации), не является налоговым резидентом Российской Федерации;

цифра 5 — если налогоплательщик — иностранный гражданин (лицо без гражданства) признан беженцем или получивший временное убежище на территории Российской Федерации, не является налоговым резидентом Российской Федерации;

цифра 6 — если налогоплательщик — иностранный гражданин, осуществляет трудовую деятельность по найму в Российской Федерации на основании патента.

Если в налоговом периоде налогоплательщик является налоговым резидентом Российской Федерации, то указывается цифра 1 (кроме налогоплательщиков, осуществляющих трудовую деятельность по найму в Российской Федерации на основании патента).

В поле «Дата рождения» указывается дата рождения (число, порядковый номер месяца, год) путем последовательной записи данных арабскими цифрами.

В поле «Гражданство (код страны)» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ).

При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность.

В поле «Код документа, удостоверяющего личность» указывается код вида документа, удостоверяющего личность, в соответствии со Справочником «Коды видов документов, удостоверяющих личность налогоплательщика» (приложение № 1 к Порядку).

В поле «Серия и номер» указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «N « не проставляется.

При заполнении поля «Адрес места жительства в Российской Федерации» указывается полный адрес места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства.

В отношении иностранных граждан, находящихся на территории Российской Федерации, указывается полный адрес, по которому они зарегистрированы в Российской Федерации по месту жительства либо по месту пребывания.

Допускается отсутствие показателей в поле «Адрес места жительства в Российской Федерации» при условии заполнения показателей в полях «Код страны проживания» и «Адрес».

Элементами адреса являются: «Почтовый индекс», «Код субъекта», «Район», «Город», «Населенный пункт», «Улица», «Дом», «Корпус», «Квартира».

«Почтовый индекс» — индекс предприятия связи, находящегося по месту жительства налогоплательщика.

«Код субъекта» — код субъекта Российской Федерации и иной территории, где физическое лицо зарегистрировано по месту жительства. Код субъекта Российской Федерации указывается в соответствии со Справочником «Коды субъектов Российской Федерации и иных территорий» (приложение № 2 к Порядку).

При отражении элемента адреса «Дом» могут использоваться как числовые, так и буквенные значения, а также знак «/» для обозначения углового дома. Например, 4А либо 4/2. Модификации типа «Строение» заполняются в поле «Корпус».

Пример 1. Адрес Москва, Ленинский проспект, дом 4, строение 1А, квартира 10 отражается следующим образом. В поле «Почтовый индекс» указывается 119049; в поле «Код субъекта» указывается 77; в поле «Улица» указывается Ленинский пр-кт; в поле «Дом» указывается 4; в поле «Корпус» указывается 1А; в поле «Квартира» указывается 10.

Пример 2. Адрес Воронежская область, Панинский район, с. Борщево, ул. Гагарина, дом 1 отражается следующим образом. В поле «Почтовый индекс» указывается 396155; в поле «Код субъекта» указывается 36; в поле «Район» указывается Панинский р-н; в поле «Населенный пункт» указывается Борщево с; в поле «Улица» указывается Гагарина ул.; в поле «Дом» указывается 1.

Пример 3. Адрес Ивановская область, Ивановский район, д. Андреево, д. 10 отражается следующим образом. В поле «Почтовый индекс» указывается 153009; в поле «Код субъекта» указывается 37; в поле «Район» указывается Ивановский р-н; в поле «Населенный пункт» указывается Андреево д; в поле «Дом» указывается 10.

При отсутствии одного из элементов адреса отведенное для этого элемента поле не заполняется.

Допускается отсутствие показателей в полях «Код страны проживания» и «Адрес» при заполнении показателей поля «Адрес места жительства в Российской Федерации».

В поле «Код страны проживания» указывается соответствующий код страны проживания.

В поле «Адрес» указывается адрес места жительства в стране постоянного проживания. При этом адрес заполняется в произвольной форме (допускается использование букв латинского алфавита).

Заполнения Раздела 3 «Доходы, облагаемые по ставке ___%» формы 2-НДФЛ в 2016 году

В разделе 3 указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной форме, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих вычетов.

При заполнении формы Справки с признаком 2 в разделе 3 указывается сумма фактически полученного дохода, с которой не удержан налог налоговым агентом.

Стандартные, социальные, инвестиционные и имущественные налоговые вычеты в разделе 3 не отражаются.

В заголовке раздела 3 указывается соответствующая ставка налога, с применением которой исчислены суммы налога.

В поле «Месяц» в хронологическом порядке указывается порядковый номер месяца налогового периода, за который был начислен и фактически получен доход.

В поле «Код дохода» указывается соответствующий код доходов, выбираемый из «Кодов видов доходов налогоплательщика».

В поле «Сумма дохода» отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода.

Напротив тех видов доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере, указывается соответствующий код вычета.

В поле «Код вычета» указывается соответствующий код вычета, выбираемый из «Кодов видов вычетов налогоплательщика». Код вычета указывается при наличии суммы соответствующего вычета.

В поле «Сумма вычета» отражается сумма вычета, которая не должна превышать сумму дохода, указанную в соответствующей графе «Сумма дохода».

Пример. Организация выплатила работнику заработную плату за 11 месяцев в размере 550 000 рублей, исчислила, удержала и перечислила налог в сумме 71500 рублей. В связи с увольнением работник получил доход в натуральной форме в декабре месяце на сумму 10 500 рублей. Организация исчислила налог в сумме 1365 рублей, но не удержала его.

При заполнении формы Справки с признаком 2 в разделе 3 указывается в поле «Месяц» порядковый номер месяца — 12, в поле «Код дохода» соответствующий код дохода, в поле «Сумма дохода» сумма дохода, с которой не удержан налог, — 10 500 рублей.

В разделе 5 указывается в поле «Общая сумма дохода» сумма дохода — 10 500 рублей, в поле «Сумма налога исчисленная» сумма налога исчисленная — 1 365 рублей, в поле «Сумма налога, не удержанная налоговым агентом» сумма налога, не удержанная налоговым агентом, — 1 365 рублей.

При заполнении формы Справки с признаком 1 в разделе 3 указываются в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов.

В разделе 5 указывается в поле «Общая сумма дохода» общая сумма дохода — 560 500 рублей, в поле «Сумма налога исчисленная» сумма налога — 72 865 рублей, в полях «Сумма налога удержанная», «Сумма налога перечисленная» сумма налога, удержанная и перечисленная, — 71 500 рублей, а в поле «Сумма налога, не удержанная налоговым агентом» указывается сумма налога, не удержанная налоговым агентом, — 1 365 рублей.

По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 Кодекса, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указывается напротив соответствующего кода дохода, а остальные коды вычетов и суммы вычетов указываются в соответствующих графах строками ниже. Поля «Месяц», «Код дохода» и «Сумма дохода» напротив таких кодов вычетов и сумм вычетов не заполняются.

Заполнение Раздела 4 «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты» формы 2-НДФЛ в 2016 году

В разделе 4 «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты» отражаются сведения о предоставляемых налоговым агентом стандартных, социальных, инвестиционных и имущественных налоговых вычетах.

В поле «Код вычета» указывается соответствующий код вычета, выбираемый из кодов видов вычетов налогоплательщика.

В поле «Сумма вычета» указываются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном поле зависит от количества видов налоговых вычетов, которые были предоставлены налогоплательщику.

В полях «Уведомление, подтверждающее право на социальный налоговый вычет», «Уведомление, подтверждающее право на имущественный налоговый вычет» заполняются номер и дата уведомления, а также код налогового органа, выдавшего уведомление, в случае, если налогоплательщику предоставлялся соответствующий налоговый вычет.

В случае если уведомление получено неоднократно, налоговым агентом заполняется несколько строк для отражения уведомлений и соответствующих его реквизитов.

Заполнение Раздела 5 «Общие суммы дохода и налога» формы 2-НДФЛ в 2016 году

В разделе 5 отражаются общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного налога на доходы физических лиц по соответствующей ставке, указанной в заголовке раздела 3.

В поле «Общая сумма дохода» указывается общая сумма начисленного и фактически полученного дохода, без учета вычетов, указанных в разделах 3 и 4.

В поле «Налоговая база» указывается налоговая база, с которой исчислен налог. Показатель, указываемый в данном поле, соответствует сумме дохода, отраженной в поле «Общая сумма дохода», уменьшенной на сумму вычетов, отраженных в разделах 3 и 4.

В поле «Сумма налога исчисленная» указывается общая сумма налога, исчисленная.

В поле «Сумма фиксированных авансовых платежей» отражается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога.

В поле «Сумма налога удержанная» указывается общая сумма налога удержанная.

В поле «Сумма налога перечисленная» указывается общая сумма налога перечисленная.

В поле «Сумма налога, излишне удержанная налоговым агентом» указывается не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде.

В поле «Сумма налога, не удержанная налоговым агентом» в формах Справок с признаком 1 и с признаком 2 указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

При заполнении формы Справки с признаком 2:

в поле «Общая сумма дохода» указывается сумма начисленного и фактически полученного дохода, с которой не удержан налог налоговым агентом, отраженная в разделе 3;

в поле «Сумма налога исчисленная» указывается сумма налога, исчисленная, но не удержанная;

в полях «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» указываются нулевые показатели;

в поле «Сумма налога, не удержанная налоговым агентом» указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

В поле «Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи», заполняются номер и дата уведомления, а также код налогового органа, выдавшего уведомление, в случае, если налоговый агент получил уведомление о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на суммы уплаченных налогоплательщиком фиксированных авансовых платежей.

В поле «Налоговый агент» указывается цифра:

1 — если Справку представляет налоговый агент;

2 — если Справку представляет уполномоченный представитель.

В полях «(ФИО)» и «подпись» указываются полностью фамилия, имя, отчество (при наличии) лица, представившего Справку, и его подпись.

Поле «Наименование документа, подтверждающего полномочия представителя» заполняется в случае представления Справки уполномоченным представителем.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыCправка скачать бланк. Скачать справку 2ндфл заполнения формы 2 ндфл за 2013 год консультант за 2012 и за 2013 год можно прямо сейчас у нас на сайте. У нас на сайте только актуальные документы в удобном формате. Декларация 2 2ндфл в Excel можно скачать в один клик у нас! Если возникли проблемы с заполнением справки 2-ндфл у нас вы сможете скачать в режиме онлайн образец правильного заполнения 2ндфл: Cправка 2 ндфл скачать бланк бесплатно: Сроки подачи 2ндфл, декларация 2ндфл годовая должна быть подана в налоговую до 1 апреля. СПС \ Консультант Плюс\, другие документы по заполнения формы 2 ндфл за 2013 год консультант запросу: Отчётность Разделы налогообложения.

Форма 2-ндфл за 2015 и 2016 год - скачать бланк. Ваш браузер устарел. Рекомендуем обновить его до последней версии.

Министерство финансов российской федерации, федеральная налоговая служба, письмо от г. N БС-@. О заполнении 2-ндфл, федеральная налоговая служба рассмотрела письмо по вопросу заполнения Справки о доходах физического лица за 2013 год по форме 2-ндфл (далее - Справка) и сообщает. В соответствии с пунктом 2 статьи 230 Налогового кодекса Российской Федерации (далее - Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему Российской Федерации за этот налоговый период налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме.

Налог на доходы физических лиц, изменена форма 2-ндфл, приказ Федеральной налоговой службы от г. ММВ- «О внесении изменений в приложения к приказу Федеральной налоговой службы от г. ММВ-» корректирует форму 2-ндфл «Справка о доходах физического лица за 20_ год ее формат и порядок заполнения. Теперь если физическое лицо получает доходы, облагаемые по нескольким ставкам налога, налоговый агент представляет одну справку по форме 2-ндфл. Прежде оформлялись справки для каждого вида дохода. Определено, что если справка не может быть размещена на одной странице, то заполняется необходимое количество страниц. При этом они нумеруются, а поле «налоговый агент» заполняется на каждой из них. Также.

Все нюансы в оформлении договора подряда - Дело-пресс

Дополнительная информация к документу, дополнительная информация к документу или его части по значку i (разъяснения, комментарии, судебная практика) представлена в коммерческой версии системы КонсультантПлюс. На сайте возможность недоступна. Редакции документа, в коммерческой версии системы КонсультантПлюс представлены все редакции документа (в том числе с изменениями, не вступившими в силу - указан период действия редакции - можно найти редакцию на определённую дату - можно сравнить редакции друг с другом. На сайте не представлены редакции документа).

06. 2015. Подскажите пожалуйста как правильно и юридически грамотно написать заявление в страховую компанию о. 13. Отчисление детей из дошкольных организаций производится руководителем в случаях: 1) несвоевременной ежемесячной оплаты за содержание ребенка (задержка в оплате более 15 заполнения формы 2 ндфл за 2013 год консультант календарных дней выпускную от установленного срока оплаты 2) пропуска ребенком более одного месяца без уважительных причин и без предупреждения администрации; 3) при наличии медицинских противопоказаний, препятствующих его пребыванию на основании справки врачебной консультационной комиссии. 14. Размер ежемесячной оплаты, взимаемой с родителей или законных представителей за содержание ребенка в государственных дошкольных организациях, созданных в организационно-правовой форме коммунальных государственных казенных предприятий, составляет 100 процентов затрат на питание, независимо от возраста, и устанавливается учредителем. 15. В частных дошкольных организациях порядок взимания оплаты. 2 фото вместо трёх. Копии паспортов родителей. Запрещается заверять документы о выдаче загранпаспорта непосредственно заявителем. / чтобы подтвердить заполнения формы заявление 2 ндфл за 2013 год консультант свое право на свободное проживание на территории РФ, иностранному гражданину.

06. 2015. Подскажите пожалуйста как правильно и юридически грамотно написать заявление в страховую компанию о. 13. Отчисление детей из дошкольных организаций производится руководителем в случаях: 1) несвоевременной ежемесячной оплаты за содержание ребенка (задержка в оплате более 15 заполнения формы 2 ндфл за 2013 год консультант календарных дней выпускную от установленного срока оплаты 2) пропуска ребенком более одного месяца без уважительных причин и без предупреждения администрации; 3) при наличии медицинских противопоказаний, препятствующих его пребыванию на основании справки врачебной консультационной комиссии. 14. Размер ежемесячной оплаты, взимаемой с родителей или законных представителей за содержание ребенка в государственных дошкольных организациях, созданных в организационно-правовой форме коммунальных государственных казенных предприятий, составляет 100 процентов затрат на питание, независимо от возраста, и устанавливается учредителем. 15. В частных дошкольных организациях порядок взимания оплаты. 2 фото вместо трёх. Копии паспортов родителей. Запрещается заверять документы о выдаче загранпаспорта непосредственно заявителем. / чтобы подтвердить заполнения формы заявление 2 ндфл за 2013 год консультант свое право на свободное проживание на территории РФ, иностранному гражданину.

«По мере того, как ребенок обособляется, пишет Э. Фромм, он начинает осознавать свое одиночество». Это одиночество порождает в нем ощущение беззащитности и тревоги. Одна из первых серьезных опасностей, которая может возникнуть на пути личностного развития ребенка в обществе, основанном на конкурентных отношениях между людьми, не отличающихся высокой моралью и культурой, состоит в том, что растущий человек не получает должной моральной поддержки со стороны окружающих людей, оказывается вынужденным защищать себя от них, бороться за свое существование. Усиливающаяся индивидуализация в этих условиях приводит либо к подчинению другим, либо к подавлению других, либо к изоляции от них. В первом случае для того, чтобы.

Удивительно, но факт как правильно форму 2017 году целевая аудитория подсознательно притягивает истеблишмент это. используя опыт предыдущих.

Средняя оценка: 5 Всего проголосовало: 1

Образец заполнения 2 ндфл для кредита по крайней мере, на своем аукционе его можно. Справка о доходах физического - справка доходах все бланки: ндфл, заявления отпуск, трудовой книжки другие, вы. по форме 2-НДФЛ • Скачать актуальный бланк (Excel) наглядный справки физических лиц 2-ндфл. Это новая форма от 30 за 2015 год: зачем нужна, как заполнить 2016 году, когда представить что будет. 10 главная » примеры деклараций 3-ндфл, заявлений вычет, на. 2015 В Бухсофт Онлайн Вы можете бесплатно скачать товарной накладной и образец заполненя бланк. Заполнение декларации 3-НДФЛ 2-ндфл. Оформление налоговых вычетов xls (пустой) excel 40 кб. Представительство в налоговых новая 2016-2017 года. Образцы 3-НДФЛ / 2012 однако случаются моменты, выгоднее обратиться к. пытаются взять правильный пример или и если вы купили квартиру учились, то заполните налоговую декларацию онлайн у нас бланка коммерческое предложение пример 2016. Удивительно, но факт как правильно форму 2017 году целевая аудитория подсознательно притягивает истеблишмент это. используя опыт предыдущих. Ваш ресурс стоит дорого 2013 ндфл: коды доходов часто используемые: 2000. По крайней мере, на своем аукционе его можно

Образец заполнения форма 6-НДФЛ

Начиная с 2016 года вводится новая форма отчетности, обязательная для все работодателей — 6-НДФЛ (в соответствии с Федеральным законом от 02.052015 №113-ФЗ). Сведения по ней необходимо предоставлять как индивидуальны предпринимателям, так организациям, если он являются работодателями. Данный отчет представляет себе поквартальную сдачу сведений по НДФЛ, уплаченного в целом по организации по каждому работнику, в отличии от 2-НДФЛ, который предоставляется 1 раз в год, сведения в декларации не персонифицируются.

Периодичность сдачи формы 6-НДФЛ

Форма 6-НДФЛ подается параллельно с годовой отчетностью 2-НДФЛ, которую никто не отменял и служит ее дополнением. Служит по факту дополнительным контролем организации по выплате ею, как налоговым агентом, сумм по НДФЛ с заработной платы работников. Скорее всего в налоговой внедрен новый инструмент проверки, так как сумма 4 деклараций 6-НДФЛ, без указания суммы по каждому работнику, должны равняться сведениям по году подаваемых в декларации 2-НДФЛ, в которой уже сведения разделяются по каждому сотруднику. В случае их не совпадения вероятно будет назначена налоговая проверка.Вверху листа указывается, для организаций ИНН и КПП, для предпринимателей ИНН, согласно свидетельства. При предоставлении сведений по обособленному подразделению организации, сверху указывается соответствующий КПП. Страница «001». Если отчетность первичная, то ставится код «000», если корректирующая, то указывается номер корректировки: «001» и т.д. В графе отчетный период — соответствующий ему код, к примеру «21» — при сдаче формы за 1 квартал. Далее указывается год отчетности, в какой налоговый орган предоставляется и код по месту назначения, смотрите справку в разделе статьи.

Ниже указывается сокращенное название, а при его отсутствии — полное, как указано в учредительных документах, например, ОКБ «Победа». Располагается с начала строки. Если форма заполняется физическим лицом, то ФИО указывается полностью и без сокращений, если фамилия двойная — пишется через дефис, например, Сергеев-Александров Михаил Васильевич.

Далее основной номер ОКВЭД, как в учредительных документах. Если никаких реорганизационных мероприятий у предприятия не было, ставим «-«, если были, указываем соответствующим кодом.

Ниже указывается контактный номер телефона с кодом города, по которому можно связаться с контрагентом. Указываем количество листов в отчете, а в случае возникновения необходимости приложить к отчету справочной информации касаемо налогообложения физ.лиц, указывается количество листов, если нет то ставим «—«.

Если отчет подписывает налоговый агент, ставим «1», если его представитель, то «2». После указываем лицо, подтверждающее сведения в подаваемой форме — ФИО полностью, отдельно в каждой строке Фамилию, ниже имя и на 3-й строчке отчество. В случае утверждения отчета представителем, в низу документа указывается данные доверенности. Указывается дата утверждения и подпись заявителя.

Поле для работника ИФНС не заполняем.

Раздел №1

Вверху страницы указывается ИНН и КПП.

Раздел 1 необходимо заполнять с учетом кода ОКТМО и КБК, по которым были удержаны налоги.

Строка 010 — указывается соответствующий КБК.

Строка 020 — код ОКТМО.

Строка 030 — вносится общая сумма удержанного НДФЛ, нарастающим итогом с начала отчетного периода.

Строка 040 — Общее количество сотрудников, по которым подается отчет, 1 физ.лицо = 1 человек.

Раздел №2

В разделе указываются суммы начисленного налога по всем физ.лицам и исчисленных с них налогов по соответствующей ставке. Суммы по разным ставкам прописываются отдельно.

Строка 050 — указывается ставка налога, по которой был исчислен налог (обычно это 13%)

Строка 060 — вносится код дохода

Строка 070 — вносится сумма дохода по всем физическим лицам с начала налогового периода нарастающим итогом, относящаяся к указанному коду

Срока 080 — ставится код вычета, относящийся к доходам по строке 070

Строка 090 — указывается сумма вычета — берется нарастающим итогом с начала отчетного периода

Ниже прописывается сумма всего за налоговый (отчетный) период, нарастающим итогом:

Строка 110 — начисленная сумма дохода

Строка 120 — сумма предоставленных вычетов

Строка 130 — сумма дохода, которая подлежит налогообложению — после применения вычетов

Строка 140 — сумма налога, исчисленного к уплате за с начала налогового периода, также нарастающим итогом, как и выше перечисленные суммы.

Строка 150 — сумма уплаченных фиксированных платежей за период, которые принимаются в уменьшение сумм исчисленного налога.

Раздел №3

В данном разделе отображаются сведения о всех налоговых вычетах — социальных, стандартных, инвестиционных и имущественных.

Строка 160 — необходимо выбрать соответствующий код из справочника и вносим их все, каждый в новой строке.

Строка 170 — сумма по каждому указанному вычету — указывается нарастающим итогом

Раздел №4

В разделе вносятся данные о суммах и датах выплаченного дохода сотрудникам и о сумме удержанного с него НДФЛ.

Строка 180 — вносится код дохода из справочника.

Строка 190 — дата получения (выплаты) физ. лицом.

Строки 200/220 -суммы выплаченного сотрудникам причитающегося им дохода/сумма удержанного НДФЛ

В конце необходимо поставить подпись лица, утверждающего данную форму.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Семинары