Рейтинг: 4.0/5.0 (1550 проголосовавших)

Рейтинг: 4.0/5.0 (1550 проголосовавших)Категория: Бланки/Образцы

С 1 января 2016 года вступили в силу поправки, внесенные в гл. 23 НК РФ, которой регулируется порядок исчисления, уплаты и представления отчетности по НДФЛ. Поскольку с данным налогом связано любое автономное учреждение, вне зависимости от сферы его деятельности, в статье мы представим обзор основных изменений, которые необходимо знать бухгалтерам, осуществляющим расчет заработной платы.

Основная обязанность налоговых агентов – правильно и своевременно исчислить, удержать у физических лиц НДФЛ и перечислить его в бюджет (п. 1 ст. 226 НК РФ).

Ниже рассмотрим изменения, которые коснулись исчисления, уплаты и представления отчетности по названному налогу.

Исчисление НДФЛ с 1 января 2016 годаВ соответствии с п. 3 ст. 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов. К ним относятся:

Согласно изменениям, внесенным в пп. 4 п. 1 ст. 218 НК РФ Федеральным законом от 23.11.2015 № 317-ФЗ, с 1 января 2016 года изменен размер стандартного налогового вычета, предоставляемого родителям, супругу (супруге) родителя, усыновителю, на обеспечении которых находится ребенок-инвалид. Размер такого вычета в 2016 году составляет 12 000 руб.

Опекуну, попечителю, приемному родителю, супругу (супруге) приемного родителя, на обеспечении которых находится ребенок-инвалид, стандартный налоговый вычет предоставляется в размере 6 000 руб.

Для того чтобы физическим лицам предоставили стандартный налоговый вычет на детей, данные лица должны подать налоговому агенту письменные заявления и документы, подтверждающие право на этот налоговый вычет. Причем физическим лицам, у которых ребенок (дети) находится (находятся) за пределами РФ, налоговый вычет предоставляется на основании документов, заверенных компетентными органами государства, в котором проживает (проживают) ребенок (дети).

Следующим новшеством, на которое необходимо обратить внимание, является изменение совокупного размера дохода, при котором налогоплательщик имеет право на получение стандартного налогового вычета на детей. Отметим, что стандартный налоговый вычет, предоставляемый на детей, действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 350 000 руб. Ранее он составлял 280 000 руб.

Начиная с месяца, в котором указанный доход превысил 350 000 руб. налоговый вычет, предусмотренный пп. 4 п. 1 ст. 218 НК РФ, не применяется.

Социальные налоговые вычеты.С 1 января 2016 года налогоплательщики могут обращаться к своему работодателю за получением социальных вычетов, предоставляемых в связи с лечением и обучением. Соответствующие поправки были внесены Федеральным законом от 06.04.2015 № 85-ФЗ в п. 2 ст. 219 НК РФ. Согласно новой редакции данного пункта социальные налоговые вычеты на лечение и обучение могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю – налоговому агенту.

Право на получение налогоплательщиком указанных социальных налоговых вычетов должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи налогоплательщиком в налоговый орган письменного заявления и документов, подтверждающих право на получение социальных налоговых вычетов, предусмотренных пп. 2, 3 п. 1 ст. 219 НК РФ.

Форма уведомления о подтверждении права налогоплательщика на социальные налоговые вычеты, предусмотренные обозначенными подпунктами, утверждена Приказом ФНС РФ от 27.10.2015 № ММВ-7-11/473@.

Инвестиционные налоговые вычеты.Данная группа налоговых вычетов действует с 1 января 2015 года. Инвестиционные налоговые вычеты применяются с учетом положений ч. 1, 2 ст. 5 Федерального закона от 28.12.2013 № 420-ФЗ.

Имущественный налоговый вычет.1 января 2016 года вступили в силу изменения, внесенные Федеральным законом от 08.06.2015 № 146-ФЗ в пп. 1 п. 1 и пп. 2 п. 2 ст. 220 НК РФ. Эти поправки расширили перечень оснований для предоставления имущественного налогового вычета. До указанной даты вычет предоставлялся только в случае продажи имущества, а также доли (долей) в нем, доли (ее части) в уставном капитале организации, при уступке прав требования по договору участия в долевом строительстве (по договору инвестирования долевого строительства или другому договору, связанному с долевым строительством).

Согласно новой редакции пп. 1 п. 1 ст. 220 НК РФ названный имущественный налоговый вычет, кроме вышеуказанных случаев, предоставляется:

С 1 января 2016 года в соответствии с п. 1 ст. 223 НК РФ (в редакции Федерального закона от 02.05.2015 № 113-ФЗ) дата фактического получения дохода определяется как:

При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом). В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который был начислен доход (п. 2 ст. 223 НК РФ).

Дата удержания НДФЛ.Согласно п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. При этом надо учитывать, что согласно п. 6 ст. 226 НК РФ в новой редакции, действующей с 1 января 2016 года, в общем случае перечисление производится не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Лишь при выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы рассчитанного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Представление сведений о невозможности удержать НДФЛСогласно внесенным в п. 5 ст. 226 НК РФ изменениям при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, письменно сообщить об этом налоговую инспекцию. Ранее подачу таких сведений осуществлялась не позднее одного месяца окончания налогового периода, то есть до 31 января.

Таким образом, организация – налоговый агент обязана сообщить о невозможности удержания НДФЛ за 2015 год не позднее 1 марта 2016 года. Аналогичные разъяснения приведены в Письме ФНС РФ от 19.10.2015 № БС-4-11/18217.

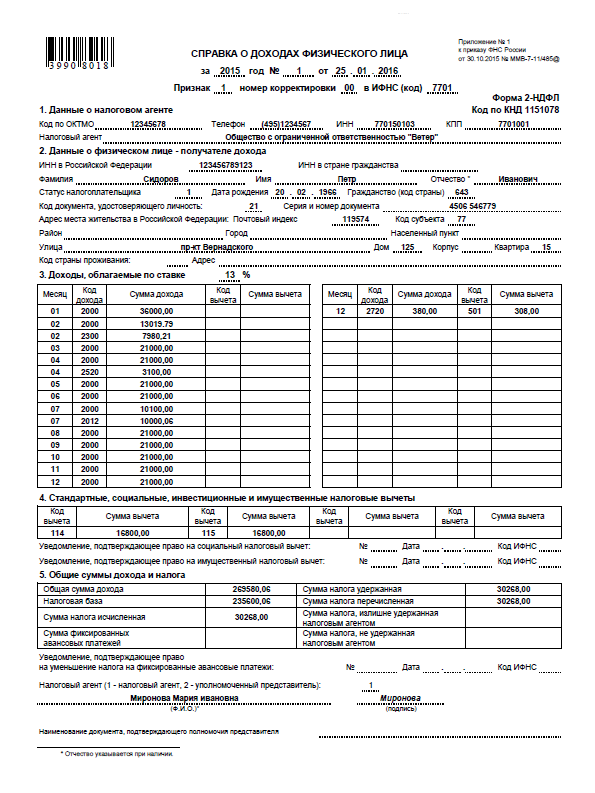

Сведения о невозможности удержать НДФЛ (в соответствии с п. 5 ст. 226 НК РФ) представляются по форме, утвержденной Приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485@ «Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронном виде». При заполнении формы справки в поле «Признак» проставляется цифра «2», если справка представляется в соответствии с п. 5 ст. 226 НК РФ.

При этом следует добавить, что при заполнении сведений по форме 2-НДФЛ используются коды доходов налогоплательщика, приведенные в приложении 1 к Приказу ФНС РФ от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов».

Представление отчетности по НДФЛФедеральным законом № 113-ФЗ в п. 2 ст. 230 НК РФ были внесены изменения. Согласно новой редакции названного пункта налоговые агенты представляют в налоговый орган по месту своего учета:

В силу ст. 4 Федерального закона 02.02.2015 № 113-ФЗ изменения, касающиеся представления сведений и расчетов по НДФЛ, вступают в силу с 1 января 2016 года. Получается, начиная с обозначенной даты налоговые агенты будут обязаны представлять отчетность как по итогам каждого квартала (полугодия, девяти месяцев и года) в целом по всем физическим лицам, так и по итогам года отдельно на каждое физическое лицо. Следовательно, обязанность по представлению расчета в целом по организации за год возникает у налогового агента по истечении 2016 года, поэтому первый годовой расчет по форме 6-НДФЛ следует представить не позднее 1 апреля 2017 года.

Отчетность по НДФЛ (ф. 2-НДФЛ и 6-НДФЛ) с 1 января 2016 года представляется налоговыми агентами в электронной форме по телекоммуникационным каналам связи. При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек налоговые агенты могут представлять указанные сведения и расчет сумм налога на бумажных носителях.

Ниже рассмотрим каждую отчетную форму более подробно.

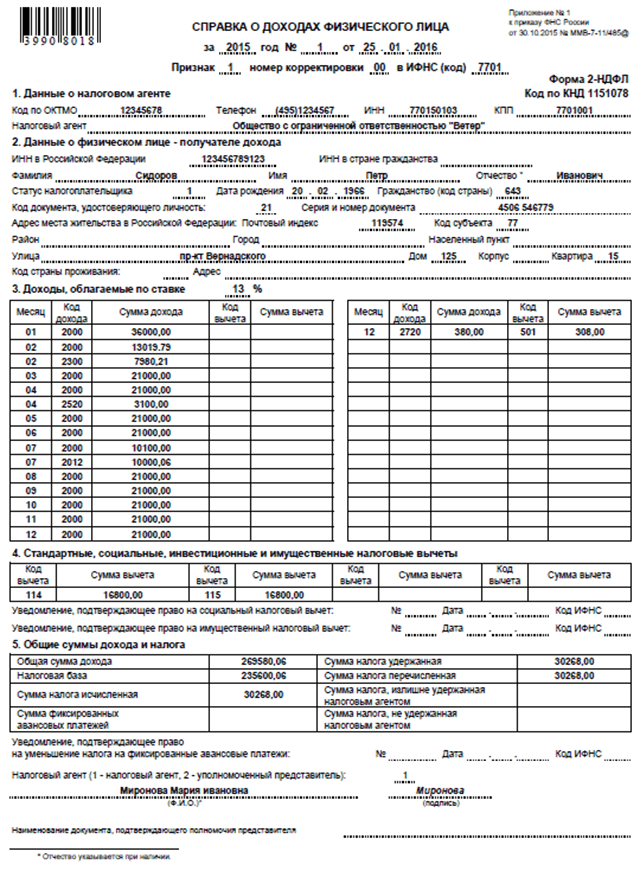

Сведения по форме 2-НДФЛКак уже было отмечено, справка по форме 2-НДФЛ и Порядок утверждены Приказом ФНС РФ № ММВ-7-11/485@. Дополнительно к данному приказу ФНС утвердила коды видов доходов и вычетов (см. Приказ № ММВ-7-11/387@).

Форма справки состоит из заголовка и пяти разделов:

Заполнению подлежат все реквизиты и суммовые показатели справки, если иное не предусмотрено Порядком. При отсутствии значения по суммовым показателям ставится ноль («0»).

Новшеством, которое несколько отличает новую форму от старой, является наличие заголовочной части. Данная часть справки несет информацию о налоговом периоде, номере справки и дате ее заполнения, виде подаваемых сведений. Как было упомянуто выше, налоговый агент представляет сведения в налоговый орган:

Оба вида сведений подаются по одной форме – 2-НДФЛ, но при заполнении справки указываются разные значения в поле «Признак». В данном поле проставляется цифра «1», если справка представляется в соответствии с п. 2 ст. 230, цифра «2», если справка направляется согласно п. 5 ст. 226.

Кроме перечисленного, в заголовочной части проставляется номер корректировки. В одноименном поле указываются:

В поле «В ИФНС (код)» прописывается четырехзначный код налогового органа, в котором налоговый агент состоит на налоговом учете (например, «5032», где 50 – код региона, 32 – код налогового органа).

Раздел 2.Здесь налоговый агент указывает данные о физическом лице – получателе дохода. Такие сведения заполняются на основании документов, подтверждающих личность физического лица. Код вида документа, удостоверяющего личность, приводится в соответствии со справочником «Коды видов документов, удостоверяющих личность налогоплательщика» (приложение 1 к Порядку).

Особое внимание нужно обратить на заполнение поля «Статус налогоплательщика». От статуса налогоплательщика зависит ставка, по которой будут облагаться налогом доходы физического лица. Для лиц, находящихся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (налоговых резидентов), ее размер будет составлять 13% (п. 2 ст. 207 НК РФ).

Итак, в данном поле следует указать значение:

Если в налоговом периоде налогоплательщик является налоговым резидентом РФ, ставится цифра «1» (кроме случаев, когда налогоплательщик ведет трудовую деятельность по найму в РФ на основе патента).

Раздел 3.Здесь отражаются сведения о доходах, полученных физическим лицом в течение 2015 года. Виды доходов, облагаемых НДФЛ, указаны в ст. 208 НК РФ, в то же время перечень выплат, с которых данный налог не удерживается, приведен в ст. 217 НК РФ. Обратите внимание, что при заполнении разд. 3 следует использовать коды видов доходов, которые приведены в приложении 1 к Приказу ФНС РФ № ММВ-7-11/387@.

Отметим, что они не сильно изменились: например, как и ранее, вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей (кроме выплат гражданско-правового характера), имеет код 2000, отпускные – 2012, пособие по временной нетрудоспособности – 2300.

Коды вычетов в размерах, предусмотренных ст. 217 НК РФ, в силу разъяснений, приведенных в Порядке, проставляются в соответствии со справочником «Коды вычетов» (приложение 2 к Приказу ФНС РФ № ММВ-7-11/387@).

Раздел 4.Здесь отражаются налоговые вычеты (стандартные, социальные, инвестиционные, имущественные). Коды вычетов проставляются в соответствии с требованиями справочника «Коды вычетов» (приложение 2 к Приказу ФНС РФ № ММВ-7-11/387@). Обратите внимание, что под табличной частью данного раздела указываются номер и дата уведомления, выданного налогоплательщику для получения социального и имущественного вычета у работодателя.

Раздел 5.Здесь отражаются общие суммы дохода и НДФЛ по итогам налогового периода по ставке, показанной в заголовке раздела.

Заполненная справка подписывается в поле «Налоговый агент (подпись)». Обратите внимание, что справка не заверяется печатью учреждения. Данное поле в новой форме отсутствует. Дополнительно в поле «Налоговый агент» следует указать цифру:

Поле «Наименование документа, подтверждающего полномочия представителя» заполняется в случае направления справки уполномоченным представителем.

Если справка не может быть размещена на одной странице, заполняется необходимое количество страниц. На следующей странице вверху формы указываются номер страницы справки, год, номер и дата. При этом поле «Налоговый агент» заполняется на каждой странице формы справки.

Расчет по форме 6-НДФЛКак уже было отмечено выше, форма отчетности по НДФЛ утверждена Приказом ФНС РФ № ММВ-7-11/450@ (приложение 1).

Форма расчета (6-НДФЛ) состоит:

Форма 6-НДФЛ составляется нарастающим итогом за I квартал, полугодие, девять месяцев и год. Новую отчетную форму по НДФЛ необходимо представлять:

Отметим, что общие требования к заполнению формы 6-НДФЛ не отличаются от требований к формам других деклараций, которые утверждены ФНС. При заполнении формы расчета не допускаются:

Каждому показателю формы расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

В форме 6-НДФЛ обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям проставляется «0».

Как уже было отмечено выше, форма расчета имеет титульный лист и два раздела. Титульный лист заполняется в обычном порядке, как все титульные листы налоговых деклараций, поэтому обратим внимание только на заполнение основных разделов.

Раздел 1.Здесь отражаются обобщенные по всем физическим лицам суммы начисленного дохода, рассчитанного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей ставке. Напомним, что ставки налога установлены ст. 224 НК РФ. В отношении доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ, налоговая ставка определена в размере 30% (п. 3 ст. 224). Доходы резидента РФ, полученные по трудовому договору, облагаются налогом по ставке 13% (п. 1 ст. 224).

Таким образом, если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, разд. 1, за исключением строк 060 – 090, заполняется отдельно для каждой из ставок налога.

По строке 060 указывается количество физических лиц, получивших доход. Эта строка заполняется на основании данных, имеющихся в учреждении, в целом по организации. Если в течение налогового периода один человек увольнялся, а потом снова был принят, он считается за единицу.

По строке 050 отражается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода. Поясним, что в данном случае речь идет о платежах, предусмотренных ст. 227.1 НК РФ. Они уплачиваются за период действия патента, который выдается иностранным гражданам, трудящимся по найму в Российской Федерации (ст. 13.3 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»).

По строке 090 указывается сумма налога, возвращенная налоговым агентом в соответствии со ст. 231 НК РФ, нарастающим итогом с начала налогового периода.

Раздел 2.Здесьотражаются даты и суммы фактически полученных физическими лицами доходов, а также сведения по удержанному и перечисленному налогу в целом по учреждению:

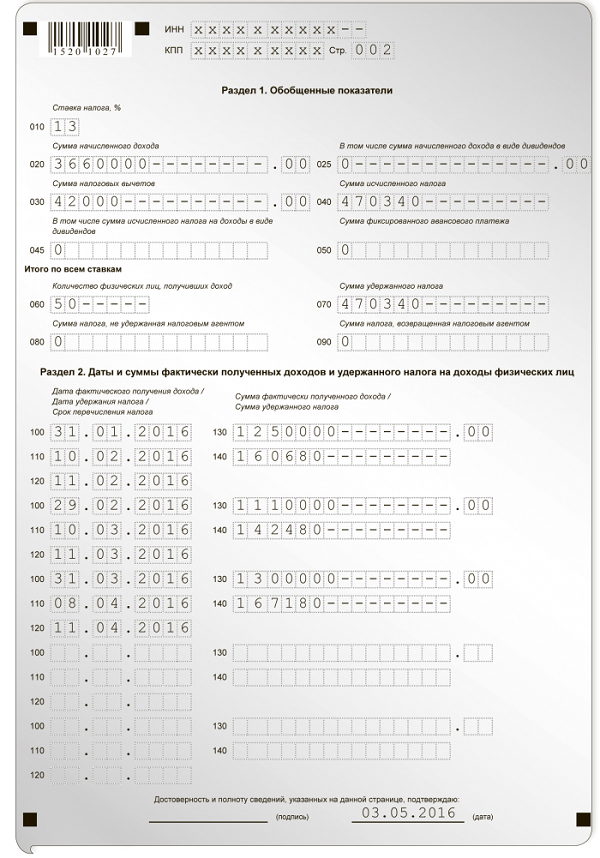

Рассмотрим порядок заполнения разд. 1 и 2 формы 6-НДФЛ на примере.

Штатная численность работников автономного учреждения – 50 человек. Сумма начисленного дохода по ставке 13% составила:

Заработная плата перечислена на банковские счета 10 февраля 2016 года, 10 марта 2016 года, 8 апреля 2016 года (поскольку 10 апреля 2016 года приходится на воскресенье, выплата зарплаты в соответствии со ст. 136 ТК РФ осуществляется раньше).

Образец заполнения формы 6-НДФЛ см. на стр.

В заключение отметим: в связи с тем, что с 2016 года налоговые агенты будут нести ответственность за представление недостоверных сведений в справках (ф. 2-НДФЛ), ФНС в Информационном письме от 14.12.2015 обращает внимание на необходимость корректного заполнения показателей данной отчетности.

Напомним, что в силу ст. 126 НК РФ за непредставление налоговым агентом сведений предусмотрен штраф в размере 200 руб. за каждую непредставленную справку.

Отключить мобильную версию

[X] Пропустить рекламу

Ростислав Николаев

Изменения в порядок исчисления НДФЛ, внесенные Федеральным законом от 19.07.2009 № 202-ФЗ (ред. 27.12.2009), в частности, облегчили жизнь людям, продающим собственные легковые автомобили, бывшие в употреблении более 3-х лет. Теперь.

Злата Комарова

если это касается продажи авто декларацию, подавать не надо с 2009г.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Ростислав Николаев

Если квартира была в собственности более 3 лет, то налог не уплачивается и декларация не подается Для начала надо заполнить и сдать декларацию 3ндфл. Сдается декларация по месту регистрации налогоплательщика Можно отправить по почте с.

Злата Комарова

Вашей маме и так придет письмо с квитанцией из Уфы в Омск, а там к примеру в отделение сбербанка мама оплатит Платите по месту жительства. Так как вы зарегистрированы в Омске, то там и отчитываетесь.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Ростислав Николаев

Готовьте справку 2 ндфл с места работы (если их несколько, то со всех) заполняйте 3 ндфл декларацию, прилагайте платежные документы, договор купли - продажи и несите хоть завтра в налоговую. Программа 3 ндфл и пример заполнения здесь.

Злата Комарова

какого налога. Заяву в налоговую по месту приобретения, там ещё бумаг 5. И ждать. Налоговый вычет это называется. Хочется, получайте 260 тысяч рублей.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Ростислав Николаев

ЗА НАЁМНЫХ РАБОТНИКОВ Калькулятор зарплаты Расчет зарплаты, больничного и НДФЛ за определенный период. Документы: трудовой договор, приказы о приеме и увольнении и др. Платежи в Налоговую НДФЛ 13% за сотрудников (платятся в день выдачи.

Злата Комарова

енвд - да до 20.01 а по поводу НДФЛ. НДФЛ удерживается из начисленной суммы. з/п начисляют по итогам отработанного месяца по табелю учета рабочего времени. отсюда вывод, что пока не закончился месяц, вы не можете начислить з/п (ну мало.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Ростислав Николаев

Вернут 13% от 1.850.000 и суммы выплаченных %% по ипотеке. Можно оформить вычет обоим супругам по размеру долей, а можно одному из супругов написать в налоговую заявление об отказе в пользу супруга. Возьмите в вашей налоговой форму.

Злата Комарова

около 220тыс.руб всего - и то за сколько времени (год,два. )это зависит от вашего заработка

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Новая форма 2-НДФЛ с 2015 года

Изменения в новой форме 2-НДФЛ 2016

Добавили поле «Номер корректировки»

В этом поле нужно указать:

• 00 – при заполнении первичной справки

• 01, 02, 03 и т.д. – при заполнении корректирующей справки

• 99 – при заполнении аннулирующей справки

Раздел 2 «Данные о физическом лице – получателе дохода»

Добавлено поле «ИНН в стране гражданства», в котором следует указать ИНН работника-иностранца.

Для поля «Статус налогоплательщика» раньше были предусмотрены следующие статусы:

1— сотрудник является резидентом РФ

2— сотрудник не является резидентом РФ

3— сотрудник является высококвалифицированным специалистом

Теперь же для новой формы 2-НДФЛ введены дополнительные статусы:

4- если работник является участником государственной программы добровольного переселения соотечественников, проживающих за рубежом.

5— для работников-иностранцев, имеющих статус беженцев или получивших временное убежище в России.

6— для работников-иностранцев, которые работают на основании патента.

Раздел 4 «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты»

• Помимо прежних налоговых вычетов теперь нужно указывать ещё и ивестиционные вычеты

• Добавлено поле для указания реквизитов уведомления на получение социального вычета

Раздел 5 «Общие суммы дохода и налога»

• Добавлено поле «Сумма фиксированных авансовых платежей», которое заполняется только в отношении иностранных работников.

• Также имеется поле для указания реквизитов уведомления, подтверждающего право на уменьшение налога на фиксированные авансовые платежи.

Обновили коды доходов

в «Коды документов, удостоверяющих личность»

Для Свидетельства о предоставлении временного убежища на территории РФ теперь надо указывать код 19, вместо кода 18.

Новая форма 2-НДФЛ 2015 образец

Евтифьева Вера Юрьевна: Здравствуйте

Большая просьба-подскажите как правильно занести данные по документу Свидетельство о предоставлении временного убежища на территории РФ код 19 Если ставлю ВУ (серия) 0190651 (номер) -налоговая не принимает

Если ставлю ВУ0190651 (серия) -налоговая тоже не принимает Текст ошибки -несоответствие шаблону

С Уважение Вера admin: Здравствуйте. Шаблон документа ББ-999 9999999, где серия ББ-999 это 2 любые русские буквы и 3 любые цифры, а номер 9999999-любые 7 цифр. У вас в серии цифр не хватает. Альфия: Здравствуйте. Это значит, что серию указать как ВУ-000. как быть то? admin: Добрый день. Проблема решена. Нет, нули не надо указывать.

1) У вас Свидетельство с шаблоном документа ВУ 1234567, форма которого утверждена Приказом ФМС от 25.03.2011 № 81. То есть в этом плане всё нормально.

2) Проблема тут не в написании серии и номера, а в коде. Код нужно указывать— 91 (Иные документы).

В поле "Код документа, удостоверяющего личность" указывается код вида документа, удостоверяющего личность, в соответствии со Справочником "Коды видов документов, удостоверяющих личность налогоплательщика" (приложение N 1 к настоящему Порядку). В поле "Серия и номер" указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак "N " не проставляется. При заполнении поля "Адрес места жительства в Российской Федерации" указывается полный адрес места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства. В отношении иностранных граждан, находящихся на территории Российской Федерации, указывается полный адрес, по которому они зарегистрированы в Российской Федерации по месту жительства либо по месту пребывания. Допускается отсутствие показателей в поле "Адрес места жительства в Российской Федерации" при условии заполнения показателей в полях "Код страны проживания" и "Адрес". Элементами адреса являются: "Почтовый индекс", "Код субъекта", "Район", "Город", "Населенный пункт", "Улица", "Дом", "Корпус", "Квартира". "Почтовый индекс" - индекс предприятия связи, находящегося по месту жительства налогоплательщика. "Код субъекта" - код субъекта Российской Федерации и иной территории, где физическое лицо зарегистрировано по месту жительства. Код субъекта Российской Федерации указывается в соответствии со Справочником "Коды субъектов Российской Федерации и иных территорий" (приложение N 2 к настоящему Порядку). При отражении элемента адреса "Дом" могут использоваться как числовые, так и буквенные значения, а также знак "/" для обозначения углового дома. Например, 4А либо 4/2. Модификации типа "Строение" заполняются в поле "Корпус". Пример 1. Адрес Москва, Ленинский проспект, дом 4, строение 1А, квартира 10 отражается следующим образом. В поле "Почтовый индекс" указывается 119049; в поле "Код субъекта" указывается 77; в поле "Улица" указывается Ленинский пр-кт; в поле "Дом" указывается 4; в поле "Корпус" указывается 1А; в поле "Квартира" указывается 10. Пример 2. Адрес Воронежская область, Панинский район, с. Борщево, ул. Гагарина, дом 1 отражается следующим образом. В поле "Почтовый индекс" указывается 396155; в поле "Код субъекта" указывается 36; в поле "Район" указывается Панинский р-н; в поле "Населенный пункт" указывается Борщево с; в поле "Улица" указывается Гагарина ул.; в поле "Дом" указывается 1. Пример 3. Адрес Ивановская область, Ивановский район, д. Андреево, д. 10 отражается следующим образом. В поле "Почтовый индекс" указывается 153009; в поле "Код субъекта" указывается 37; в поле "Район" указывается Ивановский р-н; в поле "Населенный пункт" указывается Андреево д; в поле "Дом" указывается 10.

для подготовки отчета 2-НДФЛ 2016

Новая форма 2-НДФЛ, а также порядок ее заполнения утверждена Приказом ФНС РФ № ММВ-7-11/485@ от 30.10.2015г «Об утверждении формы сведений о доходах физического лица, порядок заполнения и форма ее представления в электронной форме» утверждена новая форма 2-НДФЛ, а также порядок ее заполнения". Изменения в 2-НДФЛ в 2015-2016 году затронули следующее: Добавлено поле "«Номер корректировки». Добавлено поле "Статус налогоплательщика". Теперь статусов стало 6, вместо 3. Добавились инвестиционные и социальные вычеты. Добавилась графа для отражения фиксированных авансовых платежей по патенту и уведомление, подтверждающие их. Бланк новой формы 2-НДФЛ за 2015-2016 год

2-НДФЛ за 2015 год необходимо подать в ИФНС в срок до 1 апреля 2016 года. В. а также в форма 2-НДФЛ заполняется автоматически.

Форма 2-НДФЛ утверждена Приказом ФНС России N ММВ-7-3/611@ от 17.11.2010г. "Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников" (в ред. Приказов ФНС России от 06.12.2011 "N ММВ-7-3/909@",от 14.11.2013 "N ММВ-7-3/501@"). 2-НДФЛ за 2014 год необходимо подать в ИФНС в срок до 1 апреля 2015 года. Бланк новой декларации 2-НДФЛ

В. а также в форма 2-НДФЛ заполняется автоматически.

к форме 2-НДФЛ, утвержденной

Приказом ФНС России

от 17.11.2010 N ММВ-7-3/611@ РЕКОМЕНДАЦИИ

ПО ЗАПОЛНЕНИЮ ФОРМЫ 2-НДФЛ "СПРАВКА О ДОХОДАХ ФИЗИЧЕСКОГО

ЛИЦА ЗА 20_ ГОД" Список изменяющих документов I. Общие положения Сведения о доходах физических лиц представляются по форме 2-НДФЛ "Справка о доходах физического лица за 20_ год" (далее - Справка). Форма Справки заполняется на основании данных учета доходов, выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. При заполнении формы Справки используются Справочники "Коды доходов", "Коды вычетов", "Коды документов" и "Коды регионов" (далее - Справочники). Справки в электронном виде формируются в соответствии с Форматом сведений о доходах физических лиц по форме 2-НДФЛ "Справка о доходах физического лица за 20__ год" в электронном виде (на основе XML). Справки представляются налоговыми агентами по каждому физическому лицу, получившему доходы от данного налогового агента. Например, если налоговый агент выплачивал физическому лицу в течение налогового периода доходы, облагаемые по ставкам 9% и 13%, то по окончании налогового периода он составляет по данному физическому лицу и представляет в налоговый орган одну Справку.

Соответствующие разъяснения приведены в письме ФНС России от 28.12.15 .

Чиновники напоминают, что сведения о доходах физических лиц, а также о суммах начисленного и удержанного НДФЛ за 2015 год, следует подавать по новой форме 2-НДФЛ, которая утверждена приказом ФНС России от 30.10.15 № ММВ-7-11/485@.

В порядке заполнения формы 2-НДФЛ, который утвержден этим же приказом, отсутствует абзац о том, что сумма налога исчисляется в полных рублях. Однако налоговики обращают внимание на положения. В нем сказано, что сумма налога должна исчисляться в полных рублях. При этом сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля. Поэтому, как полагают в ФНС, в справках по форме 2-НДФЛ данные о начисленных суммах налога должны быть округлены до полных рублей.

Заключительные указания при заполнении справки 2-НДФЛ 2016

Все показатели в справке (кроме суммы НДФЛ) отражайте в рублях и копейках. Сумму налога показывайте в полных рублях (суммы до 50 коп. отбрасывайте, суммы в 50 коп. и более округляйте в большую сторону).

На заполненную справку ставится подпись руководителя организации и печать (при наличии).

Если справка не может быть размещена на одной странице, заполните необходимое количество страниц. На следующей странице вверху справки укажите порядковый номер страницы и дублирующий заголовок «Справка о доходах физического лица за 20__ год № ___ от ________». При этом поле «Налоговый агент» должно быть заполнено на каждой странице справки. См. Порядок заполнения справки о доходах, утвержденном приказом ФНС России от 30 октября 2015 г.

Почему справку без ИНН обязаны принять !

Часто бывает так, что у некоторых работников ИНН отсутствует. Однако на этот случай в порядке заполнения справки 2-НДФЛ прямо сказано, что «при отсутствии у налогоплательщика ИНН данный реквизит не заполняется». Кроме этого, согласно утвержденному формату справки 2-НДФЛ (по такому формату справка формируется для передачи ее в электронном виде через интернет) такой реквизит, как ИНН в 2-НДФЛ является необязательным (указанные порядок и формат утверждены приказом ФНС России от 30.10.15 № ММВ-7-11/485@).

Несмотря на это, письмом ФНС от 23.11.15 налоговым инспекциям «с целью обеспечения полноты формирования и достоверности данных» было рекомендовано настроить программы приема 2-НДФЛ таким образом, чтобы электронные справки без указания ИНН российских граждан от налоговых агентов не принимались.

Порядок заполнения справки 2-НДФЛ за2015 год

Налоговые агенты, выплатившие в2015 году какой-либо доход физическим лицам, должны отчитаться вИФНС поформе 2-НДФЛ. Получателями доходов могут быть как работники отчитывающейся компании, так илица, несостоящие сней втрудовых отношениях. Крайняя дата представления справки— 01.04.2016. Кроме того, до01.03.2016 представить данный вид отчетности обязаны все предприятия иИП, неудержавшие НДФЛ. С08.12.2015 действует обновленная форма справки (приказ ФНС РФ от30.10.2015 ). Организации иИП, которые выплатили денежные средства более чем 25 физическим лицам, должны сдавать 2-НДФЛ вэлектронном формате. Необходимым дополнением кформе 2-НДФЛ служит. вкотором указана информация осоставленных справках. Сдавайте 2-НДФЛ идругую отчетность вКонтур.Экстерн.

3 месяца бесплатно! Важные нюансы заполнения 2-НДФЛ Форма 2-НДФЛ включает заголовок и5 разделов. Заголовок содержит элементы, характерные длятитульного листа любой налоговой декларации. Призаполнении справки 2-НДФЛ незабудьте поставить верный признак: «1», если справка предоставляется подоходам, НДФЛ скоторых был удержан вотчетном году; «2», если в2015 неудалось удержать исчисленный налог. Принеобходимости внести изменения впервичный отчет формируется корректирующая справка 2-НДФЛ ивстроке «номер корректировки» ставится порядковый номер корректировки— 01, 02 итп.Если справка одоходах физического лица полностью отменяет первичный отчет, ввышеуказанном поле пишется цифра 99. Раздел №1 справки 2-НДФЛ содержит информацию оналоговом агенте, которую можно взять извыписки ЕГРЮЛ илиЕГРИП. Данные ополучивших доход лицах следует показать вовтором разделе. Основная информация берется издокументов, удостоверяющих личность налогоплательщика (например, изпаспорта). Вновой форме 2-НДФЛ вразделе 2 появилось поле «ИНН встране гражданства», которое заполняется вотношении иностранных лиц. Расширился перечень возможных статусов налогоплательщика— теперь их 6 (ранее было 3). Добавились такие статусы: статус «4» указывается вразделе 2 дляучастников (нерезидентов) Государственной программы пооказанию содействия добровольному переселению вРФ соотечественников, проживающих заграницей; статус «5» предназначен длябеженцев илиц, получивших временное убежище вРоссии; статус «6» необходим дляиностранцев, трудящихся попатенту. Новые статусы помогут государственным органам контролировать деятельность иностранных лиц. Длярезидентов РФ по-прежнему сохранился статус «1», длянерезидентов— «2», длявысококвалифицированных специалистов—нерезидентов— статус «3». Раздел №3 заполняется отдельно накаждую ставку налога надоходы физлиц. Если одному работнику втечение отчетного года были выплачены доходы, облагаемые ипоставке 13%, ипоставке 35%, следует заполнить два раздела №3. Все доходы нужно отражать врублях икопейках. Вразделе №4 нужно отразить налоговые вычеты, предоставленные согласно ст. 218, 219, 219.1, 220 НК РФ. Раздел 5 аналогично третьему разделу заполняется вразрезе ставок НДФЛ. Суммы начисленного налога отражаются вполных рублях.

Новая форма 2-НДФЛ: скачать бланк

Образец заполнения новая форма 2-НДФЛ

2 — сведения о физическом лице — данные из его паспорте о ФИО, реквизитах документа, месте жительства. Если у физического лица есть ИНН в других государствах, то его нужно также указать в этом разделе. Обратиться внимание нужно на поле «статус налогоплательщика», в котором налоговые резиденты РФ должны поставить «1», в поле «код страны» граждане РФ ставят 643. Иные физические лица заполняют эти поля другими данными, подробности можно найти в инструкции по заполнению 2-НДФЛ, которая находится в приложении к указанному выше приказу.

Скачать новая форма 2-НДФЛ. Бланк

Справка по форме 2-НДФЛ: бланк и образец заполнения Бланк справки 2-НДФЛ в 2016 году Скачать актуальный бланк справки по форме 2-НДФЛ за 2015 год вы можете. Как заполнить справку 2-НДФЛ

С подробной инструкцией по заполнению нового бланка справки 2-НДФЛ вы можете ознакомиться на

Образец заполнения справки 2-НДФЛ в 2016 году Ниже приведен образец заполнения справки о доходах физического лица по форме 2-НДФЛ за 2015 год: Пожалуйста, поделитесь, если статья была вам полезена:

Войти КомментироватьПредпросмотр Осталось символов: 1000 Форма входа Авторизация через аккаунты в соцсетях Анонимная авторизация Войти

Налоги и платежи

Москва, Ленинский проспект, дом 4, строение 1А, квартира 10 отражается следующим образом. В поле «Почтовый индекс» указывается 119049; в поле «Код субъекта Российской Федерации и иных территорий» указывается 77; в поле «Улица» указывается Ленинский пр-кт; в поле «Номер дома (владения)» указывается 4; в поле «Номер корпуса (строения)» указывается 1А; в поле «Номер квартиры» указывается 10.

Адрес г. Воронежская область, Панинский район, с. Борщево, ул. Гагарина, дом 1 отражается следующим образом. В поле «Почтовый индекс» указывается 396155; в поле «Код субъекта Российской Федерации и иных регионов» указывается 36; в поле «Район» указывается Панинский р-н; в поле «Населенный пункт (село, поселок)» указывается Борщево с; в поле «Улица (проспект, переулок)» указывается Гагарина ул.; в поле «Номер дома (владения)» указывается 1.

Адрес Ивановская область, Ивановский район, д. Андреево, д. 10 отражается следующим образом. В поле «Почтовый индекс» указывается 153009; в поле «Код субъекта Российской Федерации и иных регионов» указывается 37; в поле «Район» указывается Ивановский р-н; в поле «Населенный пункт (село, поселок)» указывается Андреево д; в поле «Номер дома (владения)» указывается 10.

В отношении доходов физических лиц, не являющихся по итогам налогового периода налоговыми резидентами Российской Федерации, за исключением доходов от осуществления трудовой деятельности высококвалифицированными специалистами; участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом; членами экипажей судов, плавающих под Государственным флагом Российской Федерации, беженцами или получившими временное убежище на территории Российской Федерации, а также от осуществления трудовой деятельности по найму в Российской Федерации на основании патента разделы 3-5 формы Справки заполняются для ставки 30 процентов.

По доходам, особенности налогообложения которых определяются статьями 2141. 2143 и 2144 Кодекса, в отношении одного кода дохода может быть указано несколько кодов вычета. В этом случае первый код вычета и сумма вычета указывается напротив соответствующего кода дохода, а остальные коды вычетов и суммы вычетов указываются в соответствующих графах строками ниже. Поля «Месяц», «Код дохода» и «Сумма дохода» напротив таких кодов вычетов и сумм вычетов не заполняются. Общая сумма вычетов, относящихся к этому доходу, не должна превышать сумму дохода.

При заполнении формы Справки с признаком 2 в разделе 3 формы Справки указывается сумма дохода 10 500 руб. а в поле «Сумма налога исчисленная» раздела 3 формы Справки указывается сумма налога исчисленная - 1365 руб. в поле «Сумма налога, не удержанная налоговым агентом» раздела 3 формы Справки указывается сумма налога, не удержанная налоговым агентом - 1365 рублей.

При заполнении Справки с признаком 1 в разделе 3 формы Справки указывается сумма дохода 65 500 руб. в полях «Сумма налога исчисленная», «Сумма налога удержанная», «Сумма налога перечисленная» раздела 3 формы Справки указываются сумма налога исчисленная - 8515 руб. сумма налога удержанная и перечисленная - 7150 руб. а в поле «Сумма налога, не удержанная налоговым агентом» раздела 3 формы Справки указывается сумма налога, не удержанная налоговым агентом - 1365 рублей.

В поле «Общая сумма дохода» раздела 5 формы Справки указывается общая сумма начисленного и выплаченного дохода по итогам налогового периода, без учета налоговых вычетов, указанных в разделах 3 и 4 формы Справки.