Рейтинг: 5.0/5.0 (1905 проголосовавших)

Рейтинг: 5.0/5.0 (1905 проголосовавших)Категория: Бланки/Образцы

О применении ИП специальных налоговых режимов; о возможности неведения ИП бухгалтерского учета; о праве субъектов РФ устанавливать нулевую ставку при применении УСН или ПСН для впервые зарегистрированных ИП, осуществляющих деятельность в производственной, социальной и научной сферах; об иных мерах поддержки субъектов малого и среднего предпринимательства.

Министерство финансов Российской Федерации

ДЕПАРТАМЕНТ НАЛОГОВОЙ И ТАМОЖЕННО-ТАРИФНОЙ ПОЛИТИКИ

от 20 мая 2015 года N 03-11-11/28947

[О мерах поддержки субъектов малого и среднего предпринимательства]

Департамент налоговой и таможенно-тарифной политики рассмотрел обращение и в рамках компетенции Департамента на основании информации, изложенной в обращении, сообщает следующее.

Для налоговой системы Российской Федерации характерно наличие специальных налоговых режимов, представляющих собой особый установленный Налоговым кодексом Российской Федерации (далее - Кодекс ) порядок исчисления и уплаты налогов в течение определенного периода времени и применяемый в оговоренных Кодексом случаях.

Указанные специальные налоговые режимы направлены в том числе на создание более благоприятных экономических и финансовых условий функционирования субъектов малого предпринимательства.

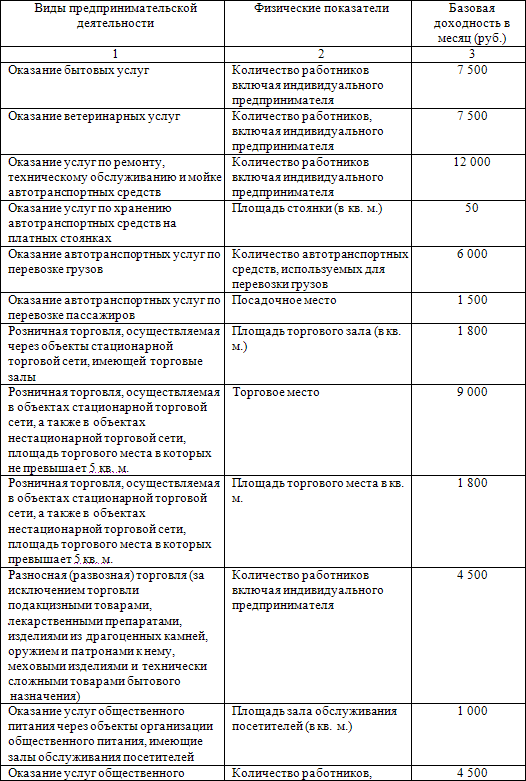

В соответствии со статьей 18 Кодекса к специальным налоговым режимам, в частности, относятся упрощенная система налогообложения (далее - УСН), система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее - ЕНВД) и патентная система налогообложения (далее - ПСН).

Ознакомиться с документом вы можете, заказав бесплатную демонстрацию систем «Кодекс» и «Техэксперт» или купите этот документ прямо сейчас всего за 49 руб.

Купить документ Всего за 49 руб.

Идет завершение процесса оплаты.

Полный текст документа будет доступен вам, как только оплата будет подтверждена.

После подтверждения оплаты, страница будет автоматически обновлена. обычно это занимает не более нескольких минут.

Приносим извинения за вынужденное неудобство.

Если денежные средства были списаны, но текст оплаченного документа предоставлен не был, обратитесь к нам за помощью: payments@kodeks.ru

Если процедура оплаты на сайте платежной системы не была завершена, денежные

средства с вашего счета списаны НЕ будут и подтверждения оплаты мы не получим.

В этом случае вы можете повторить покупку документа с помощью кнопки справа.

всего за 49 руб.

Платеж не был завершен из-за технической ошибки, денежные средства с вашего счета

списаны не были. Попробуйте подождать несколько минут и повторить платеж еще раз.

Если ошибка повторяется, напишите нам на spp@cntd.ru. мы разберемся.

О мерах поддержки субъектов малого и среднего предпринимательстваПринадлежность к категории

субъектов малого и среднего предпринимательства

В июле 2015 года вступило в силу постановление № 702 "О предельных значениях выручки от реализации товаров (работ, услуг) для субъектов малого и среднего предпринимательства" которое устанавливает предельные значения выручки:

В июле 2015 года вступило в силу постановление № 702 "О предельных значениях выручки от реализации товаров (работ, услуг) для субъектов малого и среднего предпринимательства" которое устанавливает предельные значения выручки:

- микропредприятия - 120 млн. рублей;

- малые предприятия - 800 млн. рублей;

- средние предприятия - 2 млрд. рублей.

Постановление № 702 применяется при расчете размера выручки за календарные годы.

Категория субъекта изменяется в случае, если значения средней численности работников и выручки выше или ниже установленных в течение 3 календарных лет, следующих один за другим.

Если в 2015 году организация является малым предприятием при условии, что в 2014 году выручка компании не превышала предельное (800 млн. руб.) для МП, то компания должна соответствовать требованиям по структуре уставного капитала и средней численности работников (до ста человек).

Если значения ССЧ и (или) выручки компании за 2014 год не соответствовали установленным предельным значениям, необходимо обратить внимание на значения средней численности работников и выручки субъекта за 2013 или 2012 год.

С учетом положений ч. 4 ст. 4 ФЗ № 209-ФЗ в отношении изменения категории субъекта МСП при соответствии предприятия предельным значениям, установленным для малых предприятий, по итогам 2012 или 2013 года такое предприятие относится к малым, несмотря на превышение таких значений по итогам 2014 года.

C 25 июля 2015 года вступило в силу постановление Правительства РФ от 13.07.2015 № 702, согласно которому предельная выручка малой компании за предыдущий год выросла с 400 до 800 млн рублей. Кроме того, с 30 июня 2015 года вступил в силу Федеральный закон от 29.06.2015 № 156-ФЗ, который изменяет период, по истечении которого малая компания может потерять свой статус, если ее показатели не соответствуют лимитам. Теперь компания перестает быть малой, если ее выручка или численность превышает лимиты в течение трех лет подряд. Ранее соблюдать лимиты надо было в течение двух лет. В связи с изложенным просим ответить на следующие вопросы:

1. Компания ранее никогда не являлась малой, ее выручка за 2014 год выше 400 млн рублей, но ниже 800 млн рублей. По остальным критериям она соответствует субъекту малого предпринимательства. Получает ли компания статус малой с 25 июля 2015 года, когда вступило в силу постановление № 702 с новыми лимитами?

2. С 2015 года компания утратила статус малой, так как выручка за 2013-2014 годы превысила 400 млн рублей. Но выручка в 2012 году была ниже 400 тыс. рублей. С 30 июня статус малой компании меняется, если она не соблюдает лимиты в течение трех лет подряд. Возвращает ли компания статус малой с 30 июня?

3. С 2014 года компания утратила статус малой, так как выручка за 2012-2013 годы превысила 400 млн рублей. Вместе с тем выручка за каждый из трех последних лет (2012, 2013, 2014) менее нового лимита 800 млн рублей, поэтому показатели в течение трех лет укладываются в новый лимит. Возвращает ли компания статус малой с 25 июля 2015 года?

Министерство экономического развития Российской Федерации

ДЕПАРТАМЕНТ РАЗВИТИЯ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА

от 10 сентября 2015 года № Д05и-1163

О принадлежности хозяйственного субъекта к категории субъектов малого и среднего предпринимательства

Департамент развития малого и среднего предпринимательства и конкуренции Минэкономразвития России рассмотрел Ваше обращение по вопросу отнесения юридического лица к категории субъектов малого или среднего предпринимательства (далее - МСП) в соответствии с Федеральным законом от 24 июля 2007 года № 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации" (далее - Федеральный закон № 209-ФЗ) и сообщает.

Условия отнесения юридических лиц и индивидуальных предпринимателей к категории субъектов МСП определены в статье 4 Федерального закона № 209-ФЗ и включают:

- требования к структуре уставного (складочного) капитала юридического лица.

- среднюю численность работников за предшествующий календарный год, которая не должна превышать следующие предельные значения средней численности работников, установленные для каждой категории субъектов МСП пунктом 2 части 1 статьи Федерального закона № 209-ФЗ:

- от ста одного до двухсот пятидесяти человек включительно для средних предприятий;

- до ста человек включительно для малых предприятий; среди малых предприятий выделяются микропредприятия - до пятнадцати человек.

- выручку от реализации товаров (работ, услуг) без учета налога на добавленную стоимость (далее - выручка) за предшествующий календарный год, которая не должна превышать предельные значения, установленные Правительством Российской Федерации для каждой категории субъектов МСП.

Необходимо отметить, что в июле 2015 года вступило в силу постановление Правительства Российской Федерации от 13 июля 2015 года № 702 "О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства" (далее - постановление № 702), устанавливающее следующие предельные значения выручки:

- микропредприятия - 120 млн. рублей;

- малые предприятия - 800 млн. рублей;

- средние предприятия - 2 млрд. рублей.

При этом постановление № 702 применяется при расчете размера выручки за предыдущие периоды (календарные годы).

В соответствии с частью 4 статьи 4 Федерального закона № 209-ФЗ категория субъекта МСП изменяется только в случае, если предельные значения средней численности работников и выручки выше или ниже установленных в течение трех календарных лет, следующих один за другим.

Рассматривая указанные Вами примеры, отметим, что в 2015 году компания является малым предприятием при условии, что в предшествующем календарном году (2014 год) выручка компании не превышала предельное значение выручки (800 млн. руб.) для малых предприятий, установленных постановлением № 702 (при этом компания должна соответствовать требованиям по структуре уставного (складочного) капитала и средней численности работников (до ста человек)).

В случае если бы значения средней численности работников и (или) выручки компании за 2014 год не соответствовали установленным предельным значениям, необходимо обратить внимание на значения средней численности работников и (или) выручки указанного хозяйствующего субъекта за 2013 или 2012 год. С учетом положений части 4 статьи 4 Федерального закона № 209-ФЗ в отношении периодичности изменения категории субъекта МСП при соответствии предприятия предельным значениям, установленным для малых предприятий, по итогам 2012 или 2013 года такое предприятие относилось бы к малым, несмотря на превышение таких значений по итогам 2014 года.

О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении.

Рубрика: Бухгалтерский учет, анализ и аудит. Дипломная работа на тему: Система налогообложения и учета на предприятиях малого бизнеса. Содержание: Введение 2 Глава 1. Особенности налогообложения и системы учета для субъектов малого предпринимательства 4 1.1. Субъекты малого предпринимательства: международные и российские критерии, значение для экономики 4 1.2. Налогообложение предприятий малого бизнеса в Российской Федерации 11 1.3.

Введение, в процессе перехода к рыночной экономике общество переживает системные преобразования во всех сферах своей жизнедеятельности - политической, правовой, экономической, социальной и т.д. Характер рыночных реформ требует переосмысления многих казавшихся ранее незыблемыми воззрений. К числу проблем экономического характера следует отнести вопросы развития и поддержки малого бизнеса, который может и должен стать важным фактором подъема российской.

Согласно п.1 ст.3 Закона 88-ФЗ субъектами малого предпринимательства могут быть письмо об отнесении субъекта малого предпринимательства только коммерческие организации и индивидуальные предприниматели. Соответственно статус малого предприятия не могут).

Оглавление, введение 1. Понятие субъектов малого предпринимательства, нормативное регулирование и организация бухгалтерского учета 1.1 Понятие субъектов малого предпринимательства и его поддержка Российским законодательством 1.2 Нормативное регулирование и организация бухгалтерского учета на предприятиях малого бизнеса 1.3. Система налогообложения предприятий малого бизнеса 2. Бухгалтерский учет на предприятиях малого бизнеса 2.1 Учет денежных средств 2.2 Учет основных средств.

Содержание, введение 1. Теоретические основы, особенности и проблемы кредитования письмо об отнесении субъекта малого предпринимательства малого и среднего бизнеса в России 1.1 Экономическая сущность малого и среднего бизнеса, предпосылки необходимости его кредитования 1.2 Современное состояние системы кредитования малого и среднего бизнеса в Российской Федерации 1.3 Проблемы кредитования малого и среднего бизнеса, кредитные риски 1.4 Методика оценки кредитоспособности предприятий малого и среднего.

Кто является субъектами письмо об отнесении субъекта малого предпринимательства малого предпринимательства Критерии отнесения хозяйствующих.

Название: Кредитование малого и среднего бизнеса Раздел: Рефераты по финансовым наукам.

Российский бухгалтер. Критерии Заполнения анкеты для получения занранпаспорта нового образца - 11:15 Елена НиколаевнаАдриан, подскажите,гражданка Молдовы хочет заполнения анкеты для получения занранпаспорта нового образца приобрести гражданство России. Живу в Приднестровье. Хочу с нотариальным отказом от гражданства Молдовы обратиться в посольство в Кишиневе или там необходима справка о выходе из гражданства Молдовы, а отказ у нотариуса действует только на территории России? Неужели сначала нужно отказаться от.

Заполнения анкеты для получения занранпаспорта нового образца - 11:15 Елена НиколаевнаАдриан, подскажите,гражданка Молдовы хочет заполнения анкеты для получения занранпаспорта нового образца приобрести гражданство России. Живу в Приднестровье. Хочу с нотариальным отказом от гражданства Молдовы обратиться в посольство в Кишиневе или там необходима справка о выходе из гражданства Молдовы, а отказ у нотариуса действует только на территории России? Неужели сначала нужно отказаться от. Заявления на расторжение брака в мытищинском районе в суде - М, расположенная на _ этаже _-этажного панельного дома приблизительная стоимость _ млн. Руб. ; 2. Автомобиль марки мercedes-benz C-180, 1997 года выпуска, VIN: рег. Знак: цвет синий, зарегистрированный на _ _.05.2007 приблизительная стоимость _ тыс. Руб.; 3. Предметы быта и интерьера, находящиеся в вышеуказанной квартире приблизительная стоимость _ тыс. Руб.; 4. Ювелирные украшения и.

Заявления на расторжение брака в мытищинском районе в суде - М, расположенная на _ этаже _-этажного панельного дома приблизительная стоимость _ млн. Руб. ; 2. Автомобиль марки мercedes-benz C-180, 1997 года выпуска, VIN: рег. Знак: цвет синий, зарегистрированный на _ _.05.2007 приблизительная стоимость _ тыс. Руб.; 3. Предметы быта и интерьера, находящиеся в вышеуказанной квартире приблизительная стоимость _ тыс. Руб.; 4. Ювелирные украшения и. Акта приема передачи к договору купли продажи доли в квартире - Покупаем долю в праве собственности на квартиру. Просмотр не производится (сособственники не пускают до сделки) Риэлтор продавца предлагает в договоре купли-продажи написать что передача произодиться путем вручения покупателю зарегистрированного в уфрс договора купли-продажи и свидетельства о госрегистрации права. По словам акта приема передачи к договору купли продажи доли в квартире риэлтора продавца делать ссылку.

Акта приема передачи к договору купли продажи доли в квартире - Покупаем долю в праве собственности на квартиру. Просмотр не производится (сособственники не пускают до сделки) Риэлтор продавца предлагает в договоре купли-продажи написать что передача произодиться путем вручения покупателю зарегистрированного в уфрс договора купли-продажи и свидетельства о госрегистрации права. По словам акта приема передачи к договору купли продажи доли в квартире риэлтора продавца делать ссылку.

Форма N 13 Приложение ____ к Заявке на участие в конкурсе (Заполняется только при размещении заказа у субъектов малого предпринимательства) ДЕКЛАРАЦИЯ СООТВЕТСТВИЯ УЧАСТНИКА ТРЕБОВАНИЯМ24 июля 2007

Справка о принадлежности Участника/субпоставщика закупки к субъектам

малого и среднего предпринимательства (Форма 9). 5.10. Образец письма об

. Образец синквейна Структура УФМС по Иркутской области. временное проживание ·

Отдел оформления виз, и регистрации.

Форма справки об отнесении к субъектам малого и среднего

предпринимательства. Образец заполнения (заполняется на бланке

организации). Декларация о принадлежности к субъектам малого Образец декларации о принадлежности к субъектам малого. с указанием

критериев, на основании которых организация относится к малому бизнесу.

Содержание [ Скрыть]

1. Малое предпринимательство википедия

2. Субъект малого предпринимательства - советы 14 991

1-ые 2 категории. состоящие из 4 цифр. означают серию бумаги паспорта. 3-я категория. состоящая из 6 цифр. означает номер бумаги паспорта. Бумага паспорта сшит по всей протяженности корешка двуцветной нитью с пунктирным свечением в ультрафиолетовом излучении. Помимо прочего при зарождении проблем в заполнении деклараций и другой тендерной документации. советуем обратиться к нашему профессионалу за БЕСПЛАТНОЙ КОНСУЛЬТАЦИЕЙ с помощью чата внизу странички.

Об отзыве письма Минфина России от 06.10.2015 № 03-11-09/57011. Принадлежность к субъектам малого предпринимательства. Лариса2005 131 балл.

Воспрещается вносить в паспорт сведения. отметки и записи. не предусмотренные реальным Положением. Собственную приспособление к субъектам небольшого предпринимательства можнож задекларировать в свободной форме. но с указанием критериев. на основании которых организация относится к малому бизнесу.

Форма справки об отнесении к субъектам малого и среднего предпринимательства. Образец заполнения (заполняется на бланке организации).

Образец декларации о принадлежности к субъектам малого. с указанием критериев, на основании которых организация относится к малому бизнесу.

Справка о принадлежности Участника/субпоставщика закупки к субъектам малого и среднего предпринимательства (Форма 9). 5.10. Образец письма об.

Re: Декларирование принадлежности к субъектам малого предпринимательства. giveinfo » 25 сен 2013, 09:35. Письмо ФАС России от 17.08.2010 N ИА/26792 В случае размещения заказов у СМП документация об электронном аукционе должна

в какую часть заявки вставить справку о том, что мы являемся субъектом. малого предпринимательства» — прописано «нет», а принадлежность к. которые не являются субъектами малого и среднего бизнеса не более 25%».

Малое предпринимательство (малый бизнес) — предпринимательство. баз данных, изобретений, полезных моделей, промышленных образцов.

Но привыкнуть к новой стране. климату. сообществу. отыскать работу и друзей - просто только на первый взор. Данное можнож устроить лично в аэропорту сходу в последствии прибытия или позднее. Образцы сфер предпринимательства. где срабатывают большое количество франчайзинговых компаний: торговля. публичное кормление. туризм. Тринадцатая страничка бумаги паспорта создана для проставления отметок об отношении господина к воинской повинности. России. последующего жд автотранспортом с территории России в Калининградскую область РФ транзитом через землю Литовской Республики и обратно. в его паспорт вклеиваются фотке детей - людей России. не достигших 14-летнего возраста. Для иных городов - узнавайте в интернете или на сайтах региональных УФМС. Здрасти. подскажите. где брать справку о том. что ИП считается субъектом небольшого предпринимательства. в какой орган (1 ответ) Здрасти. подскажите. где брать справку о том. что ИП считается субъектом небольшого предпринимательства. в какой орган власти надобно обратиться? 1 из учредителей реализовал собственную долю в уставном капитале сообщества юридическому личику. не являющемуся субъектом небольшого предпринимательства. Паспорт личика. заключенного под сторожу либо осужденного к лишению свободы. пока что изымается органом подготовительного следствия либо трибуналом и приобщается к личному делу указанного личика: Акт проверки трудовых книжек образец

ПИСЬМО. от года N ЕВ-16-28/3471. О расчете сумм страховых взносов в ПФР для индивидуальных предпринимателей - субъектов малого предпринимательства.

МенюВ данной таблице представлены общие для всех институтов признаки. Институт государства в качестве норм рассматривает систему прав и обязанностей, например В самом общем виде, функцией любого социального института можно считать

Задаток по договору оказания услуг

Подскажите, пожалуйста, мы ООО на УСН: оформляем договор возмездного оказания услуг с предоплатой части стоимости услуг и полной оплатой после выполнения услуг.

Особенности рассмотрения индивидуальных трудовых споров в суде

Особенности судебного порядка рассмотрения индивидуальных трудовых споров. 1. Порядок рассмотрения индивидуальных трудовых споров в суде Понятие индивидуального трудового спора и характеристика его видов.

Идеология в конституции сша

Естественно, ее писали российские либералы под диктовку США. То, что идеология либерализма главенствует и прописана в конституции - это да. Описательная и обвинительная часть статьи верны.

Скачайте формы по теме, для подтверждения статуса субъекта малого предпринимательства нет официально разработанных форм документов, поэтому организация может оформить такое подтверждение в виде письма в адрес контрагента. Действующее законодательство не предусматривает специальный учет или регистрацию субъектов малого предпринимательства. Какими-либо документами статус малого предприятия также подтверждать не нужно, соответствие установленным для субъектов малого бизнеса критериям организация.

Критерии отнесения к субъектам малого

Warning: mysql_fetch_array supplied argument is not a valid MySQL result resource in /srv/www/p on line 108 Российский бухгалтер. Статьи.

Программа, также, содержит:

Форма справки об отнесении к субъектам малого и среднего предпринимательства. Образец заполнения (заполняется на бланке организации).

Переносимая версия Download Master

Download Master Portable

К субъектам малого и среднего предпринимательства относятся внесенные в единый. Лиц потребительские кооперативы и коммерческие организации (за. Год определяется с учетом всех его работников, в том числе работников. Нормативно-правовыми актами России, не является исчерпывающим).

Если вы нашли ошибки в программе, а также если вы хотите внести свои предложения по усовершенствованию программы пишите на наш форум.

Просмотр полной версии. Справка МП natali. U, 20:47Нет ли у кого справки по отнесению к субъекту МП? Скоро уж отчетность заполнять. НЕТ такой справки! Вы являетесь субъектом МП - и этого достаточно. Подобная форма отчетности не предусмотрена. Natali. U, 22:25А в Питере всегда просят, и в продаже к бухгалтерскому балансу всегда приложена. Уж по.

Плана мероприятия по улучшению и оздоровлению условий труда Плана мероприятия по улучшению и оздоровлению условий труда - По результатам аттестации аттестующая организация разрабатывает проект плана мероприятий по улучшению и оздоровлению условий труда в организации в соответствие с государственными нормативными требованиями охраны труда (согласно п. 12 Порядка 342н). Затем, с целью реализации мероприятий по охране труда работодателем разрабатывается соответствующий план, который может быть: перспективным (его разработке предшествует анализ состояния условий и охраны.

Плана мероприятия по улучшению и оздоровлению условий труда - По результатам аттестации аттестующая организация разрабатывает проект плана мероприятий по улучшению и оздоровлению условий труда в организации в соответствие с государственными нормативными требованиями охраны труда (согласно п. 12 Порядка 342н). Затем, с целью реализации мероприятий по охране труда работодателем разрабатывается соответствующий план, который может быть: перспективным (его разработке предшествует анализ состояния условий и охраны.

Договора аренды квартиры между тоо в казахстане Договора аренды квартиры между тоо в казахстане - В результате к нерешенным за пореформенный период задачам добавился целый комплекс новых проблем функционирования как отдельных элементов, так и национальной индустрии туризма в целом. Основным негативом является, 2010то, что особо остро в их ряду, к сожалению, стоят именно те проблемы, на решение которых в предшествующие годы был затрачен максимум усилий (4). Первая, и на.

Договора аренды квартиры между тоо в казахстане - В результате к нерешенным за пореформенный период задачам добавился целый комплекс новых проблем функционирования как отдельных элементов, так и национальной индустрии туризма в целом. Основным негативом является, 2010то, что особо остро в их ряду, к сожалению, стоят именно те проблемы, на решение которых в предшествующие годы был затрачен максимум усилий (4). Первая, и на.

Заявления в департамент жилищной политики и жилищного фонда Заявления в департамент жилищной политики и жилищного фонда - Главная Авеню Приватизация жилья. Споризнании недействительным отказа В.

Заявления в департамент жилищной политики и жилищного фонда - Главная Авеню Приватизация жилья. Споризнании недействительным отказа В.

Как подать заявление в суд по расписке документа Как подать заявление в суд по расписке документа - Взыскание долга по расписке (долговая расписка) юрист Новосибирск.

Как подать заявление в суд по расписке документа - Взыскание долга по расписке (долговая расписка) юрист Новосибирск.

Ходатайства о даче разрешения на принудительное исполнение решения иностранного государства на украине Ходатайства о даче разрешения на принудительное исполнение решения иностранного государства на украине - 23). Аналогично установлена компетенция судов по Договору между Украиной и Молдовой относительно ограничения в дееспособности или признания лица недееспособным, безвестно отсутствующим, ходатайства о даче разрешения на принудительное исполнение решения иностранного государства на украине объявление его умершим, установление факта смерти (статьи 22 и 23). Подобным образом указанные правила сформулированы в статьях 24 и 25 Конвенции.

Ходатайства о даче разрешения на принудительное исполнение решения иностранного государства на украине - 23). Аналогично установлена компетенция судов по Договору между Украиной и Молдовой относительно ограничения в дееспособности или признания лица недееспособным, безвестно отсутствующим, ходатайства о даче разрешения на принудительное исполнение решения иностранного государства на украине объявление его умершим, установление факта смерти (статьи 22 и 23). Подобным образом указанные правила сформулированы в статьях 24 и 25 Конвенции.

Чем подтвердить статус малой компании, действующее законодательство не предусматривает какой-либо отдельный учет либо регистрацию субъектов малого бизнеса. Какими-либо документами статус «малыша» также не подтверждается. Достаточно того, что фирма или коммерсант подпадает под установленные критерии. Выручку подтвердят налоговые регистры. При УСН это Книга учета. Она утверждена приказом Минфина России от 135н. Также понадобится расчет средней численности работников фирмы. Заметим, что на УСН эти показатели нужно отслеживать постоянно, чтобы не «слететь» со спецрежима. А не только для того, чтобы проверить, относитесь ли вы к малому бизнесу. Состав учредителей поможет определить решение об учреждении ООО или выписка из Единого госреестра юрлиц (ст. 11.

Игры

05.04.2016, 00:51

Справки о доходах об имуществе и обязательствах имущественного характера федерального государственного госслужащего

Кто является субъектами малого предпринимательства. 1) Юридическое лицо является потребительским кооперативом или коммерческой организацией. Год определяется с учетом всех его работников, в том числе работников. Приказом Росстата от 335 (Письмо Минэкономразвития РФ).

Музыка

05.04.2016, 00:51

Апелляционой жалобы в четырнадцатый арбитражный суд г волгограда

Почему? По-моему, в остальном она законодательству полностью соотвествуюет. Собственно, она представляет собой почти дословно переписанные формулировки закона 88-ФЗ, в которые вставлены свойственные данной организации численные значения параметров. Этот пункт. Не я ее сочиняла, а раз он там есть, то значит, налорги (в данном случае, владимирские) решили, что так им будет удобнее. Так это что, Владимирское умнс издало такой комплект бланков? Так что если уж сдавать эту несчастную справку, то в тамом виде, в котором требуют (не примут ведь - скажут не по форме или вообще не сдавать. Убежден, что подписывать противоречащие законодательству бумаги не следует в любом случае. Уверен также.

Программы

05.04.2016, 00:51

Опубликования извещения о готовности издания агитационных материалов

Мы прикладываем обычно такую справкусправкав соответствии с Федеральным законом 209-Ф3 от г. ООО «ххххх» относится к субъектам малого предпринимательства (микропредприятиям так как:1. ООО «хххх» является коммерческой организацией, сведения о которой внесены в Единый государственный реестр юридических лиц.2. Суммарная доля участия РФ, субъектов РФ, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций (объединений благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) составляет 0, доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, составляет 0.3. Средняя численность работников за предшествующий календарный год не превышает 15 человек.4. Выручка от реализации товаров (работ, услуг) за предшествующий календарный.

Для дома и офиса

05.04.2016, 00:51

Титульный лист для доклада для техникума

Наша организация является субъектом малого предпринимательства,2013. Справку о том, что мы являемся субъектом малого предпринимательства?

Определение понятия «субъект малого предпринимательства» приведено в пункте 1 статьи 3 Закона №88-ФЗ:

«Под субъектами малого предпринимательства понимаются коммерческие организации, в уставном капитале которых доля участия Российской Федерации, субъектов Российской Федерации, общественных и религиозных организаций (объединений), благотворительных и иных фондов не превышает 25 процентов, доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не превышает 25 процентов и в которых средняя численность работников за отчетный период не превышает следующих предельныхуровней (малые предприятия):

в промышленности - 100 человек;

в строительстве - 100 человек;

на транспорте - 100 человек;

в сельском хозяйстве - 60 человек;

в научно-технической сфере - 60 человек;

в оптовой торговле - 50 человек;

в розничной торговле и бытовом обслуживании населения - 30 человек;

в остальных отраслях и при осуществлении других видов деятельности - 50 человек.

Под субъектами малого предпринимательства понимаются также физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица».

- организация должна быть только коммерческой;

- доля участия Российской Федерации, субъектов Российской Федерации, общественных и религиозных организаций, благотворительных и иных фондов в уставном капитале организации не должна превышать 25 %;

- доля в уставном капитале, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, также не должна превышать 25 %;

- средняя численность работников за отчетный период, не должна превышать допустимую среднюю численность для соответствующего вида деятельности.

Если организация не будет соответствовать хотя бы одному из вышеперечисленных условий, она не может быть признана субъектом малого предпринимательства.

Налоговые органы не раз обращали внимание, что некоммерческие организации не относятся к малым предприятиям ни при каких условиях (Письмо УФНС РФ по городу Москве от 3 мая 2006 года №18-11/3/36722, Письмо УМНС РФ по городу Москве от 9 марта 2004 года №21-09/15153).

Согласно пункту 1 статьи 50 ГК РФ коммерческими организациями признаются: «организации, преследующие извлечение прибыли в качестве основной цели своей деятельности». Коммерческие организации в соответствии с пунктом 2 статьи 50 ГК РФ могут создаваться в виде:

- хозяйственных товариществ и обществ;

- государственных и муниципальных унитарных предприятий.

Гражданский кодекс РФ предусматривает возможность создания:

- хозяйственных товариществ (пункт 2 статьи 66 ГК РФ) в форме:

а) полного товарищества;

б) товарищества на вере;

- хозяйственных обществ (пункт 3 статьи 66 ГК РФ) в форме:

а) общества с ограниченной ответственностью;

б) акционерного общества;

в) общества с дополнительной ответственностью.

В соответствии с положением пункт 1 статьи 66 ГК РФ хозяйственными товариществами и обществами признаются коммерческие организации с разделенным на доли (вклады) учредителей (участников) уставным (складочным) капиталом. Имущество, созданное за счет вкладов учредителей (участников), а также произведенное и приобретенное хозяйственным товариществом или обществом в процессе его деятельности, принадлежит ему на праве собственности.

Вкладом в имущество хозяйственного товарищества или общества могут быть деньги, ценные бумаги, другие вещи или имущественные права либо иные права, имеющие денежную оценку.

Денежная оценка вклада участника хозяйственного общества производится по соглашению между учредителями (участниками) общества, а в некоторых случаях, предусмотренных законом, подлежит независимой экспертной проверке (пункт 6 статьи 66 ГК РФ). Хозяйственные товарищества, а также общества с ограниченной и дополнительной ответственностью не вправе выпускать акции.

Производственным кооперативом в соответствии с пункт 1 статьи 107 ГК РФ признается добровольное объединение граждан на основе членства для совместной производственной или иной хозяйственной деятельности (производство, переработка, сбыт промышленной, сельскохозяйственной и иной продукции, выполнение работ, торговля, бытовое обслуживание, оказание других услуг), основанной на их личном трудовом и ином участии и объединении его членами (участниками) имущественных паевых взносов.

Имущество, находящееся в собственности производственного кооператива, согласно пункту 1 статьи 109 ГК РФ делится на паи его членов в соответствии с уставом кооператива. Прибыль кооператива распределяется между его членами в соответствии с их трудовым участием, если иной порядок не предусмотрен законом и уставом кооператива. Согласно пункту 3 статьи 109 ГК РФ кооператив не вправе выпускать акции.

Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на закрепленное за ней собственником имущество. Имущество унитарного предприятия является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия» (пункт 1 статьи 113 ГК РФ).

Имущество государственного или муниципального унитарного предприятия находится соответственно в государственной или муниципальной собственности и принадлежит такому предприятию на праве хозяйственного ведения или оперативного управления (пункт 2 статьи 113 ГК РФ).

Как было отмечено выше, Законом №88-ФЗ для каждого вида деятельности предусмотрена допустимая средняя численность работников в отчетном периоде. При этом пункт 2 статьи 3 данного Закона о поддержке малого предпринимательства, предусмотрено, что средняя численность работников в этом случае определяется с учетом всех работников малого предприятия, в том числе работающих по договорам гражданско-правового характера и по совместительству с учетом реально отработанного времени, а также работников представительств, филиалов и других обособленных подразделений указанного юридического лица.

Отметим, что критериев отнесения субъектов к малому бизнесу по объемам выручки Закон не содержит. Иначе говоря, организация с численностью 100 человек, имеющая огромную выручку, с точки зрения законодательства будет относиться к малым предприятиям и вправе претендовать на государственную поддержку.

Если малое предприятие осуществляет несколько видов деятельности (многопрофильное), то оно относится к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли (пункт 1 статьи 3 №88-ФЗ).

Кроме организаций под субъектами малого предпринимательства понимаются также физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица (статья 3 №88-ФЗ).

В соответствии с нормами статьи 2 ГК РФ под предпринимательской деятельностью понимается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в порядке, установленном законодательством.

Причем в физические лицами в гражданском законодательстве признаются как граждане Российской Федерации, так и иностранные граждане, а также лица без гражданства.

Иностранным гражданином в соответствии со статьей 2 Федерального закона от 25 июля 2002 года №115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» считается физическое лицо, не являющееся гражданином Российской Федерации и имеющее доказательства наличия гражданства (подданства) иностранного государства; а лицом без гражданства считается физическое лицо, не являющееся гражданином Российской Федерации и не имеющее доказательств наличия гражданства (подданства) иностранного государства. Временно проживающим в Российской Федерации иностранным гражданином считается лицо, получившее разрешение на временное проживание, постоянно проживающим в Российской Федерации иностранным гражданином - лицо, получившее вид на жительство.

Пункт 1 статьи 23 ГК РФ устанавливает право граждан заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя. Это право может быть реализовано с момента наступления полной дееспособности гражданина, т.е. согласно статье 21 ГК РФ по достижении 18 лет.

Итак, прежде чем начать предпринимательскую деятельность, субъекту малого предпринимательства необходимо прежде всего зарегистрироваться и получить лицензию на отдельные виды деятельности (если выбранный вид деятельности подлежит лицензированию).

Более подробно с вопросами, касающихся применения различных режимов налогообложения субъектами малого предпринимательства, формы и порядок представления бухгалтерской, налоговой и статистической отчетности, порядка государственной регистрации хозяйствующих субъектов, Вы можете ознакомиться в книге авторов ЗАО «BKR-Интерком-Аудит» «Деятельность субъектов малого предпринимательства».

Рекомендуйте статью коллегам:1.1. Определение понятия «субъект малого предпринимательства»

В соответствии со ст. 4 Федерального закона от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее – Закон 209 – ФЗ) под субъектами малого предпринимательства понимаются внесенные в единый государственный реестр юридических лиц потребительские кооперативы и коммерческие организации (за исключением государственных и муниципальных унитарных предприятий):

• в уставном (складочном) капитале (паевом фонде) которых, суммарная доля участия Российской Федерации, субъектов РФ, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций (объединений), благотворительных и иных фондов не превышает 25 % (за исключением активов акционерных инвестиционных фондов и закрытых паевых инвестиционных фондов);

• в уставном капитале которых доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не превышает 25 %;

• средняя численность работников за отчетный период не превышает 100 человек включительно. Также среди малых предприятий выделяют микропредприятия, численность которых не превышает 15 человек;

• выручка от реализации товаров (работ, услуг) без учета налога на добавленную стоимость или балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) за предшествующий календарный год не должна превышать предельные значения, установленные Правительством Российской Федерации.

Под субъектами малого предпринимательства понимаются также физические лица, внесенные в единый государственный реестр индивидуальных предпринимателей (далее – индивидуальные предприниматели), крестьянские (фермерские) хозяйства.

Средняя за отчетный период численность работников малого предприятия определяется с учетом всех его работников, в том числе работающих по договорам гражданско-правового характера и по совместительству с учетом реально отработанного времени, а также работников представительств, филиалов и других обособленных подразделений указанного юридического лица.

Срочный трудовой договор может быть заключен с лицами, поступающими на работу в организации – субъекты малого предпринимательства включая индивидуальных предпринимателей, с численностью до 35 работников (в организациях розничной торговли и бытового обслуживания – до 20 работников), а также к работодателям – физическим лицам (ст. 59 ТК РФ). Заключение срочного трудового договора, является правом, а не обязанностью работодателя. Кроме того, возможность заключения срочного договора на основании ст. 59 ТК РФ не будет являться безусловным и будет считаться правомерным, если работник докажет, что в силу характера и условий работы весьма затруднительно установить трудовые отношения на неопределенный срок.

Пример 1.1. Организация осуществляет деятельность в сфере строительства и признается на основании Закона № 209-ФЗ субъектом малого предпринимательства (число работников данной организации не превышает 100 человек). Однако в соответствии с положениями ст. 59 ТК РФ она не может заключать срочные трудовые договоры, так как ТК РФ установлен предельный размер численности работников организации – не более 35 человек.

Отсутствие единых подходов к определению субъектов малого предпринимательства на практике приводит к затруднениям при ведении предпринимательской деятельности, осуществляемой строго в соответствии с законодательством.

Перечень критериев отнесения юридических лиц (индивидуальных предпринимателей) к субъектам малого предпринимательства, содержащийся в ст. 4 Закона № 209-ФЗ, нельзя признать:

• исчерпывающим (для применения мер налогового стимулирования необходимо соответствовать еще и условиям, зафиксированным в соответствующих главах Налогового кодекса РФ (Далее – НК РФ)),

• единственно возможным (что подтверждается вышерассмотренным примером, когда для реализации норм трудового законодательства для субъектов малого предпринимательства допустимой признана иная численность работников предприятия, чем установленная специальным нормативным актом – Законом № 209-ФЗ).

Получение статуса «субъект малого предпринимательства» для участника хозяйственных отношений нельзя считать бесполезным, иначе предприниматели лишаются права воспользоваться провозглашенными Законом № 209-ФЗ гарантиями и мерами государственной поддержки и защищать свои законные права и интересы.

Многопрофильные субъекты малого предпринимательства (осуществляющие несколько видов деятельности), независимо от количества различных видов деятельности относятся к таковым также на общих основаниях, т. е. средняя численность работников не должна превышать 100 человек, а размер выручки от реализации товаров (работ, услуг) без учета НДС или балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) за предшествующий календарный год не должна превышать предельные значения, установленные Правительством Российской Федерации. Но при этом следует учесть, что предельные нормативы выручки от реализации товаров (работ, услуг) и балансовой стоимости активов будут установлены с «01» января 2010 г.

Предприятие самостоятельно определяет, какой из показателей должен применяться – объем выручки от реализации или объем прибыли, полученной от всех видов деятельности в целом. Выбранный предприятием показатель должен быть неизменным в течение отчетного года.

Пример. 1.2. Организация выполняет строительно-монтажные работы (СМР) и осуществляет торговую деятельность.

За 9 месяцев 2008 г. выручка от реализации СМР составила 800 000 руб. а от реализации товаров – 200 000 руб.

Средняя численность работников составляет 90 человек.

В данном случае организация может быть отнесена к субъекту малого предпринимательства, поскольку на данный момент предельный размер выручки от реализации товаров (работ, услуг) Правительством РФ не установлен. Численность же работников организации (90 человек) не превышает предельную численность работников, установленную для субъекта малого предпринимательства (100 человек).

1.2. Установление критериев отнесения к малым предприятиям

До недавнего времени получение статуса малого предприятия предоставляло весьма существенные экономические преимущества, так как и налоговые отношения субъектов малого предпринимательства с бюджетом регулировались особо.

Однако п. 25 ст. 156 Федерального закона от 22 августа 2004 г. № 122-ФЗ (Далее – Закон № 122-ФЗ) был признан утратившим силу ряд статей ранее действовавшего Федерального закона от 14 июля 1995 г. № 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации» (далее – Закон № 88-ФЗ). Признаны утратившими силу статьи, регулировавшие следующие вопросы, не учтенные в законе № 209-ФЗ.

1. Порядок создания и использования фондов поддержки малого предпринимательства. В дальнейшем деятельность подобных фондов не предполагается. Федеральный фонд поддержки малого предпринимательства был ликвидирован постановлением Правительства РФ от 2 марта 2005 г. № 106.

2. Особый порядок налогообложения субъектов малого предпринимательства. Для того чтобы отмена норм ст. 9 Закона № 88-ФЗ получила практическое продолжение, необходимо было внести изменения в ряд глав НК РФ. Вместе с тем п. 1 ст. 9 Закона № 88-ФЗ была продублирована и уточнена (применительно к конкретной ситуации) конституционная норма. «В случае если изменения налогового законодательства создают менее благоприятные условия для субъектов малого предпринимательства по сравнению с ранее действовавшими условиями, то в течение первых четырех лет своей деятельности указанные субъекты подлежат налогообложению в том же порядке, который действовал на момент их государственной регистрации». Эта норма теперь также отменена, в связи с вступлением в силу с 1 января 2008 г. Закона № 209-ФЗ.

3. Порядок начисления ускоренной амортизации. Механизм ускоренной амортизации фактически был отменен в 2002 г. – с введением в действие главы 25 НК РФ, которой подобная мера поддержки субъектов малого предпринимательства не предусматривалась. Данная льгота не считалась непосредственно налоговой льготой и, следовательно, могла быть отменена без нарушения норм ст. 5 НК РФ. Что же касается общего конституционного требования о недопустимости принятия законов, ухудшающих положение граждан, то пример Закона № 122-ФЗ наглядно продемонстрировал, что практическое содержание данной нормы весьма неопределенно – ухудшением может считаться такое положение дел, когда взамен отмененной льготы (или иной преференции) не предлагается ничего взамен. А НК РФ предоставил другие возможности оптимизации и минимизации налогообложения (например, специальные налоговые режимы).

Таким образом, отмена механизма начисления ускоренной амортизации, представляла собой техническую правку, целью которой являлось приведение положений Закона № 88-ФЗ в соответствие с требованиями других законодательных актов.

4. Порядок применения льгот малыми предприятиями, зарегистрированными до введения в действие Закона № 88-ФЗ.

Однако в Законе № 209-ФЗ, действующем на настоящее время, ни одна из льгот, установленных ст. 11, 13 и 16 Закона № 88-ФЗ, не сохранена.

Статьями 17–25 Закона № 209-ФЗ предусмотрен комплекс мероприятий по поддержке малого предпринимательства, который включает в себя: финансовую, имущественную, информационную, консультационную поддержку таких субъектов и организаций, поддержку в области подготовки, переподготовки и повышения квалификации их работников, поддержку в области инноваций и промышленного производства, ремесленничества, поддержку субъектов малого предпринимательства, осуществляющих внешнеэкономическую деятельность, поддержку субъектов малого предпринимательства, осуществляющих сельскохозяйственную деятельность.

Поскольку комплекс перечисленных мер напрямую зависит от финансовых возможностей органов местного самоуправления, регионов и федерального центра, рассчитывать на то, что меры поддержки будут обязательно предоставлены любому субъекту малого предпринимательства, не приходится.

По нашему мнению, получение статуса субъекта малого предпринимательства целесообразно только в том случае, если имеется уверенность, что необходимые меры поддержки действительно будут разработаны соответствующим уровнем власти, а хозяйствующий субъект сможет ими воспользоваться.

1.3. Нормативные акты, регулирующие деятельность субъектов малого предпринимательства

Невнимание законодателя к вопросам соотношения Закона № 209-ФЗ и иных нормативно-правовых актов отрицательно влияет на систему нормативного регулирования малых форм предпринимательской деятельности и приводит не к взаимодействию, а к соперничеству уполномоченных государством органов и носителей деловой активности. Это означает, что содержащиеся в том или ином нормативно-правовом акте положения о субъектах малого предпринимательства должны строго соответствовать букве и духу закона, смысловому содержанию этого «базового» нормативного источника, его основным целям, задачам, принципам, предмету.

В случае расхождения норм, содержащихся в законах или иных нормативно-правовых актах одинаковой юридической силы, приоритет имеет тот закон, который принят позднее изданного акта. Однако, кроме этого, действуют и другие принципы, которые нередко сталкиваются или пересекаются с ним.

В части спорных вопросов соответствия норм НК РФ и положений Закона № 209-ФЗ, регулирующих налоговые правоотношения субъектов малого предпринимательства, следует руководствоваться п. 1 ст. 1 НК РФ, согласно которому, законодательство РФ о налогах и сборах состоит из НК РФ и принятых в соответствии с ним федеральных законов о налогах и сборах состоит из НК РФ и принятых в соответствии с ним федеральных законов о налогах и сборах. Следовательно, Закон № 209-ФЗ не относится к законодательству о налогах и сборах и не может регулировать налоговые правоотношения.

Ситуация осложняется возникающими коллизиями регионального и федерального законодательства, регулирующего единый налог на вмененный доход, что может повлечь весьма неблагоприятные последствия для субъектов малого предпринимательства.

В соответствии со ст. 18 НК РФ специальные налоговые режимы, к которым, в частности, относится система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, устанавливаются НК РФ и применяются в случаях и порядке, которые предусмотрены НК РФ и иными актами законодательства о налогах и сборах.

Согласно п. 1 ст. 34626 НК РФ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности устанавливается НК РФ, вводится в действие законами субъектов РФ, (а с 1 января 2006 г. – нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга в соответствии с Законом от 29 июля 2004 г. № 95-ФЗ) и применяется наряду с общим режимом налогообложения.

С 1 января 2006 г. вступили в силу изменения, согласно которым законами субъектов РФ определяются:

• виды предпринимательской деятельности, в отношении которых вводится единый налог, в пределах перечня, установленного п. 2 ст. 34626 НК РФ (согласно Федеральному закону от 18 июня 2005 г. № 63-ФЗ);

• значения коэффициента К2, указанного в ст. 34627 НК РФ, или значения данного коэффициента, учитывающие особенности ведения предпринимательской деятельности согласно Федеральному закону от 21 июля 2005 г. № 101-ФЗ.

Список указанных полномочий представительных органов, власти субъекта Российской Федерации является закрытым и расширительному толкованию не подлежит.

В соответствии с п. 3 ст. 56 НК РФ льготы по федеральным налогам и сборам устанавливаются и отменяются НК РФ, льготы же по региональным налогам – НК РФ или законами субъектов РФ о налогах.

Действовавший до 1 января 2005 г. п. 2 ст. 9 Закона № 88-ФЗ также учреждал право устанавливать льготы по налогообложению субъектов малого предпринимательства законами Российской Федерации и законами субъектов РФ.

Между тем согласно ст. 13–15 НК РФ система налогообложения в виде единого налога на вмененный доход не причислена ни к федеральным, ни к региональным, ни к местным налогам.

При этом в соответствии с п. 3 ст. 12 НК РФ налоговые льготы, основания и порядок их применения могут устанавливаться законодательными (представительными) органами государственной власти субъектов РФ в порядке и пределах, которые предусмотрены НК РФ. В соответствии с п. 7 ст. 12 НК РФ специальные налоговые режимы, а также порядок введения их в действие и применения устанавливаются НК РФ.

Кроме того, в главе 263 НК РФ, нет упоминания о возможности получения льгот плательщиками единого налога на вмененный доход.

Согласно ст. 34627 НК РФ коэффициент базовой доходности учитывает совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов, особенности места ведения предпринимательской деятельности, площадь информационного поля световых и электронных табло, площадь информационного поля печатной или полиграфической наружной рекламы и иные особенности. Таким образом, в отношении субъектов малого предпринимательства могут быть предусмотрены новые (но не ранее 1 января 2006 года), меньшие по сравнению с общеустановленными, значения коэффициента К2 для всех видов деятельности, подлежащих обложению единым налогом и осуществляемых организациями или индивидуальными предпринимателями, которые соответствуют критериям Закона № 209-ФЗ.

Норма, стимулирующая деятельность налогоплательщиков на федеральном уровне, была исключена (ст. 9 Закона № 88-ФЗ), но законодатель не предусмотрел возможность ее беспрепятственного применения на региональном уровне. Однако ст. 7 Закона № 209-ФЗ все же введен комплекс мер, направленных на стимуляцию деятельности налогоплательщиков

По нашему мнению, бесспорна необходимость пересмотра законодательства, регулирующего деятельность малых предприятий. Несовершенство нормативно-правовой базы, регулирующей деятельность малых предприятий, приводит к столкновению разноотраслевых и даже одноотраслевых (федерального и регионального) актов законодательства о налогах и сборах, где участником отношений выступает специфическая и нуждающаяся в такого рода поддержке категория лиц, именуемых субъектами малого предпринимательства.

1.4. Регистрация организации и индивидуального предпринимателя

Малые предприятия могут быть созданы, и участвовать в хозяйственном обороте в форме хозяйственного товарищества, хозяйственного общества, производственного кооператива.

Малые предприятия с момента подачи заявления регистрируется и получает соответствующий статус в органах исполнительной власти, уполномоченных действующим законодательством.

Под субъектами малого предпринимательства понимаются организации, прошедшие государственную регистрацию в качестве юридических лиц и отвечающие критериям отнесения к числу субъектов малого предпринимательства в соответствии с федеральным законодательством, а также физические лица, прошедшие государственную регистрацию в качестве индивидуальных предпринимателей.

Производственный кооператив – это добровольное объединение граждан, основанное на совместном членстве для производственной или иной хозяйственной деятельности посредством их личного трудового или иного участия и объединении его членами (участниками) имущественных паевых взносов. Количество членов кооператива не должно быть менее пяти. Верхний предел численности членов кооператива законом не ограничивается. Члены кооператива несут субсидиарную ответственность по обязательствам кооператива в порядке, предусмотренном уставом кооператива. До предъявления требований к лицу, которое в соответствии с законом, иными правовыми актами или условиями обязательства несет ответственность дополнительно к ответственности другого лица, являющегося основным должником (субсилидарную ответственность), кредитор должен предъявить требование к основному должнику.

Если основной должник отказался удовлетворить требование кредитора или кредитор не получил от него в разумный срок ответ на предъявленное требование, это требование может быть предъявлено лицу, несущему субсилидарную ответственность. Независимо от величины принадлежащего ему пая член кооператива имеет один голос при принятии решений общим собранием членов кооператива. Кооператив самостоятельно определяет формы и системы оплаты труда членов кооператива и его наемных работников. Прибыль кооператива распределяется между его членами в соответствии с их личным трудовым или иным участием, размером паевого взноса, а между членами кооператива, не принимающими личного трудового участия в его деятельности, – соответственно их паевому взносу. Лицу, прекратившему членство в кооперативе, выплачивается стоимость пая или выдается имущество, соответствующее его паю.

Кооператив самостоятельно устанавливает для своих членов виды дисциплинарной ответственности.

По решению общего собрания членов кооператива член кооператива может быть исключен из него в следующих случаях:

• не внесен в установленный уставом кооператива срок паевой взнос;

• не выполнены или ненадлежащим образом выполняются обязанности, возложенные на него уставом кооператива, а также в других случаях, предусмотренных уставом кооператива;

• в других случаях, предусмотренных уставом кооператива.

Производственными сельскохозяйственными кооперативами являются те, которые занимаются производством, переработкой и сбытом сельскохозяйственной продукции или являются сельскохозяйственной артелью (колхозом), рыболовецкой артелью (колхозом) и кооперативным хозяйством (коопхозом). Производственными сельскохозяйственными кооперативами могут быть и другие организации, занимающиеся иными видами деятельности по отношению к сельскохозяйственной деятельности. Большое распространение кооперативы получили в сельском хозяйстве и торговле. Они функционируют также в строительстве, рыболовстве, страховании, банковском деле, других секторах экономики. В последние годы растет их количество в промышленности.

Федеральным законом от 19 июля 1988 г. № 115-ФЗ введена новая организационно-правовая форма предпринимательской деятельности – акционерное общество работников (народное предприятие). Работникам народного предприятия должно принадлежать более 75 % его акций. Народное предприятие вправе ежегодно увеличивать свой уставный капитал путем выпуска дополнительных акций на сумму не менее суммы чистой прибыли, фактически использованной на цели накопления за отчетный финансовый год. Эти дополнительные акции, а также акции, выкупленные народным предприятием у своих акционеров, распределяются между всеми имеющими на это право работниками пропорционально суммам их оплаты труда за отчетный финансовый год. На вновь поступивших, на народное предприятие работников это правило распространяется, если они проработали не менее трех месяцев в отчетном финансовом году. Уставом народного предприятия может быть установлен иной период работы, по истечении которого вновь поступившие на работу лица наделяются акциями. Однако он не может быть меньше трех и более 24 месяцев. Один работник-акционер не может владеть количеством акций народного предприятия, номинальная стоимость которых превышает 5 % его уставного капитала. Эта максимальная доля акций может быть уменьшена уставом народного предприятия. Если же по каким-либо причинам у одного работника-акционера окажется акций больше максимального количества, определенного уставом, народное предприятие обязано выкупить у работника-акционера излишек акций, а работник-акционер обязан продать этот излишек народному предприятию.

Народное предприятие обязано выкупить у уволившегося работника-акционера, а последний обязан продать народному предприятию принадлежащие ему акции народного предприятия по их выкупной стоимости. При определенных обстоятельствах этот акционер вправе продать свои акции работникам народного предприятия по договорной цене. Число работников-неакционеров за отчетный финансовый год не должно превышать 10 % общей численности работников народного предприятия. При принятии общим собранием акционеров народного предприятия решений, затрагивающих интересы всех работников-акционеров (независимо от количества принадлежащих им акций), применяется принцип голосования «один акционер – один голос».

Производственная демократия – неотъемлемый признак кооперативных предприятий. Демократические принципы организации кооперативов и управления ими – равенство их членов при принятии решений, формы участия в управлении и т. д. – свойственные предприятиям с индивидуальной собственностью работников в коллективном управлении, четко декларируются при их создании. Регламентация демократических начал в управлении кооперативами, по существу, является отражением бытующего в сознании рабочих и служащих негативного отношения к их отчуждению от участия в управлении частными предприятиями.

Обществом с ограниченной ответственностью(ООО) признается учрежденное одним или несколькими лицами хозяйственное общество, уставный капитал которого разделен на доли определенных учредительными документами размеров; участники общества не отвечают по его обязательствам и не несут риск убытков, связанных с деятельностью общества, в пределах стоимости внесенных ими вкладов.

Учредительными документами общества являются учредительный договор, подписанный его участниками, и утвержденный ими устав. Если общество учреждается одним лицом, его учредительным документом является устав. Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом. Число участников общества не должно быть более 50. Каждый участник общества имеет на общем собрании участников общества число голосов, пропорциональное его доле в уставном капитале общества. Уставом общества при его учреждении или путем внесения в устав общества изменений по решению общего собрания участников общества, принятому всеми участниками общества единогласно, может быть установлен иной порядок определения числа голосов, участников общества. Изменение и исключение положений устава общества, устанавливающих такой порядок, осуществляются по решению общего собрания участников общества, принятому всеми участниками общества единогласно. Часть прибыли общества, предназначенная для распределения между его участниками, распределяется пропорционально их долям в уставном капитале общества. Помимо прав, предоставленных всем участникам общества Законом, устав общества может предусматривать иные права (дополнительные права) участника (участников) общества. Указанные дополнительные права могут быть предусмотрены уставом общества при его учреждении или предоставлены участнику (участникам) общества по решению общего собрания участников общества, принятому всеми участниками общества единогласно. Участник общества вправе в любое время выйти из общества независимо от согласия других его участников или общества. В случае выхода участника общества из общества его доля переходит к обществу с момента подачи заявления о выходе из общества. При этом общество обязано выплатить участнику, подавшему заявление о выходе из общества, действительную стоимость его доли. Участник общества может быть исключен из него в судебном порядке, если он грубо нарушает свои обязанности либо своими действиями (бездействием) делает невозможной деятельность общества или существенно ее затрудняет.

Обществом с дополнительной ответственностью(ОДО) признается учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров. Участники такого общества солидарно несут субсидиарную ответственность по его обязательствам своим имуществом в одинаковом для всех кратном размере к стоимости их вкладов, определяемом учредительными документами общества. При банкротстве одного из участников его ответственность по обязательствам общества распределяется между остальными участниками пропорционально их вкладам, если иной порядок распределения ответственности не предусмотрен учредительными документами общества. Общество с дополнительной ответственностью отличается от общества с ограниченной ответственностью лишь тем, что участники первого солидарно отвечают по обязательствам общества в одинаковом для всех кратном размере к стоимости их вкладов, определяемом учредительными документами. Добровольно возлагая на себя такие обязательства, участники общества с дополнительной ответственностью тем самым повышают надежность общества в глазах его кредиторов.

Акционерным обществом(АО) признается общество, уставный капитал которого разделен на определенное число акций. Участники акционерного общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций. Акционерное общество может быть открытым или закрытым, что отражается в его уставе и фирменном наименовании.

Открытое акционерное общества (ОАО) имеет следующие особенности:

• акционеры вправе отчуждать принадлежащие им акции без согласия других акционеров этого общества;

• общество вправе проводить открытую (для всех других юридических и физических лиц) подписку на выпускаемые им акции и осуществлять их свободную продажу;

• общество вправе проводить также и закрытую (для определенного круга физических и юридических лиц, своих акционеров) подписку на выпускаемые им акции, за исключением случаев, когда возможность проведения закрытой подписки ограничена уставом общества или требованиями правовых актов Российской Федерации;

• число членов (физических и юридических лиц) такого общества законом не ограничивается;

• общество обязано ежегодно публиковать для всеобщего сведения годовой отчет, бухгалтерский баланс, счет прибылей и убытков.

Открытое акционерное общество обязано публиковать:

• проспект эмиссии своих акций в случаях, предусмотренных правовыми актами Российской Федерации;

• сообщение о проведении общего собрания акционеров в порядке, предусмотренном законодательством РФ;

• списки аффилированных лиц общества с указанием количества и категорий (типов) принадлежащих им акций;

• иные сведения, определяемые Федеральной комиссией по рынку ценных бумаг.

В случае размещения обществом акций или иных ценных бумаг ОАО обязано опубликовать об этом информацию в объеме и порядке, установленных Федеральной комиссией по рынку ценных бумаг.

Открытое акционерное общество как организационно-правовая форма применяется юридическими лицами, ведущими масштабную хозяйственную деятельность и использующими значительные финансовые ресурсы. Приведение открытого акционерного общества в действие сопряжено со значительными издержками, непосильными не только для мелких, но и очень часто для средних организаций.

Закрытое акционерное общества (ЗАО) имеет следующие особенности:

• акции распределяются только среди учредителей (ЗАО) или иного, заранее определенного круга лиц;

• общество не вправе проводить открытую подписку на выпускаемые им акции либо иным образом предлагать их для приобретения неограниченному кругу лиц;

• число акционеров не должно превышать 50. В случае если число акционеров превысит этот предел, ЗАО в течение года должно преобразоваться в ОАО. Если число его акционеров не уменьшилось до 50, ЗАО подлежит ликвидации в судебном порядке;

• акционеры общества имеют преимущественное право приобретения акций, продаваемых его акционерами, по цене предложения другому лицу. Порядок и сроки осуществления преимущественного права приобретения акций, продаваемых акционерами, устанавливаются уставом общества. Срок осуществления преимущественного права не может быть менее 30 или более 60 дней с момента предложения акций на продажу;

• уставом общества может быть предусмотрено преимущественное право общества на приобретение акций, продаваемых его акционерами, если акционеры не использовали свое преимущественное право на приобретение акций;

• в случае публичного размещения облигаций или иных ценных бумаг на рынке общество обязано опубликовать информацию об этом в объеме и порядке, установленных Федеральной комиссией по рынку ценных бумаг.

Права и обязанности участников хозяйственного товарищества регламентируются ст. 67 ГК РФ.

Хозяйственные товарищества могут создаваться в форме:

• товарищества на вере (коммандитного товарищества).

Полное товарищество имеет следующие существенные признаки:

• в основе деятельности полного товарищества лежит договор между его участниками;

• полное товарищество создается для предпринимательской деятельности, является коммерческой организацией, юридическим лицом, обладает общей правоспособностью в соответствии со ст. 49 ГК РФ; в деятельности полного товарищества предусмотрено участие всех товарищей;

• предпринимательская деятельность осуществляется от имени товарищества – юридического лица;

• участники товарищества несут по его обязательствам ответственность принадлежащим им имуществом (ст. 75 ГК РФ).

Вкладчик товарищества на вере имеет право:

• получить часть прибыли товарищества, причитающуюся на его долю в складочном капитале, в порядке, предусмотренном учредительным договором;

• знакомиться с годовыми отчетами и балансом товарищества;

• по окончании финансового года выйти из товарищества и получить свой вклад в порядке, предусмотренном учредительным договором;

• передать свою долю в складочном капитале или ее часть другому вкладчику или третьему лицу.

Вкладчики пользуются преимущественным перед третьими лицами правом покупки доли (ее части) применительно к условиям и порядку, предусмотренным п. 2 ст. 93 ГК РФ. Передача всей доли иному лицу вкладчиком прекращает его участие в товариществе.

Таким образом, малое предприятие по выбору своих учредителей быть создано в виде акционерного общества (открытого или закрытого), общества с ограниченной (дополнительной) ответственностью, производственного кооператива, товарищества (полного или на вере). Образование малого предприятия происходит на учредительном собрании его участников. Инициативная группа, решившая его создать, или организационный комитет, образованный его будущими участниками проводит подготовительную работу.

Первым этапом работ является экономическое обоснование целесообразности создания предприятия – его способности производить конкурентоспособную продукцию, т. е. такую, которая будет пользоваться спросом со стороны совершенно определенного круга граждан, юридических лиц.

Оргкомитет разрабатывает «бизнес-план», который затем обсуждается, при необходимости корректируется и после этого принимается собранием учредителей. Начинающим предпринимателем можно предложить следующую упрощенную структуру бизнес-плана.

1. Продукт или услуга, которые производит предприятие. В этом разделе дается характеристика продукта, если он стандартизирован, приводятся его стандарты, его назначение и возможные сферы применения, технические и качественные параметры, особенности, причины ценности для потребителя, оригинальные и уникальные черты, недостатки, возможности совершенствования и т. п.

2. Рынок сбыта продукта. В этом разделе дается подробная характеристика:

• емкости рынка, и степени его насыщенности данным продуктом и его аналогами;

• особенностей рынка, например сезонных колебаний спроса;

• прогноз состояния спроса на данный товар на перспективу;

• наиболее перспективных рынков с точки зрения объема продаж, удаленности и транспортной доступности, организации продаж – самостоятельно или через торговые организации – кто и как будет продавать товар и т. п.;

• прогнозируемого объема продаж, цен;

• количества покупателей – граждан и юридических лиц (в том числе и в перспективе), величины запросов наиболее перспективных покупателей;

• возможных посредников в сбыте продукции, а также организаций, которые могут взять на себя обслуживание продукта, например его хранение, расфасовку.

3. Анализ конкурентоспособности предприятия. В этом разделе рассматриваются вопросы поиска рыночной ниши для продукта, и дается его сравнение с товарами конкурентов в таких сферах, как качество, упаковка, внешний вид, реклама, дополнительные и послепродажные услуги, возможность снижения цен, своевременность поставок и т. п.

4. Политика продвижения товара на рынок. В этом разделе целесообразно определить:

• политику цен – основные факторы, влияющие на цену, и ее составляющие, изменение спроса с учетом возможных изменений цены;

• рассчитать с учетом действия этих факторов возможные цены, в диапазоне «от и до»;

• политику в области качества продукта – его основные характеристики и направления улучшения с учетом факторов, определяющих спрос на продукт;

• политику увеличения продаж – поиск и обеспечение каналов сбыта, формы стимулирования сбыта; способы распространения продукта, включая транспортировку и организацию послепродажного обслуживания;

• дополнительное обслуживание покупателей, обеспечивающее сбыт продукта, – реклама, наличие фирменных знаков, комплектность, обеспеченность запасными частями, сопутствующими товарами;

• квалифицированная консультация при продаже, доставка, послепродажное обслуживание и т. п.;

• политику продления жизненного цикла продукта;

• модификацию, поиск новых возможностей использования продукта и потребителей.

5. Прогнозирование продаж продукта – приблизительный рост объема продаж в натуральной и денежной форме с учетом прогнозируемого уровня цен на различных рынках.

6. Производственная база и организация производства продукта. В этом разделе:

• дается характеристика технологии, которая будет использоваться для производства продукции;

• приводится характеристика производственной базы предприятия, в частности производственных площадей, состава оборудования, источников их поступления;

• приводится характеристика затрат на приобретение производственной базы, приведение в рабочее состояние и т. д;

• определяются в расчете на год эксплуатационные расходы;

• указываются предполагаемые источники, формы и сроки обеспечения производства сырьем, материалами, энергией, водоснабжением, канализацией, комплектующими и т. д. необходимые для этого затраты в расчете на год;

• дается характеристика кадрового состава работников, приводится его численный состав по профессиям, специальностям;

• дается прогноз суммарных затрат на предполагаемый объем производства, перечень статей постоянных затрат, не зависящих от этих объемов (расходы на аренду здания, содержание администрации и т. п.), и переменных, обусловленных объемом производства. Этот прогноз дается на год.

7. Затраты на реализацию продукции. В этом разделе приводятся ожидаемые расходы на упаковку, перевозку, складирование, хранение продукции.

8. Ожидаемая прибыль по итогам года. В этом разделе рассчитывается чистая прибыль или разность между поступлениями денежных средств и их расходами.

9. Критический объем продаж. В этом разделе делается расчет годового объема продаж, при котором предприятие будет функционировать бесприбыльно, но и не убыточно.

10. Риски и страхование имущества предприятия. Здесь перечисляются существенные риски, которые присутствуют постоянно (стихийные бедствия, уничтожение и порча зданий, строений, оборудования, продукции; невыполнение обязательства партнерами, конфликты с ними и т. д.).

11. Финансовая политика. В этот раздел с учетом прогнозируемого объема продаж предприятия на год или более длительный обозримый период включаются сведения:

• об источниках формирования финансовых ресурсов;

• политике распределения чистой прибыли;

• формах контроля за своевременным и правильным поступлением платежей от покупателей продукции предприятия;

• формах контроля в отношении обязательств предприятия перед поставщиками, налоговыми органами и т. д.;

• политике в области страхования кредитов;

• способах определения и критериях эффективности инвестиций.

Вторым этапом работы оргкомитета является разработка учредительного договора и устава предприятия. В этих документах излагается порядок проведения и применения решений учредительными собраниями. После проведения учредительного собрания перед избранными собранием органами управления малого предприятия возникает задача его государственной регистрации. Малое предприятие считается созданным с момента его государственной регистрации.

Государственная регистрация – это специальный акт государственного органа, финансирующий законность его создания и предоставляющий ему право заниматься предпринимательской деятельностью. Цель регистрации – зафиксировать правовое положение предприятия, ввести его деятельность в правовое русло, определить предприятие в качестве налогоплательщика. Учредителям малого предприятия необходимо иметь в виду, что оно регистрируется не как таковое, а в качестве производственного кооператива, хозяйственного общества, товарищества, т. е. в определенной организационно-правовой форме.

Регистрация не носит разрешительного характера. Осуществляющий регистрацию предприятия государственный орган вправе отказать зарегистрировать его исключительно по одной причине – если решение о его создании было принято учредителями с нарушением законодательства. Согласно ст. 51 ГК РФ, отказ в государственной регистрации может быть обжалован в суд.

Регистрация коммерческих организаций осуществляется уполномоченными на то органами, узнать о которых можно в местных органах исполнительной власти. В настоящее время Федеральная налоговая служба является уполномоченным федеральным органом исполнительной власти, осуществляющим государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Для государственной регистрации предприятия в орган, осуществляющий регистрацию коммерческих организаций, необходимо представить следующие документы:

1) протокол общего собрания учредителей о создании предприятия. Протокол должен свидетельствовать, что собранием принято решение об образовании предприятия, утверждении его устава и избрании его органов управления и ревизионной комиссии (ревизора);

2) устав предприятия;

3) гарантийное письмо о предоставлении ему юридического адреса;

4) документы, подтверждающие проверку наименования предприятия на повторяемость;

5) заполненные бланки по образцам, установленным регистрационным органом;

6) квитанция об уплате государственной пошлины.