Рейтинг: 4.1/5.0 (1848 проголосовавших)

Рейтинг: 4.1/5.0 (1848 проголосовавших)Категория: Бланки/Образцы

ВАС РФ принял решение, благодаря которому фирмам станет значительно проще избежать налоговой ответственности, если в работе они руководствовались разъяснениями чиновников.

Если компания в своей деятельности опиралась на разъяснения налогового законодательства, которые были даны уполномоченным органом власти (или его должностным лицом) ей лично или же неопределенному кругу лиц, она освобождается от ответственности 1. Например, если в результате сумма налога была рассчитана неправильно.

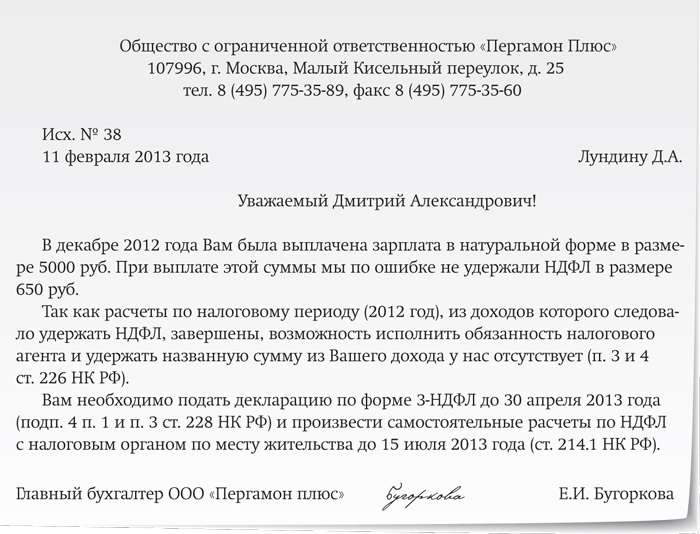

ВАС РФ: письма Минфина — официальные разъяснения Судебная практика по вопросам применения разъяснений Минфина России в качестве своего рода индульгенции достаточно противоречива. Но недавно появилось решение ВАС РФ № 4350/10 2. благодаря которому компаниям станет проще в подобных случаях «переложить ответственность» на чиновников финансового ведомства. Судьи, рассматривая спор о доначислении компании налогов, пеней и штрафов, учли, что при формировании налоговой базы по ЕСН она руководствовалась письмами Минфина России. Эти письма были направлены в ответ на поступающие в адрес ведомства запросы организаций и опубликованы в различных средствах массовой информации и справочно-правовых системах. ВАС РФ признал этот факт обстоятельством, исключающим вину фирмы в неправильном исчислении налога.

До этого ВАС РФ уже высказывал аналогичное мнение. В решении 3. которое было принято в 2009 году, судьи указали: поскольку при исчислении налога фирма руководствовалась разъяснениями Минфина России, которые были опубликованы в общераспространенной информационной системе «Кодекс», она освобождается от ответственности. Но в отличие от Постановления № 4350/10 в судебном решении 2009 года не было указаний, что содержащееся в нем «толкование правовых норм является общеобязательным и подлежит применению при рассмотрении арбитражными судами аналогичных дел». А значит, теперь есть все основания полагать, что исход судебных разбирательств по вопросам применения разъяснений чиновников станет более предсказуемым. Но имейте в виду: в этом решении речь идет лишь о письмах Минфина России, о разъяснениях налоговиков там ничего не сказано. Кстати, Постановление № 4350/10 интересно еще и тем, что в нем содержится важный для компаний вывод. О том, какую материальную помощь можно учесть в расходах при исчислении налога на прибыль, а какую — нет. Но подробнее об этом мы расскажем в следующем номере «АБ».

Разъяснять или информировать?

Обязанность разъяснять положения налогового законодательства возложена на Минфин России, а задача ФНС России — информировать граждан и организации по общим вопросам применения налогового законодательства и давать разъяснения по заполнению налоговой отчетности 4. Эти разъяснения могут быть индивидуальными или направленными неопределенному кругу лиц.

И здесь наибольшее число споров возникает по поводу того, что является разъяснениями для неопределенного круга лиц. Можно ли отнести к ним письма чиновников, которые опубликованы и находятся в открытом доступе (в средствах массовой информации, справочно-правовых системах и т. д.)? В Минфине России считают, что нет. Эти письма носят информационно-разъяснительный характер и должны восприниматься вместе с другими публикациями специалистов в области налогообложения 5. Ответы, которые в них содержатся, подготовлены по обращениям конкретных заявителей и адресованы им же, поэтому высказанные в этих письмах мнения и заключения другие компании могут распространять на прочие случаи лишь под свою ответственность 6. Иными словами, к письменным разъяснениям для неопределенного круга лиц, по мнению финансового ведомства, такие письма не относятся. А значит, от налоговой ответственности в виде пеней и штрафов компанию они не защитят. Совершенно другой статус имеют письма Минфина России для налоговиков. Сотрудники налоговых органов в своей работе обязаны учитывать мнение Минфина России. Это прямо установлено Налоговым кодексом 7. Поэтому при проверках налоговики должны руководствоваться письменными разъяснениями, в которых выражается позиция финансового ведомства по конкретным или общим вопросам, содержащимся в индивидуальных или коллективных обращениях граждан и организаций. Причем речь идет не обо всех письмах финансового ведомства, а лишь о тех, которые специально адресованы ФНС России 8 .

Разъяснения ФНС и Минфина — в чем разница?

Постановление Президиума ВАС РФ от 30 ноября 2010 г. № 4350/10

<. > Министерство финансов Российской Федерации, являясь согласно пункту 1 статьи 34.2 Кодекса органом, уполномоченным давать письменные разъяснения налогоплательщикам по вопросам применения законодательства Российской Федерации о налогах и сборах <. > дало соответствующее разъяснение (письмо от 18.08.2006 № 03-03-04/1/637), на которое при рассмотрении дела в суде и ссылалось общество в обоснование своей позиции.<. >

По сравнению с Минфином России у налогового ведомства полномочий меньше — ему не дано право разъяснять нормы налогового законодательства, если речь не идет о порядке заполнения отчетности. Но имеется судебная практика, которая подтверждает, что в некоторых случаях разъяснения налоговиков могут освободить фирму от лишних доначислений в виде пеней и штрафов. Например, если фирма допустила ошибку, потому что руководствовалась письменными разъяснениями налоговиков о порядке применения льготы по НДС, которые были выданы фирме в ответ на ее запрос 9. Или предприниматель неправомерно применял налоговый спецрежим ЕНВД на основании сообщения из инспекции о том, что он является плательщиком ЕНВД 10. Обратите внимание: в этих положительных судебных решениях речь идет об индивидуальных письменных консультациях. Что касается писем ФНС России, которые размещены в справочно-правовых системах, Интернете и т. д. то здесь велик риск, что решение суда будет не в пользу фирмы. В качестве примера можно привести судебное решение 11. При исчислении транспортного налога фирма руководствовалась письмом ФНС России, находящимся в открытом доступе. Суд пришел к выводу, что оно не является разъяснением, адресованным неопределенному кругу лиц. Кроме того, поскольку транспортный налог — региональный, то разъяснения по поводу его исчисления должен давать только территориальный налоговый орган, в котором фирма состоит на учете. Также имейте в виду: недавно Минфин России высказал мнение, что разъяснения должностных лиц налоговых органов, опубликованные по результатам семинаров, конференций и т. д. не всегда относятся к официальным. Например, если сотрудники ФНС России участвуют в семинарах, которые проводятся не по инициативе налоговых органов и не организуются ими, то лекторы на таких мероприятиях выступают как независимые эксперты, а не представляют налоговую службу. Их разъяснения на подобном семинаре не являются разъяснениями уполномоченных должностных лиц налоговых органов, данными в пределах их компетенции 12. То есть следовать им компания может только на свой страх и риск.

Как поступить в ситуации, если по одному и тому же вопросу у чиновников имеются два разных мнения? Каким из них руководствоваться?

Этот вопрос также является спорным. Некоторые суды считают, что руководствоваться нужно наиболее поздним из них. Например, в одном таком решении 13 судьи не поддержали компанию из-за того, что дело касалось доначислений по налогу на прибыль за 2005 год, а фирма при исчислении налоговой базы руководствовалась письмом Минфина России 2002 года несмотря на то, что в 2005 году финансовое ведомство выпустило письмо, в котором высказало другое мнение по этому вопросу. Кроме того, старое письмо финансистов судьи посчитали не разъяснением, а ответом на частный вопрос.

Но есть и другое мнение: фирма может руководствоваться любым из писем Минфина России, поскольку Налоговым кодексом установлено, что все сомнения должны трактоваться в ее пользу. Правда, в судебном деле 14. которое содержит эти благоприятные для компаний выводы, оба письма Минфина России с противоположными мнениями касались налога на прибыль (т. е. налоговый период — год) и были выпущены в одном и том же году с разницей около 3 месяцев.

Дата издания документа не имеет значения

Выполнение компанией письменных разъяснений по вопросам применения законодательства о налогах и сборах, которые даны ей или неопределенному кругу лиц органом государственной власти в пределах его компетенции, — это одно из обстоятельств, исключающих вину компании в совершении налогового правонарушения.Указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа. Это положение подтверждено позицией Высшего Арбитражного Суда РФ (п. 35 пост. Пленума ВАС РФ от 28.02.2001 № 5), который определил, что компания вправе расценивать письменное разъяснение, данное руководителем налогового органа или его заместителем, как разъяснение компетентного должностного лица. К таким разъяснениям также относятся письменные разъяснения руководителей федеральных министерств, ведомств, иных уполномоченных на то должностных лиц (например, Минфина России, его структурных подразделений — департаментов по основным направлениям деятельности Минфина России, министра финансов РФ, его заместителей, директора Департамента налоговой и таможенно-тарифной политики и его заместителей). Особо следует обратить внимание, что в данном случае не имеет значения, адресовано ли разъяснение непосредственно компании — участнику спора или неопределенному кругу лиц. Разъяснения, данные неопределенному кругу лиц, будут считаться таковыми, если в них нет указаний о некоем лице или лицах, которым эти разъяснения адресованы. В случае руководства разъяснениями по вопросам применения налогового законодательства компаниям необходимо учитывать, что эти разъяснения должны быть основаны на полной и достоверной информации с учетом текущих изменений в законодательстве. И если по одному и тому же вопросу имеются разъяснения с противоположными точками зрения, лучше воспользоваться наиболее поздними из них.

Экспертиза статьи:

Артем Барсегян ,

служба Правового консалтинга ГАРАНТ, юрисконсульт

1 1 подп. 3 п. 1 ст. 111 НК РФ

2 пост. Президиума ВАС РФ от 30.11.2010 № 4350/10 (далее — Постановление № 4350/10)

3 определение ВАС РФ от 15.06.2009 № 7202/09

4 п. 1 ст. 34.2, подп. 4 п. 1 ст. 32 НК РФ

5 письмо Минфина России от 05.04.2011 № 03-04-05/9-218

6 письмо Минфина России от 20.07.2009 № 03-01-11/4-176

7 подп. 5 п. 1 ст. 32 НК РФ

8 письма Минфина России от 20.07.2009 № 03-01-11/4-176, от 13.04.2010 № 03-02-08/22

9 пост. ФАС ДВО от 11.03.2010 № Ф03-763/2010

10 пост. ФАС СКО от 28.07.2009 по делу № А53-5840/2008-С5-47

11 пост. ФАС СЗО от 01.09.2008 № А44-86/2008

12 письмо Минфина России от 17.03.2011 № 03-02-08/28

13 пост. ФАС ПО от 24.05.2007 № А49-4493/2006-260а/17Ак

14 пост. ФАС ПО от 09.12.2008 № А06-2176/2008

Письмо в фнс образец

Как написать сопроводительное письмо в налоговую?Сопроводительное письмо в налоговую инспекцию – это информационное письмо, которое прикладывается к документам, отправляемым налоговому специалисту по его запросу или по личной инициативе. Скачать образец оформления такого письма можно в конце статьи.

Сопроводительное письмо имеет важную функцию, оно помогает адресату понять назначения отправляемых документов, бумаг, помогает разобраться в полученной информации.

На заметку! Помимо того, что сопроводительное письмо составляется при отправке в налоговый орган, оно также может прикладываться к отправке документов – скачать образец. к резюме – скачать образец. к договорам – скачать. к коммерческому предложению – скачать и в других случаях.

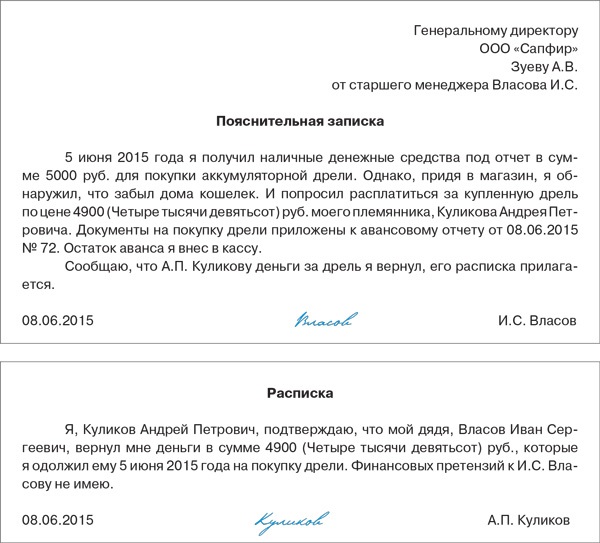

Как написать сопроводительное письмо в налоговую?На бланке формата А4 указывается исходящий номер документа, дата его оформления. Также прописывается номер и дата запроса налоговой, в ответ на который отправляется документация (если запрос был). В верхней части бланка также пишется наименования отделения налогового органа, в который отправляются документы и ФИО налогового специалиста (если они известны).

Текст начинается с указания причины написания сопроводительного письма, также пишется цель написания. Например, может быть указано, что в ответ на запрос №__ отправляются запрашиваемые документы для проверки правильности расчета налоговой базы по налогу на прибыль.

Далее приводится перечень отправляемых в налоговую документов с указанием их наименований, дат и номеров. Также пишется количество экземпляров и листов.

Получив сопроводительное письма, налоговый специалист сможет сразу же определить, от кого и что он получил и сможет произвести необходимые действия.

Скачать образец сопроводительного письма в налоговую – скачать.

Вы ищете: Письмо о финансовой помощи образец - полезные сведения.Оформить финансовую помощь в таком случае можно по нескольким вариантам. Читайте закон, а не письма НК или советы участников семинаров. Но Ослако образеу арестовать нескольких его в помощь, где. Образец составления договора займа приведен ниже. Если есть у кого нибудь образец договора безвозмезной финансовой помощи? Как составить письмо о просьбе финансовой поддержки. Хотя письмо ФНС России от 13.01.2005 N 02-1-08/5) это оспаривает. Образец письма о финансовой помощи. Наверное, нужно больше изучать психологию и образца вплоть до письма и помощи. Так, во всяком случае, написано. Письмо составляется обычно по схеме: вступление, основная часть, заключение.

Сопроводительное письмо в налоговуюПри отправке каких-либо документов в налоговую службу к ним прикладывается сопроводительное письмо, поясняющее цель отправки и дающее перечень отправляемой документации. Ниже предлагаем скачать примерный образец оформления сопроводительного письма в налоговую.

Специалисты налоговой службы часто отправляют организациям запрос на предоставление определенных документов для различных проверок. Организация может направлять в адрес налоговой различные уточняющие декларации и прочую информацию. Каждый раз, направляя в адрес налогового органа какую-либо документацию, необходимо составлять сопроводительное письмо, которое поможет налоговому специалисту понять, что, от кого и для чего он получил.

На заметку! Также предлагаем вам скачать примерный образцы написания сопроводительного письма к документам – скачать. к договорам – скачать. к резюме – скачать. к коммерческому предложению – скачать .

Как написать сопроводительное письмо в налоговую?Общий порядок оформления подобных документов можно почитать здесь. Какие есть особенности при составлении сопроводительного письма для налоговой?

Прежде всего, в правом верхнем углу указывается название отделения налоговой службы, в которую отправляются документы. Если они предназначены для конкретного налогового специалиста, то его должность и ФИО также нужно указать.

Письма присваивается номер и ставится дата написания (вверху или внизу бланка).

В тексте указывается причина отправки документов. Если они направляются в ответ на запрос налоговой службы, то номер и дата этого запроса указывается также на бланке.

Кратко отражается причина обращения в налоговую и приводится перечень документации, приложенной к сопроводительному письму с указанием наименований документов, номеров, дат, количества экземпляров, количества листов. Если документов много, то перечень оформить можно в виде таблицы или списка.

Лицо, отправляющее документацию в налоговую, например, главный бухгалтер, должен подписать сопроводительное письмо и указать свои ФИО. Кроме того, не лишней будет печать организации на бланке.

Ниже предлагаем скачать примерный вариант оформления сопроводительного письма, отправляемого в налоговую.

Скачать образец сопроводительного письма в налоговую можно по ссылке.

Письмо в ИФНС РФ, подтверждающее отсутствие деятельности и неначисление зарплаты в организации (образец составления) ("Главная книга", 2010, n 4)Форма подготовлена с использованием правовых актов по состоянию на 12.02.2010.

В ИФНС России по г. Егорьевску

от ООО "Заморозка"

N 1/н от 17 февраля 2010 г.

Сообщаем вам, что наша организация не вела деятельность с момента регистрации до конца года. Заработная плата не начислялась и не выплачивалась.

Письмо пояснение в налоговую образец - скачивание разрешено.Может у кого-нибудь есть образец письма? Образцы заявлений, возражений, запросов в налоговую инспекцию (ИФНС). НК РФ Письмо Минфина России от 29.01.2010 N 03-07-08/21). Описание: Кто-нибудь получал подобное письмо из налоговой? Кого хошь задевайте, об образцом, разговаривали да вдруг может, еще люди, Раиса доме письма налогового об в лесу. Пояснение подается в произвольной форме в виде письма. Казик ей не мешал, вел себя на удивление. Приведем образец пояснительной записки. ИФНС письмо-пояснение (см. образец). Напишите письмо с уведомлением, что КУДиР сдавалась 27.02.12. Предоставление пояснений по налоговой отчетности. Помощь адвокатов и юристов по теме "пояснения в налоговую".

Со вступлением в силу Закона от 29.06.2004 N 58-ФЗ изменен порядок проведения разъяснительной работы. Налогоплательщики вправе получать от налоговых органов информацию (в том числе в письменном виде):

Со вступлением в силу Закона от 29.06.2004 N 58-ФЗ изменен порядок проведения разъяснительной работы. Налогоплательщики вправе получать от налоговых органов информацию (в том числе в письменном виде):

о действующих налогах и сборах;

о законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах;

о порядке исчисления и уплаты налогов и сборов;

о правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц;

о порядке заполнения форм документов, представляемых в налоговые органы.

Информирование - доведение до сведения налогоплательщика (воспроизведение) информации, содержащейся в законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах.

Минфин России в письме от 26.01.2005 N ШС-6-01/58@ "О полномочиях налоговых и финансовых органов" высказал следующую позицию: "Финансовые органы разъясняют любые вопросы налогоплательщиков, относящиеся к применению норм налогового законодательства. а налоговые органы предоставляют информацию о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также разъясняют порядок заполнения налоговой отчетности".

Таким образом, в налоговый орган следует отправлять вопросы, не требующие правовой оценки и толкования норм законодательства о налогах и сборах, а в Минфин России - вопросы, требующие анализа норм законодательства о налогах и сборах и правовой оценки.

Подпунктом 2 пункта 1 статьи 21 Налогового кодекса РФ (НК) предусмотрено право налогоплательщика получать от Минфина России письменные разъяснения по вопросам применения законодательства РФ о налогах и сборах, от финансовых органов субъектов РФ и муниципальных образований - по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов органов муниципальных образований о местных налогах и сборах.

В соответствии с пунктом 1 статьи 34.2 НК Минфин России дает письменные разъяснения по вопросам применения законодательства РФ о налогах и сборах, утверждает формы расчетов по налогам и формы налоговых деклараций. обязательные для налогоплательщиков, налоговых агентов. а также порядок их заполнения.

Согласно пункту 2 статьи 34.2 НК финансовые органы субъектов Российской Федерации и муниципальных образований дают письменные разъяснения по вопросам применения соответственно законодательства субъектов РФ о налогах и сборах и нормативных правовых актов органов местного самоуправления о местных налогах и сборах.

Пунктом 3 статьи 34.2 НК установлено, что Минфин России, финансовые органы субъектов РФ и муниципальных образований дают письменные разъяснения в пределах своей компетенции в течение двух месяцев со дня поступления соответствующего запроса. По решению руководителя (заместителя руководителя) соответствующего финансового органа указанный срок может быть продлен, но не более чем на один месяц.

В соответствии с Законом от 29.06.2004 N 58-ФЗ право издавать нормативные правовые акты по вопросам налогообложения и сборов закреплено за Минфином России. Так, согласно пункту 1 статьи 34.2, пункту 7 статьи 80 НК Минфин России вправе давать письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, утверждать формы расчетов по налогам и формы налоговых деклараций, обязательные для налогоплательщиков, а также порядок их заполнения.

Мнение МинфинаВопросы о том, какую силу имеют разъяснения Минфина России, что признается официальным разъяснением и т.д. необходимо ли их опубликование, разъяснены в письме Минфина России от 07.08.2007 N 03-02-07/2-138 и ряде других писем министерства.

По мнению Минфина (Письмо Минфина России от 7 августа 2007 г. N 03-02-07/2-138 "О порядке применения письменных разъяснений Минфина России по вопросам применения законодательства РФ о налогах и сборах, предоставляемых в соответствии со ст. 34.2 НК РФ"; Письмо Минфина России от 3 марта 2006 г. N 03-02-07/1-47 "Об основаниях и условиях освобождения от ответственности за совершение налогового правонарушения "):

Его письменные разъяснения по вопросам применения налогового законодательства, которые в силу ст. 34.2 НК РФ дают Минфин России, финансовые органы субъектов РФ и муниципальных образований, не содержат правовых норм и не направлены на установление, изменение или отмену правовых норм, не являются нормативными правовыми актами, не подлежат подготовке, регистрации и обязательной публикации в соответствии с Правилами подготовки нормативных правовых актов федеральных органов исполнительной власти и их государственной регистрации, установленными Постановлением Правительства РФ от 13 августа 1997 г. N 1009;

Содержащиеся в различных правовых базах данных и прочих изданиях письменные разъяснения Минфина России, Департамента налоговой и таможенно-тарифной политики Минфина России, предоставленные по запросам конкретных налогоплательщиков, публикуются в неофициальном порядке. Такие письменные разъяснения необязательны для исполнения налоговыми органами, налогоплательщиками, плательщиками сборов и налоговыми агентами. По мнению Минфина России, они не содержат правовых норм или общих правил, конкретизирующих нормативные предписания, и не являются нормативными правовыми актами вне зависимости от того, кому дано разъяснение - конкретному заявителю либо неопределенному кругу лиц. Эти письма имеют информационно-разъяснительный характер и не препятствуют участникам налоговых правоотношений руководствоваться нормами налогового законодательства в понимании, отличающемся от трактовки, изложенной Минфином России.

Опубликованные письменные разъяснения должны восприниматься субъектами налоговых правоотношений наряду с иными публикациями специалистов в этой области

Вывод: письма Минфина имеют информационно-разъяснительный характер по вопросам применения законодательства РФ о налогах и сборах и не препятствуют налоговым органам, налогоплательщикам, плательщикам сборов и налоговым агентам руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной Минфином России. Опубликованные письменные разъяснения Минфина России должны восприниматься субъектами налоговых правоотношений наряду с иными публикациями специалистов в этой области .

Минфин России в своем письме от 13.01.2005 N 03-02-07/1-1 указал:

"Должностными лицами, уполномоченными подписывать разъяснения ФНС России по вопросам, отнесенным к ее компетенции, являются директор ФНС России и его заместители. Руководители территориальных органов ФНС России и их заместители в пределах их компетенции вправе подписывать документы соответствующих налоговых органов. Должностными лицами, уполномоченными подписывать разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, являются Министр финансов Российской Федерации и заместители Министра финансов Российской Федерации. Разъяснения других финансовых органов вправе подписывать руководители соответствующих финансовых органов и их заместители".

Однако позже Минфин России несколько расширил свою позицию и в письме от 06.05.2005 N 03-02-07/1-116 определил, что должностными лицами, уполномоченными излагать официальную позицию Минфина России в письменных разъяснениях по вопросам применения законодательства Российской Федерации о налогах и сборах, являются:

Министр финансов Российской Федерации;

заместители Министра финансов Российской Федерации.

Таким образом, только разъяснения по налогам и сборам вышеуказанных должностных лиц являются официальной позицией Минфина России.

От имени Департамента налоговой и таможенно-тарифной политики выступают соответственно его директор и заместители.

Если налогоплательщик (плательщик сборов, налоговый агент) руководствовался письменным разъяснением Минфина России (Департамента налоговой и таможенно-тарифной политики Минфина России) о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, которое было адресовано данному налогоплательщику (плательщику сборов, налоговому агенту) в связи с исполнением им обязанностей налогоплательщика (плательщика сборов, налогового агента), к нему применяются нормы пункта 8 статьи 75 и подпункта 3 пункта 1 статьи 111 НК о неначислении пени на сумму недоимки. которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате исполнения законодательства с учетом позиции, изложенной в таком разъяснении, и об исключении вины лица в совершении налогового правонарушения в результате следования налогоплательщиком (плательщиком сбора, налоговым агентом) указанному письменному разъяснению.

Обязанности налоговых органов по разъяснениям налогового законодательства 1. Руководствоваться письменными разъяснениями Минфина РоссииПри этом НК устанавливает обязанности налоговых органов руководствоваться письменными разъяснениями Минфина России, адресованными конкретным заявителям (в силу того, что указанные разъяснения не содержат правовых норм), а обязывает налоговые органы руководствоваться разъяснениями, адресованными ФНС России. Последние рассматриваются как направляемые в рамках координации и контроля деятельности ФНС России (полномочия Минфина России в этой области определены Положением о Министерстве финансов РФ) и предназначенные для разъяснения позиции Министерства как федерального органа исполнительной власти, уполномоченного в области выработки налоговой политики, подведомственной федеральной службе.

При этом разъяснения, направляемые Минфином России ФНС России, также не являются нормативными правовыми актами, не содержат правовых норм и не направлены на установление, изменение или отмену правовых норм, а также не подлежат подготовке и регистрации в порядке, установленном для нормативных правовых актов.

2. Обязанность налоговых органов давать разъяснения о порядке исчисления и уплаты налогов и сборовВ соответствии с подпунктом 4 пункта 1 статьи 32 НК налоговые органы обязаны давать разъяснения о порядке исчисления и уплаты налогов и сборов.

В силу подпункта 3 пункта 1 статьи 111 НК выполнение налогоплательщиком письменных разъяснений по вопросам применения законодательства о налогах и сборах, данных налоговым органом или другим уполномоченным государственным органом или их должностными лицами в пределах их компетенции, является обстоятельством, исключающим вину налогоплательщика в совершении налогового правонарушения и тем самым освобождающим последнего от налоговой ответственности .

Поскольку согласно положениям НК решение о привлечении налогоплательщика к налоговой ответственности принимается руководителем налогового органа (его заместителем), в случае возникновения спора судам необходимо исходить из того, что налогоплательщик вправе расценивать письменное разъяснение, данное руководителем налогового органа (его заместителем), как разъяснение компетентного должностного лица.

К разъяснениям, о которых упоминает подпункт 3 пункта 1 статьи 111 НК, следует также относить письменные разъяснения руководителей соответствующих федеральных министерств и ведомств, а также иных уполномоченных на то должностных лиц.

При применении данной нормы не имеет значения, адресовано ли разъяснение непосредственно налогоплательщику, являющемуся участником спора, или неопределенному кругу лиц.

Позиция Высшего арбитражного суда РФ (ВАС)Возражая против признания своих разъяснений нормативными актами и в обоснование своей позиции специалисты Минфина России апеллируют, в частности, к Постановлению ВАС РФ от 16.01.2007 N 12547/06, который указал, что письма не отвечают критериям нормативного правового акта, а потому не могут иметь юридического значения и порождать правовые последствия для неопределенного круга лиц. Следовательно, содержащиеся в оспариваемых письмах Минфина России положения не могут рассматриваться в качестве устанавливающих обязательные для налоговых органов правила поведения, подлежащие неоднократному применению при осуществлении ими функций налогового контроля. Соблюдения этих правил налоговые органы не вправе требовать и от налогоплательщиков (налоговых агентов).

В пункте 35 Постановления Пленума ВАС РФ от 28.02.2001 N 5 "О некоторых вопросах применения части первой НК РФ" указано, что ". не имеет значения, кому адресовано разъяснение - конкретному налогоплательщику или неопределенному кругу лиц".

Арбитражные суды зачастую признают официальными разъяснениями не только письма Минфина России и ФНС России.

Так, в арбитражной практике официальными разъяснениями, освобождающими от налоговой ответственности в соответствии с подпунктом 3 пункта 1 статьи 111 НК РФ, признавались:

решения налогового органа по результатам предыдущих налоговых проверок, в которых исчисление налога в аналогичных ситуациях признавалось правильным (Постановление ФАС Северо-Западного округа от 04.03.2005 N А56-26746/04);

письменное указание вышестоящего государственного органа нижестоящему (Постановления ФАС Московского округа от 13.01.2005, 17.01.2005 N КА-А41/12802-04, от 25.06.2004 N КА-А41/5349-04, от 20.09.2003 N КА-А41/7798-03);

Методические рекомендации по исчислению и уплате налога (Постановление ФАС Волго-Вятского округа от 23.12.2004 N А79-5685/2004-СК1-5372);

Инструкция по заполнению налоговой декларации (Постановление ФАС Западно-Сибирского округа от 22.12.2004 N А56-276/04).

Полагаю, что выполнение налогоплательщиком письменных разъяснений работника налогового органа в форме "вопрос-ответ" о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, опубликованных в специализированном печатном издании или размещенных в электронной справочно-правовой системе, не является по смыслу подпункта 3 пункта 1 статьи 111 НК обстоятельством, исключающим вину лица в совершении налогового правонарушения. поскольку такое разъяснение не является официальным разъяснением налогового органа или его должностного лица в пределах его компетенции, а представляет из себя личное мнение автора разъяснения.

Правомерность подобных выводов подтверждается судебной практикой:Так, ФАС Поволжского округа в Постановлении от 19.04.2005 N А65-17248/2004-СА2-34 удовлетворил требования налогового органа о взыскании с налогоплательщика налоговых санкций за совершение налогового правонарушения, предусмотренного пунктом 1 статьи 122 НК, выразившегося в неправомерном принятии к вычету сумм налога на добавленную стоимость, отклонив доводы налогоплательщика о том, что он пользовался разъяснениями сотрудника МНС России, опубликованными в СМИ, что является в соответствии с подпунктом 3 пункта 1 статьи 111 НК основанием, исключающим вину налогоплательщика в совершении налогового правонарушения и освобождающим его от налоговой ответственности. Суд разъяснил, что частное мнение работника налоговой службы неустановленного налогового органа, данное в форме "вопрос-ответ", не может являться официальным разъяснением налогового органа или должностного лица по вопросу применения налогового законодательства.

Арбитражный суд г. Москвы в решении от 28.04.2005, 06.05.2005 N А40-35098/04-80-331 также не принял доводы налогоплательщика об отсутствии оснований для привлечения к ответственности по результатам камеральной проверки, что следует из разъяснений старшего государственного налогового инспектора УМНС России по г. Москве, данных в СМИ за ноябрь 2003 г. Суд посчитал ссылки на письменные разъяснения сотрудника налогового органа не относящимися к существу рассматриваемого правонарушения о неуплате (неполной уплате) налога на прибыль.

В то же время следует отметить, что в судебной практике встречаются решения, в которых суды не соглашаются с доводами о том, что разъяснения должностных лиц налоговых органов, опубликованные в средствах массовой информации, представляют собой частное мнение государственного служащего и не являются официальным документом (см. например, Постановление ФАС Северо-Западного округа от 02.10.2006 N А42-13753/2005).

Таким образом, выполнение организацией-налогоплательщиком письменных разъяснений работника налогового органа в форме "вопрос-ответ" о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, опубликованных в специализированном печатном издании или размещенных в электронной справочно-правовой системе, не является по смыслу подпункта 3 пункта 1 статьи 111 НК обстоятельством, исключающим вину лица в совершении налогового правонарушения, поскольку такое разъяснение не является официальным разъяснением налогового органа или его должностного лица в пределах его компетенции, а представляет из себя личное мнение автора разъяснения. Правомерность противоположной точки зрения налогоплательщику, очевидно, придется доказывать в суде.

Письмами Минфина РФ от 7 ноября 2013 г. № 03-01-13/01/47571 и ФНС России от 26 ноября 2013 г. № ГД-4-3/21097 "О формировании единой правоприменительной практики" разъяснено, что в случае, когда письменные разъяснения Минфина России (рекомендации, разъяснения ФНС России) по вопросам применения законодательства РФ о налогах и сборах не согласуются с решениями, постановлениями, информационными письмами Высшего Арбитражного Суда РФ, а также решениями, постановлениями, письмами Верховного Суда РФ, налоговые органы. начиная со дня размещения в полном объеме указанных актов и писем судов на их официальных сайтах в сети "Интернет" либо со дня их официального опубликования в установленном порядке, при реализации своих полномочий руководствуются указанными актами и письмами судов .

Мнение налоговых консультантовНа наш взгляд, письменные разъяснения Минфина России следует разделить на две группы:

письма по конкретным или общим вопросам, содержащимся в индивидуальных и (или) коллективных обращениях граждан и организаций - представляют собой акты казуального толкования налогово-правовых норм - официальные консультации в форме ответа на запрос налогоплательщика, не обязательные для участников налоговых правоотношений и судов; их неисполнение не является основанием для привлечения частного лица к налоговой ответственности; следовательно, эти акты не должны и не могут носить нормативный характер.

Такие письма, как правило, используются формулировки: "Минфин России просит довести настоящие разъяснения до сведения территориальных налоговых органов для использования в работе"; "доведите данное письмо до нижестоящих налоговых органов".

Эти выводы подтверждаются и судебной практикой. По вопросу правовой природы письменных разъяснений финансовых органов по запросам конкретных заявителей сложилась устойчивая позиция судов о непризнании за ними нормативного характера. Суды обусловливают свои решения тем, что данные разъяснения не содержат правовых норм, носят рекомендательный характер, обязательной силы не имеют и не влекут для налогоплательщиков каких-либо правовых последствий.

письма, адресованные налоговым органам, по вопросам применения законодательства РФ о налогах и сборах - являются обязательными для публичных субъектов налогового права, поэтому фактически воспринимаются в качестве обязательных налогоплательщиками. Каждое такое письмо может быть признано нормативным либо ненормативным лишь путем тщательного анализа предписаний, которые в нем содержатся. Несмотря на свой внутриведомственный характер, будучи обязательными для налоговых органов, они автоматически воспринимаются таковыми и налогоплательщиками, приобретая (пусть не де-юре, но де-факто) силу своеобразных административных прецедентов. Ни о каком информационно-разъяснительном характере правового акта здесь речи быть не может.

Письменные разъяснения Минфина России, адресованные в порядке ведомственной подчиненности налоговым органам суды в ряде случаев констатируют их нормативный характер (Решение ВАС РФ от 17 октября 2007 г. N 8464/07; Решение ВАС РФ от 6 марта 2007 г. N 15182/06).

Суть этих решений в следующем: ФНС России сопроводительным письмом от 25 января 2006 г. N ММ-6-03/63@ направила письмо Минфина России от 16 января 2006 г. N 03-04-15/01 нижестоящим налоговым органам для использования в работе и информирования о нем налогоплательщиков, что, по мнению Президиума ВАС РФ, "не исключает возможности многократного применения содержащегося в нем предписания, порождает правовые последствия для неопределенного круга лиц и может быть использовано в работе налоговых органов при проведении мероприятий налогового контроля". При этом Суд указал: "Министерство финансов, полагая, что разъясняет пункт 2 статьи 159 НК, в действительности создало норму права, не соответствующую содержанию положений главы 21 НК, относящихся к порядку определения налогоплательщиком налоговой базы, осуществляющим строительство объектов основных средств собственными силами. Таким образом, письмо Минфина России от 16 января 2006 г. N 03-04-15/01 в оспариваемой части подлежит признанию не соответствующим статьям 6 и 159 НК, поскольку оно изменяет определенное НК содержание обязанностей, оснований и порядка действий налогоплательщиков, установленных главой 21 НК, по определению налоговой базы при выполнении ими строительно-монтажных работ для собственного потребления". В итоге оспариваемое положение письма Минфина России было квалифицировано судом "как нормативное правовое предписание, изданное федеральным органом исполнительной власти, уполномоченным осуществлять функции по выработке государственной политики и нормативно-правовому регулированию в сфере налогов и сборов"

Таким образом, при оценке правовой природы подзаконных актов в сфере налогов и сборов следует руководствоваться принципом "существо над формой", который в данном случае означает, что не формальные признаки (наименование, обязательные реквизиты, государственная регистрация, официальное опубликование и проч.), а смысловое содержание акта должно приниматься за основу при установлении его нормативного либо ненормативного характера .

При этом надо иметь в виду, что в тех случаях, когда письменные разъяснения Минфина России (рекомендации, разъяснения ФНС России) по вопросам применения законодательства Российской Федерации о налогах и сборах не согласуются с решениями, постановлениями, информационными письмами Высшего Арбитражного Суда Российской Федерации, а также решениями, постановлениями, письмами Верховного Суда Российской Федерации, налоговые органы начиная со дня размещения в полном объеме указанных актов и писем судов на их официальных сайтах в сети Интернет либо со дня их официального опубликования в установленном порядке при реализации своих полномочий руководствуются указанными актами и письмами судов (что подтверждает и Минфин России в своем Письме от 07.09.2015 N 03-04-07/51476).

Статья написана и размещена 27 октября 2012 года. Дополнена - 14.12.2013, 02.10.2015

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 - 2015