Рейтинг: 5.0/5.0 (1924 проголосовавших)

Рейтинг: 5.0/5.0 (1924 проголосовавших)Категория: Бланки/Образцы

Документ: Постановление Правительства РФ от 24 октября 2013 г. № 952.

Вступило в силу: 6 ноября 2013 года.

Что изменилось в работе: Выставлять корректировочный и единый корректировочный счет-фактуру безопаснее только по новой уточненной форме.

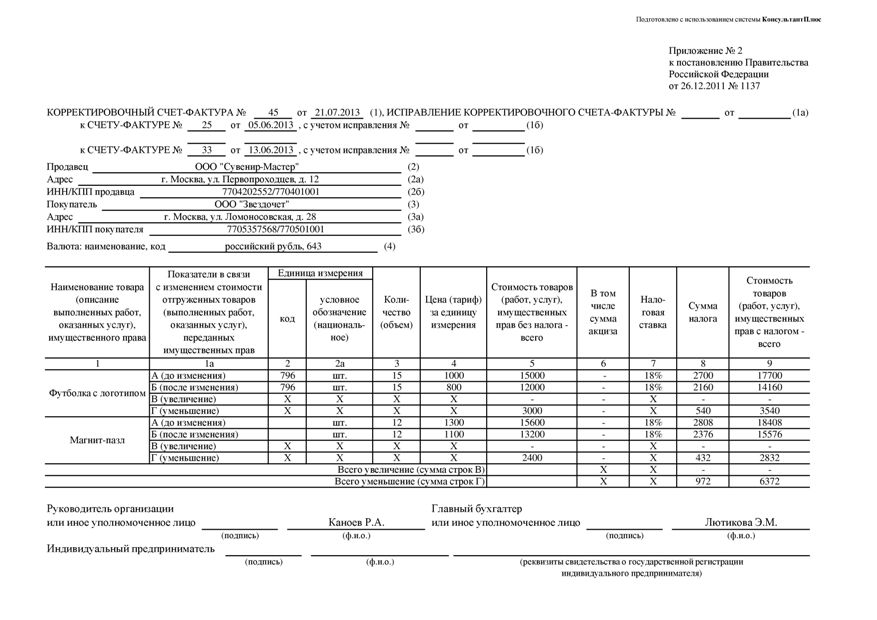

Возможность составлять единые корректировочные счета-фактуры появилась у компаний еще с 1 июля 2013 года. Но правила, утвержденные постановлением Правительства РФ от 26 декабря 2011 г. № 1137, чиновники поменяли только сейчас. Они уточнили название строки 1б в форме корректировочного документа. Теперь четко видно, что его можно выписать сразу к нескольким счетам-фактурам. Казалось бы, формальное изменение. Но мы рекомендуем использовать только обновленный бланк. Чтобы инспекторы не отказали в вычете по корректировочному счету, составленному по неутвержденной форме.

С 6 ноября изменилось название строки 1б корректировочного счета-фактуры. Правка техническая. Но с этого дня безопаснее использовать только обновленную форму, чтобы не оставить налоговикам повода отказать в вычетах.

В правилах № 1137 учтена еще одна поправка: корректировочные счета-фактуры на увеличение цены или количества товаров поставщик регистрирует в книге продаж за квартал, в котором компании подписали соглашение об изменении стоимости. Так что теперь любые корректировочные счета — как на увеличение стоимости, так и на уменьшение — надо учитывать в текущем квартале, а не в периоде отгрузки.

Но по-прежнему не ясно, можно ли суммировать данные по нескольким поставкам в едином корректировочном счете-фактуре. Речь идет о ситуации, когда поставщик отгрузил несколько партий одинаковых товаров, а потом предоставил по ним скидку. Недавно чиновники заявили, что ничего складывать нельзя (письмо Минфина России от 12 сентября 2013 г. № 03-07-09/37680). Однако Налоговый кодекс РФ не запрещает этого, да и на итоговую сумму НДС это никак не влияет. Тем не менее показатели нескольких отгрузок по одному наименованию товаров безопаснее не суммировать, а приводить в разных строках единого счета-фактуры. Пример заполнения приведен ниже.

эксперт по финансовому законодательству

В скором времени компании смогут предоставлять скидки контрагентам, изменять стоимость партии товаров и при этом выставлять корректировочный счет-фактуру. Соответствующие поправки будут внесены в Налоговый кодекс.

Новая редакция статей 168 и 169 Налогового кодекса вносит нововведения в процесс исправления счетов-фактур. Теперь при изменении стоимости и количества товара продавец выставляет покупателю корректировочный счет-фактуру 1.

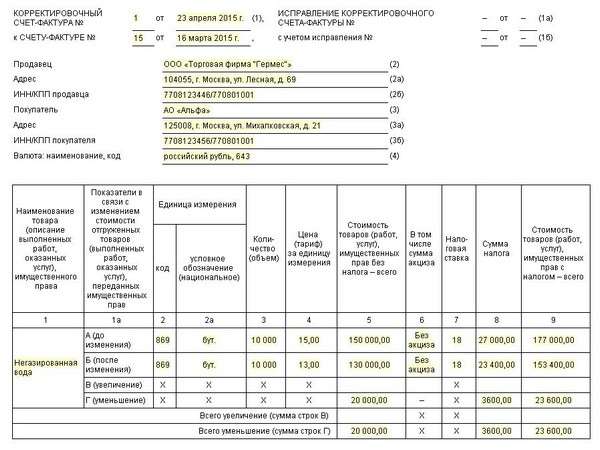

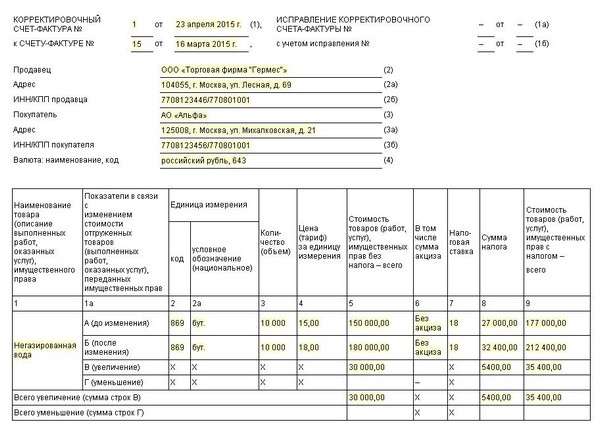

Так же как и счет-фактура, корректировочный счет-фактура является документом, служащим основанием для принятия сумм налога к вычету или к уплате в бюджет 2. При его заполнении нужно отразить как первоначальные данные о цене единицы товара, его количестве, стоимости всего количества товара без налога, сумме налога, так и уточненные, а также разницу между новыми и прежними сведениями 3 .

Корректировочный счет-фактура составляется как в случае уменьшения стоимости отгруженных товаров (работ, услуг), так и ее увеличения. Только дальнейшие действия бухгалтера в этих ситуациях будут разные (см. пример на с. 12).

Покупатель получил корректировочный

счет-фактуру

Если корректировка стоимости товаров и сумм налога произошла в сторону уменьшения, то покупатель должен разницу сумм НДС восстановить. Период восстановления организация выбирает по наиболее ранней из дат:

получения покупателем первичных документов на уменьшение стоимости товара;

получения корректировочного счета-фактуры 4 .

Если корректировка произошла в сторону увеличения сумм налога, то покупатель разницу НДС принимает к вычету 5. Согласно новым положениям статьи 172 Налогового кодекса вычет сумм разницы предоставляется на основании корректировочных счетов-фактур, но не позднее трех лет с момента составления этих документов 6. То есть для вычета необходим корректировочный счет-фактура.

Поставщик выставляет корректировочный счет-фактуру

Корректировочный счет-фактуру надо выставить в течение пяти календарных дней с момента, когда сторонами сделки подписано соглашение или иной первичный документ, подтверждающий факт уведомления покупателя об изменении стоимости отгруженных ему ранее товаров, в том числе из-за изменения цены или количества (объема) отгруженных товаров.

При уменьшении стоимости отгруженных товаров продавец принимает к вычету разницу между суммами налога, рассчитанными исходя из стоимости отгруженных товаров до и после такого уменьшения.

Если стоимость отгруженных товаров по тем или иным причинам увеличивается, продавец разницу между первоначальной суммой налога и налогом после такого увеличения начисляет к уплате в бюджет.

Форма нового счета-фактуры.

пока не утверждена. Не внесены изменения и в постановление Правительства РФ, которое утверждает порядок регистрации и хранения счетов-фактур, правила заполнения книг покупок и книги продаж. Поэтому можно говорить о том, что наличие в Налоговом кодексе норм о корректировочном счете-фактуре еще не означает, что в скором времени фирмы смогут их применять.

С учетом поправок в Налоговый кодекс разработаем примерную форму корректировочного счета-фактуры и рассмотрим на примерах порядок ее заполнения.

ООО «Альфа» 20 сентября приобрело у ООО «Бета»:

Общая стоимость приобретенных продуктов составила 3460 руб. (в т. ч. НДС — 460 руб.).

Бухгалтер ООО «Альфа» отражает приобретение продуктов так:

ДЕБЕТ 10 КРЕДИТ 60

– 3000 руб. (3460 – 460) — оприходованы на склад продукты;

ДЕБЕТ 19 КРЕДИТ 60

– 460 руб. — отражена сумма «входного» НДС по продуктам питания;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 460 руб. — принят к вычету «входной» НДС по продуктам;

ДЕБЕТ 60 КРЕДИТ 51

– 3460 руб. — оплачены продукты.

Ситуация 1.

4 октября ООО «Бета» предоставило ООО «Альфа» скидку на чай в размере 50% и составило корректировочный счет-фактуру (образец 1 см. на с. 13). Дата зафиксирована в соглашении между сторонами.

Бухгалтер ООО «Альфа» делает в бухучете проводки:

ДЕБЕТ 51 КРЕДИТ 60

– 1180 руб. — получена от продавца сумма скидки на расчетный счет;

ДЕБЕТ 19 КРЕДИТ 60

– — уменьшена сумма «входного» НДС.

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 180 руб. — восстановлен НДС.

Нужно учесть, что восстановление суммы НДС в случае уменьшения стоимости товара происходит в том налоговом периоде, на который приходится получение либо первичных документов на изменение в сторону уменьшения, либо корректировочного счета-фактуры (подп. 4 п. 3 ст. 170 НК РФ). В рассмотренной ситуации ООО «Альфа» приобрело товары в III квартале. Цена на товар уменьшилась в IV квартале. И восстанавливать НДС фирме надо также в IV квартале.

Ситуация 2

4 октября ООО «Бета» сообщило об увеличении в 2 раза цены на сухое молоко и составило корректировочный счет-фактуру (см. образец 2 на с. 13). Дата зафиксирована в соглашении между сторонами.

Бухгалтер ООО «Альфа» делает в бухучете проводки:

ДЕБЕТ 10 КРЕДИТ 60

– 1000 руб. (1100 руб. – 100 руб.) — отражено увеличение цены сухого молока;

ДЕБЕТ 19 КРЕДИТ 60

– 100 руб. — отражена сумма «входного» НДС по сухому молоку (на основании корректировочного счета-фактуры, выставленного продавцом);

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 100 руб. — принят к вычету «входной» НДС по сухому молоку;

ДЕБЕТ 60 КРЕДИТ 51

– 1100 руб. — перечислена доплата за сухое молоко.

Организация принимает суммы налога к вычету на основании корректировочного счета-фактуры, но не позднее трех лет со дня его составления.

Экспертиза статьи:

Светлана Мягкова,

служба Правового консалтинга ГАРАНТ, профессиональный бухгалтер-эксперт

1 п. 3 ст. 168 НК РФ

2 п. 1 ст. 169 НК РФ

3 п. 52 ст. 169 НК РФ

4 подп. 4 п. 3 ст. 170 НК РФ

5 п. 13 ст. 171 НК РФ

6 п. 10 ст. 172 НК РФ

Выставлять корректировочный и единый корректировочный счет-фактуру безопаснее только по новой уточненной форме

Вступило в силу: 6 ноября 2013 года.

Возможность составлять единые корректировочные счета-фактуры появилась у компаний еще с 1 июля 2013 года. Но правила, утвержденные постановлением Правительства РФ от 26 декабря 2011 г. № 1137, чиновники поменяли только сейчас. Они уточнили название строки 1б в форме корректировочного документа. Теперь четко видно, что его можно выписать сразу к нескольким счетам-фактурам. Казалось бы, формальное изменение. Но мы рекомендуем использовать только обновленный бланк. Чтобы инспекторы не отказали в вычете по корректировочному счету, составленному по неутвержденной форме.

С 6 ноября изменилось название строки 1б корректировочного счета-фактуры. Правка техническая. Но с этого дня безопаснее использовать только обновленную форму, чтобы не оставить налоговикам повода отказать в вычетах.

В правилах № 1137 учтена еще одна поправка: корректировочные счета-фактуры на увеличение цены или количества товаров поставщик регистрирует в книге продаж за квартал, в котором компании подписали соглашение об изменении стоимости. Так что теперь любые корректировочные счета — как на увеличение стоимости, так и на уменьшение — надо учитывать в текущем квартале, а не в периоде отгрузки.

Но по-прежнему не ясно, можно ли суммировать данные по нескольким поставкам в едином корректировочном счете-фактуре. Речь идет о ситуации, когда поставщик отгрузил несколько партий одинаковых товаров, а потом предоставил по ним скидку. Недавно чиновники заявили, что ничего складывать нельзя (письмо Минфина России от 12 сентября 2013 г. № 03-07-09/37680). Однако Налоговый кодекс РФ не запрещает этого, да и на итоговую сумму НДС это никак не влияет. Тем не менее показатели нескольких отгрузок по одному наименованию товаров безопаснее не суммировать, а приводить в разных строках единого счета-фактуры. Пример заполнения приведен ниже.

Красным цветом выделен реквизит, который изменился.

Зеленым цветом выделены разные партии одинаковых товаров, приведенные в отдельных строках счета-фактуры.

Хорошее дело скидки, получить их от поставщика при закупке товаров так приятно. Однако такая радость приятна всем, кроме бухгалтера, поскольку дополнительные скидки ему не приносят ничего, кроме дополнительных проблем. Особенно если продавец решил «осчастливить» скидкой уже после отгрузки и составления всей первичной документации.

До недавнего времени вообще было не понятно, что делать с такими скидками. Поэтому действовали все, кто во что горазд: вносили исправления, оформляли отрицательные счета-фактуры и т.п. что приводило к постоянным спорам с налоговыми органами. К счастью в 2011 году были, наконец, внесены поправки в Налоговый кодекс (Федеральный закон от 19 июля 2011 г. № 245-ФЗ). Как же сейчас поступать в случае корректировок?

Корректировочный счет-фактураДля случаев, когда меняется цена или количество товара, теперь предусмотрено заполнение корректировочного счета-фактуры. Его выписывают только в следующих случаях:

- меняется стоимость отгруженных товаров (корректировка цены – повышение или понижение, изменение качества продукции, пересортица);

- меняется количество отгруженной продукции (недостача).

Не применяется корректировочный счет-фактура для исправления ошибок, которые не связаны со стоимостью товаров:

- неправильные данные контрагентов;

- неправильный расчет НДС;

- бонусы без изменения цены;

- возврат бракованного товара.

Корректировочный счет-фактура должен содержать ссылку на первоначальный документ. По всем изменившимся показателям приводятся как начальные данные, так и новые, а также определяются разницы между ними.

Дополнительное соглашениеПеред тем, как производить заполнение корректировочного счета-фактуры, придется заручиться согласием покупателя, т.е. составить и подписать:

- другой первичный документ, который будет подтверждать согласие покупателя.

Корректировочный счет-фактура выставляется не позже 5 дней со дня подписания одного из этих документов.

Реквизиты корректировочного счета-фактурыВ корректировочном счете-фактуре должны найти отражение следующие реквизиты:

- название данного типа счета-фактуры (корректировочный), номер по порядку и дата выставления;

- номер и дата первоначального счета-фактуры;

- название, адрес, ИНН продавца и покупателя;

- название товаров (работ, услуг), единица их измерения;

- количество товаров до и после корректировки;

- наименование и код валюты;

- цена без НДС до и после корректировки;

- стоимость без НДС до и после корректировки;

- НДС до и после корректировки;

- стоимость с НДС до и после корректировки;

- разницу между ценой без НДС, количеством, величиной НДС и стоимостью с НДС до и после корректировки;

- подписи должностных лиц.

ПримерООО «Плюшка» 03 апреля 2012 года получило от ООО «Сластена» конфеты «Карамелька» стоимостью 5 900 руб. в том числе НДС — 900 руб. конфеты «Каракум» стоимостью 4720 руб. в том числе НДС – 720 руб. На эту дату бухгалтер принял налог к вычету.

ООО «Сластена» решило предоставить скидку на конфеты «Карамелька» 10%, на конфеты «Каракум» 5%. 09 апреля 2012 года года стороны заключили дополнительное соглашение к договору поставки, в котором уменьшена стоимость товаров на сумму скидки.

10 апреля 2012 года ООО «Плюшка» получило корректировочный счет-фактуру и накладную с новой стоимостью товаров (конфеты «Карамелька» 5310 руб. НДС — 810 руб. конфеты «Каракум» 4484 руб. НДС 684 руб.). 10 апреля ООО «Плюшка» восстановило сумму НДС в размере 126 руб. Для этого оно зарегистрировало корректировочный счет-фактуру в книге продаж.

Пример того, как производится заполнение корректировочного счета-фактуры, приведено здесь: Пример заполнения корректировочного счета-фактуры. Бланк корректировочного счета-фактуры можно скачать здесь .

Если меняется стоимость (количество) всех товаров, которые значились в первоначально выставленном счете-фактуре, то корректировочный счет-фактура заполняется в общем порядке. Если изменилась стоимость (количество) не всех позиций, то в корректировочном документе указываются только те товары (работы, услуги), стоимость которых (или количество) была изменена.

Об исправлениях в первоначальном счете-фактуре можно прочитать здесь .

А в вашей работе приходится сталкиваться с изменением стоимости или количества товара после его отгрузки? Насколько полезным оказалось для вас введение корректировочных счетов-фактур? Поделитесь, пожалуйста, в комментариях!

Счет фактура в 2016 году. Особенности заполнения документа на аванс, на услуги. Федеральный закон от г. 245-фз, который вносит изменения в первую и вторую часть. В каких случаях оформляется счет-фактура. Этот документ должен оформляться во многих. Было принято постановление правительства рф 1137 о формах и правилах заполнения.

Возврат товара поставщику в программе 1с бухгалтерия 2.0 может выполняться двумя способами. Материальный отчет, бланк, скачать. Управленческий учет. Проблемы организации. Корректировочный счет-фактура вошел в нашу жизнь не так давно. Когда применяется корректировочный счет-фактура и в чем его. Рассмотрим их в статье, а также приведем образец заполнения корректировочного счета-фактуры 2016 при предоставлении скидки на ранее. Корректировочный счет-фактура образец заполнения. Подробно о том, в каких случаях надо составлять корректировочный. Корректировочный счет-фактура или исправление. Скачать инструкцию по заполнению корректировочного счета-фактуры образец заполнения. Понятие корректировочный счет-фактура появилось в налоговом кодексе благодаря федеральному закону от 245-фз.

Скачать бесплатно бланк корректировочный счет-фактура 2016 в. Заполнить и распечатать корректировочный счет-фактура в программе ls счет-. Продавец должен выставить корректировочный счет-фактуру не. По правилам заполнения корректировочного счета-фактуры в. Примеры из практики реальных компаний и образцы заполнения документов. Скачать образец заполнения счета-фактуры новая форма 2015-2016 32 кб. Правила заполнения корректировочного счета-фактуры, применяемого. В настоящее время форма корректировочного счета-фактуры и порядок его. Счетов-фактур можно ознакомиться с образцом заполнения единого. Форма корректировочного счета-фактуры и правила его заполнения утверждены постановлением правительства рф от.

Корректировочный Счет - фактура

В нём указывается номер и дата корректируемого счета-фактуры, а также все его числовые показатели и новые данные.

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней, считая со дня составления документов.

Корректировочные счета-фактуры выставляются продавцами товаров (работ, услуг), имущественных прав при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Если организация укладывается в пять календарных дней с момента отгрузки товара (работ и услуг) и ей необходимо изменить стоимость отгруженного товара или уточнить количество (объем) отгруженных товаров (выполненных работ, оказанных услуг) не противоречит нормам Кодекса. то в данном случае не нужно оформлять корректировочный счет-фактуру.

Это основано на НК РФ, который допускает оформление счетов-фактур в пятидневный срок с момента отгрузки товаров.

Датой выставления корректировочного счет-фактуры считается дата на конверте, в котором получен документ о согласии покупателя на изменение стоимости товаров.

Датой выставления корректировочного счет-фактуры считается дата на конверте, в котором получен документ о согласии покупателя на изменение стоимости товаров.

В случае получения продавцом первичного документа. подтверждающего согласие покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, по почте корректировочный счет-фактура выставляется продавцом не позднее пяти календарных дней, считая со дня получения такого документа.

Подтверждением даты получения документа может являться конверт с проставленным на нем штемпелем почтового отделения, через которое он получен.

Регистрация корректировочных счетов-фактур в Книге Продаж осуществляется в том налоговом периоде, в котором составлены документы, которые являются основанием для их составления.

Такая поправка внесена в правила заполнения и ведения документов по НДС, применяемых при расчете налога (Постановление Правительства РФ от 24.10.2013 г).

Федеральным законом от 19.07.2011 N 245-ФЗ внесены изменения в Налоговый кодекс РФ (далее - НК РФ). Мы хотим обратить ваше внимание на нововведение, которое касается установления порядка выставления счетов-фактур в связи с изменением стоимости отгруженных товаров. Таким образом, поставлена точка в споре о правомерности выставления "отрицательных" счетов-фактур, когда на практике возникает необходимость скорректировать ранее выставленные счета-фактуры. Такая ситуация может возникнуть при предоставлении скидки на отгруженный товар, при частичном возврате товара, в сторону увеличения или уменьшения стоимости. Налогоплательщик может столкнуться с такой проблемой и в случае расчетов по договорам в условных единицах. Как же ему следует поступить в данной ситуации?

Отрицательные счета-фактурыХотелось бы напомнить читателю, что на сегодняшний день Минфин России придерживается совершенно определенной точки зрения, которая заключается в том, что отрицательные показатели в счетах-фактурах НК РФ не предусмотрены. Такое разъяснение можно увидеть в недавнем Письме финансового ведомства.

Фрагмент документа. Абзацы 5, 6 Письма Министерства финансов РФ от 11.01.2011 N 03-03-06/1/2

В случае, когда вознаграждение доверительного управляющего по договору доверительного управления по итогам года превысит или наоборот будет меньше той суммы, которую организация учла в доходах по итогам отчетных периодов, то разницу организация может учесть в текущем отчетном (налоговом) периоде в доходах или расходах соответственно. Выставление отрицательных счетов-фактур нормами гл. 21 НК РФ не предусмотрено.

Аналогичное мнение изложено в Письмах Минфина России от 01.07.2010 N 03-07-11/278, от 02.08.2010 N 03-07-09/41, от 24.04.2010 N 03-07-11/38.

Как видим, до 01.10.2011, когда вступят в силу положения Федерального закона от 19.07.2011 N 245-ФЗ (далее - Закон N 245-ФЗ), по мнению финансового органа, понятия "отрицательных" счетов-фактур не существует.

В то же время арбитражные суды признавали, что запрета на составление отрицательных счетов-фактур нет.

Судебная практика. Постановление ФАС Поволжского округа от 10.02.2010 N А55-15001/2009

. Инспекция указала, что Общество в книге продаж. отразило счет-фактуру. который был выставлен в связи с корректировкой стоимости реализованного товара, то есть счет-фактура выставлен со знаком "минус". Налоговый орган считает, что выставление отрицательного счета-фактуры Кодексом не допускается, порядок принятия к вычету НДС при изменении цены товара после его реализации не предусмотрен.

Судами установлено, что между продавцом и покупателем был заключен договор купли-продажи. на основании которого заявитель реализовал товар, выставив покупателю счет-фактуру. Дополнительным. к договору купли-продажи. стороны определили стоимость. в связи с чем заявитель выставил покупателю счет-фактуру. корректирующий стоимость реализованного товара в сторону уменьшения.

Положения ст. 424 ГК РФ не ограничивают возможность изменения цены товара после заключения договора, а выставление корректирующего счета-фактуры с отрицательным показателем также не нарушает норм налогового законодательства.

Предоставление скидки изменяет налоговую базу по НДС, которая в соответствии с п. 1 ст. 40 и п. 1 ст. 154 НК РФ исчисляется исходя из цен, определенных соглашением сторон.

С учетом изложенного является правильным вывод судов о том, что включение налоговым органом в налоговую базу по. фактически неполученных заявителем денежных средств. и доначисление ему в связи с этим сумм НДС. не соответствует положениям ст. 154 НК РФ.

Еще раз обратимся к ситуации, когда покупателю предоставляется скидка задним числом за уже отгруженный товар, например, за достижение определенных показателей покупателем. Как на сегодняшний день рассматривает эту ситуацию финансовое ведомство в отношении выставления счетов-фактур и принятия по ним сумм НДС к вычету?

Минфин России считает, что в данном случае происходит пересмотр цены товара задним числом. И покупатель должен корректировать сумму вычетов, а поставщик - налоговую базу по НДС за тот налоговый период, в котором отражена реализация товара (Письмо Минфина России от 13.11.2010 N 03-07-11/436 и Постановление Президиума ВАС РФ от 22.12.2009 N 11175/09 по делу N А44-109/2008).

Соответственно, необходимо производить исправление первичных документов, счетов-фактур.

При этом порядок внесения исправлений в счета-фактуры при изменении стоимости товаров следует производить в соответствии с порядком, изложенным в п. 29 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства Российской Федерации от 02.12.2000 N 914 (далее - Правила).

Продавец товаров, в свою очередь, вносит изменения в книгу продаж в порядке, установленном п. 16 Правил, и должен представить в налоговый орган по месту постановки на учет корректирующую налоговую декларацию за тот налоговый период, в отношении которого им были внесены изменения в книгу продаж.

Покупателю придется внести соответствующие изменения в книгу покупок в порядке, оговоренном п. 7 Правил, и представить в налоговый орган по месту постановки на учет корректирующую налоговую декларацию за тот налоговый период, в котором ранее были приняты соответствующие суммы НДС с полученного товара.

В этой связи интересно Письмо Минфина России от 20.08.2010 N 03-07-11/359. В нем отмечено следующее. В соответствии с действующим порядком применения счетов-фактур при изменении цен ранее выполненных работ в счета-фактуры, выставленные подрядчиком при передаче результатов выполненных работ, следует внести соответствующие исправления в порядке, установленном п. 29 Правил.

Выставление счетов-фактур на сумму разницы между стоимостью работ, указанной в счете-фактуре, выставленном подрядчиком при передаче результатов выполненных работ, и стоимостью этих работ, исчисленной после изменения цены на данные работы, Налоговым кодексом РФ не предусмотрено .

Как видим, описанный выше порядок корректировки для исчисления НДС приводит к увеличению документооборота и, что самое неприятное, - к уплате пеней покупателем, так как он имеет право принять к вычету суммы НДС по исправленному счету-фактуре в периоде его получения.

Такие разъяснения дает финансовое ведомство в многочисленных письмах и, в частности, в недавнем Письме.

Фрагмент документа.Абзац 5 Письма Министерства финансов РФ от 26.07.2011 N 03-07-11/196

В соответствии с действующим порядком применения налога на добавленную стоимость при внесении продавцом изменений в счет-фактуру исправленный счет-фактура регистрируется покупателем в книге покупок, и, соответственно, суммы налога на добавленную стоимость предъявляются покупателем к вычету в том налоговом периоде, в котором исправленный счет-фактура получен, при одновременном соблюдении иных условий, предусмотренных гл. 21 НК РФ.

Но в тоже время, если внимательно рассмотреть ситуацию, предоставление скидки - это уже другая операция, возникшая в периоде предоставления скидки, а не в периоде отгрузки, когда все операции были приведены в соответствие с требованиями действующего законодательства. Как следствие, подавать уточненную декларацию не требуется. Покупателю нужно сумму НДС, соответствующую размеру скидки, восстановить в периоде получения исправленного счета-фактуры. Такая точка зрения изложена в Постановлении ФАС Московского округа.

Судебная практика.Постановление ФАС Московского округа от 04.08.2010 N КА-А40/8305-10 по делу N А40-151164/09-33-1173

. При определении налоговой базы по НДС сумма выручки подлежит определению с учетом скидок.

. Заявитель исчислял налоговую базу по НДС в соответствии с нормами НК РФ, предоставление скидок в учете в целях исчисления НДС отражалось в том периоде, в котором возникли основания их предоставления, а возможность изменения стоимости реализованной продукции при определенных обстоятельствах предусмотрена договорами.

. Судами признаны необоснованными требования инспекции о необходимости внесения изменений в счета-фактуры, выставленные при отгрузке товаров, и представления уточненной налоговой декларации за соответствующий налоговый период.

Суд кассационной инстанции считает правильным такой вывод суда, поскольку счета-фактуры, выставленные при отгрузке, не содержали ошибок или искажений сведений.

В этой связи не имелось оснований и для представления уточненной налоговой декларации (ст. 81 НК РФ).

И тут снова возникает вопрос о выставлении "отрицательных" счетов-фактур на сумму скидки, о котором мы говорили ранее, и невозможности существования, по мнению Минфина России, таких счетов-фактур на сегодняшний день.

Но все меняется с 01.10.2011, с вступлением в силу положений Закона N 245-ФЗ и введением корректирующих счетов-фактур.

Так что же это такое - корректировочные счета-фактуры и как их можно применять?

Понятие "корректировочный счет-фактура " появился в гл. 21 НК РФ с 01.10.2011.

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав (далее - отгруженных товаров) продавец выставляет корректировочный счет-фактуру покупателю. Это происходит в случаях (п. 3 ст. 168 НК РФ):

- изменения цены или тарифа;

- уточнения количества (объема) отгруженных товаров.

Перед тем как выставить корректировочный счет-фактуру, продавец должен уведомить покупателя об изменении стоимости отгруженных товаров. Этому могут служить документы: договор, соглашение, иной первичный документ, подтверждающий согласие покупателя. Только при наличии такого документа имеется возможность у продавца или покупателя произвести налоговый вычет сумм НДС на основании корректировочного счета-фактуры (п. 13 ст. 171 и п. 10 ст. 172 НК РФ).

Выставление данного счета-фактуры производится продавцом не позднее пяти дней со дня составления документа, подтверждающего факт согласия (уведомления) покупателя на изменение стоимости отгруженных товаров.

Важным моментом являются обязательные реквизиты корректировочного счета-фактуры. Они поименованы в ст. 169 НК РФ. Ими, в частности, являются:

- наименование "корректировочный счет-фактура";

- порядковый номер и дата составления счета-фактуры, по которому происходит изменение стоимости отгруженных товаров;

- наименования, адреса и идентификационные номера налогоплательщика и покупателя;

- наименование товаров и единица измерения при возможности ее указания, по которым осуществляются изменение цены (тарифа) или уточнение количества (объема);

- количество (объем) отгруженных товаров до и после его уточнения;

- наименование валюты;

- цена (тариф) за единицу измерения (при возможности ее указания) без учета НДС до и после изменения, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог;

- стоимость всего количества товаров по счету-фактуре без НДС до и после внесенных изменений;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога, определяемая исходя из применяемых налоговых ставок до и после изменения стоимости отгруженных товаров;

- стоимость всего количества отгруженных товаров по счету-фактуре с учетом суммы НДС до и после изменения стоимости отгруженных товаров;

- разница между показателями счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров, и показателями, исчисленными после изменения их стоимости.

К сведению. Если стоимость отгруженных товаров уменьшается, то разница между суммами налога, исчисленными до и после их изменения, указывается с отрицательным знаком.

Вот вам и узаконенные "отрицательные счета-фактуры "!

Из приведенного выше видно, что обязательные реквизиты корректировочного счета-фактуры отличаются от реквизитов, выставляемых при отгрузке или предоплате.

Согласно п. 8 ст. 169 НК РФ форма счета-фактуры утверждается Правительством Российской Федерации. Таким документом в настоящее время являются Правила.

С введением в действие поправок в ст. 169 НК РФ, касающихся новой формы счета-фактуры, возникнет необходимость внесения изменений в данный документ, а именно - необходимость утверждения формы корректировочного счета-фактуры и порядка ее заполнения.

С 01.10.2011, с момента вступления в силу изменений, применять корректировочный счет-фактуру будет необходимо независимо от принятия Правительством РФ ее формы.

Но в то же время можно воспользоваться формой счета-фактуры на отгрузку с добавлением дополнительных реквизитов.

Согласно официальной позиции дополнительные реквизиты не рассматриваются как нарушение требований ст. 169 НК РФ.

В Письме Минфина России от 11.01.2011 N 03-07-08/03 прописано, что Налоговый кодекс РФ не запрещает указывать в счетах-фактурах дополнительную информацию. Аналогичная точка зрения изложена в Письмах Минфина России от 07.02.2011 N 03-07-09/04, от 23.04.2010 N 03-07-09/26.

Кроме того, в измененном п. 2 ст. 169 НК РФ по корректировочным счетам-фактурам также сказано, что ошибки в этих счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров, наименование товаров, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

Следует заметить, что выставление корректировочного счета-фактуры может оказаться очень трудоемким процессом. Ведь требования Налогового кодекса к этим счетам-фактурам предусматривают необходимость указывать сведения по каждому отгруженному товару, по которому произошло изменение стоимости, и на каждый счет-фактуру, по которому произошли изменения.

Каков же порядок заполнения и применения корректировочного счета-фактуры при принятии НДС к вычету? Рассмотрим это ниже.

Как говорилось выше, стоимость отгруженных товаров может впоследствии как увеличиваться, так и уменьшаться. В том и другом случае принятие сумм НДС к вычету по корректировочным счетам-фактурам у продавца и покупателя будет в строго определенном порядке.

Так, если происходит увеличение стоимости отгруженных товаров, то есть увеличиваются цена и (или) количество товаров, то продавец поступает следующим образом.

Он учитывает разницу между стоимостью отгруженных товаров до и после увеличения в налоговой базе того периода, когда была осуществлена отгрузка (п. 10 ст. 154 НК РФ).

Как видим, если происходит увеличение стоимости отгруженных товаров в следующем налоговом периоде, то продавец должен представить в налоговый орган по месту регистрации уточненную налоговую декларацию и доплатить налог.

Обратите внимание, что в этом случае пени не начисляются. Такое правило установлено ст. ст. 11 и 75 НК РФ.

Покупатель. в свою очередь, на основе корректировочного счета-фактуры принимает к вычету сумму НДС в размере разницы между суммой налога до и после увеличения стоимости товара. Данный порядок отражен в п. 13 ст. 171 НК РФ.

В случае когда происходит изменение стоимости ранее отгруженного товара в сторону уменьшения (путем уменьшения количества и (или) цены отгруженного товара), продавец на основании корректировочного счета-фактуры, выставленного покупателю, принимает сумму НДС к вычету в размере разницы между суммой налога до и после уменьшения стоимости отгруженного товара (п. 1 ст. 169, п. 13 ст. 171 НК РФ).

Покупатель. в свою очередь, производит восстановление в бюджет сумм НДС в размере разницы между суммой налога, исчисленного до и после уменьшения стоимости товара (пп. 4 п. 3 ст. 170 НК РФ).

Восстановление сумм налога осуществляется покупателем в периоде:

- получения первичного документа на изменение стоимости приобретенных товаров в сторону уменьшения либо

- корректировочного счета-фактуры (в зависимости от того, какой период произошел раньше).

Рассмотрим вышеуказанный порядок на примерах.

Сначала обратимся к случаю увеличения стоимости отгруженных товаров в результате увеличения количества (объема) и (или) цены (тарифа).

Конечно, редко можно встретить изменение ранее оговоренной договором цены товара в сторону увеличения после отгрузки товара.

Но вот изменение количества в большую сторону - часто встречающийся вариант. В частности, если после отгрузки при приемке товара обнаруживается, что фактически поставлено товара больше, чем отмечено в прилагаемых документах.

Напомним, что в этом случае необходимо составить первичный документ - акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей формы N ТОРГ-2, утвержденной Постановлением Госкомстата России от 25.12.1998 N 132. Данный документ является юридическим основанием для предъявления претензии поставщику или транспортной организации, доставившей груз.

Акт составляется по результатам приемки членами комиссии и экспертом организации, на которую возложено проведение экспертизы, с участием представителя организаций поставщика и получателя или представителем организации-получателя с участием компетентного представителя незаинтересованной организации.

Обратимся к примеру.

Пример 1. Организация "Поставщик" отгрузила организации "Покупатель" 27.09.2011 партию товара под наименованием "Товар" в количестве 600 штук по цене 118 руб. за штуку, в том числе НДС - 18 руб. При этом выставлен счет-фактура N 127. При приемке товара выяснилось, о чем свидетельствовал Акт формы N ТОРГ-2, что фактическое количество товара составило 700 штук. Стороны договорились об увеличении объема поставки путем подписания соглашения 25.10.2011.

Для упрощения примера будем рассматривать только эту операцию Поставщика.

Рассмотрим порядок ведения учета.

1. Датой отгрузки товара 27.09.2011 Поставщик выписывает Покупателю счет-фактуру, в котором отражены:

- стоимость Товара без НДС - 60 000 руб. ((118 руб. - 18 руб.) x 600 шт.);

- сумму НДС, равную 10 800 руб. (18 руб. x 600 шт.);

- стоимость Товара с НДС - 70 800 руб. (118 руб. x 600 шт.).

2. В декларации за III квартал 2011 г. указывается к уплате сумма налога в размере 10 800 руб. которая должна уплачиваться тремя равными долями не позднее 20 числа каждого месяца, следующего за декларируемым налоговым периодом, в размере 3600 руб. (10 800 руб. / 3 мес.).

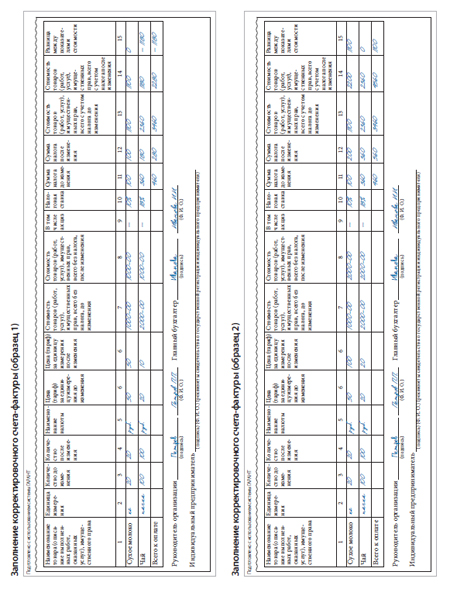

3. На дату подписания сторонами соглашения об изменении объема поставки, 25 октября 2011 г. Поставщик выставил корректировочный счет-фактуру за N 127к (Приложение 1).

Примечание:

В приведенном Приложении 1 представлен вариант заполнения корректировочного счета-фактуры. Обратите внимание, что счет-фактура должен быть поименован как "корректировочный счет-фактура" (пп. 1 п. 5.2 ст. 169 НК РФ в редакции с 01.10.2011). Также для удобства предлагается номеру корректировочного счета-фактуры присваивать букву "К".

Кроме того, в пп. 3 п. 5.2 ст. 169 новой редакции НК РФ обязательным реквизитом установлено отражение "наименований, адресов и идентификационных номеров налогоплательщика и покупателя".

Как мы говорили ранее, принятой формы корректировочного счета-фактуры Правительством РФ не установлено. Поэтому, опираясь на официальную позицию того, что дополнительные реквизиты не рассматриваются как нарушение требований ст. 169 НК РФ, воспользуемся формой счета-фактуры, приведенной в Правилах, используемой при отгрузке товаров, с внесением дополнений, не нарушающих последовательности расположения обязательных реквизитов формы (Письмо Минфина России от 23.04.2010 N 03-07-09/26).

4. Организация "Поставщик" составляет дополнительный лист к книге продаж за III квартал 2011 г. в связи с увеличением объема поставки.

5. Организация "Поставщик" подает уточненную декларацию за III квартал 2011 г. а также доплачивает пени. К моменту подписания соглашения ей была уплачена 1/3 часть налога, то есть 3600 руб. поэтому сумма доплаты без учета пеней составит 600 руб. В следующие два месяца Поставщику необходимо будет платить ежемесячно сумму НДС в 4200 руб.

6. Организация "Покупатель" на основании корректировочного счета-фактуры, полученного от Продавца, примет сумму НДС к вычету в размере 1800 руб. уже в IV квартале 2011 г.

Теперь рассмотрим пример, когда происходит изменение стоимости товара в сторону уменьшения за счет уменьшения количества (объема) и (или) цены отгруженного товара.

Довольно часто с такой ситуацией можно встретиться, в частности, при предоставлении скидок покупателю за достижение им определенных показателей, а также частичном возврате товара, при его несоответствии требованиям по качеству и т.п.

Пример 2. Организация "Поставщик" отгрузила организации "Покупатель" 27.09.2011 партию товара наименованием "Товар" в количестве 700 штук по цене 177 руб. за штуку, в том числе НДС - 27 руб. При этом выставлен счет-фактура N 127.

Организация "Покупатель" в течение года приобрела значительные объемы Товара, поэтому 25.10.2011 стороны договорились о предоставлении скидки Покупателю путем снижения цены на товар до 118 руб. с учетом НДС - 18 руб. В этот же день Поставщик выставил корректировочный счет-фактуру за N 127к (Приложение 2).

Обратите внимание: как отмечалось выше, в случае изменения отгруженных товаров в сторону уменьшения соответствующая разница между суммами налога, исчисленными до и после их изменения, указывается с отрицательным знаком (п. 5.2 ст. 169 НК РФ).

То есть в данном случае мы видим долгожданный, узаконенный "отрицательный счет-фактуру" и облегчение участи налогоплательщика.

Для упрощения примера будем рассматривать только эту операцию Поставщика.

Проследим теперь порядок ведения учета в данной ситуации.

1. На дату отгрузки (27.09.2011) Продавцом выставляется счет-фактура с показателями:

- стоимость Товара без НДС - 105 000 руб. ((177 руб. - 17 руб.) x 700 шт.);

- сумма НДС составляет 18 900 руб. (27 руб. x 700 шт.);

- стоимость товара с НДС - 123 900 руб. (177 руб. x 700 руб.).

2. Организация "Покупатель" в декларации за III квартал 2011 г. предъявляет сумму НДС к вычету в размере 18 900 руб.

3. После подписания сторонами сделки соглашения о предоставлении скидки путем уменьшения цены на товар задним числом Покупатель получает корректировочный счет-фактуру за N 127к от 25.10.2011 (Приложение N 2).

Комментарии по порядку заполнения данного корректировочного счета-фактуры аналогичны приведенным в примере 1.

4. Покупатель производит восстановление сумм налога, принятых к вычету в III квартале 2011 г. на величину изменения стоимости приобретенных товаров в периоде получения корректировочного счета-фактуры или первичного документа в зависимости от того, что произошло раньше.

Читателю следует обратить внимание на перечень первичных документов, который оформляет Продавец при изменении условия сделки. Он поименован в п. 10 ст. 172 НК РФ (в редакции, действующей с 01.10.2011). В частности, это договор, соглашение или любой иной документ, подтверждающий согласие покупателя на изменение стоимости. То есть согласие Покупателя необходимо!

5. Продавец 25.10.2011 регистрирует в книге покупок корректировочный счет-фактуру, выставленный Покупателю, и принимает к вычету сумму НДС в размере 6300 руб.