Рейтинг: 4.0/5.0 (1885 проголосовавших)

Рейтинг: 4.0/5.0 (1885 проголосовавших)Категория: Бланки/Образцы

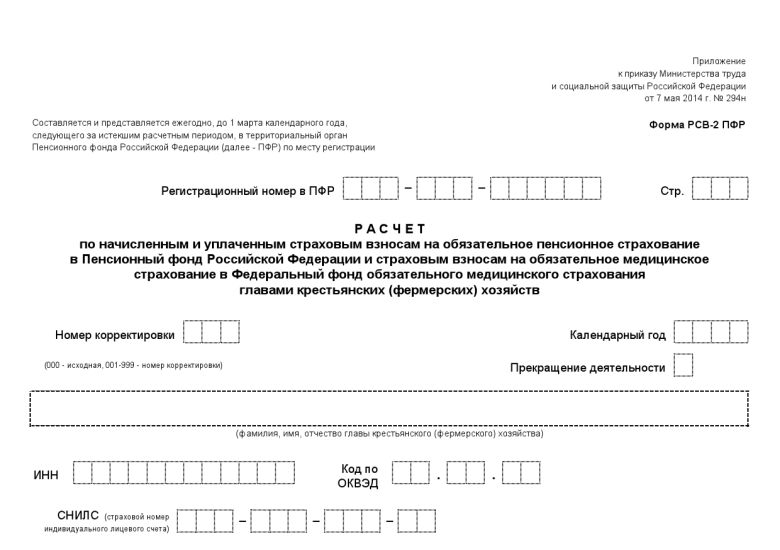

Главная Документы ФОРМАТ РАСЧЕТА ПО НАЧИСЛЕННЫМ И УПЛАЧЕННЫМ СТРАХОВЫМ ВЗНОСАМ НА ОБЯЗАТЕЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ В ПЕНСИОННЫЙ ФОНД РОССИЙСКОЙ ФЕДЕРАЦИИ И СТРАХОВЫМ ВЗНОСАМ НА ОБЯЗАТЕЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ В ФЕДЕРАЛЬНЫЙ ФОНД ОБЯЗАТЕЛЬНОГО МЕДИЦИНСКОГО СТРАХОВАНИЯ ГЛАВАМИ КРЕСТЬЯНСКИХ (ФЕРМЕРСКИХ) ХОЗЯЙСТВ

В соответствии с пунктом 2 данный документ применяется, начиная с представления расчета РСВ-2 ПФР за 2015 год.

Постановление Правления ПФ РФ от 11.01.2016 N 2п "Об утверждении формата расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и страховым взносам на обязательное.

постановлением Правления ПФР

от 11 января 2016 г. N 2п

РАСЧЕТА ПО НАЧИСЛЕННЫМ И УПЛАЧЕННЫМ СТРАХОВЫМ ВЗНОСАМ

НА ОБЯЗАТЕЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ В ПЕНСИОННЫЙ ФОНД

РОССИЙСКОЙ ФЕДЕРАЦИИ И СТРАХОВЫМ ВЗНОСАМ НА ОБЯЗАТЕЛЬНОЕ

МЕДИЦИНСКОЕ СТРАХОВАНИЕ В ФЕДЕРАЛЬНЫЙ ФОНД ОБЯЗАТЕЛЬНОГО

МЕДИЦИНСКОГО СТРАХОВАНИЯ ГЛАВАМИ КРЕСТЬЯНСКИХ

Изменения, внесенные Постановлением Правления ПФ РФ от 04.06.2015 N 194п, применяются. начиная с представления расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФ РФ и на обязательное медицинское страхование в ФФОМС плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, за I полугодие 2015 года.

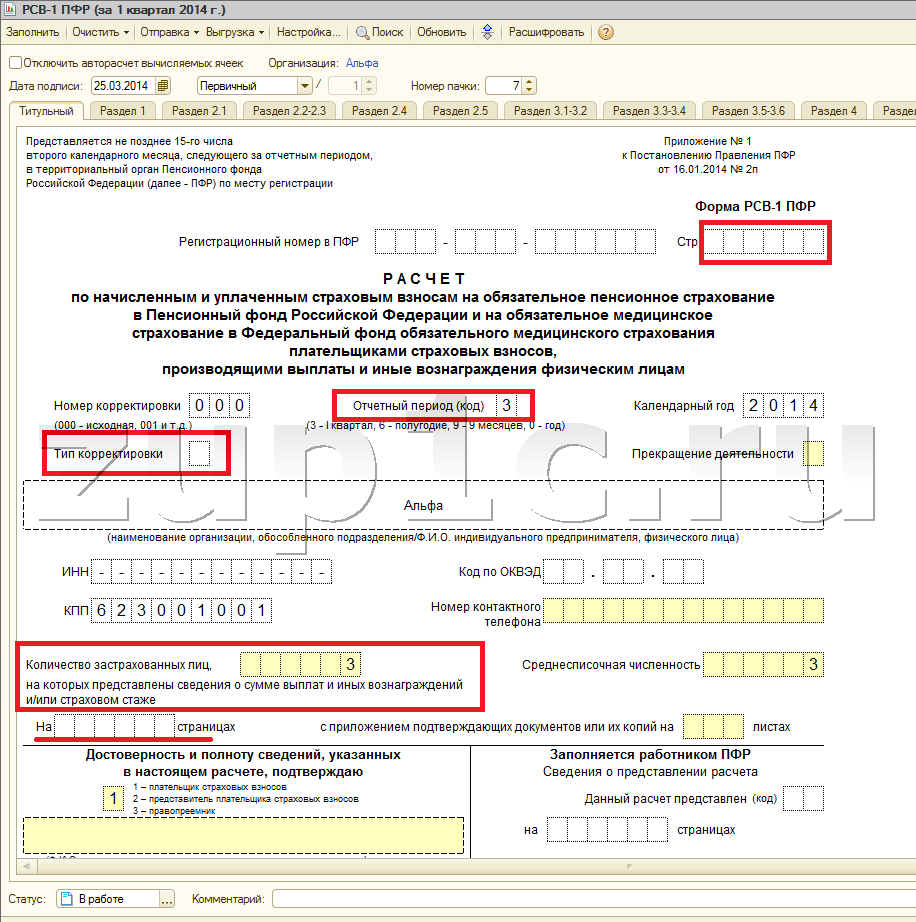

Постановление Правления ПФ РФ от 16.01.2014 N 2п (ред. от 04.06.2015) "Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, и Порядка ее заполнения" (вместе с "Порядком заполнения формы расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ-1 ПФР)" (Зарегистрировано в Минюсте России 18.02.2014 N 31344)Открыть полный текст документа

В 2015 году Правление Пенсионного Фонда приняло Постановление от 20.07.2015 № 269п, в котором была утверждена новая форма расчета по начисленным и уплаченным взносам — РВ-3 ПФР. Новая форма РВ-3 применяется начиная с представления расчета за 9 месяцев 2015 года.

Сдавать форму РВ-3 ПФР нужно компаниям, которые уплачивают взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации и отдельных категорий работников организаций угольной промышленности.

Форму РВ-3 можно сдать как на бумажном бланке, так и в электронной форме. Единственное исключение — для организаций со среднесписочной численностью персонала более 25 человек. Им нужно сдавать РВ-3 только в электронном виде с использованием электронной подписи.

Сроки сдачи РВ-3Если вы сдаете на бумаге, то представляете РВ-3 ежеквартально до 15-го числа второго месяца, следующего за отчетным периодом. За 9 месяцев 2015 года нужно отчитаться до 16 ноября 2015 года, сдать отчет за 2015 год — до 15 февраля 2016 года.

Если вы сдаете в электронном виде, то представляете РВ-3 не позднее 20-го числа второго месяца, следующего за отчетным периодом. За 9 месяцев 2015 года нужно отчитаться до 20 ноября 2015 года, сдать отчет за 2015 год — до 20 февраля 2016 года.

Особенности заполнения формы РВ-3Все значения денежных показателей отражаются в рублях и копейках.

Если какие-либо показатели, предусмотренные формой расчета, отсутствуют, то в строке и соответствующей графе нужно поставить прочерк.

Титульный листЕсли это первичный расчет — укажите код «000».

Если это уточняющий расчет — проставьте номер, указывающий, какой по счету расчет с учетом внесенных изменений и дополнений вы представляете: 001, 002, 003. 010 и т д.

Здесь укажите период, за который представляется расчет.

Отчетные периоды необходимо обозначить следующим образом:

Номер стационарного телефона указывается с кодом города, номер сотового телефона — с кодом оператора связи. Заполняются все ячейки без пропусков и без применения знаков «тире» и «скобка».

Укажите код согласно классификатору:

Категории плательщиков взносов на дополнительное социальное обеспечение

Организации, использующие труд членов летных экипажей воздушных судов гражданской авиации

Организации угольной промышленности

Раздел 1Появилась строка 120 — «Сумма перерасчета взносов на дополнительное социальное обеспечение за предыдущие отчетные (расчетные) периоды с начала расчетного периода».

В ней требуется отразить суммы взносов на дополнительное социальное обеспечение, доначисленные (излишне начисленные) по актам камеральной и/или выездной проверок, в том числе по которым в отчетном периоде вступили в силу решения о привлечении (об отказе в привлечении) плательщика взносов на дополнительное социальное обеспечение к ответственности за совершение нарушения законодательства Российской Федерации о дополнительном социальном обеспечении.

Обратите внимание, что значение графы 3 строки 120 должно быть равно значению графы 5 строки «Итого сумма перерасчета» раздела 3 «Суммы перерасчета взносов на дополнительное социальное обеспечение с начала расчетного периода».

Раздел 2Появилась новая строка — 210 «Суммы, не подлежащие обложению страховыми взносами в соответствии с частями 1 и 2 статьи 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ».

Раздел 3Это новый раздел в форме РВ-3, который называется «Суммы перерасчета взносов на дополнительное социальное обеспечение с начала расчетного периода».

Кто должен его заполнить?Организации, которым были доначислены (излишне начислены) взносы на дополнительное социальное обеспечение в текущем отчетном периоде за предыдущие отчетные (расчетные) периоды по актам камеральных и/или выездных проверок. В том числе организации, по которым в текущем отчетном периоде вступили в силу решения о привлечении (об отказе в привлечении) их к ответственности за нарушение законодательства РФ о дополнительном социальном обеспечении.

Раздел 3 заполняется, если заполнена графа 3 строки 120 раздела 1.

Это ключевой законодательный акт, определяющий алгоритм подсчета и перечисления взносов с оплаты за труд и иных платежей работникам в фонды ПФР, ФСС и ФФОМС. Закон «О страховых взносах» регулярно корректируется: законодатели не только ежегодно изменяют предельную базу для исчисления взносов, но и совершенствуют систему страхования граждан в целом. Закон от 24.07.2009 № 212-ФЗ предоставляет бухгалтерам и заинтересованным лицам полную информацию о плательщиках взносов, базе для исчисления, сроках подачи отчетности, ставках страховых взносов и периодах их уплаты, а также о том, кто осуществляет администрирование страховых взносов.

Чтобы составить представление о сути страховых взносов, рекомендуем прочесть нашу статью «Каковы сущность и структура страховых взносов» .

Особенности страховых взносов в 2015 годуВ 2015 году система страхования граждан РФ не претерпела значительных изменений: суммарная ставка взносов составила 30% от дохода работника (22% на пенсионные отчисления, 5,1% — медицинское страхование, 2,9% — социальное страхование). Но государство предусматривает множество льготных категорий работодателей, которые могут платить взносы в сниженных размерах. Подробнее об этом вы можете прочесть в статье «Какие определить размер страховых взносов в 2014-2015 годах?» .

В 2015 году поменялись предельные суммы начисления взносов: впервые в бухгалтерской практике предел по ПФР и ФСС различается. Подробнее о данном нововведении читайте в материале «Какие ставки страховых взносов в 2014-2015 годах?» .

Регулярное перечисление страховых взносов в 2015 году избавляет предприятие от придирок со стороны фондов, а также от пеней и штрафов. Но не всегда бывает легко определить, с какого момента и в какие сроки фирма должна предоставить отчетность по уплаченным взносам, например, при создании или ликвидации фирмы. В данном случае на помощь вам придет наша статья «Какой расчетный период по страховым взносам в 2015 году» .

Страховые взносы в 2015 году для ИППредприниматели при исчислении взносов ведут расчет и перечисляют платежи не только за наемных работников (при их наличии), но и за себя. Все подробности о том, как ИП заплатить взносы, смотрите в материале «ПФР разъяснил, как в 2015 году платить взносы самозанятым лицам» .

Начисление страховых взносов в 2015 годуУчет и начисление взносов бухгалтеры должны осуществлять в карточках индивидуального учета страховых взносов. В 2015 году в них внесли небольшие поправки, о чём вы можете прочитать в статье «Новая карточка учета страховых взносов за 2014 и 2015 годы» .

Ни один ценящий свою репутацию главный бухгалтер или руководитель не пойдет на нарушение законодательства. Но ситуации бывают разные; иногда бухгалтерам приходится принимать работу после деятельности малограмотных специалистов, не до конца соблюдавших нормы закона. О том, какие санкции последуют за нарушение налогового законодательства, идет речь в статье «Какая ответственность за неуплату страховых взносов?» .

Если вы всё же вынуждены восстанавливать учетные данные после нерадивого предыдущего специалиста, и в связи с этим была допущена просрочка платежей в ПФР, ФСС или ФОМС, вам поможет наш материал «Как верно рассчитать пени по страховым взносам» .

Если страховые платежи были перечислены не вовремя или не в полной мере, то у компании возникают недоимки. Что это значит и что делать в такой ситуации, читайте в статье «Недоимка по страховым взносам: порядок взыскания» .

Несколько лет назад фонды получили право проводить проверки на территории страхователя. Такие выездные комиссии могут назначаться не чаще одного раза в 3 года, однако они доставляют немало хлопот бухгалтерской службе, отделу кадров и руководителю компании. Узнать подробнее о том, какие полномочия имеются у проверяющих органов, вы можете из материала «Система администрирования страховых взносов в 2015 году» .

Если вы хотите быть в курсе последних нововведений в законодательстве о порядке расчета и уплате страховых взносов, узнавать первыми об изменении ставок, появлении или утрате льгот у определенных категорий работодателей и изменении предельной базы для расчета взносов, следите за материалами нашей рубрики «Страховые взносы 2015» .

Страховые взносы, согласно закону РФ №212, могут быть в разные внебюджетные фонды. В последней редакции установили их повышение. Как правило, они имеют фиксированные ставки в виде процента. Есть фонды, куда платит работодатель, а есть те, куда делает отчисления каждый сам себе. Размер отчислений есть фиксированный, а есть дополнительный. Дополнительный считается по формуле, исходя из мрот. Минимальная сумма для дополнительных налогов – 300 тысячи рублей.

Для работодателя в РФ есть три фонда, куда он обязательно должен делать отчисления. Это пенсионный, медицинское страхование и социальное. Денежные средства для уплаты страховых отчислений выплачивает работодатель. Величина зависит от заработной платы. Но, работник денежных потерь не несет. Один раз за квартал работодатель должен отчитываться по начисленным и уплаченным налогам. Каждый сотрудник имеет свой шифр плательщика и личный кабинет в интернете. Зайти туда можно всегда, независимо от времени суток.

Страховые взносы в ПФР в 2016 году для ИП за себяДля индивидуальных предпринимателей начисляются фиксированные налоги и дополнительные (если доход более 300 тысяч рублей). Фиксированный расчет предоставляется в пфр и ффомс, не зависит от суммы дохода и обязателен к уплате. Общая сумма получается 22 тысячи рублей. ИП должен ее оплачивать, даже если не занимается никакой деятельностью в данный момент. Предприниматель раз в квартал получает квитанцию на оплату установленного образца (платежное поручение). При сокращении выплат возможна пониженная ставка.

В тему: Солидарность для жизни - медицинская страховая компания в Москве

Срок на то, чтоб заплатить составляет месяц. Предусмотрена система отсрочки платежей для отдельных случаев.

Если предприниматель попадает под то, что доход у него больше 300 000, тогда он в пенсионный фонд еще платит дополнительно 1% от дохода. Уплату таких налогов можно делать один раз в конце года(декабрь) или частями. Верхней границы не установлено. Калькулятор и база для расчета суммы за период сегодня есть на бухгалтерских сайтах.

КБК страховые взносы в пфр в 2016 год, реквизитыРеквизиты для уплаты страховых взносов в ПФР в 2016 году для ип, Москва изменились. Теперь, основной код:

Статья 5 федерального закона №212 определяет изменения в ставках для всех, кто предоставляет работу (наемный труд). Так, все оплачивают 22% в пенсионный фонд, 2,9% в социальны и 5,1% в счет медицинского обслуживания.

Возникла проблема? Позвоните юристу:

+7 (499) 703-41-64 - Москва, Московская область

+7 (812) 309-86-25 - Санкт-Петербург, Ленинградская область

За себя, частные предприниматели вносят всего 10 % в ПФР. Так же есть отдельные фиксированные расчеты для разных категорий труда. Тарифы зависят от вредности производства. Они могут расти. Скачать таблицу ставок на 2016 год можно по ссылке:

Расчеты для ип свыше нормы рассчитываются исходя из МРОТ.

Предельная база для начисления страховых взносов в 2016 году таблицаВ этом году предельная база для перечисления взносов выросла практически на 80 000 рублей. Это значит, что лимиты по зарплате выросли. Так, если сотрудник получает больше заработной платы, тогда у работодателя появляются льготы по налогам. У каждого сотрудника есть карточка индивидуального учета, куда вписывается тарифы и его доходы.

В тему: Страховой стаж для расчета больничного листа в 2016 году

А на базу ФФОМС лимиты отменили с января месяца.

212 фз страховые взносы в 2016 году последняя редакция, изменения скачать:В 2015, в закон №212 внесли изменения. Последние новости такие, что новые тарифы будут применять до 2018 года. Изменились и ставки начислений. Теперь фиксированный налог платит в прежнем порядке, но с большей ставкой (30%). Выросла предельная величина и изменились кбк.

Внесли коррективы к организациям специального режима. Такие платят по ставкам ниже. К ним относятся проект «Сколково», люди, занимающиеся интеллектуальной деятельностью, свободная экономическая зона, компании, которые платят судовым экипажам.

Страховые взносы в ФСС ПФР и ФОМС изменения с 1 января 2016гС 2015 года ставки не изменились. В пенсионный все так же нужно отчислять 22%, в фонд соц. страхования 2,1% и в медицинский 5,9%. Изменилась только предельная сумма. Теперь она составляет 790 тысяч руб. Выходное пособие так же облагается налогом.

Скачать Приказ о внесении изменений в ФЗ Фонда социального страхования РФ здесь:

Уменьшение ЕНВД на сумму страховых взносов в 2016 году для ИПЕНВД все уплачивают полностью кроме аптек, и частные предприниматели, которые занимаются фармацевтической деятельностью или медицинский сотрудник. Одним из способов уменьшения выплаты – это оплата налога на следующий месяц после его начисления. Так организации могут уменьшить выплаты за квартал.

Но, исходя из налогового кодекса, нельзя уменьшить такие суммы больше, чем на половину.

Расчет по начисленным и уплаченным страховым взносам, форма 4 ФСС РФБланк 4 фсс разъясняет, как проводится начисление налоговых ставок и их уплата. Если в компании работает более 25 сотрудников, такой документ заполняют и отправляют в электронном виде. Документ можно скачать на сайте.

В тему: 212 ФЗ страховые взносы в 2016 году

Действующим законодательством установлены обязательные страховые платежи в различные фонды – пенсионный, социального и медицинского страхования. Это непреложная обязанность для всех компаний и предпринимателей. Иными словами, взносы уплачивают все – и ИП без нанятого персонала, и ООО со средними доходами, и огромная корпорация с немалым штатом сотрудников. Кроме того, даже по каким-то причинам не функционирующие организации, т. е. не получающие доход, но не заявившие о прекращении своей деятельности в официальном порядке, также производят эти платежи.  Расчет сумм страховых взносов осуществляется в различных предприятиях по-разному, все зависит от многих причин: статуса предприятия, организационных особенностей и других условий. Попробуем разобраться в тонкостях начислений для разных категорий организаций, работников и узнаем порядок расчета страховых взносов для предприятий разных форм собственности.

Расчет сумм страховых взносов осуществляется в различных предприятиях по-разному, все зависит от многих причин: статуса предприятия, организационных особенностей и других условий. Попробуем разобраться в тонкостях начислений для разных категорий организаций, работников и узнаем порядок расчета страховых взносов для предприятий разных форм собственности.

Сначала рассмотрим отличия в уплате налогов персоналом и работодателем, поскольку их часто путают, хотя понятия эти полярно противоположные. Расчет страховых взносов осуществляется на основе размера оплаты труда. Нельзя смешивать такие разные понятия, как платежи работодателя и сотрудника. Работник уплачивает НДФЛ с суммы начисленной ему лично зарплаты, а работодатель платит 30% от размера всего фонда зарплаты персонала в различные фонды. Кстати, выступая налоговым агентом, компания или ИП удерживает и перечисляет в бюджет полную сумму НДФЛ с ее работников. Такова разница между налогами, которые уплачивают наемные работники и руководители предприятий.

Страховые взносы: что это такое?Взносы, уплачиваемые работодателем в социальные фонды, называются страховыми, или социальными отчислениями. Все платежи в них рассчитываются и перечисляются помесячно в установленные законодательным порядком сроки.  Подавляющая часть населения России является нанятыми работниками разных предприятий. Для компаний, находящихся на традиционной системе налогообложения, база для расчета страховых взносов строится исключительно на сумме начисленной им зарплаты и связанных с нею выплат, например премий или доплат за работу в праздничные и выходные дни, классность, территориальный коэффициент и др. Выплаты, характеризующиеся как социальные, в расчетную базу не входят. К ним относятся:

Подавляющая часть населения России является нанятыми работниками разных предприятий. Для компаний, находящихся на традиционной системе налогообложения, база для расчета страховых взносов строится исключительно на сумме начисленной им зарплаты и связанных с нею выплат, например премий или доплат за работу в праздничные и выходные дни, классность, территориальный коэффициент и др. Выплаты, характеризующиеся как социальные, в расчетную базу не входят. К ним относятся:

Итак, все начисления производятся на сумму начисленной зарплаты. Узнаем, в какие фонды перечисляют взносы предприятия, применяющие ОСНО, их размеры и особенности расчета, а также для каких компаний и в каких случаях применяются сниженные тарифы.

ФССОдин из важнейших социальных фондов, куда отчисляются страховые взносы – ФСС. Он работает в двух направлениях: контролирует и оплачивает пособия по временной нетрудоспособности и возмещает ущерб, вызванный полученными производственными травмами.  В связи с этим взносы в ФСС исчисляются по следующим тарифам:

В связи с этим взносы в ФСС исчисляются по следующим тарифам:

? 1-й – по временной потере трудоспособности и материнству – 2,9 % от зарплаты работников. На 2015 год установлен предельный уровень оплаты труда, с которого насчитываются взносы, в сумме 670 тыс. руб. На полученный свыше этого уровня доход тариф не начисляется.

? 2-й – страхование от производственных несчастных случаев. Величина взноса варьируется от 0,2% до 8,5 % и соответствует одному из 32 классов риска на производстве, законодательно установленных для компаний различной степени производственного травматизма. Для этого вида страхования не существует размера предельной базы, отчисления с заработной платы производятся независимо от суммы дохода по установленному для каждого предприятия классу риска. Только для бюджетных предприятий профессиональный риск ограничен первым классом.

ФФОМСОтчисления по медицинскому страхованию составляют в 2015 году 5,1% от суммы оплаты труда. Максимальный уровень зарплаты, свыше которого взносы не насчитываются, равен 624 тыс. рублей.

ПФРДля предприятий, работающих на общих основаниях, взносы составляют 22 %. Предельный доход для их начисления в текущем году равен 711 тыс. руб. В отличие от остальных фондов, в ПФР на суммы, превышающие норматив, отчисления производятся в размере 10 %. Но распределяются они уже не на отдельный счет работника, а на общий, консолидированный счет. В представленной таблице указаны размеры отчислений и предельные уровни дохода, на который они начисляются, для предприятий, применяющих ОСНО.

Размеры отчислений для предприятий на традиционной системе налогообложения

фонд, в который перечисляются взносы

предельный доход в тыс. руб. на который начисляется взнос

1. Пример расчета страховых взносов

Сотруднику предприятия за январь начислена зарплата – 68 тыс. руб. В нее входят выплаты:

Всего начислено: 68 000 руб.

Оплата листа нетрудоспособности не входят в базу для расчета, понижая сумму дохода для начисления взносов.

68 – 13 = 55 тыс. руб.

Начислено взносов за январь:

• в ПФР:

55 000 * 22% = 12 100 руб.

• в ФСС:

55 000 * 2,9% = 1595 руб.

• в ФСС (от несч. сл.):

Зарплата этого сотрудника за 10 месяцев года составила 856 000 рублей. Размер начисленных за это время взносов:

• в ПФР:

711 000 * 22% + (856 000 – 711 000) * 10% = 156 420 + 31 900 = 188 320 руб.

• в ФСС:

670 000 * 2,9% = 19 430 руб.

856 000 * 0,2% = 1712 руб.

• ФФОМС:

624 000 * 5,1% = 31 824 руб.

Начислено за 10 месяцев — 241 286 руб.

Далее рассмотрим особенности расчетов с внебюджетными фондами предпринимателей и организаций, применяющих различные спецрежимы для упрощенного учета.

Страховые взносы: расчет для ИПЧасто предприниматели, организуя собственный бизнес, работают в единственном числе, не набирая штат персонала. Сам себе ИП зарплату не платит, он получает доход от предпринимательской деятельности. К этой категории относится и так называемое самозанятое население — частнопрактикующие юристы, врачи и другие специалисты, организовавшие собственный бизнес.

Для таких предпринимателей законодательно утвержден особый порядок начисления подобных платежей – фиксированные (обязательные) страховые взносы.

Осуществляется расчет обязательных страховых взносов исходя из размера МРОТ, индексирующегося ежегодно. Поэтому с каждым годом увеличивается и сумма фиксированных взносов, не считая эксперимента законодателей в 2013 году, когда за основу для расчета отчислений брали не один МРОТ, а два.

Эта сумма четко определена и рассчитывается как произведение 12-кратного МРОТ на тарифы, установленные для ПФР в размере 26 % и ФФОМС — 5,1%:

В текущем году обязательный взнос составил 18 610,80 руб. и 3650,58 руб. соответственно. Всего подлежит перечислению за год 22 261,38 руб.

Расчет страховых взносов в ФСС индивидуальные предприниматели не делают, поскольку для них не предусмотрены расчеты с фондом ни по оплате листов нетрудоспособности, ни по производственным травмам.

Законодательно установлена предельная планка получения дохода для возможности уплаты отчислений в фиксированной сумме – 300 тыс. руб. Превышение этого уровня доходов потребует доначисления размера взносов: на сумму, полученную сверх этого норматива, начисляется 1 %. Такое правило действует только для начисления взносов в ПФР. Оно не относится к отчислениям в ФФОМС. На размер взноса в этот фонд не влияет сумма доходов, он стабилен.

Порядок перечисления и расчет страховых взносов в ПФР предпринимателямиАлгоритм расчетов с пенсионным фондом следующий:

• До окончания текущего года в обязательном порядке уплачивается фиксированный взнос. Это обязанность всех предпринимателей. Как уже упоминалось, при уплате этого взноса не играет роли ни финансовый результат деятельности, ни режим налогообложения, ни размеры дохода, ни его полное отсутствие. Этот взнос уплачивается, поскольку является обязательным.

• До 1 апреля будущего года перечисляется полученная расчетным путем часть взносов – 1% от размера дохода, превысившего трехсоттысячный предел.

3. Рассмотрим пример расчета страховых взносов для ИП, работающего без персонала:

Годовой доход практикующего врача составил 278 тыс. руб. Составим расчет страховых взносов:

в ПФР = 5965 * 12 * 26 % = 18 610,80 руб.

в ФФОМС= 5965 * 12 * 5,1% = 3650,58 руб.

Платежи осуществляются одинаковыми долями поквартально или сразу полной суммой. Главное, чтобы они были внесены до конца года.

4. Рассмотрим следующий пример:

Доход ИП за год – 2 560 000 руб.

Взнос в ПФР = 18 610,80 + 1 % * (2 560 000 – 300 000)= 18 610,80 + 22600 = 41 210,80 руб.

В ФФОМС – 3650,58 руб.

Важно! Фиксированная сумма 22 261,38 руб. должна быть перечислена до конца налогового года, взнос с разницы 18 949,42 руб. уплачивается до 1 апреля.

Предельная сумма взноса в текущем году — 148 886,40 руб. Рассчитывается она по формуле: 8-кратный размер МРОТ за год, помноженный на установленный тариф ПФР.

Особенности расчета взносов ИП: как правильно рассчитать размер дохода ИПРасчет страховых взносов ИП изменен радикально. И если раньше все расчеты строились на размере прибыли, сегодня за основу для их начисления берется размер полученного дохода. И следует различать эти понятия, поскольку неправильно подсчитанная сумма дохода и, следовательно, платежа может повлечь наложение штрафных санкций.

Разберемся, какие поступления следует считать доходом в разных режимах налогообложения, применяемых предпринимателями:

При совмещении нескольких налоговых режимов доходы от деятельности на каждом из них должны суммироваться. Если доход предпринимателя за год — не больше 300 тыс. рублей или отсутствует, то ИП обязан перечислить лишь фиксированный взнос.

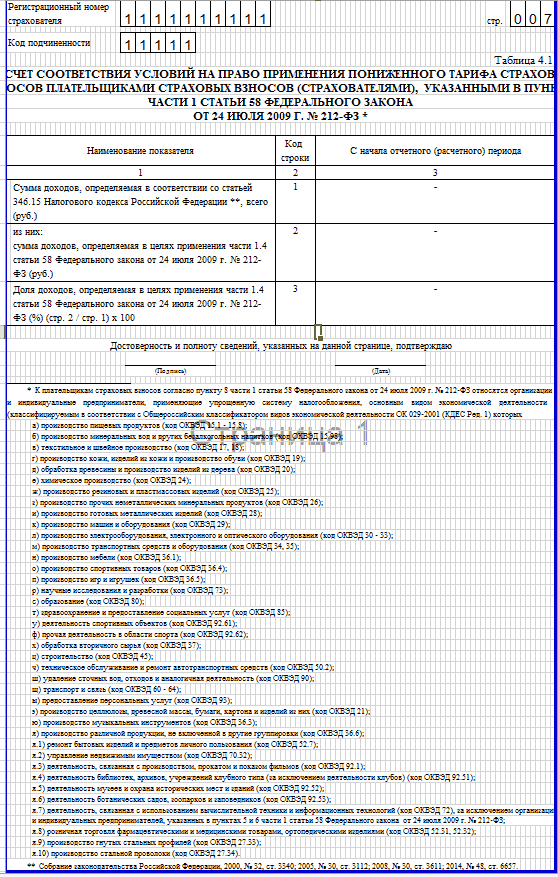

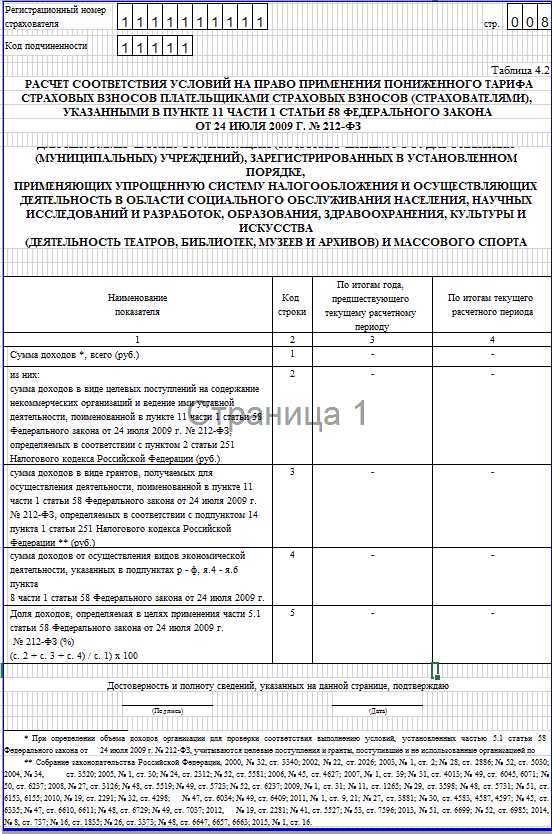

Применение пониженных тарифов: кто может рассчитывать на льготы?Российским законодательством регламентирована возможность применения сниженных тарифов для некоторых категорий предприятий-работодателей. Величины этих тарифов различны для разных компаний и зависят от деятельности, которой они занимаются. Размеры тарифов перечислены в 1-й части ст. 58 З-на № 212-ФЗ. Это весьма пространный реестр, который вмещает целый ряд плательщиков, имеющих право использования льгот. В таблице представлен список предприятий, деятельность которых позволяет применять льготные тарифы при расчете социальных отчислений.

Размеры пониженных ставок страховых взносов

Компании, имеющие право на применение льготных тарифов

В пункте 8, ч. 1 ст. 58 опубликован список видов деятельности, по которым установлено применение льготных тарифов. Организациям и ИП, работающим с любым из них, дано право не насчитывать отчисления по социальному и медицинскому страхованию, а для взносов в ПФР установлена ставка 20%. Предельный доход для расчета отчислений – 711 тыс. руб. На полученные доходы, сверх этого размера, взносы не насчитываются. Законодателями установлены и некие ограничительные барьеры, которые должны быть применены для реализации предприятиями права на использование льготных тарифов.

Рассмотрим расчет страховых взносов по льготным тарифам на нескольких следующих примерах.

1. С годового дохода работника предприятия – сельхозтоваропроизводителя, имеющего право на льготный расчет в сумме 264 000 руб. отчисления составили:

• в ПФР:

264 000 * 21% = 55 440 руб.

• в ФСС:

264 000 * 2,4% = 6336 руб.

264 000 * 3,7% = 9768 руб.

Итого: 71 544 руб.

2. С зарплаты работника предприятия сферы соцобеспечения, ведущего деятельность, подпадающую под применение льгот в сумме 210000 руб. должны быть насчитаны взносы:

• в ПФР:

210 000 * 20% = 40 500 руб.

Итого: 40 500 руб.

3. С годового дохода сотрудника IT-компании в сумме 547 000 руб. сделаны отчисления:

• в ПФР:

547 000 * 8% = 43 760 руб.

• в ФСС :

547 000 * 4% = 21 880 руб.

547 000 * 2% = 10 940 руб.

Итого: 76 580 руб.

Еще одно нововведение с начала текущего года – суммы взносов при уплате не округляются до рублей, как было принято раньше, а насчитываются и уплачиваются в рублях и копейках, не создавая при расчетах с фондами мизерных переплат.

Учет расчетов по страховым взносам: начисление, проводки, особенностиНачисление страховых взносов осуществляется предприятиями-работодателями в том же месяце, за который начисляется зарплата. Важно! Начисление-расчет страховых взносов на отпускные производится сразу же при расчете отпускных, причем на всю сумму, независимо от продолжительности периода отпуска. Зачастую начинается он в одном месяце, а заканчивается в другом. Тем не менее расчет по начисленным страховым взносам производится на всю сумму сразу.

Бухгалтерский учет страховых взносов осуществляется на счете № 69 «Расчеты по социальному страхованию» и его субсчетах для отдельного выделения видов отчислений и фондов. Корреспондируется он со счетами учета затрат производства, сумма начисленных взносов отражается по кредиту 69-го счета:

Д-т 20 (23, 26, 44 …) К-т 69 — начислены взносы в ПФР, ФСС и ФФОМС на соответствующие субсчета, утвержденные в компании.

Уплаченные взносы дебетуют субсчета 69 и отражаются в кредите счета 51 «Расчетный счет», подтверждая произведенный платеж и расчет по уплаченным страховым взносам.

Особенности применения льгот при уплате взносов для «упрощенцев»Законодательно установлена возможность уменьшения налогооблагаемой базы предприятий, применяющих спецрежимы. Уплаченные страховые взносы в полном объеме рассчитанной суммы уменьшают базу по начисленному налогу, предусмотренному спецрежимом, в следующих случаях:

• ИП применяет УСН и/или ЕНВД и функционирует без нанятого персонала;

• Компания работает на упрощенном режиме «Доходы за минусом расходов».

½ суммы отчислений уменьшает базу для расчета налога, когда применяются следующие режимы:

Обладателям патентов страховые взносы не уменьшают их стоимость.

Надо отметить, что право на применение указанных льгот осуществимо только в том периоде, за который начисляется налог, и уменьшена база может быть исключительно на сумму уплаченных (не начисленных!) в этом же отчетном периоде взносов.

Штрафные санкцииСтраховые взносы, расчет по которым произведен, должны быть уплачены в фонды в установленные сроки. По закону при несвоевременном перечислении ежемесячных платежей контролирующие ведомства вправе предъявить организации пени за каждый день просрочки.

Неустойки, не предусмотренные законодательно, не могут быть применены в качестве санкций, но штрафы бывают весьма внушительными. Существует немало причин, которые могут вызвать неудовольствие внебюджетных фондов. Они вправе оштрафовать компанию за несвоевременную регистрацию в фондах либо за опоздание с предоставлением отчетности по взносам, а также за использование бланков неустановленной формы. Это далеко не полный перечень нарушений, внебюджетный фонд располагает немалой властью и лучше заранее готовить и представлять все необходимые отчетные формы, чтобы иметь возможность что-либо изменить и вовремя отчитаться.

Поделиться в соц. сетях Взносы

Взносы

Налоговым периодом по взносам является год, а отчетными – I квартал, полугодие и 9 месяцев года.

Организации и предприниматели-работодатели, выплачивающие доходы своим работникам, являются по отношению к ним страхователями и обязаны уплачивать страховые взносы во внебюджетные фонды. В полной мере это относится и к работодателям, применяющим УСН.

Все работодатели (в том числе и предприниматели-работодатели) исчисляют и уплачивают страховые взносы с выплат работникам в порядке, установленном статьей 15 Закона от 24 июля 2009 года № 212-ФЗ, предприниматели за себя – в порядке, установленном статьей 16 Закона от 24 июля 2009 года № 212-ФЗ.

В отличие от организаций предприниматели-работодатели уплачивают взносы не только с доходов своих наемных работников, но и с собственного дохода.

Страховые взносы исчисляются и уплачиваются отдельно в каждый государственный внебюджетный фонд, а именно:

В 2016 году страховые взносы во внебюджетные фонды нужно начислять так.

В 2016 году предельный размер базы для начисления взносов в ПФР составляет 796 000 рублей (постановление Правительства РФ от 26 ноября 2015 г. № 1265). Взносы в ПФР с сумм, которые превышают предельную величину (796 000 руб.), начисляют по тарифу 10%.

В 2016 году предельный размер базы для начисления взносов в ФСС РФ (на случай временной нетрудоспособности и в связи с материнством) составляет 718 000 рублей (постановление Правительства РФ от 26 ноября 2015 г. № 1265). С суммы превышения предельной базы взносы в соцстрах не уплачиваются.

В 2016 году для начисления страховых взносов установлены следующие общие тарифы:

База для начисления страховых взносов

Тариф страхового взноса

Перечислять взносы следует на КБК для уплаты страховой пенсии – 392 1 02 02010 06 1000 160.

Пенсионный фонд самостоятельно распределяет страховые взносы на накопительную и страховую пенсию, перечисляя сумму взносов на финансирование накопительной пенсии на отдельный счет ПФР (п. 2 ст. 20.1 Закона от 15 декабря 2001 г. № 167-ФЗ).

Учет взносов, поступивших на выплату накопительной пенсии, осуществляется на основании данных персонифицированного учета в зависимости от того, какой вариант пенсионного обеспечения выбрал человек.

Отметим, что Пенсионный фонд рекомендует, в частности, для оформления платежного поручения и расчета суммы страховых взносов воспользоваться электронным сервисом ПФР «Кабинет плательщика страховых взносов» (информация ПФР от 5 января 2015 г.). Данный сервис размещен на официальном сайте ПФР в разделе «Электронные сервисы».

Как рассчитать взносы с доходов предпринимателяИндивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, платят страховые взносы за себя в ПФР и ФФОМС в фиксированных размерах.

С 1 января 2014 года действует следующее правило. Если годовой доход предпринимателя не превышает 300 000 рублей, то фиксированный размер взноса в ПФР определяют так:

Фиксированный размер страхового взноса в ПФР

МРОТ, установленный на 1 января года, за который уплачивают взносы

Минимальный размер оплаты труда на 1 января 2016 года составляет 6204 рубля. Таким образом, фиксированный платеж в ПФР в 2016 году – 19 356,48 рубля (6204 руб. × 26% ×12), в ФФОМС – 3796,85 рубля (6204 руб. × 5,1% × 12).

Если доходы предпринимателя превысят 300 000 рублей, он доплатит в ПФР еще 1% с доходов, превышающих эту сумму. 1% считается с доходов (доходов от реализации и внереализационных доходов, перечисленных в статье 346.15 Налогового кодекса) без уменьшения их на расходы.

Такое мнение выражает Минфин в письме от 27 марта 2015 года № 03-11-11/17197. Объяснение у финансистов следующее. При определении объекта налогообложения «упрощенцы» учитывают доходы от реализации и внереализационные доходы в порядке, установленном пунктами 1 и 2 статьи 148 Налогового кодекса. Исключение составляют:

Отсюда следует, что для расчета пенсионных взносов с суммы дохода предпринимателя-«упрощенца», превышающей 300 000 руб. надо учитывать только доходы без уменьшения их на расходы. Причем вне зависимости от того, какой объект налогообложения применяет ИП.

Общая сумма страховых взносов в ПФР, перечисляемых за себя предпринимателями с доходом выше 300 000 рублей, ограничена предельной величиной. Она рассчитывается так (пп. 2 п. 1.1 ст. 14 Закона от 24 июля 2009 г. № 212-ФЗ):

Предельный размер страхового взноса в ПФР

МРОТ, установленный на 1 января года, за который уплачивают взносы × 8

Тариф страховых взносов в ПФР (26%)

В 2016 году указанная предельная величина составляет 154 851,84 рубля. Следовательно, если доход предпринимателя, применяющего УСН, превысил 300 000 рублей, то он рассчитывает сумму страховых взносов в вышеуказанном порядке (пп. 2 п. 1.1 ст. 14 Закона № 212-ФЗ), а затем сравнивает полученную величину с максимальным размером страховых взносов, которые могут быть перечислены в ПФР. Если исчисленный фиксированный платеж превышает максимальный, в ПФР уплачивается 154 851,84 рубля.

Если предприниматель регистрируется в налоговой инспекции в середине года, размер страховых взносов он определяет исходя из стоимости страхового года пропорционально количеству календарных месяцев начиная с месяца начала деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Лучшее решение для бухгалтера

Бератор «Практическая энциклопедия бухгалтера» - это электронное издание, которое найдет лучшее решение для любой бухгалтерской задачи. По каждой конкретной теме есть все необходимое: подробный алгоритм действий и проводки, примеры из практики реальных компаний и образцы заполнения документов e.berator.ru

Подпишись на рассылку

статьи по теме Взносы

Взносы

Взносы

Взносы