Рейтинг: 4.0/5.0 (1910 проголосовавших)

Рейтинг: 4.0/5.0 (1910 проголосовавших)Категория: Бланки/Образцы

Налоговую декларацию по УСН сдают в единственном экземпляре. Если вы сдаете ее самостоятельно (либо через уполномоченного представителя, имеющего доверенность на предоставление ваших интересов в налоговом органе), то можете создать второй экземпляр, а также получить от сотрудника налогового органа отметку на одном из них о том, что декларация сдана.

ИП, которые сдают отчетность по упрощенной системе налогообложения (далее сокращенно УСН), обязаны передать налоговую декларацию за прошедший календарный год. Срок сдачи – не позднее 30 апреля.

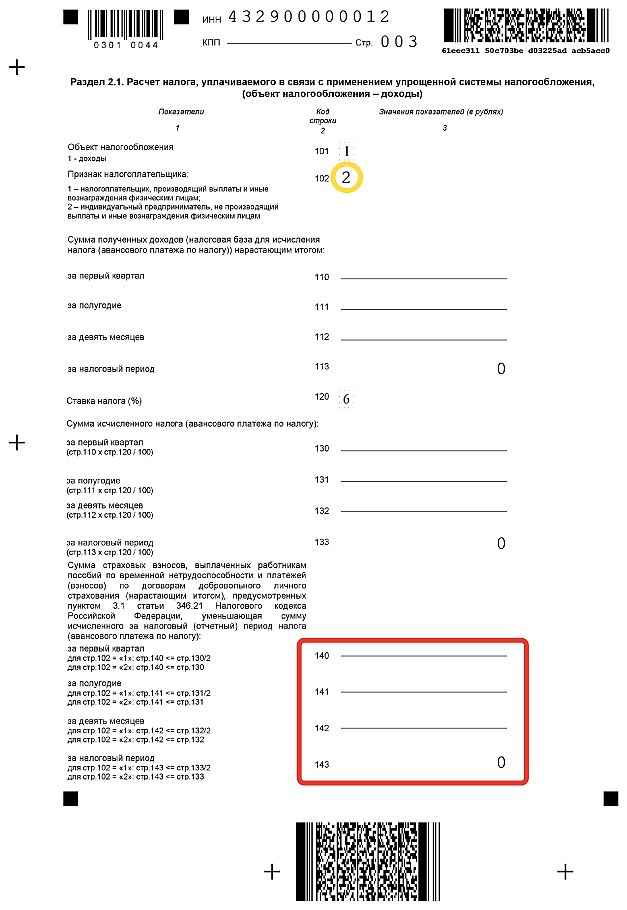

Подача «нулевой» декларации по УСНЕсли за отчетный период вы не получали доходы, то вы вправе предоставить единую «упрощённую» налоговую декларацию либо «нулевую» декларацию по УСН.

Единая (упрощённая) налоговая декларация предоставляется лишь в том случае, если на счетах ИП либо в кассе не происходило движения денежных средств. Такую декларацию необходимо сдавать ежеквартально.

Значит, если вы не получали доходы, то более выгодно отчитаться в налоговую инспекцию при помощи единой «упрощенной» налоговой декларации по УСН.

Налоговую декларацию необходимо сдавать по месту регистрации ИПЕсть несколько способов сдачи отчетности:

На бумаге. Варианты: самостоятельно либо через уполномоченного поручителя (используя доверенность). Также очень удобно отправить декларацию через почтовое отделение заказным письмом (но, если хотите, чтобы письмо дошло быстрее, то простым) с объявленной ценностью и описью вложения. Датой отправки считается дата почтового штампа на почте, а не дата получения письма налоговой.

Для того, чтобы создать декларацию «вручную» нужно скачать образец формы КНД 1152017 и заполнить ее, соответственно требованиям Приказа Минфина РФ. В документе запрещены помарки и исправления ошибок. Перед составлением обязательно ознакомьтесь с инструкцией по заполнению.

Используя личную электронную подпись налоговую декларацию по УСН ИП вправе предоставить в электронной форме (на электронном носителе в зависимости от требований налоговой либо через электронную почту).

Благодаря электронному помощнику, где существует четкая пошаговая инструкция, вы без проблем создадите упрощенную налоговую декларацию. Огромным плюсом является то, что вы можете отправить декларацию в налоговую инспекцию, используя удобный и быстрый сервис. Это избавит вас от стояния в очередях и сэкономит ваше время.

Как заполнить налоговую декларацию для ИПЗаполнение налоговой декларации для ИП имеет ряд особенностей.

Порядок заполнения налоговой декларации для ИП:

Налоговая декларация сдается на трех листах: первый - титульный, второй – раздел № 1 и третий – раздел № 2. Заполняют декларацию с раздела №2, соответственно, заполняют последний лист, потом раздел №2, потом титульный лист декларации. Это более быстрый и удобный способ заполнения.

Декларацию заполняют печатными заглавными буквами русского алфавита, цвет пасты – строго черный или синий. Схожие оттенки (фиолетовый, голубой, серый) запрещены. Сдача декларации в электронной форме – использовать строго черный шрифт. Если отсутствуют цифры, либо какая-то необязательная для декларации информация, то нужно поставить прочерк.

Все значения должны быть в целых рублях, используя математические округления (в большую либо меньшую сторону).

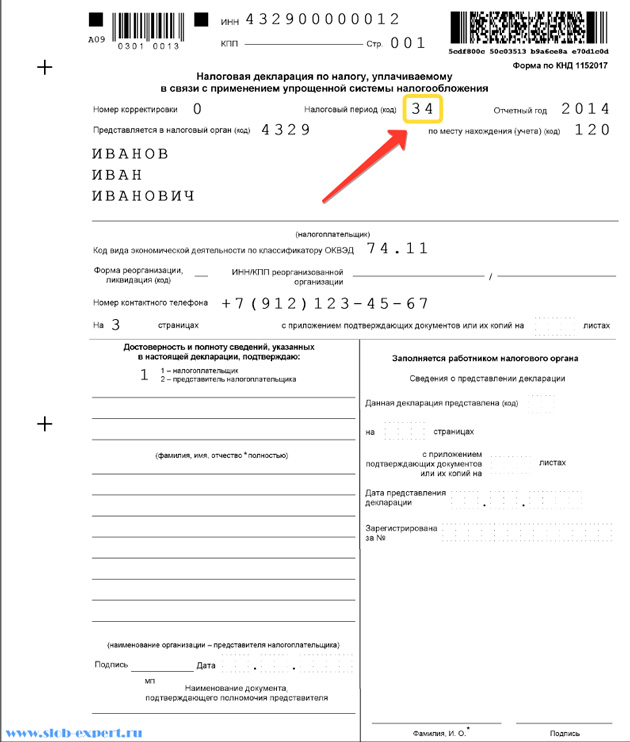

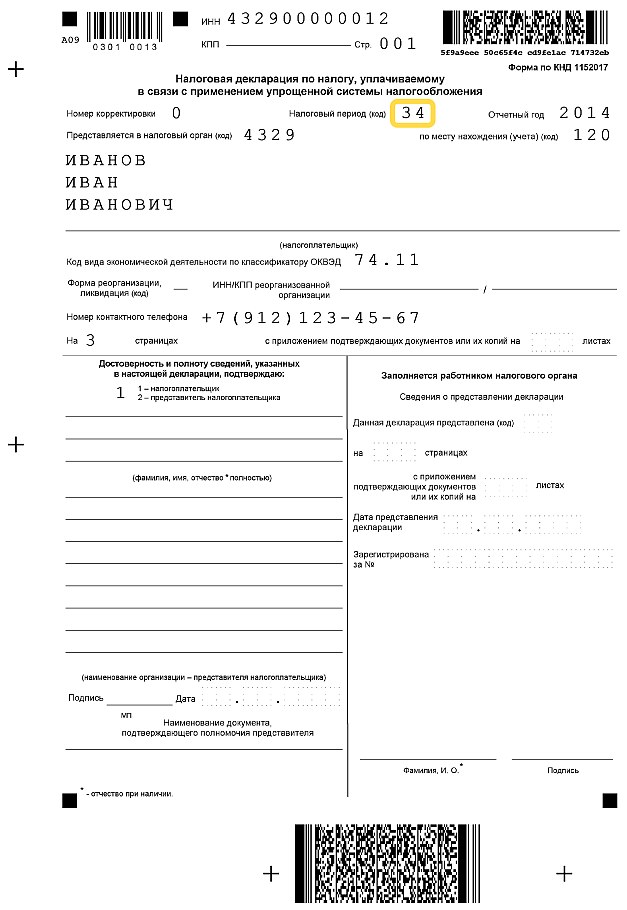

Пример налоговой декларации ИП за отчетный годТитульный лист декларации

Вверху справа прописываем (пропечатываем) ИНН (идентификационный номер налогоплательщика). Ниже, во второй строке ставим прочерк. КПП обязаны вписывать организации.

Если декларация первичная, то в строке «номер корректировки» указываем 0. Если декларация сдается повторно, то 2, 3, 4 и так далее по возрастанию.

В строке «налоговый период» пишем 34, в строке «отчётный год» — номер года, за который мы предоставляем отчетность.

Указываем код налогового органа и код по месту нахождения (учёта) ИП, например 120.

Указываем свои ФИО.

Указываем код ОКВЭД основного вида деятельности, по которому вы используете УСН.

Указываем номер принадлежащего вам контактного телефона.

Указываем число страниц — 3. Если отсутствуют приложения, то в строке с приложением подтверждающих документов ставим прочек, если они есть, то количество листов.

В реквизитах напишите число 1, подпись и дату, когда вы заполняли декларацию. Вашей подписи, подтверждающей законность данного документа, будет достаточно, ваша печать не потребуется.

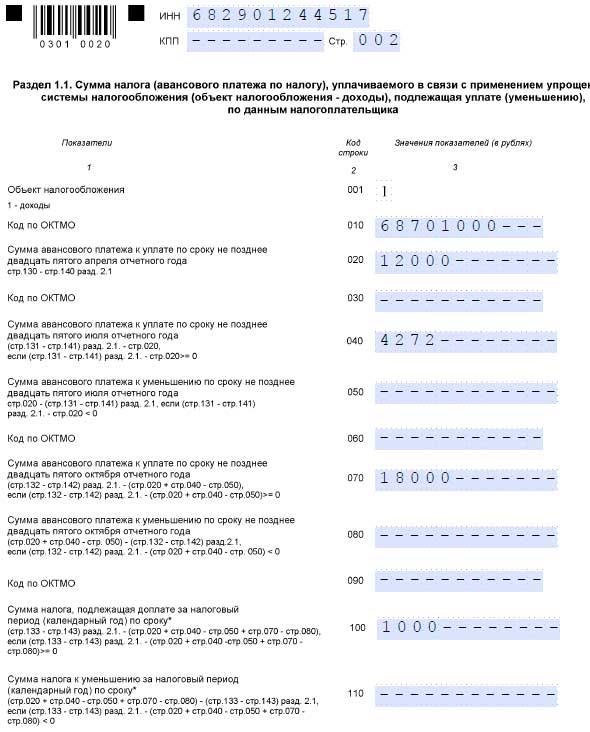

Сверху справа указываем номер страницы 002, ваш ИНН и прочерки в строчке КПП.

Объектом налогообложения у ИП, отчитывающегося по УСН, являются доходы.

Указываем код ОКТМО по вашему фактическому месту проживания (либо регистрации в налоговом органе). Данную информацию вы можете получить на сайте ИФНС России. Нужно знать код ОКАТО либо наименование существующего муниципального образования. Код ОКТМО также прописывается в информационном письме из статистики. Данное письмо ИП получают при открытии расчетного счета в банке.

Указываем КБК – код бюджетной классификации, например 18210501011011000110.

В строках 030—050 указываем суммы уже выплаченных авансовых платежей, которые были начислены за I квартал, 6 и 9 месяцев.

Сумма налога к оплате рассчитывается следующим образом: стр. 260 — стр. 280 — стр. 050. Суммы строк 260 и 280 указаны в разделе №2.

Если сумма превышает либо равна нулю, то вписываем ее в строку 060, а в строку 070 ставим прочерк.

В случае, когда сумма менее нуля, то указываем её в строчке 070, в строчке 060 указываем прочерк.

Проставляем прочерки в строчках 080 и 090. Внизу ставим подпись, как в паспорте и дату заполнения налоговой декларации.

Вверху справа указываем номер страницы 003 и ваш ИНН.

ИП, использующие УСН, выплачивают налог по ставке 6%.

В строках 210 и 240 указывается информация о всех полученных за прошлый год доходах, вписываем итоговое значение. Данная информация указана в 4 графе раздела I «Книги учета доходов и расходов».

В строках 220, 230, 250, 270 - прочерк.

Просчитываем сумму налога, используя формулу: стр. 240 * 6 / 100. Вписываем ее в строку 260.

В строку 280 вписываем сумму страховых взносов ИП, уплаченную в ПФР (Пенсионный Фонд России) и в ФФОМС (федеральный фонд обязательного медицинского страхования) в отчетном году. Данная сумма не может превышать сумму налога, указанную в строке 260.

Внизу поставьте подпись, как в паспорте, а также дату заполнения налоговой декларации.

Понравилась статья про особенности ведения индивидуального предпринимательства? Нажми на самую красивую кнопку - расскажи друзьям! Будь первым!

Налоговая декларация УСНИП и организации на УСН обязаны сдавать декларацию после окончания налогового периода (календарного года).

Декларацию по УСН необходимо также сдавать, если ИП и ООО не вели фактической деятельности (тогда ее называют нулевой декларацией УСН) или индивидуальный предприниматель решил закрыть ИП (в этом случае декларация сдается за неполный год).

Многие ИП и организации для формирования и сдачи декларации УСН используют специальные программы или онлайн сервисы .

Бланк декларации УСНОбратите внимание, что с 2015 года необходимо отчитываться уже по новой декларации (за 2014 год). Актуальная версия бланка декларации УСН (форма по КНД 1152017) доступна для скачивания по этой ссылке (подходит для ИП и ООО).

Образцы заполненияДекларация УСН доходы (образец заполнения ).

Декларация УСН доходы минус расходы (образец заполнения ).

Сроки сдачи декларацииДекларация на УСН предоставляется раз в год – после каждого налогового периода. Поквартальная отчетность на УСН не предусмотрена, однако ежеквартально необходимо не забывать уплачивать авансовые платежи.

Крайний срок сдачи декларации по УСН:

Штрафы за несвоевременную сдачу декларации:

Декларация предоставляется в налоговый орган:

Декларацию на УСН можно подать тремя способами:

Примечание, для подачи декларации через представителя — ИП необходимо оформить нотариальную доверенность, а организациям выписать доверенность в простой письменной форме (с подписью руководителя и печатью).

Обратите внимание. при подаче декларации в бумажной форме некоторые ФНС могут потребовать:

Такие требования не основаны на НК РФ, но на практике их невыполнение может привести к неудачной попытке сдачи декларации.

Основные правила заполнения декларацииПоле «Номер корректировки». Ставится: «0 » (если за налоговый период декларация сдается первый раз), «1 » (если это первое исправление), «2 » (если второе) и т.д.

Поле «Налоговый период (код)». Указывается код налогового периода, за который сдается декларация:

«50» - код для налоговой декларации, которая подается в середине года в связи с закрытием ИП, переходом на другой режим налогообложения либо изменением или ликвидацией ООО.

Поле «Отчетный год». В этом поле записывается год (налоговый период), за который предоставляется декларация. Т.е. если вы ее сдаете в 2015 году, то необходимо писать 2014 год.

Поле «Представляется в налоговый орган (код)». ИП могут найти этот код в уведомлении о постановке на учет в налоговом органе, а организации в уведомлении о постановке на учет российской организации.

Поле «По месту нахождения (учета) (код)». ИП пишут «120», организации «210».

Поле «Налогоплательщик». Индивидуальный предприниматель пишет полностью фамилию, имя, отчество. Организации пишут свое полное наименование.

Поле «Код вида экономической деятельности по классификатору ОКВЭД». ИП и ООО могут найти этот код в выписке из ЕГРИП (ЕГРЮЛ) соответственно.

Поле «Форма реорганизации, ликвидация (код)» и поле «ИНН/КПП реорганизованной организации». Данные поля заполняют только организации в случае их реорганизации или ликвидации.

Поле «Номер контактного телефона». Указывается в любом формате.

Поле «На страницах». Обычно декларация состоит из трех страниц, поэтому в нем необходимо писать «3 ».

Поле «С приложением подтверждающих документов или их копий». Здесь ставится количество листов у документов, которые прилагаются к декларации (например, доверенность представителя). Если таких документов нет, то поставьте прочерки.

Блок «Доверенность и полнота сведений, указанных в настоящей декларации».

В первом поле необходимо указывать: «1» (если декларацию подписал ИП или руководитель организации), «2» (если подписал представитель налогоплательщика).

В остальных полях этого блока:

Если декларацию представляет организация, то необходимо указать: фамилию, имя, отчество руководителя в поле «Фамилия, имя, отчество полностью» и поставить подпись и дату подписания декларации.

Если декларацию сдает представитель, то нужно указать: фамилию, имя, отчество представителя налогоплательщика в поле «Фамилия, имя, отчество полностью», поставить подпись, дату подписания декларации и указать наименование документа, подтверждающего полномочия представителя.

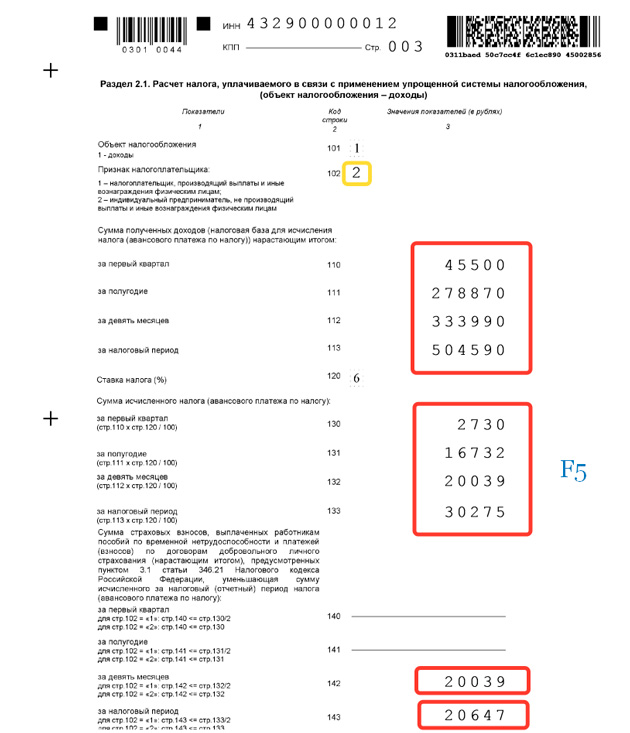

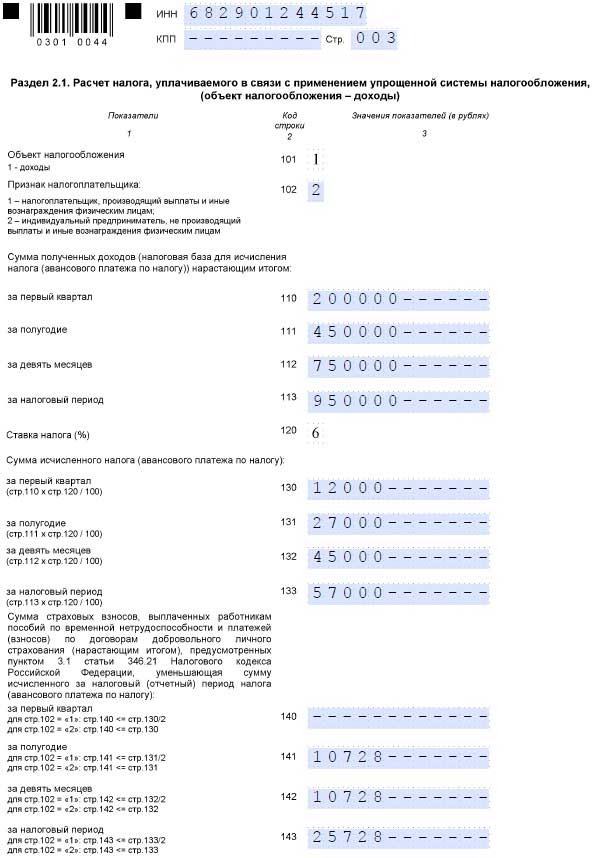

Раздел 2.1 (для налогоплательщиков на УСН «Доходы»)

Строка «102». Укажите «1» (если ИП или ООО в истекшем году производили выплаты физическим лицам) или «2» (если ИП в истекшем году работал один).

Строки 110 – 113. Указывается сумма доходов нарастающим итогом:

Строка «110». Укажите сумму доходов за первый квартал.

Строка «111». Укажите сумму доходов за полугодие (сумма за первый и второй квартал).

Строка «112». Укажите сумму доходов за 9 месяцев (сумма за первый, второй и третий квартал).

Строка «113». Укажите сумму доходов за год (сумма за первый, второй, третий и четвертый квартал).

Строки 130 – 133. Рассчитывается и указывается произведение суммы дохода за соответствующий период и ставки налога (6%):

Строка «130». Рассчитайте и укажите авансовый платеж за первый квартал: строка 110 x строку 120. 100 .

Строка «131». Рассчитайте и укажите авансовый платеж за полугодие: строка 111 x строку 120. 100 .

Строка «132». Рассчитайте и укажите авансовый платеж за 9 месяцев: строка 112 x строку 120. 100 .

Строка «133». Рассчитайте и укажите налог за год: строка 113 x строку 120. 100 .

Строка 140 – 143. Указываются нарастающим итогом суммы налоговых вычетов, уменьшающие рассчитанные выше авансовые платежи и налог.

Строка «140». Укажите сумму налогового вычета за первый квартал.

Строка «141». Укажите сумму налогового вычета за полугодие (сумма за первый и второй квартал).

Строка «142». Укажите сумму налогового вычета за 9 месяцев (сумма за первый, второй и третий квартал).

Строка «143». Укажите сумму налогового вычета за год (сумма за первый, второй, третий и четвертый квартал).

Обратите внимание! Если вы производили выплаты физическим лицам (в строке 102 указали «1»), то по закону вы не можете уменьшить авансовые платежи и налог УСН более чем наполовину. Поэтому в данном случае вам придется проследить за тем, чтобы:

ИП не производившие выплаты физическим лицам (в строке 102 указали «2») могут уменьшить авансовые платежи и налог полностью. Поэтому строки 140 – 143 могут быть равны (но не превышать) строкам 130 – 133 соответственно (если хватит суммы вычета).

Подробнее о том, как ИП и ООО уменьшают налог, можно узнать на странице о налоге (авансовых платежах) УСН .

Раздел 1.1 (для налогоплательщиков на УСН «Доходы»)

Строка «010». строка «030». строка «060». строка «090». В данных строках указывается код ОКТМО места жительства ИП или места нахождения (юридического адреса) ООО. При этом в обязательном порядке должна быть заполнена только строка 110. Строки 030, 060 и 090 заполняются, если в течение года предприниматель менял свое место жительство либо организация меняла свое местонахождение. В противном случае в них ставятся прочерки.

Если код ОКТМО состоит из 8 знаков, то три свободные ячейки справа заполняются прочерками (например, «12345678 »). Код по ОКТМО вы можете узнать при помощи этого сервиса .

Строка «020». Рассчитайте по формуле строка 130 – строка 140 и укажите сумму авансового платежа за первый квартал.

Строка «040». Рассчитайте по формуле строка 131 – строка 141 – строка 020 и укажите сумму авансового платежа за полугодие. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 050.

Строка «050». Заполняется значением из предыдущей строки 040, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «070». Рассчитайте по формуле строка 132 – строка 142 – строка 020 – строка 040 + строка 050 и укажите сумму авансового платежа за 9 месяцев. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 080.

Строка «080». Заполняется значением из предыдущей строки 070, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «100». Рассчитайте по формуле строка 133 – строка 143 – строка 020 – строка 040 + строка 050 – строка 070 + строка 080 и укажите сумму налога за год. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 110.

Строка «110». Заполняется значением из предыдущей строки 100, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Раздел 2.2 (для налогоплательщиков УСН «Доходы минус расходы»)

Строки 210 – 213. Указывается сумма доходов нарастающим итогом:

Строка «210». Укажите сумму доходов за первый квартал.

Строка «211». Укажите сумму доходов за полугодие (сумма за первый и второй квартал).

Строка «212». Укажите сумму доходов за 9 месяцев (сумма за первый, второй и третий квартал).

Строка «213». Укажите сумму доходов за год (сумма за первый, второй, третий и четвертый квартал).

Строки 220 – 223. Указывается сумма расходов нарастающим итогом (здесь также можно включить разницу между минимальным налогом и налогом, исчисленным в общем порядке, уплаченную в предыдущие годы):

Строка «220». Укажите сумму расходов за первый квартал.

Строка «221». Укажите сумму расходов за полугодие (сумма за первый и второй квартал).

Строка «222». Укажите сумму расходов за 9 месяцев (сумма за первый, второй и третий квартал).

Строка «223». Укажите сумму расходов за год (сумма за первый, второй, третий и четвертый квартал).

Строка «230». Если у вас был убыток за предыдущие годы, то укажите сюда сумму, на которую вы желаете уменьшить налоговую базу. При этом приведенные выше доходы должны превышать расходы по итогам отчетного года.

Строка 240 – 243. Рассчитывается и указывается налоговая база (т.е. разница между доходами и расходами за соответствующий период):

Строка «240». Рассчитайте по формуле строка 210 – строка 220 и укажите сумму налоговой базы за первый квартал. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 250.

Строка «241». Рассчитайте по формуле строка 211 – строка 221 и укажите сумму налоговой базы за полугодие. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 251.

Строка «242». Рассчитайте по формуле строка 212 – строка 222 и укажите сумму налоговой базы за 9 месяцев. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 252.

Строка «243». Рассчитайте по формуле строка 213 – строка 223 – строка 230 и укажите сумму налоговой базы за год. При нулевом значении данной строки ставится «0». При отрицательном значении в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 252.

Строки 260 – 263. Укажите построчно ставку налога по отчетному (налоговому) периоду, действующую в вашем регионе (субъекты РФ имеют право устанавливать ставку от 5% до 15%). В большинстве субъектов используется ставка 15%.

Строки 270 – 273. Рассчитывается и указывается произведение налоговой базы за соответствующий период и ставки налога. Если в строках 240 – 243 прочерки, то в соответствующих им строках 270 – 273 тоже нужно поставить прочерки.

Строка «270». Рассчитайте по формуле строка 240 x строку 260. 100 и укажите авансовый платеж за первый квартал.

Строка «271». Рассчитайте по формуле строка 241 x строку 261. 100 и укажите авансовый платеж за полугодие.

Строка «272». Рассчитайте по формуле строка 242 x строку 262. 100 и укажите авансовый платеж за 9 месяцев.

Строка «273». Рассчитайте по формуле строка 243 x строку 263. 100 и укажите налог за год.

Строка «280». Рассчитайте по формуле строка 213 x 1 / 100 и укажите минимальный налог. Обратите внимание, что данную строку нужно заполнить. даже если по итогам года вы не обязаны уплачивать минимальный налог.

Раздел 1.2 (для налогоплательщиков УСН «Доходы минус расходы»)

Строка «010». строка «030». строка «060». строка «090». В данных строках указывается код ОКТМО места жительства ИП или места нахождения (юридического адреса) ООО. При этом в обязательном порядке должна быть заполнена только строка 110. Строки 030, 060 и 090 заполняются, если в течение года предприниматель менял свое место жительство либо организация меняла свое местонахождение. В противном случае в них ставятся прочерки.

Если код ОКТМО состоит из 8 знаков, то три свободные ячейки справа заполняются прочерками (например, «12345678 »). Код по ОКТМО вы можете узнать при помощи этого сервиса .

Строка «020». Укажите значение из строки 270 .

Строка «040». Рассчитайте по формуле строка 271 – строка 020 и укажите сумму авансового платежа за полугодие. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 050.

Строка «050». Заполняется значением из предыдущей строки 040, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «070». Рассчитайте по формуле строка 272 – строка 020 – строка 040 + строка 050 и укажите сумму авансового платежа за 9 месяцев. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 080.

Строка «080». Заполняется значением из предыдущей строки 070, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «100». Рассчитайте по формуле строка 273 – строка 020 – строка 040 + строка 050 – строка 070 + строка 080 и укажите сумму налога за год. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 110.

Строка «110». Заполняется значением из предыдущей строки 100, если значение в ней получилось меньше нуля, иначе ставятся прочерки.

Строка «120». Заполняется, если значение строки 280 получилось больше значения строки 273. Рассчитывается по формуле строка 280 – строка 020 – строка 040 + строка 050 – строка 070 + строка 080. При отрицательном результате в данной строке необходимо поставить прочерки, а полученное значение (без знака минус) перенести в сроку 110. Это значит, что в счет минимального налога вы засчитываете уплаченные авансовые платежи (необходимо предоставить в ИФНС в произвольной форме заявление о зачете, к которому приложить копии документов подтверждающих оплату авансовых платежей).

Данный раздел является справочным и введен с 2015 года в новой декларации УСН (используется при отчете за 2014 год).

Налогоплательщикам, которые не получали имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования (пункты 1 и 2 статьи 251 НК РФ) раздел 3 заполнять не нужно.

Нулевая декларация УСНЧтобы заполнить нулевую декларацию на УСН «доходы» нужно:

Чтобы заполнить нулевую декларацию на УСН «доходы минус расходы» нужно:

Налоговую декларацию по УСН можно также заполнить с помощью:

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговой декларации за соответствующий налоговый период пунктами 1 и 2 статьи 346.23 НК РФ.

1. Срок уплаты и сдачи декларации УСН для ИП 2. Срок уплаты и сдачи декларации УСН для организацийНалоговая декларация по итогам налогового периода представляется налогоплательщиками-организациями не позднее 31 марта года. следующего за истекшим налоговым периодом.

Потому что согласно п.7 статьи 346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее сроков, установленных для подачи налоговой декларации статьей 346.23 Налогового Кодекса.

3. Авансовые платежи по УСНСогласно п.7 статьи 346.21 НК РФ Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.

Новая декларация по УСН 2015Упрощенцы должны будут отчитаться за 2014 год по новой форме декларации по УСН. Декларация утверждена приказом ФНС России от 04.07.2014 № ММВ-7-3/352@. который был зарегистрирован Минюстом России 12 ноября 2014 года, регистрационный номер 34673.

В новой форме больше разделов, чем в старой. В отличие от предыдущей декларации, новая форма содержит подробный алгоритм расчета авансовых платежей и позволяет учитывать их за отчетные периоды.

Какие разделы заполнять, теперь будет зависеть от объекта налогообложения. Разделы 1.1 и 2.1 заполнят те компании, которые считают налог исходя из доходов. А разделы 1.2 и 2.2 — те, у кого объект «доходы минус расходы». Это удобно, и больше не будет путаницы с заполнением декларации.

Остальные изменения — технические. На титульном листе появились ячейки, которые надо заполнить, если компания является правопреемником и заполняет отчетность за реорганизованную организацию. Тогда в отчете надо отразить код реорганизации. Каким может быть код, уточняется в Порядке заполнения декларации. Например, в случае преобразования код равен 1, при слиянии — 2. На титульном листе надо привести ИНН и КПП реорганизованной компании. Вместо полей для ОКАТО в разделах 1.1 и 1.2 новой декларации теперь есть ячейки для ОКТМО. действующих с 2014 года.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ от 4 июля 2014 г. № ММВ-7-3/352@

ОБ УТВЕРЖДЕНИИ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ, ПОРЯДКА ЕЕ ЗАПОЛНЕНИЯ, А ТАКЖЕ ФОРМАТА ПРЕДСТАВЛЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ

ПО НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ, В ЭЛЕКТРОННОЙ ФОРМЕ

На основании статьи 80 Налогового кодекса РФ (Собрание законодательства РФ, 1998, № 31, ст. 3824 2014, № 14, ст. 1544) в целях реализации положений "главы 26.2" "Упрощенная система налогообложения" части второй Налогового кодекса РФ (Собрание законодательства РФ, 2000, № 32, ст. 3340 2002, № 30, ст. 3021 Российская газета, 2014, 6 июня) приказываю:

форму налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно "приложению № 1" к настоящему приказу

формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме согласно "приложению № 2" к настоящему приказу

порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно "приложению № 3" к настоящему приказу.

2. Установить, что по форме и формату, утвержденным настоящим приказом, налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, представляется начиная с налогового периода 2014 года.

Федеральной налоговой службы

Скачать бесплатно декларацию по УСН 2014-2015 форма КНД 1152017 Налоги ИП: УСН, ЕНВД, ОСНО, образцы декларацийС 2015 года для производственной, социальной и научной сферы вводятся Налоговые каникулы в некоторых регионах, и налог будет равен нулю(только для ИП).

Какие налоги платит ИП?

Налоги обязательныеНалоги ИП, обязательные при любом налоговом режиме

C 1 января 2015 года налог на имущество будут обязаны платить на спецрежимах с офисных и торговых центров, когда в расчет берут кадастровую стоимость.

Платежи и отчетность ИП за самого себяСреднесписочная (сдается, раз в год, в налоговую до 20 января) Бланк(50 кб.) Сведения СРЕДНЕСПИСОЧНОЙ численности работников Сдают все. Считается кол-во работников за каждый календарный день (в суб. и воскр. ставится кол-во, которое было в пятницу) причем считаются все - прогульщики, больные, в администр.отпуске. Потом все суммируется и делится на кол-во дней месяца. Получается среднесписочная численность за конкретный месяц. А за отчетный период(год) - суммируете среднесписочную численность за необходимое кол-во месяцев и делите на это самое кол-во месяцев. С 2014 года(за 13 год не надо уже) ИП без работников не подают среднесписочную(абз. 3 п. 3 ст. 80 НК РФ).

Платеж ИП в ПФР, ФФОМС, ТФОМС за себяПлатёж в ПФР ИП(платится, раз в год, до 31 декабря) Фиксированный платеж в пенсионный фонд в 2010 году для ИП зависит от МРОТ и его нужно заплатить.

В 2013 году Фиксированный платёж в ПФР ИП(платится, раз в год, до 31 декабря) 32479,2 р. в ПФР( 24984 р. на страховую и 7495,2 р. на накопительную части если 1966г и старше, если старше - всё на страховую), ФФОМС - 3185,46 р. ТФОМС - в 2013 году - не платятся! Общая сумма: 35664,66 р.

В 2014 году Фиксированный платёж в ПФР ИП(платится, раз в год, до 31 декабря) 20727,53 р. в ПФР( 17328,48 р. вся сумма уплачивается на страховую часть независимо от возраста ИП, ФФОМС - 3399,05 р. Общая сумма: 20727,53 р. При доходе от 300 000 рублей(нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1%(оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более чем исходя из 8 МРОТ(для ПФР).

В 2015 году Фиксированный платёж в ПФР ИП(платится, раз в год, до 31 декабря) 22 261,38 р. в ПФР( 18 610,8 р. вся сумма уплачивается на страховую часть независимо от возраста ИП, ФФОМС - 3 650,58 р. Общая сумма: 22 261,38 р. При доходе от 300 000 рублей(нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1%(оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более чем исходя из 8 МРОТ(для ПФР).

Платеж за неполный год вы можете рассчитать здесь: Калькулятор фиксированного платежа ИП

Внимание! На сайте ПФР вышла новость - за 2011 год ИП не нужно подавать отчетность за себя(свои взносы). Отчет в Пенсионный фонд ИП (сдается, раз в год, в ПФР до 1 марта) Сведения в Пенсионный фонд ИП по страховым взносам(в 2009 году был АДВ-11) Подробная инструкция(2010 ИП) по РСВ-2, СЗВ-6-1, АДВ-6-2, АДВ-6-3 в бесплатной программе Spu_orb

ФССЕсли сам предприниматель добровольно становится, собираясь в декрет или в отпуск по уходу за ребенком. либо много болеет(больничные). При этом взносы предприниматель будет платить исходя из МРОТ(4611*2,9% = 133,72 руб./мес для всего 2012 года) - больше или меньше нельзя.

4А-ФСС(раз в год сдается в ФСС до 15 января) Отчёт для тех кто добровольно встал на учет в соц.страх Отчет 4А-ФСС .

Платежи и отчетность за наёмных работниковЕсли ИП нанимает людей то еще нужно встать на учет в ПФ(в теч.30 дней),ФСС(в теч.10 дней),ФОМС(в теч.30 дней), а также поставить на учет(в такие же сроки) там каждого работника и выдать мед.полисы.

НДФЛ 13% за сотрудников (платятся в день выдачи зарплаты, один раз в месяц) Перечислить 13% от зарплаты сотрудника(удержать из зп самого работника) начисленной в этом месяце

НДФЛ удерживается с зарплаты работника. Работодатель выступает здесь в роли налогового агента.

Платежи на социальное страхованиеНужно заплатить за работников в ПФР, ФФОМС, ТФОМС, ФСС (платятся ежемесячно не позднее 15-го числа следующего календарного месяца после зп).

Ставки 2014-2015 годаС 2012 года в ТФОМС не платят.

С 2015 года разные предельные суммы устанавливают для взносов для в ПФР это 711 т.р. и ФСС - 670 т.р.

Обновление от 10-го апреля. Как и писал ранее, форма декларации изменилась. Приказом от 26.02.2016 № ММВ-7-3/99@ от 26 февраля 2016 года декларация по УСН была изменена, а новая форма начнет действовать уже с 10-го апреля 2016 года. (подробнее здесь: http://ip365.ru/zakon/novaja-deklaracija-usn-2016.html )

Налоговики могут рекомендовать (но не более того) сдать декларацию по УСН за 2015 год по новой форме (см. ссылку выше). А вот уже за 2016 год декларацию по УСН будем сдавать по новой форме.

Поэтому, ОБЯЗАТЕЛЬНО уточните этот момент в своей налоговой инспекции.

Что делать, когда официально обновится форма декларации по УСН в 2016 году?Во-первых, уточните в своей налоговой инспекции вопрос о том, по какой форме нужно сдавать декларацию. Если по новой форме, то нужно дождаться обновления бухгалтерской программы, которой Вы пользуетесь, а потом уже составить декларацию и сдать в ФНС.

И еще раз настоятельно рекомендую обновлять программы бухгалтерского учета своевременно. Например, в программе «1С. Предприниматель» уже можно составить декларацию по новой форме.

Во-вторых, Те, кто хочет составить декларацию по новой форме при помощи бесплатной программы «Налогоплательщик ЮЛ», должен обновить ее до версии 4.47.

Те, кто уже сдал декларацию (до 10-го апреля 2016 года) по “старой форме” не обязаны снова ее пересдавать.

И последнее. Напоминаю, что сдать декларацию по итогам 2015 года нужно до 30 апреля 2016 года.

Что изменилось в новой форме декларации?

Основные изменения следующие:Но принцип заполнения остается таким-же, как и в старой форме. Еще раз повторю, что если нужно составить декларацию по новой форме, то программу «Налогоплательщик ЮЛ» необходимо обновить до версии 4.47

Внимательно читайте подсказки программы, и у Вас все получится.

Внимание! Так как форма декларации по УСН изменится в связи с введением торгового сбора в 2015 году (и ждут другие нововведения), то учтите этот момент, если решите заполнять ее самостоятельно в 2016 году.

Наверняка разработчики программы, о которой рассказывается ниже обновят ее, но все равно учтите этот момент. Или купите программу бухгалтерского учета. Как правило, разработчики таких платных программ оперативно обновляют необходимые формы и бланки.

В первой части статьи мы рассмотрели вопрос о том, как самостоятельно заполнить нулевую декларацию для ИП на упрощенке 6% без сотрудников. Если не читали, то советую познакомиться вот в этой статье:

Но тут же возникает вопрос: “А как заполнить ее если по ИП были доходы?”

Вот и займемся этим вопросом в этой статье. Отмечу, что после прочтения Вы поймете, что ничего сложного здесь нет. И тем более нет никакого смысла отдавать сторонним фирмам 1-2 тысячи рублей на заполнение этой простой формы для налоговой.

Прежде чем начать читать эту статью:

Итак, приступимМы будем заполнять в этот раз декларацию для вот такого ИП:

Если с первым пунктом все понятно =), то со программой, прежде чем двигаться придется чуть-чуть поработать.

Прежде всего, ее нужно установить на свой компьютер и внести реквизиты своего ИП.

Еще важно: ВНИМАТЕЛЬНО читайте подсказки самой программы, когда будете заполнять декларацию. Также внимательно читайте пояснения около каждой строки в самой декларации.

Также особое внимание обратите на строку №100, но об этом ниже.

1 шаг: Запускаем программу “Налогоплательщик ЮЛ”

В меню “Документы” – “Налоговая отчетность” создаем шаблон налоговой декларации. Для этого нужно нажать на неприметную иконку со значком “+” (см. рисунок ниже).

А затем выбрать форму № 1152017 “Декларация по налогу, уплачиваемому в связи применением упрощенной системы налогообложения”

Первое, что мы видим – это титульный лист декларации, который необходимо корректно заполнить под себя.

Естественно, у меня для примера взят сказочный персонаж “Иван Иванович Иванов” из города Иваново =) Вы вставляете свои РЕАЛЬНЫЕ реквизиты.

Какие-то данные подтягиваются сразу (напомню, что предварительно программу “Налогоплательщик ЮЛ” нужно настроить, и еще раз отсылаю вот к этой статье: http://ip365.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Поля, выделенные коричневым цветом необходимо подкорректировать.

Раз мы делаем декларацию за прошлый год, то и период необходимо выставит соответствующий. Выбираем ячейку «Налоговый Период» в шаблоне и выбираем код “34” “Календарный год”

Получится вот так:

Естественно, если вы делаете декларацию за 2014 год, то и год смените. (На рисунке указан 2015 год). Добавляем свой основной ОКВЭД

Если декларацию будете сдавать сами, то вот в этих ячейках ничего трогать НЕ надо. (см. рисунок ниже)

Здесь ничего не трогаем, так как сдавать будем сами, без представителей

3. Шаг: Заполняем раздел 2.1 нашей декларацииВ самом низу нашего документа выбираем вкладку “Раздел 2.1” (см. рисунок ниже)

“Раздел 2.1” и активируем лист кнопкой “Добавить Раздел”

Здесь нужно внести данные по ВСЕМ доходам нашего ИП за предыдущий год. Предположим, Иван Иванович Иванов за 2014 год поквартально получил следующий доход по своему ИП:

Для удобства я взял небольшие суммы по доходу и округлил до нулей, чтобы было легче считать.

Обратите внимание. что строки № 110, 111, 112, 113 необходимо заполнить нарастающим итогом по доходу. То есть, суммируем каждый квартал с выручкой по предыдущим кварталам!

В строки № 140, 141, 142, 143 Необходимо внести взносы в ПФР нарастающим итогом. Но обратите внимание на подсказки к этим строкам! Дело в том, что они не должны превышать значения строк 130-133 (это связано с налоговыми вычетами взносов в ПФР и ФФОМС из налога по УСН)

Затем нажимаем на клавишу F5 на клавиатуре и программа тут-же рассчитает аванс по УСН за каждый квартал в строках № 130, 131, 132, 133 нарастающим итогом.

Шаг №4: Заполняем раздел 1.1Для этого нужно перейти на вкладку “Раздел 1.1”, как на рисунке ниже

Затем нажимаем на клавишу F5 для пересчета формул декларации. Все готово, осталось послать ее на печать.

Но сначала еще раз все проверьте и обратите внимание на строку №100. Она считается следующим образом:

Это сумма по налогу УСН, которую нужно заплатить по итогам года до 30 апреля, следующего за отчетным годом! Это нужно сделать перед подачей декларации, конечно.

То есть, сначала платим налог по УСН, а затем сдаем декларацию. Для того чтобы оплатить этот налог по УСН, необходимо сформировать отдельную платежку (или квитанцию) для налоговой службы.

Платные программы (например «1С-Предприниматель» формируют ее в автоматическом режиме, прямо во время составления самой декларации. Она, кстати, в 1С создается полностью в автоматическом режиме, на основе тех данных по движению денежных средств, которые вводит в программу предприниматель. Поэтому, лучше сразу нацеливайтесь на платные бухгалтерские программы.

Но вернемся к статье…

В нашем случае мы получаем:Сумму к доплате по налогу УСН в размере 5019 рублей (строка №100)

Посылаем декларацию на печатьНо сначала сохраним ее на всякий случай, нажав на значок с изображением дискеты:

Но сначала еще раз нажимаем на клавишу F5. Затем проверяем правильность заполнения декларации при помощи программы. Для этого нажимаем на клавишу F6 на клавиатуре (или на кнопку со значком «К» — «контроль документа».

Если будут ошибки заполнения, то Вы их увидите в нижней части экрана программы.

После проверки, печатаем в ДВУХ экземплярах и шагаем в свою налоговую, где стоите на учете. Ничего подшивать теперь не надо (начиная с 2015 года это так).

Один экземпляр отдаете инспектору, а другой он подписывает, ставит штамп и отдает его Вам. Вы его храните, не теряете =)

И не забудьте оплатить налог по УСН (та самая строка под № 100, о которой говорили выше) перед подачей самой декларации!

Пример заполненной декларацииДля наглядности привожу итог наших мучений =) Вот, что должно в итоге получиться после всех манипуляций:

Готова новая электронная книга по налогам и взносам для ИП на УСН 6% без сотрудников на 2016 год: "Какие налоги и взносы платит ИП на УСН 6% без сотрудников в 2016 году?"

В последнее время ко мне поступило ОЧЕНЬ много вопросов от ИП, которые не ведут деятельности и представления не имеют что и как нужно платить.

Именно поэтому я написал специальную электронную книжку для таких случаев:

Она написано для конкретной ситуации: для ИП на УСН 6% без сотрудников и без дохода на 2016 год

Подробнее о книге

Еще полезные программы советы для ИППолучайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

ДОБРЫЙ ДЕНЬ, ДМИТРИЙ. ПОМОГИТЕ ПОЖАЛУЙСТА В ЗАПОЛНЕНИИ ДЕКЛАРАЦИИ НЕДОБРОСОВЕСТНОМУ НАЛОГОПЛАТЕЛЬЩИКУ ( НО ОЧЕНЬ ХОЧУ ИМ СТАТЬ). У МЕНЯ ТРИ ВОПРОСА. 1. ИП С ИЮЛЯ 2015. ЗА ПЕРВОЕ ПОЛУГОДИЕ СТАВИТЬ «0» ИЛИ ПРОЧЕРКИ? 2. ЕСЛИ СТРАХОВЫЕ ВЗНОСЫ УПЛАЧЕНЫ 1 РАЗ В ДЕКАБРЕ, ВЫЧЕТЫ НЕ ДЕЛАЛИСЬ В СТР. 142 И 143 СТАВИТЬ «0». 3. ЕСЛИ НЕ ПЛАТИЛСЯ АВАНСОВЫЙ ПЛАТЕЖ ЗА 9 МЕС. ТО В СТР.132 СТАВИТЬ «0» ИЛИ ТО ЧТО ДОЛЖНО БЫТЬ УПЛАЧЕНО. ПО ФАКТУ Я ЗАПЛАТИЛА ЗА 2015 ГОД СУММУ — ВЕСЬ ДОХОД *6%. ЭТА ЦИФРА В СТР.100 ПОЛУЧАЕТСЯ ЕСЛИ ОНА СТОИТ В СТР 133 И ОСТАЛЬНОЕ » 0″.

ПОМОГИТЕ ПОЖАЛУЙСТА.

Елена, добрый день. В этой статье рассказано, когда все платится вовремя.

Не берусь подсказать, так как мало данных. Но чувствую по прошлым вопросам, что у вас там запущенная ситуация и советую обратиться на месте в любую контору, которая вам составит декларацию на основе банковской выписки и документов. Удаленно такие вопросы не решаются,не видя полной картины…

1. Пустые строки

2. Нет, ставим взносы в строке 143, которые заплатили в ПФР и ФФОМС в декабре, но не более строки 133 (там даже подсказка есть около строки 143)

3. Считается исчислинный налог по УСН, а не то, что фактически платили. В этой программе эти строки заблокированы и считаются автоматически, на основе дохода.

на 4 не дам ответа, так как ничего не понял и мало данных.

Сразу обращу внимание, что так как Вы заплатили взносы в ПФР до 31 декабря, то вычет из налога по УСН можно было делать. Но нужно считать какой именно вычет на основе реальных данных. Сейчас же у вас получилась переплата по УСН, как понял.

Мой Вам совет: найдите на месте консультанта, который Вам сделает декларацию на основе движения средств и еще раз настойчиво рекомендую впредь пользоваться программами учета. (как и говорил ранее).

Переплата может по УСН может быть потом зачтена при следующих платежах.

СПАСИБО ВАМ БОЛЬШОЕ ДМИТРИЙ.К СОЖАЛЕНИЮ В ПРОШЛОМ ГОДУ НЕ ДОЧИТАЛА ВАШИ КНИГИ И ПОЛЕЗНЫЕ СОВЕТЫ. В НИХ ВСЕ ПРЕДЕЛЬНО ПОНЯТНО. НАДЕЮСЬ В ЭТОМ ГОДУ. БЛАГОДАРЯ В ТОМ ЧИСЛЕ И ВАМ. ВСЕ СДЕЛАЮ ПРАВИЛЬНО. ЕЩЕ РАЗ БЛАГОДАРЮ ЗА ПОДДЕРЖКУ.

Дмитрий, добрый день! Подскажите, пожалуйста, доход ИП за 2015год меньше, чем взносы в ПФ, в декларации указывать реальную сумму взносов или равную доходам?