Рейтинг: 4.2/5.0 (1834 проголосовавших)

Рейтинг: 4.2/5.0 (1834 проголосовавших)Категория: Бланки/Образцы

Справка об исполнении обязанности по уплате налогов, сборов, пеней, штрафов (далее - справка об исполнении обязанности) представляется налогоплательщику (заявителю) в течение 10 рабочих дней со дня регистрации в инспекции ФНС России письменного запроса (рекомендованная форма*). Такая справка формируется в целом по всем налогам, сборам, пеням, штрафам, подлежащим уплате заявителем, на основании информационных ресурсов налогового органа и всех справок об исполнении обязанности, полученных от иных инспекций ФНС России. Сформированная справка об исполнении обязанности и приложение к ней (при наличии) подписывается начальником инспекции ФНС России (или его заместителем), заверяется печатью налогового органа. При этом в приложении указываются коды инспекций ФНС России, представивших справки об исполнении обязанности, согласно которым заявитель имеет неисполненную обязанность. Такая справка (и приложение к ней - при наличии) налоговым органом: - выдается непосредственно заявителю при предъявлении им документа, удостоверяющего личность (подтверждающего полномочие уполномоченного представителя заявителя на получение этой справки); - направляется по почте (с уточнением адреса у заявителя), если вышеуказанные подтверждающие документы не представлены соответствующему работнику налогового органа; - направляется по почте, если такой способ получения указан в запросе или не указан вообще ни какой. Если заявитель, указавший в письменном запросе о способе получения Справки об исполнении обязанности - непосредственно, не обратился за получением этой справки в течение 5 рабочих дней со дня истечения установленного десяти дневного срока ее представления, налоговый орган, не позднее следующего рабочего дня направляет ее заявителю по почте.

Источник:

*Пункты 161-175 Приложение № 8 Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов)», утвержденного Приказом Министерства финансов РФ от 02.07.2012 № 99н (действует с 9 декабря 2012 года)

Вопросы заданы на сайте налоговой службы(ФНС). Источник тут(сайт nalog.ru) .

Главная » Бухгалтерское сопровождение, ведение бухгалтерского учета » Справки об исполнении налогоплательщиком обязанности по уплате налогов, Акты сверок с ИФНС

Справки об исполнении налогоплательщиком обязанности по уплате налогов, Акты сверок с ИФНССправка о состоянии расчетов формируется на дату, указанную в запросе.Взаимоотношения с налоговыми органами – одна из самых сложных и больных тем для многих компаний и частных предпринимателей. Несовершенство налогового законодательства, огромный массив документации, сложность расчета налогов и сборов может порождать массу спорных ситуаций. Регулярно у субъекта хозяйственной деятельности может возникать необходимость в получении такого документа, как справка об исполнении налогоплательщиком обязанности по уплате налогов, сборов, страховых взносов, пеней и налоговых санкций. Или требуется провести сверку расчетов с ИФНС. На этапе проведения такой сверки может возникнуть масса сложностей.

В каких случаях необходимо проводить такую сверку? Все подобные случаи можно разбить на две категории, когда сверка расчетов проводится по инициативе налоговой или по инициативе налогоплательщика. Налоговому органу акт сверки расчетов может потребоваться в нескольких случаях, в том числе при ликвидации или реорганизации налогоплательщика, при снятии его с учета и переходе на учет в другую ИФНС. Кроме этого, налоговые органы обязаны проводить ежеквартальную сверку расчетов с крупнейшими налогоплательщиками.

В отличие от налоговой инспекции, налогоплательщик не обязан проводить сверку, это является его исключительно добровольной инициативой. Однако зачастую обстоятельства складываются так, что ему жизненно необходима справка об исполнении обязанности налогоплательщика перед бюджетом. Например, без предоставления такой справки невозможно получить банковский кредит или принять участие в тендерных торгах. Кроме этого, акт сверки расчетов с бюджетом может быть необходим при наличии подозрений о необоснованном начислении, уплате по ошибочному КБК, переплате или недоплате налогов и сборов. В подобных случаях, своевременное проведение сверки позволяет избежать лишних расходов и штрафных санкций.

Акты сверок с ИФНСКогда компании необходимо знать о состоянии расчетов с бюджетом в разрезе каждого налога, в инспекцию подают запрос на получение сведений о состоянии расчетов по налогам, сборам, пеням и штрафам (Приказ ФНС России от 28.01.2013 N ММВ-7-12/39@). Запрашиваемая справка представляется в течение 5 дней (пп.10, п. 1, ст. 32) со дня поступления соответствующего запроса. Справка о состоянии расчетов формируется на дату, указанную в запросе.

В соответствии с существующим регламентом (ПРИКАЗ от 21 января 2013 г. № ММВ-7-12/22@) справка об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов формируется на дату, указанную в запросе. В случае, если в запросе не указана дата, по состоянию на которую формируется справка, или в запросе указана будущая дата, справка формируется на дату регистрации этого запроса в налоговом органе. При наличии хотя бы одной неисполненной обязанности по уплате налогов, сборов, пеней, штрафов, справка формируется с записью “имеет неисполненную обязанность по уплате налогов, сборов, пеней". При проведении сверки могут возникнуть разногласия между налоговым органом и налогоплательщиком в части неисполненной обязанности по уплате налогов, сборов, пеней и налоговых санкций, подлежащих уплате в соответствии с нормами законодательства Российской Федерации.

В этом случае необходим квалифицированный анализ бухгалтерского учета и расчетов по налогам, который позволит выявить причину таких разногласий и аргументировано доказать правоту налогоплательщика, подтвердив это соответствующими документами.

Если бухгалтерское сопровождение вашей фирмы осуществляет специалист высокого уровня квалификации, то сверка расчетов с налоговой инспекцией перестанет быть вашей проблемой, а справка об исполнении налогоплательщиком обязанности по уплате налогов, сборов, страховых взносов, пеней и налоговых санкций будет получена в минимальные сроки.

Налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах. Обязанность по уплате налога на прибыль организаций по консолидированной группе налогоплательщиков исполняется ответственным участником этой группы.

Обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах. Налогоплательщик либо участник консолидированной группы налогоплательщиков вправе исполнить обязанность по уплате налога досрочно.

Справка об исполнении налогоплательщиком обязанности по уплате налогов информирует о том, имеет или не имеет хозяйствующий субъект по состоянию на определенную дату такую неисполненную обязанность. Суммы задолженности в ней не прописываются.

Запись "не имеет неисполненную обязанность по уплате налогов" вносится только при получении сведений из всех инспекций ФНС России, в которых заявитель состоит на налоговом учете. При поступлении хотя бы 1 ответа о наличии такой неисполненной обязанности формируется соответствующая запись.

При этом справка формируется на дату, указанную в запросе на ее представление.

Справка запрашивается только о себе.

Полное наименованиеПрием запроса о предоставлении справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентам) обязанности по уплате налогов, сборов, пеней, штрафов, процентов

Результат предоставления услуги1) Справка об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов или справка о неисполненной обязанности по уплате налогов, сборов, пеней, штрафов;2) Письмо о не предоставлении государственной услуги.

Срок предоставления услугиНе должен превышать 10 рабочих дней со дня поступления документов в инспекцию.

Стоимость Организации, выдающие конечные документы Порядок обжалованияЗаявители имеют право на досудебное (внесудебное) обжалование решений и действий (бездействия), принятых (осуществляемых) Комитетом, должностными лицами, государственными служащими Комитета, в ходе предоставления государственной услуги. Досудебный (внесудебный) порядок обжалования не исключает возможность обжалования решений и действий (бездействия), принятых (осуществляемых) в ходе предоставления государственной услуги, в судебном порядке. Досудебный (внесудебный) порядок обжалования не является для заявителя обязательным.

Заявитель может обратиться с жалобой, в том числе в следующих случаях:

Нарушение срока регистрации запроса заявителя о предоставлении государственной услуги;

Нарушение срока предоставления государственной услуги;

Требование у заявителя документов, не предусмотренных нормативными правовыми актами Российской Федерации, нормативными актами Санкт-Петербурга, для предоставления государственной услуги;

Отказ в приеме документов, предоставление которых предусмотрено нормативными правовыми актами Российской Федерации, нормативными актами Санкт-Петербурга, для предоставления государственной услуги, у заявителя;

Отказ в предоставлении государственной услуги, если основания отказа не предусмотрены федеральными законами и принятыми в соответствии с ними иными нормативными правовыми актами Российской Федерации, нормативными актами Санкт-Петербурга;

Затребование с заявителя при предоставлении государственной услуги платы, не предусмотренной нормативными правовыми актами Российской Федерации, нормативными актами Санкт-Петербурга;

Отказ Комитета, должностного лица Комитета в исправлении допущенных опечаток и ошибок в выданных в результате предоставления государственной услуги документах либо нарушение установленного срока таких исправлений.

В случае, если жалоба подается через представителя заявителя, также представляется документ, подтверждающий полномочия на осуществление действий от имени заявителя. В качестве документа, подтверждающего полномочия на осуществление действий от имени заявителя, может быть представлена:

Оформленная в соответствии с законодательством Российской Федерации доверенность (для физических лиц);

Оформленная в соответствии с законодательством Российской Федерации доверенность, заверенная печатью заявителя и подписанная руководителем заявителя или уполномоченным этим руководителем лицом (для юридических лиц);

Копия решения о назначении или об избрании либо приказа о назначении физического лица на должность, в соответствии с которым такое физическое лицо обладает правом действовать от имени заявителя без доверенности.

Жалоба подается в письменной форме на бумажном носителе, в электронной форме в Комитет. Жалобы на решения, принятые председателем Комитета, подаются в Правительство Санкт-Петербурга.

Жалоба может быть направлена по почте, через МФЦ, с использованием сети Интернет, Cайта Комитета, федерального Портала (www.gosuslugi.ru ) либо Портала (www.gu.spb.ru ), а также может быть принята при личном приеме заявителя.

Жалоба должна содержать:

Наименование Комитета, должностного лица Комитета, предоставляющего государственную услугу, либо государственного служащего, решения и действия (бездействие) которых обжалуются;

Фамилию, имя, отчество (последнее – при наличии), сведения о месте жительства заявителя - физического лица либо наименование, сведения о месте нахождения заявителя - юридического лица, а также номер (номера) контактного телефона, адрес (адреса) электронной почты (при наличии) или почтовый адрес, по которым должен быть направлен ответ заявителю;

Сведения об обжалуемых решениях и действиях (бездействии) Комитета, должностного лица Комитета, предоставляющего государственную услугу, либо государственного служащего;

Доводы, на основании которых заявитель не согласен с решением и действием (бездействием) Комитета, предоставляющего государственную услугу, должностного лица Комитета, предоставляющего государственную услугу, либо государственного служащего. Заявителем могут быть представлены документы (при наличии), подтверждающие доводы заявителя, либо их копии.

Жалоба, поступившая в Комитет, подлежит рассмотрению председателем Комитета и иным уполномоченным им лицом в течение пятнадцати рабочих дней со дня ее регистрации, а в случае обжалования отказа Комитета, должностного лица Комитета в приеме документов у заявителя либо в исправлении допущенных опечаток и ошибок или в случае обжалования нарушения установленного срока таких исправлений - в течение пяти рабочих дней со дня ее регистрации.

По результатам рассмотрения жалобы Комитет принимает одно из следующих решений:

Удовлетворяет жалобу, в том числе в форме отмены принятого решения, исправления допущенных Комитетом опечаток и ошибок в выданных в результате предоставления государственной услуги документах, возврата заявителю денежных средств, взимание которых не предусмотрено нормативными правовыми актами Российской Федерации, нормативными правовыми актами Санкт-Петербурга, а также в иных формах;

Отказывает в удовлетворении жалобы.

Не позднее дня, следующего за днем принятия решения, заявителю в письменной форме и по желанию заявителя в электронной форме направляется мотивированный ответ о результатах рассмотрения жалобы.

В случае установления в ходе или по результатам рассмотрения жалобы признаков состава административного правонарушения или преступления должностное лицо, наделенное полномочиями по рассмотрению жалоб, незамедлительно направляет имеющиеся материалы в органы прокуратуры.

Законодательство Федеральное законодательство Административный регламентФНС России Приказом от 21.01.13 № ММВ-7?12/22@

утвердила рекомендуемую форму справки об исполнении налогоплательщиком, плательщиком сборов, налоговым агентом обязанности по уплате налогов, порядок ее заполнения и электронный формат представления.

Если в запросе на получение справки не указана дата, по состоянию на которую формируется справка или указана будущая дата, справка формируется на дату регистрации этого запроса в налоговом органе.

Запись в справке «Не имеет неисполненную обязанность по уплате налогов, сборов, пеней, процентов за пользование бюджетными средствами, штрафов» теперь отражается только при получении сведений из всех инспекций России, в которых заявитель состоит на налоговом учете.

Новое приложение к справке содержит строки для указания кодов инспекций, в которых у заявителя имеется задолженность.

Приказ Федеральной налоговой службы от 21 января 2013 г. № ММВ-7-12/22@

“Об утверждении рекомендуемой формы справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, порядка ее заполнения и рекомендуемого формата ее представления в электронном виде по телекоммуникационным каналам связи”

Во исполнение приказа Министерства финансов Российской Федерации

от 2 июля 2012 г. № 99н “Об утверждении Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов)”(зарегистрирован Министерством юстиции Российской Федерации 29 августа 2012 г. регистрационный номер 25312, “Российская газета”, 2012, № 274) приказываю:

1. Утвердить:

рекомендуемую форму Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов согласно приложению № 1 к настоящему приказу;

порядок заполнения рекомендуемой формы Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов согласно приложению № 2 к настоящему приказу;

рекомендуемый формат представления Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов в электронном виде по телекоммуникационным каналам связи согласно приложению № 3 к настоящему приказу.

2. Признать утратившими силу:

приказ ФНС России от 23 мая 2005 г. № ММ-3-19/206@ “Об утверждении справки об исполнении налогоплательщиком обязанности по уплате налогов, сборов, страховых взносов, пеней и налоговых санкций и методических указаний по ее заполнению”;

приказ ФНС России от 6 апреля 2006 г. № САЭ-3-19/206@ “О внесении изменений в приказ ФНС России от 23 мая 2005 г. № ММ-3-19/206@ “Об утверждении справки об исполнении налогоплательщиком обязанности по уплате налогов, сборов, страховых взносов, пеней и налоговых санкций и методических указаний по ее заполнению”;

пункт 3.6 Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами, утвержденного приказом ФНС России от 9 сентября 2005 г. № САЭ-3-01/444@ “Об утверждении Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами”.

3. Руководителям управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы Н.С. Завилову.

Руководитель Федеральной

налоговой службы М.В. Мишустин

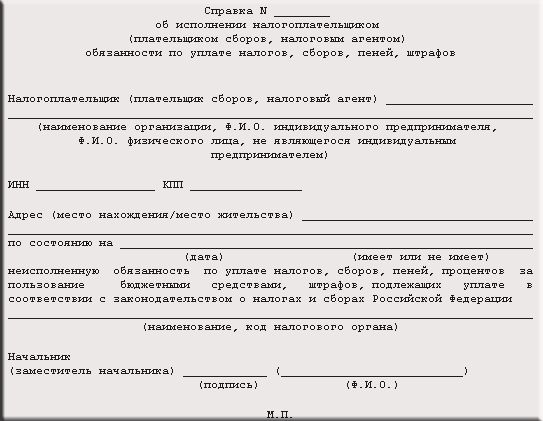

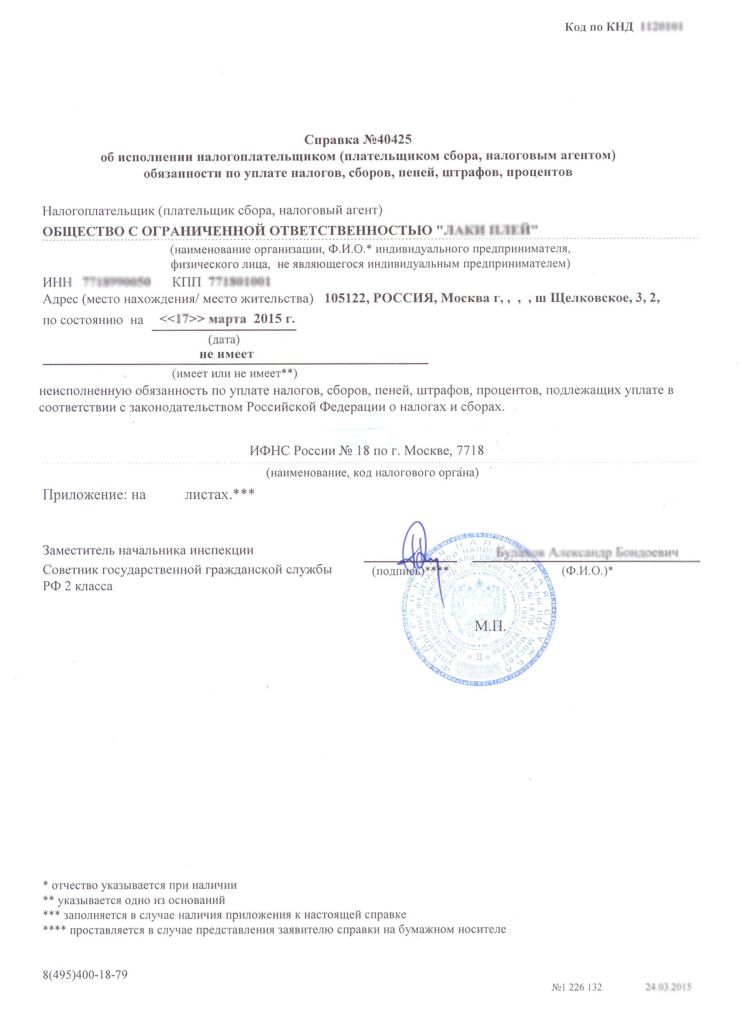

Справка N ________

об исполнении налогоплательщиком

(плательщиком сборов, налоговым агентом)

обязанности по уплате налогов, сборов, пеней, штрафов

Налогоплательщик (плательщик сборов, налоговый агент) __________________

________________________________________________________________________

(наименование организации, Ф.И.О. индивидуального предпринимателя,

Ф.И.О. физического лица, не являющегося индивидуальным предпринимателем)

ИНН_________________ КПП________________

Адрес (место нахождения/ место жительства) _____________________________

________________________________________________________________________

по состоянию на ________________________________________________________

(дата) (имеет или не имеет)

неисполненную обязанность по уплате налогов, сборов, пеней, процентов за

пользование бюджетными средствами, штрафов, подлежащих уплате в

соответствии с законодательством о налогах и сборах Российской Федерации

________________________________________________________________________

(наименование, код налогового органа)

Начальник

(заместитель начальника) ___________ (_________________________________)

(подпись) (Ф.И.О.)

1. Краткое описание организации предоставления услуги в МФЦ: в ходе предоставления услуги осуществляется информирование и консультирование граждан о порядке предоставления государственной услуги, прием документов, необходимых для ее получения.

2. Оплата услуги: предоставляется бесплатно

3. Срок предоставления услуги: 10 рабочих дней со дня поступления письменного запроса

4. Получатели государственной услуги:

1. Налогоплательщики, плательщики сборов, налоговые агенты;

2. Представители заявителя в случаях, когда заявитель участвует в отношениях, регулируемых законодательством о налогах и сборах через представителя. Полномочия представителя должны быть документально подтверждены.

5. Перечень документов, необходимых для получения услуги:

1. Запрос о предоставлении справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов Инспекцией ФНС России по месту его учета.

Письменный запрос о предоставлении справки заявителя, отнесенного к категории крупнейших налогоплательщиков, представляется в инспекцию ФНС России по месту его учета в качестве крупнейшего налогоплательщика.

2. Документ, удостоверяющий личность.

6. Основаниями для отказа в приеме документов в Инспекции, необходимых для предоставления государственной услуги, являются:

1) для физического лица, не являющегося индивидуальным предпринимателем, – отсутствие подписи физического лица (в запросе, представленном на бумажном носителе), указания его фамилии, имени, отчества (при наличии) и почтового адреса (адреса электронной почты);

2) для организации (индивидуального предпринимателя) – отсутствие в запросе:

3) отсутствие усиленной квалифицированной электронной подписи заявителя или несоответствие данных владельца квалифицированного сертификата ключа проверки электронной подписи (далее – квалифицированный сертификат) данным заявителя в запросе, представленном в электронной форме по телекоммуникационным каналам связи (далее – ТКС);

4) непредставление уполномоченным представителем заявителя документов, подтверждающих в установленном порядке его полномочие на представление соответствующего запроса на бумажном носителе;

5) отсутствие у лица, подписавшего запрос, полномочий обращаться в налоговый орган для получения информации о заявителе;

6) представление запроса, текст которого не поддается прочтению.

7. Основаниями, при наличии которых государственная услуга не предоставляется, являются содержащиеся в запросах:

1) просьбы о представлении сведений, не подлежащих разглашению в соответствии с законодательством Российской Федерации, включая сведения, составляющие государственную, налоговую или иную охраняемую законом тайну, или сведения конфиденциального характера;

2) просьбы о подтверждении правильности применения законодательства о налогах и сборах;

3) просьбы о проведении экспертиз договоров, учредительных или иных документов, если законодательством Российской Федерации не установлено иное;

4) просьбы о представлении в ходе личных приемов в налоговых органах информации, носящей конфиденциальный характер, в устной форме или в письменной форме без представления документов, удостоверяющих личность заявителей (подтверждающих в установленном порядке полномочия уполномоченных представителей заявителей);

5) нецензурные или оскорбительные выражения, угрозы жизни, здоровью и имуществу должностных лиц налоговых органов и (или) членов их семей;

6) исправления и (или) повреждения, влекущие невозможность однозначного прочтения запросов;

7) вопросы, по которым с заявителями в установленном порядке прекращена переписка;

8) вопрос, на который заявителю многократно (два раза и более) давались ответы в связи с ранее представленными запросами, и при этом в запросе не приводятся новые доводы или обстоятельства, либо представление третьего и последующих экземпляров одного запроса, направленных в различные органы государственной власти.

8. Телефон для справок:

ул. Комсомольская, д. 4: (8152) 680-800, 680-820

ул. Комсомольская, д. 2: (8152) 680-400, 680-432

Какой порядок получения налогоплательщиком справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов (далее — Справка об исполнении обязанности), если он обращался в налоговый орган с письменным запросом?

10 октября 2013

Вопрос:

Какой порядок получения налогоплательщиком справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов (далее — Справка об исполнении обязанности), если он обращался в налоговый орган с письменным запросом?

Справка об исполнении обязанности предоставляется налогоплательщику (заявителю) в течение 10 рабочих дней со дня регистрации в инспекции ФНС России письменного запроса (рекомендованная форма*).

Такая справка формируется в целом по всем налогам, сборам, пеням, штрафам, подлежащим уплате заявителем, на основании информационных ресурсов налогового органа и всех Справок об исполнении обязанности, полученных от иных инспекций ФНС России.

Сформированная Справка об исполнении обязанности и приложение к ней (при наличии) подписывается начальником инспекции ФНС России (или его заместителем), заверяется печатью налогового органа. При этом в приложении указываются коды инспекций ФНС России, представивших справки об исполнении обязанности, согласно которым заявитель имеет неисполненную обязанность.

Такая справка (и приложение к ней — при наличии) налоговым органом:

— выдается непосредственно заявителю при предъявлении им документа. удостоверяющего личность (подтверждающего полномочие уполномоченного представителя заявителя на получение этой справки);

— направляется по почте (с уточнением адреса у заявителя), если вышеуказанные подтверждающие документы не представлены соответствующему работнику налогового органа;

— направляется по почте, если такой способ получения указан в запросе или не указан вообще ни какой.

Если заявитель, указавший в письменном запросе о способе получения Справки об исполнении обязанности — непосредственно, не обратился за получением этой справки в течение 5 рабочих дней со дня истечения установленного десяти дневного срока ее представления, налоговый орган, не позднее следующего рабочего дня направляет ее заявителю по почте**.

Основание:

* Приложение N 8;

** пункты 161-175 Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов)", утвержденного Приказом Министерства финансов РФ от 02.07.2012 N 99н (действует с 9 декабря 2012 года).

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг .

Приказ Федеральной налоговой службы

№ММВ-7-12/22@ от 21.01.2013

Во исполнение приказа Министерства финансов Российской Федерации от 2 июля 2012 г. № 99н “Об утверждении Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов)”(зарегистрирован Министерством юстиции Российской Федерации 29 августа 2012 г. регистрационный номер 25312, “Российская газета”, 2012, № 274) приказываю:

2. Признать утратившими силу:

3. Руководителям управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы Н.С. Завилову.

Руководитель Федеральной налоговой службы М.В. Мишустин

Оформите подписку сейчас, и вы получите полный доступ к электронной версии журнала «Нормативные акты для бухгалтера».

Зарегистрирован в Минюсте РФ 2 сентября 2014 г.

Регистрационный N 33929

В соответствии с пунктом 4 статьи 31, подпунктом 10 пункта 1 статьи 32 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2014, N 14, ст. 1544) приказываю:

форму справки об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов согласно приложению N 1 к настоящему приказу;

порядок заполнения формы справки об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов согласно приложению N 2 к настоящему приказу;

формат представления справки об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов в электронной форме по телекоммуникационным каналам связи согласно приложению N 3 к настоящему приказу.

2. Руководителям управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ - до нижестоящих налоговых органов.

3. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы урегулирования задолженности по обязательным платежам.

Руководитель Федеральной налоговой службы

Порядок заполнения формы справки об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов

1. Справка об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов (далее - Справка) формируется с использованием программного обеспечения налоговых органов по данным информационных ресурсов инспекций ФНС России и содержит информацию об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов заявителем - налогоплательщиком (плательщиком сбора, налоговым агентом), в том числе в связи с исполнением обязанности ответственного участника консолидированной группы налогоплательщиков (далее - КГН).

2. Справка формируется на дату, указанную в запросе заявителя.

В случае, если в запросе заявителя не указана дата, по состоянию на которую формируется справка, или в запросе указана будущая дата, справка формируется на дату регистрации этого запроса в налоговом органе.

3. При формировании Справки запись "не имеет неисполненную обязанность по уплате налогов, сборов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством Российской Федерации о налогах и сборах" делается в случае отсутствия по данным инспекций ФНС России по состоянию на дату, на которую формируется Справка, недоимки, задолженности по пеням, штрафам, процентам, за исключением сумм:

1) на которые предоставлены отсрочка (рассрочка), инвестиционный налоговый кредит в соответствии с законодательством Российской Федерации о налогах и сборах;

2) которые реструктурированы в соответствии с законодательством Российской Федерации;

3) по которым имеется вступившее в законную силу решение суда о признании обязанности заявителя по уплате этих сумм исполненной.

4. При наличии на дату, по состоянию на которую формируется Справка, недоимки, задолженности по пеням, штрафам, процентам, за исключением сумм, указанных в подпунктах 1-3 пункта 3 настоящего Порядка, по данным хотя бы одной инспекции ФНС России, делается запись "имеет неисполненную обязанность по уплате налогов, сборов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством о налогах и сборах".

При этом в приложении к Справке указываются коды инспекций ФНС России, по данным которых заявитель имеет неисполненную обязанность.

5. При формировании Справки запись "не имеет неисполненную обязанность по уплате налогов, сборов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством Российской Федерации о налогах и сборах" отражается только при получении сведений об отсутствии недоимки, задолженности по пеням, штрафам, процентам из всех инспекций ФНС России, в которых заявитель состоит на учете по основаниям, предусмотренным Налоговым кодексом Российской Федерации.

6. Для заявителей - ответственных участников КГН запись "имеет неисполненную обязанность по уплате налогов, сборов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством Российской Федерации о налогах и сборах" делается также при наличии неисполненной обязанности по уплате налога на прибыль организаций по КГН.

При этом в приложении к Справке указывается код инспекции ФНС России, в которой состоит на учете ответственный участник КГН.

7. Справка, представляемая заявителю на бумажном носителе, подписывается начальником (заместителем начальника) инспекции ФНС России и заверяется печатью инспекции ФНС России с воспроизведением Государственного герба Российской Федерации.

8. Справка, представляемая заявителю в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи (далее - КЭП) формируется в электронной форме, подписывается КЭП, позволяющей идентифицировать выдавший налоговый орган (владельца квалифицированного сертификата).